如何為客戶提供電子商務融資選擇

已發表: 2022-06-01在零售業,客戶便利至關重要。

電子商務是朝這個方向邁出的一大步。 顧客甚至不再需要離開家去購物。

從那時起,新技術與前所未有的客戶便利性相結合,為該行業帶來了持續增長。 到 2025 年,全球電子商務銷售額將達到 4.8 萬億美元。

隨著消費者行為的永遠改變,電子商務商家正在尋求發展並佔領更大的在線市場份額。

雖然許多商家借入資金來滿足自己的消費需求,但有些商家正在尋求提供融資,以便他們自己的客戶可以花更多的錢。

客戶的電子商務融資選擇,或者眾所周知,電子商務客戶融資是一種增長趨勢。

但它是什麼,您的電子商務業務如何有效地將其提供給客戶?

什麼是電子商務?

電子商務是一個包羅萬象的術語,指的是在線購買和銷售商品和服務。

電子商務的一個關鍵推動力是在線支付。 在線快速安全地進行購買以及退款、折扣等的能力是電子商務商家成功的關鍵。

“電子商務”一詞通常指企業對客戶 (B2C)零售,但它也適用於企業對企業 (B2B) 。

Shopify 等平台使銷售過程變得簡單,尤其是對於小型零售商而言。 複雜的支付處理器和電子商務融資選項也使各種規模和行業的公司都可以訪問。

什麼是電子商務客戶融資?

電子商務客戶融資是一個涵蓋客戶不同支付選項的術語。 這些通常在銷售點 (POS)提供,因此通常也稱為POS 融資。

先買後付(BNPL)可能是最著名的電子商務客戶融資類型。 它使客戶能夠以低息或免息分期付款方式購買。 BNPL 的付款期限通常是短期的——通常是數週或數月。

大多數形式的客戶融資都是這種情況的變體。 最大的區別在於他們提供的付款條件,包括利率(有些提供免息解決方案)。

一些電子商務客戶融資發生在促銷期間。 對於其他人,僅提供全年優惠,在客戶在線旅程的各個階段提供。

電子商務客戶是否為新信用卡提供資金?

從某種意義上說,客戶融資是繼透支和信用卡支付之後的自然演變。 這是因為它消除了產品和客戶之間的另一個障礙——而且它以一種更加定制和直接的方式做到了。

客戶可以更快地擁有他們的產品,而不必依賴或依賴第三方貸方或使用他們的信用卡餘額。 這些條款是特定的,因此對特定的購買更具吸引力。

其清晰的支付條款是千禧一代用戶的一大賣點,他們比年長的消費者更不願意接受信貸,因此可能會對簡單而明確的還款計劃感到放心。

電子商務客戶融資適合您的業務嗎?

要回答這個問題,您應該首先考慮更廣泛地提供融資的利弊,我們在下面列出了這些。

完成此操作後,權衡與您的業務相關的細節將涉及與潛在客戶融資提供商的進一步研究和討論。

電子商務客戶融資的優勢

除了為您的客戶提供便利之外,為您的電子商務業務提供融資選擇還有很多好處。 這裡有四個最突出的。

1.增加轉化和重複購買

最終,客戶融資的主要好處是增加了電子商務銷售額。

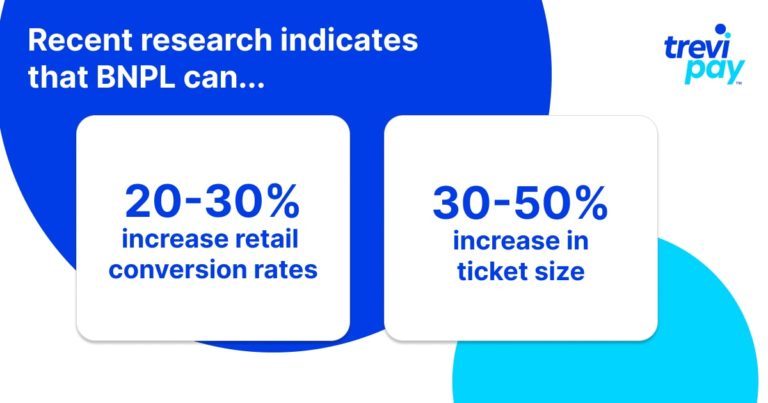

行業平均水平可能有所不同,但最近的一些研究表明,BNPL 可以將零售轉化率提高 20-30%,並將門票規模提高 30-50%。

2. 吸引更廣泛的受眾

融資選項使您的電子商務產品更容易為更廣泛的受眾所接受。 這反過來又可以開闢新的途徑來探索銷售、營銷和庫存。

3. 提高客戶忠誠度

客戶融資可以成為長期客戶忠誠度的強大推動力。 通過為您的客戶提供更靈活的服務並提供專門的信用來源,您可以讓他們有更多理由堅持您的電子商務品牌。

提供融資可能是您業務競爭優勢的強大來源,具體取決於您的競爭對手是否提供類似的融資支付選項。

電子商務客戶融資的缺點

1.成本

無論您是在內部提供融資還是將其外包給第三方,您當然仍需要支付一些基本費用才能提供此服務。

確定這是否值得 ROI 是事前分析的關鍵——儘管這顯然很難在沒有數據的情況下完全準確地做到。 外包客戶融資可能是一種更具成本效益的模式。

2. 缺乏對條款的控制

這適用於使用第三方提供商。 儘管可以四處尋找供應商並進行談判,但提供融資的公司最終仍將負責條款,並且通常也負責收款。

3. 風險

您希望輕鬆註冊您的財務解決方案,但又不太容易。

客戶總是有可能拖欠付款,這可能導致第三方融資提供商終止您的服務。

這顯然對貴公司的聲譽不利,並使習慣了該服務的客戶感到沮喪。

B2B電子商務客戶融資

B2B 領域與 B2C 領域非常不同。 潛在客戶群要小得多,平均訂單量和訂單價值較大但頻率較低。

因此,提供信貸額度、應收賬款融資等融資方式因其改善現金流的能力而廣受歡迎。

儘管存在這些差異,B2B 買家越來越期待 B2C 級別的無摩擦流程和便利性。

為客戶提供嵌入業務流程的財務選擇是 B2B 供應商希望增加其商品或服務銷售額的合乎邏輯的下一步。

如何為電子商務客戶提供融資

您為電子商務業務實施客戶融資的途徑將因您的提供商而異。 但是,以下是一些有用的要點,可幫助您了解該旅程。

1. 內部、白標或第三方提供商

如果您決定提供融資方案,第一個重大決定應該是是內部提供還是通過第三方提供。

“內部”一詞可能會產生誤導,因為它有時會與白標混淆。 對於真正的內部解決方案,它需要以下內容:

- 合規性

- 風險評估(包括運行信用檢查)

- 確定最佳付款計劃和利率

- 收款流程

實施滿足這些標準的融資將非常耗時,需要額外的團隊來管理流程、額外的辦公空間等等。 因此,內部選項對於小型電子商務企業幾乎是不可行的。

提供融資選擇的最簡單且通常最有效的方式是通過第三方。 該領域的提供者可以專注於不同的領域。

找到具有電子商務專業知識的人應該不難。 他們通常能夠預先向您支付電子商務購買的總成本(減去他們的費用)。

許多還提供白標服務。 對於您和您的客戶來說,申請和使用他們的融資的整個過程將是無縫的。

一種流行的選擇是與第三方提供商合作,例如 Affirm 或 Klarna。 後者已經擁有大約 400,000 個零售合作夥伴,並且在許多市場中是家喻戶曉的品牌。

2. 將融資優惠與您的電子商務網站的用戶體驗相結合

UX(用戶體驗)通常與CX(客戶體驗)互換使用。 兩者之間可能存在細微差異,但由於電子商務的在線性質,這些差異並不總是與電子商務相關。

在哪裡、何時以及如何通過您的電子商務網站提供融資選擇既是一門藝術,也是一門科學。

顯然應該在銷售點提供融資。 但是,如果許多用戶(尤其是新用戶)不知道它會可用,他們可能無法達到這一點。

因此,在您的電子商務網站上的多個適當位置提供選項對於充分發揮其潛力至關重要。 這些優惠通常採用產品頁面上的側邊欄、按鈕或彈出窗口中的選項形式。

重要的是它們要在可見性和非侵入性之間取得良好的平衡。 他們不應該破壞現有的用戶旅程。 並且他們使用的語言應該激發信任,同時清楚地列出付款條款。

3. 與您的銷售點 (POS) 集成

將電子商務融資選項與您的 POS 無縫集成是必不可少的。

您的 POS 應該能夠根據客戶的輸入做出快速準確的信用決策。 這反過來應該將數據提供給您的 CRM 和其他軟件。

如果您的電子商務商店旁邊還有實體實體店,則應額外考慮,以便跟踪消費者信用和促銷活動保持一致。

結論

決定為您的客戶提供電子商務客戶融資是否適合您的業務取決於許多因素。

但是你無法控制的一個關鍵因素是你的競爭對手在做什麼。 電子商務客戶越來越期待 B2C 和 B2B 中的融資支付方式。

客戶融資成功後可以帶來巨大的收益,包括提高轉化率、客戶忠誠度和與新客戶的聯繫。 當然,這涉及成本和風險,但兩者都可以減輕。

為了提供這樣的服務,尋找具有電子商務專業知識和經驗的融資提供商至關重要。 他們應該幫助您了解實施的基本要素: POS 集成、支付處理和收款。

除此之外,您還應該努力將融資優惠與您的電子商務網站的用戶體驗相結合。 如果沒有做好這件事,用戶將不會在正確的時間看到您的信用優惠或在他們看到時信任它。