金融科技即服務:它會永遠改變金融服務嗎?

已發表: 2023-12-06金融科技即服務(FaaS) 市場正在金融服務業內發生翻天覆地的變化,到 2022 年,其價值將達到驚人的 2,607 億美元。 令人矚目的是:Global Market Insights 預測其複合年增長率將達到14% 從2023年到2032年。

在這個不僅需要財務敏捷性而且還需要財務敏捷性的時代,這些數字不僅僅是紙上數字,而是一場革命的證明。 這標誌著 FaaS 引領的變革,將傳統金融科技推向邊緣。 如果您熱衷於了解這些變化的影響,那麼您就來對地方了。

在這次探索中,我們將遍歷:

- 了解金融科技即服務:重新定義金融服務市場。

- 金融科技即服務公司的服務:金融科技公司的產品創造了數十億美元的差異。

- 為金融機構帶來的好處:效率、可擴展性和快速市場進入。

- 現實範例: FaaS 企業及其成功的合作夥伴關係。

- 新創公司的金融科技:將金融科技解決方案創新為服務,而無需花費大量資金。

- 挑戰和解決方案:在安全和法規的黑暗水域中航行。

- 連結銀行業與現代期望:傳統銀行的變革關係。

- 金融科技即服務的未來:規劃未來的方向。

讓我們來解讀這數十億美元真正代表什麼。

PS,如果您正在尋找量身定制的解決方案來滿足金融科技行業不斷增長的需求, Miquido 的先進數位解決方案可能是答案。

什麼是金融科技即服務(FaaS)?

簡言之,金融科技即服務(FaaS)是作為服務提供的金融科技。 與軟體即服務 (SaaS) 非常相似,FaaS 是透過軟體提供金融產品或服務。

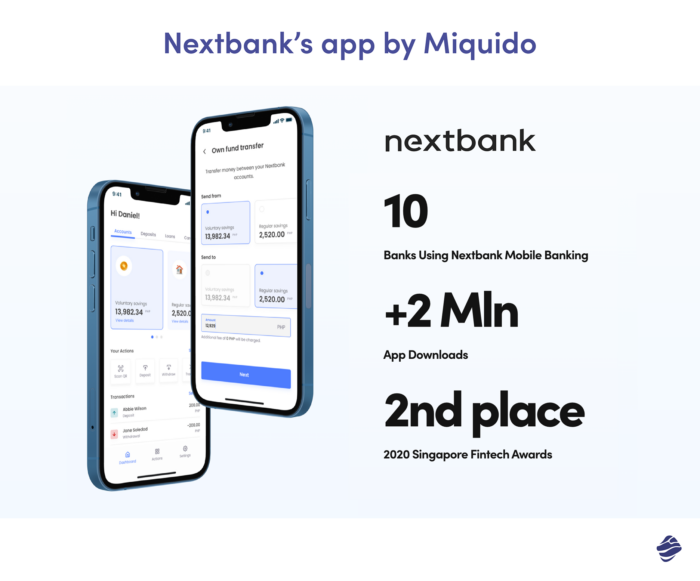

例如,我們與 NextBank 的專案是一個基於人工智慧的信用評分引擎——FaaS 的典型例子,能夠使用尖端技術精確識別高風險貸款。

其他一些例子包括:

- 數位錢包:想想 Apple Pay 或 Google Wallet 等服務。 它們儲存用戶的付款詳細資訊並實現快速、非接觸式交易,所有這些都透過軟體進行管理。

- 點對點 (P2P) 借貸平台:將借款人直接連接到貸方的網站或應用程序,消除了傳統的銀行中間人。 這簡化了貸款審批流程,通常會帶來更好的利率。

- 機器人顧問:基於演算法提供財務規劃或投資建議的自動化平台。 他們會問你一系列問題,計算數字,然後瞧——無需人工幹預的投資建議。

- 支付處理服務:Stripe 或 Square 等系統允許企業在線上接受付款。 它們與電子商務平台整合並即時處理交易。

- 人工智慧驅動的詐欺偵測:即時分析交易模式以發現和標記可疑活動的軟體。 它就像一隻看門狗,時時刻刻警戒著經濟上的惡作劇。

傳統的金融科技模型就像靜態 DVD,而 FaaS 是不斷發展的串流媒體世界,適應使用者需求。 舊方法常常使企業陷入僵化的基礎設施和法規。 然而,FaaS 提供了一種「即插即用」的方法,為創新和卓越客戶服務提供了更順暢的途徑。

為什麼公司喜歡金融科技即服務

- 節省成本: FaaS 將現代企業所需的所有支付、財務管理和資金轉移服務統一到一個可擴展的全球 API 中。 與傳統金融科技解決方案相比,採用 FaaS 模型可節省 40% 的初始技術支出成本。

- 可擴展性:在不斷發展的金融科技領域,適應性至關重要。 FaaS 體現了這項原則,提供了一個平台,讓企業可以根據不斷變化的需求調整營運。 無論是正在經歷高速成長的新創企業,或是冒險進入未知領域的新創企業,金融科技即服務都能幫助企業實現起飛。

- 更快的上市時間:根據麥肯錫的說法,採用雲端平台的公司可以更快地將新功能推向市場,更輕鬆地創新,更有效地擴展,同時還可以降低技術風險。 採用雲端平台的金融科技公司報告稱,他們將新功能推向市場的速度提高了約 20% 至 40% 。

- 例證:East & Partners 最近的一項研究強調了金融科技作為服務的吸引力,顯示全球 46% 的企業採用金融科技解決方案主要是為了降低營運成本。 在 FaaS 的引領下,向效率和成本節約的轉變是顯而易見的。

- 持續創新:與 FaaS 供應商合作,確保金融機構無需大量研發投資即可獲得最新的金融科技進步,可能節省高達 30% 的創新相關成本。

從本質上講,金融科技服務的好處是巨大的,無論是經濟收益還是效率收益,都使其成為現代和傳統金融機構的策略選擇。

想要從將 FaaS 整合到您的業務中分一杯羹嗎? Miquido是為像您這樣的具有前瞻性思維的企業設計和實施金融科技解決方案的首選合作夥伴。 今天就伸出援手。

金融科技即服務公司最常見的產品類型是?

深入研究本質,金融科技公司現在提供廣泛的 FaaS 解決方案,以增強整體金融技術。

支付網關

這些支付方式不僅是交易促進者,也是蓬勃發展的電子商務產業的關鍵。 他們引領數位支付,確保無摩擦的體驗,反映了實體店的便利性。

Stripe或PayPal等平台徹底改變了企業管理國際和本地支付的方式,讓跨國交易感覺在地化。

銀行即服務 (BaaS)

銀行即服務是對銀行業的重新構想。 BaaS 是一種金融科技基礎設施,使金融科技公司能夠推出包括存款或轉帳在內的銀行服務,而無需轉型為傳統銀行。

例如,Stripe 提供BaaS API ,將其與多種支付方式結合,並為 FaaS 企業提供產品和服務,以設計和部署全面的嵌入式金融功能。

風險管理解決方案

這些解決方案利用人工智慧的強大功能,預測財務威脅並推薦緩解策略。 萬事達卡等巨頭部署了人工智慧詐欺偵測技術,強化了支付系統,並在信用卡和金融卡詐欺方面保持領先一步。

自動化財富管理

這就像有一個 24/7 的財務顧問。 這些平台使用演算法來制定個人化的財務計劃,在回報方面通常優於傳統的支付方式。 Betterment和Wealthfront使用演算法來創建個人化的財務計劃,其回報經常超過傳統方法。

借貸平台

無止盡等待貸款核准的日子已經一去不復返了。 現代借貸平台輔以資金流動服務,扮演數位媒人的角色,並迅速將借款人與潛在的貸方聯繫起來。 對於尋求快速獲得資金的企業來說,點對點借貸服務變得尤其無價。

成功整合金融科技即服務的公司範例

在金融科技合作的推動下,傳統金融機構的轉型堪稱非凡。 這些聯盟一度被認為具有破壞性,但現在卻證明了合作的力量。

銀行為金融科技公司提供龐大的基礎設施、產業知識和監管架構。 作為回報,金融科技幫助銀行進入新市場,加速其數位化進程並增強客戶體驗。 這種合作提高了效率、數據驅動的決策並擴大了銀行服務的可近性。

PS,如果您正在尋找金融科技解決方案來改變您的企業處理財務的方式,請聯絡我們進行免費諮詢。 我們將討論是什麼阻礙了您、如何改進您的流程以及實現這一目標所需的確切財務軟體。

1. Tradeshit 和匯豐銀行

Tradeshift + 匯豐銀行

貿易融資銀行業務的拓荒者匯豐銀行與頂級商業平台 Tradeshift 聯手,實現了突破性轉變。

他們共同提供基於綜合平台的服務,幫助企業熟練地處理營運資金需求和全球供應鏈。

這些第三方解決方案不僅鼓勵公司實現流程自動化以提高效率,而且還增強了全球支付策略並加強了風險管理。

2. 花旗銀行與 IntraFi

花旗銀行和 IntraFi

花旗集團與 IntraFi 合作推出了 Yankee Sweep 服務,該服務允許企業和機構客戶將其多餘資金存入海外銀行的美國分行。

花旗北美流動性管理主管Michael Berkowitz強調,獲得金融服務的客戶希望在不犧牲流動性的情況下獲得最佳回報,並且熱衷於流暢的國際支付方式。

Yankee Sweep 讓花旗的客戶能夠透過統一帳戶接受全球付款,從而滿足了這些需求。

拓寬視野:超越銀行

FaaS 的興起並不僅限於銀行領域。 隨著 FaaS 支付處理系統的引入,更廣泛的新創公司和商業生態系統可以存取金融科技服務,使他們能夠優化支付流程並強化其財務策略。

- Stripe 和 Shopify :Shopify 的「Balance」在 Stripe Treasury 的支持下,超越了單純的金融產品。 與第三方支付平台和強大的支付流程集成,它是商家賦能工具。 它旨在確保無縫本地支付,無需繁瑣的費用即可即時獲取資金。 透過 Stripe 的尖端架構和 API,Shopify 鞏固了其在電子商務領域的立足點,在推出後的短短四個月內就有100,000 家美國小型企業註冊。

- Adyen & Uber :Adyen 與 Uber 的共生關係不僅限於標準合作關係; 它證明了一家領先的金融科技公司重塑全球支付系統的能力。 Adyen 處理 80 個國家的付款,為 Uber 提供高效且適應性的付款流程。 這使得 Uber 能夠優先考慮其核心交易需求,每天為數百萬乘客和司機提供無縫交互,而無需處理多種本地支付的複雜性。

- Roofstock :在眾多房地產平台中,Roofstock 成為一盞燈塔,主要是因為它與金融科技公司工具的熟練整合。 憑藉預測有利可圖的收購演算法、創新的部分所有權模型和先進的物業管理機制所支持的平台,Roofstock 在房地產投資民主化方面樹立了新標準。 他們不斷增長的估值凸顯了他們有效利用金融科技創新的能力。

- Krea & Klarna :Krea 與 Klarna 金融科技分行 Klarna Kosma 的策略聯盟正在徹底改變瑞典的中小企業貸款。 他們透過數位介面與國家和國際機構整合,確保中小企業繞過過時的官僚障礙,立即收到貸款裁決。

- Wish & Klarna :Wish 和 Klarna 的合作力量正在重新劃定電商金融適應性的界線。 透過合併 Klarna 的「Pay in 4」解決方案,Wish 向其美國顧客保證了無與倫比的購物體驗,付款方式可以輕鬆分配、免息、可分期付款。

2023 年標誌著重要的聯盟,例如Visa與Fintech District聯手, Santander與Salesforce聯手。 隨著新創公司和金融科技公司尋求這種動態合作,FaaS 支付提供者提供了關鍵的支援。

應對 FaaS 帶來的挑戰

將金融科技視為服務公司確實面臨一定的挑戰。 與資料安全、監管和法律合規迷宮相關的問題以及對過度依賴第三方的擔憂可能會讓金融機構猶豫不決。 然而,透過前瞻性思維和勤奮,這些障礙是可以克服的。

資料安全

隨著大量金融數據進入數位領域,確保其強化成為必須。 與 FaaS 供應商合作是值得稱讚的一步,但至關重要的是,他們不僅要符合國際安全基準,包括金融犯罪執法網路制定的法規,還要採用先進的加密工具。 此類主動措施確保客戶可以放心地授予對其資料的存取權限,並確保其受保護的狀態。

專家建議:

- 定期審核:持續審核 FaaS 提供者的安全協議,以確保它們是最新且嚴格的。

- 雙重認證 (2FA):盡可能實施 2FA,在使用者存取期間新增額外的安全層。

- 端對端加密:確保資料在傳輸或靜態時進行加密,使未經授權的實體無法存取。

監理合規性

金融科技不斷發展的性質意味著監管環境經常改變。 提供即時監管更新的平台可能是無價的。 這不僅關係到法律合規性,也關係到保持領先地位。

最近的研究表明,對於高達61% 的公司合規團隊來說,跟上即將到來的監管和立法變化是首要策略重點。

專家建議:

- 保持積極主動:指定一個團隊或利用自動化工具來監控和回應監管變化。

- 與專家合作:聘請能夠提供有關全球和區域合規事務見解的監管顧問。

- 培訓計畫:透過合規培訓課程定期更新團隊的知識。

供應商鎖定

對過度依賴單一金融科技公司的擔憂是合理的。 多樣性是這裡的解決方案。 不要只依賴一個 FaaS 供應商,而是考慮整合不同供應商的產品,或選擇重視互通性和與本地支付網路連接的平台。

專家建議:

- 開放標準:選擇基於開放標準的平台,以確保更高的相容性和更輕鬆的過渡。

- 合約條款:確保合約彈性,允許您更換提供者而無需支付巨額罰款或延長退出流程。

- 混合方法:結合內部和第三方解決方案,確保您不會過度依賴一個供應商。

可擴展性和基礎設施挑戰

隨著您的金融業務的成長,您的 FaaS 平台必須隨著您的擴展而擴展。 優先考慮以可擴展性著稱的平台。

專家建議:

- 雲端整合: AWS和Google Cloud等平台提供的基礎架構服務可以支援金融科技即服務工具的可擴充性。 此外,利用Miquido提供的雲端服務可以增強安全性和可擴充性,確保您的金融科技解決方案保持穩健。

- 效能指標:定期監控平台的效能指標,以及時偵測和解決可擴充性問題。

- 前瞻性規劃:參與前瞻性容量規劃,估計未來需求並確保您的平台能夠應對成長。

彌合傳統與現代的鴻溝:金融科技即服務的作用

在快速發展的金融格局中,傳統銀行業務的方法論與現代消費者的願望之間出現了鴻溝。 金融科技即服務(FaaS)正處於這個十字路口,準備彌合這一差距。

消費者期望的轉變:

當今的消費者在數位時代的推動下尋求即時滿足、個人化體驗和無縫數位介面。 他們不再滿足於冗長的面對面銀行流程或一刀切的金融產品。 相反,他們需要直觀的數位銀行解決方案、即時交易、簡單的銀行帳戶管理和量身定制的財務建議。

傳統銀行的困境:

儘管傳統銀行擁有信任、可靠性和成熟的客戶群,但它們經常面臨過時的基礎設施、嚴格的營運協議和緩慢的創新步伐。 這使得適應快節奏的數位轉型變得相當具有挑戰性。

金融科技即服務的救援:

以下是 FaaS 如何在彌合鴻溝方面發揮關鍵作用:

- 敏捷性和速度: FaaS 平台提供「即插即用」解決方案,使銀行能夠快速整合現代金融工具。 這種敏捷性確保銀行可以推出新功能或服務來回應市場需求,而無需徹底改革。

- 大規模個人化:隨著金融科技人工智慧的未來以及許多 FaaS 產品中嵌入的機器學習功能,銀行現在可以以前所未有的規模提供個人化的財務建議、產品推薦和客戶體驗。

- 增強的用戶體驗: FaaS 解決方案優先考慮以用戶為中心的設計,確保銀行應用程式和平台符合當代數位用戶的習慣,從無縫入門到直觀的儀表板導航,可實現快速銀行轉帳以及追蹤信用卡和借記卡。 這是我們在為客戶開發銀行應用程式時始終牢記的一點。

- 具成本效益的創新:銀行無需大量投資於內部研發,而是可以利用 FaaS 以極低的成本獲取最新的金融科技創新,確保在不緊張預算的情況下保持競爭力。

- 協作生態系統: FaaS 創造了一個協作環境,傳統銀行可以與金融科技新創公司、科技巨頭甚至非金融企業合作,提供從電子商務整合到基於物聯網的數位支付的全面服務。

從本質上講,金融科技即服務充當催化劑,使傳統銀行機構能夠滿足並超越現代消費者的期望。 透過採用 FaaS,銀行不僅可以確保其在數位時代的相關性,還可以為金融科技比以往任何時候都更容易獲得、更有效率且以客戶為中心的未來奠定基礎。

金融科技即服務未來將走向何方?

以壓倒性的82% 的 傳統金融機構準備在未來幾年內與金融科技公司合作,金融科技即服務的未來一片光明。 讓我們踏上 FaaS 承諾的進步與變革之旅:

人工智慧驅動的創新

生成式人工智慧的興起正在推動金融服務業無與倫比的生產力。 除了簡化營運之外,人工智慧也為深度個人化創造了途徑 支付處理解決方案。 例如,應用程式介面 (API) 為銀行業的自動化聊天機器人提供支持,使它們能夠不知疲倦地為客戶提供幫助。

Miquido深耕金融科技領域十餘年,利用人工智慧的力量,將其無縫整合到各種金融服務應用程式中。

完全數位化

從雲端原生平台過渡到成熟的白標數位解決方案不僅加速了金融服務的數位化,還強調了永續融資的重要性。

後者不僅僅是一個流行術語。 它以具有環保意識的金融選擇為中心。 此外,這種綜合方法促進了包容性,確保即使是服務不足的人群也不會在獲得金融科技服務以獲得卓越解決方案方面落後。

專家提示:對於金融科技的先驅者來說,協調從基於雲端的框架到完全數位平台的無縫過渡至關重要。 憑藉 Miquido 在數位轉型方面的實力,企業可以確保跨境支付等任務的數位化效率。

統一財務推廣

最近的統計數據顯示,全通路客戶參與策略令人印象深刻 89% 的客戶保留率。 這些策略透過 FaaS 產品增強,增強了金融品牌的知名度和吸引力。

無論客戶是存取電子錢包還是其他金融服務,他們都會獲得一致且迷人的旅程。 這種多樣化的方法不僅對於吸引新客戶至關重要,而且對於留住現有客戶也至關重要。

沉浸式融合的概念進一步豐富了這種無縫體驗。 它旨在提供全面的金融之旅,確保用戶可以利用同一個屋簷下的各種金融科技服務。 這種包容性提高了用戶參與度和滿意度,為客戶創造了一個整體的金融生態系統。

傳輸中的資料安全

隨著金融數據流動性的激增,確保其傳輸過程中的安全變得至關重要。 隱私計算解決了這個問題,確保資料在流通過程中的安全性,並培養使用者之間的信任。 採用同態加密等技術來加強這些保護層。

為了補充對資料安全的關注,動態風險治理模型已經出現,以加強金融營運中的數位安全。 這些模型提供即時風險評估,允許針對潛在威脅採取主動措施。

事實上,一些金融科技公司現在正在利用預測分析來衡量和抵消風險,甚至在風險完全顯現之前,為用戶提供雙層安全和保證。

對您的企業的 FaaS 感到好奇嗎? 與米基多對話。

使用科技即服務,尤其是在金融科技領域,正在重塑金融格局。 當我們深入研究金融科技即服務時,很明顯,這場革命不僅關乎技術,還關乎使用者體驗和業務敏捷性的轉變。

- 要點:

- FaaS 提供即插即用的解決方案來增強金融服務。

- 它為企業提供成本效率、可擴展性和快速市場進入。

- Stripe + Shopify 等合作體現了金融科技合作夥伴關係的力量。

- 安全性、可擴展性和法規遵循仍然是關鍵挑戰。

- 人工智慧和數位化將引領金融科技未來的創新。

隨著金融科技視野的拓寬,企業需要了解其獨特挑戰並能夠提供客製化解決方案的盟友。 Miquido擁有從數位轉型到雲端服務的一系列服務,是金融科技應用開發服務值得信賴的合作夥伴。