Fatura Faktoring Maliyeti Ne Kadardır?

Yayınlanan: 2022-02-05Fatura faktoringi nakit akışını iyileştirebilir ve zaman ve kaynakları serbest bırakabilir.

Birçok farklı işletme türü bunu kullanır. Ancak farklı oldukları için fatura faktoring ücretleri de öyle.

Fatura faktoringinin şirketiniz için doğru çözüm olup olmadığını ve ne kadara mal olacağını belirlemek için, bunu sektörünüz ve özel iş durumunuz bağlamında değerlendirmelisiniz.

Buna yönelik ilk adım, fatura faktoring maliyetlerinin nasıl hesaplandığını anlamaktır. Bu makale size bu konuda yardımcı olacaktır.

Ama önce, kısaca bazı arka plan bilgilerine bakalım.

Fatura faktoring şirketleri nasıl çalışır?

Fatura faktoring şirketleri, diğer şirketler adına fatura işleme konusunda uzmanlaşmıştır. Finans sektöründeki bağımsız şirketler veya diğer kuruluşların yan kuruluşları olabilirler.

Fatura faktoringi , başka bir fatura finansmanı türüyle karıştırılmamalıdır: fatura indirimi . İkincisi, bir şirketin mevcut faturalarını neredeyse bir banka kredisi tutarındaki teminat olarak koyduğu zamandır.

İkisi arasındaki temel fark, birincisinin sadece borç verme sermayesi dışındaki ticari hizmetleri içermesidir. Bu, fatura faktoringinin genellikle fatura indiriminden daha pahalı - ancak daha kapsamlı - bir hizmet olduğu anlamına gelir.

İşletmeler için mevcut bir dizi finansman seçeneğinden biridir.

Bildirim ve bildirimsiz faktoring

Alıcılar (yani faturayı ödeyenler), bir üçüncü taraf fatura faktoring şirketi ile iş yaptıklarını fark edebilir veya etmeyebilir.

Bu, sağlayıcının bir bildirim (alıcıların faturayı üçüncü bir tarafın işlediğini bildiği zaman) veya bildirimsiz faktoring tesisi kullanıp kullanmadığına bağlıdır. (bilmedikleri zaman).

Çoğu faktoring şirketi bildirim faktoringi sağlar. Bildirimsiz faktoringi ayarlamak daha fazla iş gerektirir, ancak buna hak kazanmak genellikle daha katı kriterler gerektirir ve bu da maliyetleri düşürebilir.

Rücu ve rücu olmayan faktoring

Çoğu faktoring şirketi rücu faktoring hizmeti sunmaktadır. Bu, alıcının faturanın bir kısmını veya tamamını ödememesi durumunda, masrafları sağlayıcının (faktoring şirketi değil) karşılaması gerektiği anlamına gelir.

Rücusuz faktoring , faktoring şirketinin her fatura için sorumluluk üstlenmesidir. Bariz risk nedeniyle, bu tür faktoring daha maliyetlidir ve buna hak kazanmak daha iyi bir kredi notu gerektirir.

Fatura faktoringi şirketiniz için doğru mu?

Farklı fatura finansmanı türleri vardır. Özellikle fatura faktoringinin sizin için uygun maliyetli olup olmadığı, genellikle ciroyu korumak veya artırmak için nakit akışını iyileştirmeniz gerekip gerekmediğine bağlıdır.

Bir fatura faktoring olanağını yalnızca bazı yüksek değerli hesaplarla veya kısa bir süre için kullanabilirsiniz. Örneğin, ani büyüme, daha düşük hacimli faturaları işlemek için kurulmuş muhasebe tesislerinizi geçici olarak bunalmış olabilir.

Faturalarınızın hemen ödenmesini istemiyorsanız, fatura faktoring maliyetleri boşa harcanmış bir gider olacaktır - sonuçta, aldığınız toplam fatura değerini azaltır.

Fatura faktoring maliyetlerinin temel bileşenleri

Faktoring ücretlerini faturalandırmak için iki temel bölüm vardır:

- İndirim ücreti + hizmet bedeli

Her ikisi için de genel olarak fatura faktoringinde ortalama taban oran maliyet aralıkları bulunmaktadır. Ancak bu aralık tek başına çok öğretici değildir çünkü ücretler genellikle birden fazla faktöre bağlıdır (aşağıya bakınız).

Tipik ücretlerin bu iki ana bileşenine daha yakından bakalım.

indirim ücreti

İndirim ücreti (bazen iskonto oranı veya faktör oranı olarak da bilinir), faktoring şirketinin bir faturayı faktoring için aldığı ücrettir.

Fatura değerinin yüzdesi olarak hesaplanır ve genellikle %1,5 – %5 arasında değişir. İndirim oranı yalnızca yatırılan fonlar için geçerlidir. Genellikle yıllık oran olarak hesaplanır ve ardından haftalık veya aylık olarak ücretlendirilir.

Örneğin, toplam fatura değerinizin %5'iyse ve her yıl 30 günlük tek bir 100.000 ABD Doları tutarındaki fatura için fatura faktoringini kullandıysanız, 410,95 ABD Doları ((5,000 ÷ 365) x 30) ödersiniz.

Temel olarak fatura faktoring şirketinin sağladığı avansın faiz oranı olarak kabul edilebilir.

Servis ücreti

Hizmet ücreti, esasen, faktoring sağlayıcılarının faturaların işlenmesi ve yönetilmesiyle ilgili bir dizi hizmet için talep ettiği bir yönetim ücretidir.

Genellikle, çarpanlara ayrılan faturaların değerinin % 0,5 – 2,5'i aralığındadır. Yukarıdaki indirim ücretinde olduğu gibi, kesin rakamı birçok faktöre bağlıdır.

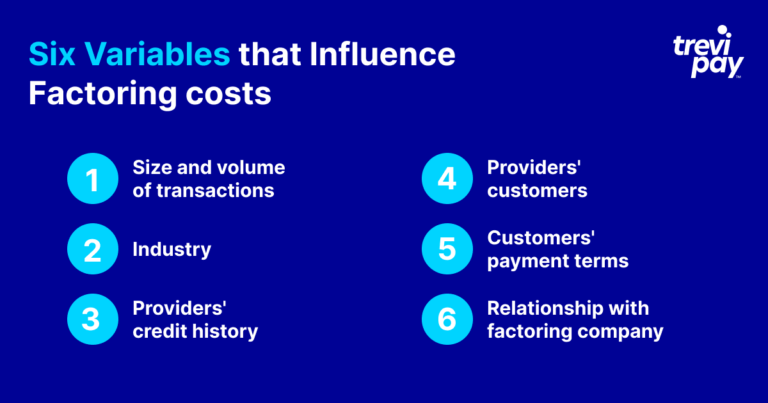

Faktoring maliyetlerini etkileyen altı değişken

Faktoring ve hizmet ücretlerinin özel oranı birden fazla değişkene bağlıdır. Hepsi olmasa da birçoğu sizin doğrudan kontrolünüz dışındadır ve bazıları faktoring tedarikçisine bağlı olarak değişebilir.

Aşağıda, dikkate alınması gereken bazı temel değişkenlerin bir listesi bulunmaktadır.

1. İşlemlerin boyutu ve hacmi

Her faturanın boyutu ve hacmi, faktoring ücretinizi önemli ölçüde etkileyecektir.

Yüksek hacimli faturaları garanti edebiliyorsanız, bir faktoring şirketi muhtemelen daha düşük faktoring ücretleri sunacaktır.

Tam tersine, faktoring maliyetini düşürdüğü için faturalarınızı daha az faktoring yaptırmanız yararınızadır. Yani, 20.000 sterlinlik bir faturayı işlemek, 10.000 dolarlık iki faturayı işlemekten daha az maliyetlidir, bu da dört 5.000 dolarlık faturayı vb. işlemekten daha az maliyetlidir.

Kısacası, maliyetleri düşük tutmak için daha büyük faturaların daha az hesaba katılması sizin yararınızadır.

2. Sanayi

Bazı endüstriler diğerlerinden daha yüksek bir risk faktörüne sahiptir. Riski ölçmenin birden fazla yolu vardır, ancak genel olarak konuşursak, hangi endüstrilerin en yüksek riske sahip olduğu konusunda bir fikir birliği vardır.

Örneğin perakende, tarım ve hatta muhasebe gibi sektörler nispeten yüksek risk olarak görülüyor. Kumar ve alkol daha da fazla. Bilimsel araştırma, laboratuvar toptancıları ve hatta uçuş okulları gibi diğerleri düşük riskli olarak görülüyor.

Faktoring maliyeti her sektörü yansıtacaktır. Bu faktörü potansiyel olarak azaltmanın bir yolu, sektörünüzde uzmanlaşmış fatura faktoring şirketlerini aramaktır.

3. Sağlayıcıların kredi geçmişi

Faktoring şirketlerinin oranları (veya hatta ücret yapısını) belirlemesi için kilit faktörlerden biri, mevcut kredi yönetiminizin durumudur.

Faktoring şirketi, finansal sağlığınızı belirlemek için erken kredi kontrolleri (aşağıya bakınız) yapabilir. Uzun bir süre boyunca kötü borçlar ve zayıf kredi, onlar için riski artıracaktır. Sundukları faktoring ücreti bunu yansıtacaktır.

4. Sağlayıcıların müşterileri

Müşterilerinizin ödeme ve dakiklik sicili de fatura faktoring ücretlerini etkileyecektir.

Müşterilerden gelen ödenmemiş faturalarınız varsa, bir fatura faktoring şirketi sizinle çalışmaktan dolayı yüksek derecede risk algılayacaktır. Bu, (kredi korumalarını karşılamak için) daha yüksek oranlar teklif etmelerine veya hatta sizinle çalışmayı reddetmelerine neden olabilir.

Faktoring şirketinin teklif edebileceği iskonto bedeli, müşterilerinizin geç ödeme veya temerrüde düşme riskine ilişkin algılarını yansıtacaktır.

5. Müşterilerin ödeme koşulları

Çoğu faturanın ödeme süresi 30 gündür. İşletmeniz daha önce daha uzun bir süreyi kabul ettiyse (örneğin 60 veya hatta 90 gün), faktoring ücretleri genellikle daha yüksek olacaktır.

Faktoring şirketi bu süre boyunca aynı iskonto ücretini talep edebilir. Bunun nedeni, ödeme almaları ne kadar uzun sürerse, o kadar fazla riske maruz kalmalarıdır.

6. Faktoring şirketi ile ilişki

Her yerdeki işletmelerde olduğu gibi, fatura finansmanı endüstrisindeki ilişkiler önemlidir. Bunun nedeni, güvenin ilgili süreçlerde özellikle önemli bir faktör olmasıdır.

Zamanla, şirketiniz bir fatura faktoring sağlayıcısı ile daha iyi bir finansal anlayışa yol açabilecek bir ilişki geliştirebilir ve bu da hizmet için daha düşük bir taban oranı veya iskonto oranı ile sonuçlanır.

Bu, genel güvenilirliğinize, ticari büyüme potansiyelinize veya olumlu pazar gelişmelerine dayanabilir.

4 diğer olası faktoring ücretleri

Aşağıda, fatura faktoringiyle birlikte gelebilecek olası ek maliyetlerin bir listesi bulunmaktadır.

1. Kayıt ücretleri

Bazı faktoring sağlayıcıları, bir tür kayıt ücreti talep edebilir (bazen kurulum ücreti, oluşturma ücreti veya başvuru ücreti olarak anılır).

Bu, her şirketin ücret yapısının bir parçası değildir, ancak bir sağlayıcı ararken hatırlamaya değer. Bazı durumlarda, özellikle şirketiniz mükemmel bir kredi geçmişine ve yüksek ciroya sahipse bundan vazgeçilebilir.

2. Kredi çek ücretleri

Kredi çekleri, faktoring şirketleri için sürecin gerekli bir parçasıdır.

Ödenmeyen faturalar (özellikle yüksek değerli faturalar) için nakdi serbest bırakmak, faktoring şirketinin kendi nakit akışını bozabilir - işinin önemli bir parçası.

Faktoring sağlayıcısı, hangi oranların sunulacağını hesaplamak için ciro ve karlılık gibi temel finans rakamlarınıza bakacaktır.

3. Geç ödeme ücretleri

Faturanın geç ödenme olasılığı, sektöre ve müşteriye göre her işletme için farklılık göstermektedir. Geç ödemeler, faktoring sürecini kesintiye uğratır ve size bir maliyeti olabilir (rücu olmayan bir faktoring sağlayıcısı kullanmıyorsanız).

4. Sözleşme fesih ücretleri

Bazı faktoring şirketleri sözleşmelerine fesih ücreti maddesi koyabilir.

Bu ücretlerden kaçınmak için, bir sözleşme imzalamadan önce ne kadar süre faktoring olanağına ihtiyacınız olduğunu iyi düşünmelisiniz.

Nakit likidite sorununun sürekli mi yoksa geçici mi olduğunu ve ihtiyaç duyduğunuz fatura hacminin faktoring maliyetini karşılayıp karşılamadığını düşünmelisiniz.

Çözüm

Fatura faktoringi, verimli ve popüler bir fatura finansmanı türüdür. Nakit akışını hızla iyileştirmesi gereken şirketler için iyi çalışır.

Fatura faktoring maliyetlerinin banka kredisinden daha ucuz olması muhtemeldir ve faydalı bir fatura işleme hizmeti ile birlikte gelir.

Temel ücret yapısı genellikle sağlayıcılar arasında benzerdir. Ancak, belirli faktoring ücretleri, hangi tür fatura faktoringinin ( bildirimli veya bildirimsiz , rücu veya rücusuz ) kullanıldığına bağlıdır. Genel olarak konuşursak, yüksek değerli faturalar ve daha büyük bir ciro daha düşük ücretler getirir.

Faktoring ücretleri büyük ölçüde değişebilse de, artık işinizin hizmet sağlayıcılar tarafından nasıl değerlendirileceğini tahmin edebilmelisiniz.