Hizmet Olarak Fintech: Finansal Hizmetleri Sonsuza Kadar Değiştirecek mi?

Yayınlanan: 2023-12-062022'de 260,7 milyar dolarlık şaşırtıcı bir değere sahip olan Hizmet Olarak Fintech (FaaS) pazarı, finansal hizmetler sektöründe sismik değişiklikler yapıyor. İşte baş döndürücü bir gelişme: Global Market Insights, büyümenin %14 gibi yüksek bir CAGR seviyesinde olacağını tahmin ediyor 2023'ten 2032'ye.

Finansal çevikliğin sadece istendiği değil, talep edildiği bir çağda bu rakamlar sadece kağıt üzerindeki rakamlar değil, bir devrimin kanıtıdır. Bu, FaaS'ın liderliği ele geçirerek geleneksel fintech'i kenara ittiği bir değişimin sinyalini veriyor. Bu değişikliklerin etkisini anlamak istiyorsanız doğru yere geldiniz.

Bu keşifte aşağıdakilerden geçeceğiz:

- Hizmet Olarak Fintech'i Anlamak: Finansal hizmetler pazarını yeniden tanımlamak.

- Hizmet Olarak Fintech Şirketlerinin Hizmetleri: Milyar dolarlık fark yaratan Fintech şirket teklifleri.

- Finansal Kurumlara Faydaları: Verimlilik, ölçeklenebilirlik ve pazara hızlı giriş.

- Gerçek Dünyadan Örnekler: FaaS işletmeleri ve bunların başarılı ortaklıkları.

- Startup'lar için Fintech: Bütçenizi zorlamadan finansal teknoloji çözümlerini hizmet olarak yenileyin.

- Zorluklar ve Çözümler: Güvenlik ve düzenlemelerin karanlık sularında gezinmek.

- Bankacılık ve Modern Beklentiler Arasında Köprü Kurmak: Geleneksel bankalar için dönüştürücü bağ.

- Hizmet Olarak Fintech'in Geleceği: Önümüzdeki rotayı belirlemek.

Bu milyarların gerçekte neyi temsil ettiğini çözelim.

Not: Fintech sektörünün artan taleplerini karşılayan özel bir çözüm arıyorsanız Miquido'nun gelişmiş dijital çözümleri tam da aradığınız yanıt olabilir.

Hizmet Olarak Fintech (FaaS) Nedir?

En basit ifadeyle Hizmet Olarak Fintech (FaaS), hizmet olarak sunulan finansal teknolojidir. Hizmet Olarak Yazılım (SaaS) gibi, FaaS da tamamen finansal ürün veya hizmetlerin yazılım aracılığıyla sunulmasıyla ilgilidir.

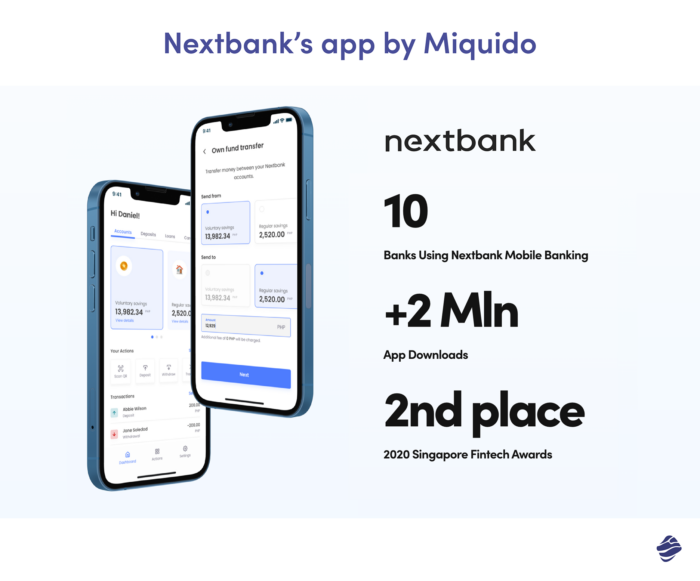

Örneğin, NextBank ile olan projemiz, en son teknolojiyi kullanarak yüksek riskli kredilerin kesin olarak tanımlanmasını sağlayan, FaaS'ın uygulamadaki başlıca örneği olan yapay zeka tabanlı bir kredi puanlama motoruydu.

Diğer bazı örnekler şunları içerir:

- Dijital Cüzdanlar : Apple Pay veya Google Cüzdan gibi hizmetleri düşünün. Kullanıcıların ödeme ayrıntılarını saklarlar ve tümü yazılım aracılığıyla yönetilen hızlı, temassız işlemlere olanak tanırlar.

- Eşler Arası (P2P) Borç Verme Platformları : Borçluları doğrudan borç verenlere bağlayan, geleneksel bankacılık aracısını ortadan kaldıran web siteleri veya uygulamalar. Bu, kredi onay sürecini kolaylaştırır ve genellikle daha iyi oranlarla sonuçlanır.

- Robo-Danışmanlar : Algoritmalara dayalı olarak finansal planlama veya yatırım tavsiyesi sağlayan otomatik platformlar. Size bir dizi soru soruyorlar, rakamları hesaplıyorlar ve işte - insan müdahalesi olmadan yatırım tavsiyesi veriyorlar.

- Ödeme İşleme Hizmetleri : İşletmelerin çevrimiçi ödeme kabul etmesine olanak tanıyan Stripe veya Square gibi sistemler. E-ticaret platformlarıyla entegre olurlar ve işlemleri gerçek zamanlı olarak gerçekleştirirler.

- Yapay Zeka Odaklı Dolandırıcılık Tespiti : Şüpheli etkinlikleri tespit etmek ve işaretlemek için işlem modellerini gerçek zamanlı olarak analiz eden yazılım. Her zaman mali yaramazlıkların peşinde olan bir bekçi köpeği gibidir.

Geleneksel fintech modelleri statik DVD'ler gibidir; FaaS ise kullanıcı ihtiyaçlarına uyum sağlayan, gelişen akış dünyasıdır. Eski yöntemler genellikle işletmeleri katı altyapılar ve düzenlemelerle karşı karşıya bırakıyor. Ancak FaaS, inovasyona ve müşteri hizmetleri mükemmelliğine giden daha sorunsuz bir yol sağlayan bir "tak ve çalıştır" yaklaşımı sağlar.

Şirketler Hizmet Olarak Fintech'i Neden Seviyor?

- Maliyet Tasarrufu: FaaS, modern işletmelerin ihtiyaç duyduğu tüm ödeme, finansal yönetim ve para hareketi hizmetlerini dünya çapında tek ve ölçeklenebilir bir API'de birleştirir. Bu, geleneksel fintech çözümlerine kıyasla FaaS modellerini benimserken ilk teknoloji harcamalarında %40 oranında maliyet tasarrufu sağlayabilir.

- Ölçeklenebilirlik: Gelişen fintech ortamında uyarlanabilirlik hayati önem taşıyor. FaaS, işletmelerin operasyonlarını dalgalanan taleplere göre ayarlamasına olanak tanıyan bir platform sunarak bu prensibi somutlaştırıyor. İster büyümede bir artış yaşayan ister keşfedilmemiş bölgelere giriş yapan bir startup olsun, Hizmet Olarak Fintech şirketlerin yükselişe geçmesini sağlar.

- Daha Hızlı Pazara Çıkış Süresi: McKinsey'e göre, bulut platformlarını benimseyen şirketler yeni yetenekleri pazara daha hızlı sunabilir, daha kolay yenilik yapabilir ve daha verimli bir şekilde ölçeklenebilir, aynı zamanda teknoloji riskini de azaltabilir. Bulut platformlarını benimseyen Fintech şirketleri, yeni yetenekleri pazara yaklaşık yüzde 20 ila 40 daha hızlı getirebileceklerini bildiriyor.

- Konuya İlişkin Örnek : East & Partners tarafından yakın zamanda yapılan bir araştırma, Fintech'in bir hizmet olarak çekiciliğinin altını çiziyor ve küresel işletmelerin %46'sının dikkate değer bir kısmının, esas olarak operasyonel maliyetleri azaltmak için Fintech çözümlerini benimsediğini ortaya koyuyor. FaaS'ın dümende olmasıyla, verimliliğe ve maliyet tasarrufuna doğru geçiş açıkça görülüyor.

- Sürekli İnovasyon: FaaS sağlayıcılarıyla ortaklık kurmak, finansal kurumların büyük Ar-Ge yatırımları olmadan en son fintech gelişmelerine erişmesini sağlar ve potansiyel olarak inovasyonla ilgili maliyetlerde %30'a kadar tasarruf etmelerini sağlar.

Esas itibariyle, ister ekonomik ister verimlilik kazanımları olsun, fintech hizmetlerinin faydaları çok büyüktür ve bu da onu modern ve geleneksel finans kurumları için stratejik bir seçim haline getirmektedir.

FaaS'ı işletmenize entegre etmenin getirdiği pastadan bir parça ister misiniz? Miquido, sizin gibi ileriyi düşünen işletmeler için fintech çözümleri tasarlamak ve uygulamak için başvurulacak ortaktır. Bugün ulaşın.

Hizmet Olarak Fintech Şirketlerinde En Çok Ne Tür Ürünler Yaygındır ?

Fintech şirketleri artık temel konulara dalarak finansal teknolojiyi bir bütün olarak geliştirmek için geniş bir yelpazede FaaS çözümleri sunuyor.

Ödeme Ağ Geçitleri

Bu ödeme yöntemleri, işlem kolaylaştırıcıların ötesinde, gelişen e-ticaret sektörünün temel taşlarıdır. Fiziksel mağazaların kolaylığını yansıtarak sorunsuz bir deneyim sağlayarak dijital ödemelere öncülük ediyorlar.

Stripe veya PayPal gibi platformlar , işletmelerin hem uluslararası hem de yerel ödemeleri yönetme biçiminde devrim yaratarak sınır ötesi işlemlerin yerel hissettirmesini sağladı.

Hizmet Olarak Bankacılık (BaaS)

Hizmet olarak bankacılık, bankacılığın yeniden tasavvurudur. BaaS, fintech şirketlerinin geleneksel bankalara dönüşmeden mevduat ve transferler dahil olmak üzere bankacılık hizmetlerini sunmasına olanak tanıyan finansal teknoloji altyapısıdır.

Örneğin Stripe, BaaS API'leri sunarak bunları çok yönlü ödeme yöntemleriyle harmanlıyor ve FaaS işletmelerini kapsamlı yerleşik finansal özellikleri tasarlamak ve dağıtmak için ürün ve hizmetlerle donatıyor.

Risk Yönetimi Çözümleri

Yapay zekanın becerisini benimseyen bu çözümler, finansal tehditleri tahmin ediyor ve azaltma stratejileri öneriyor. Mastercard gibi devler, ödeme sistemlerini güçlendiren ve kredi ve banka kartı sahtekarlığının bir adım önünde yer alan yapay zeka destekli sahtekarlık tespit teknolojisini kullanıyor.

Otomatik Varlık Yönetimi

Sanki 7/24 mali danışmanınız varmış gibi. Bu platformlar, kişiselleştirilmiş finansal planlar oluşturmak için algoritmalar kullanıyor ve genellikle getiri açısından geleneksel ödeme yöntemlerinden daha iyi performans gösteriyor. Betterment ve Wealthfront , kişiselleştirilmiş finansal planlar oluşturmak için genellikle getiri açısından geleneksel yöntemleri aşan algoritmalar kullanıyor.

Borç Verme Platformları

Kredi onayları için sonsuz bekleyişlerin olduğu günler geride kaldı. Para hareketi hizmetleriyle tamamlanan modern borç verme platformları, dijital çöpçatanlık görevi görerek borçluları potansiyel borç verenlerle hızlı bir şekilde buluşturuyor. Eşler arası borç verme hizmetleri, fonlara hızlı erişim arayan işletmeler için özellikle paha biçilmez hale geldi.

Hizmet Olarak FinTech'i Başarılı Bir Şekilde Entegre Eden Şirket Örnekleri

Fintech ortaklıkları sayesinde geleneksel finans kurumlarının dönüşümü dikkat çekicidir. Bir zamanlar yıkıcı olarak algılanan bu ittifaklar, artık işbirliğinin gücünün bir kanıtı olarak duruyor.

Bankalar fintech'lere geniş altyapılarını, sektör bilgilerini ve düzenleyici çerçevelerini sunuyor. Buna karşılık FinTech, bankaların yeni pazarlara girmesine olanak tanıyor, dijital ayak izlerini hızlandırıyor ve müşteri deneyimini geliştiriyor. Bu işbirliği, verimliliğin artırılmasına, veriye dayalı karar alma sürecine ve bankacılık hizmetlerine daha geniş erişilebilirliğe olanak sağlıyor.

Not: İşletmenizin finans yönetimini dönüştürecek bir FinTech çözümü arıyorsanız, ücretsiz danışmanlık için bizimle iletişime geçin . Sizi neyin geride tuttuğunu, süreçlerinizi nasıl iyileştirebileceğinizi ve bunu gerçekleştirmek için gereken finansal yazılımı tam olarak tartışacağız.

1. Ticari saçmalık ve HSBC

Takas + HSBC

Ticaret finansmanı bankacılığında öncü olan HSBC, üst düzey ticari ticaret platformu Tradeshift ile güçlerini birleştirerek çığır açan bir değişime öncülük ediyor.

Birlikte, işletmelerin işletme sermayesi gereksinimlerini ve küresel tedarik zincirlerini verimli bir şekilde ele almalarına yardımcı olan kapsamlı bir platforma dayalı hizmetler sağlıyorlar.

Bu üçüncü taraf çözümler, şirketleri yalnızca verimliliklerini artırmak için süreçlerini otomatikleştirmeye teşvik etmekle kalmıyor, aynı zamanda küresel ödeme stratejilerini geliştiriyor ve risk yönetimini güçlendiriyor.

2. Citi ve IntraFi

Citi ve IntraFi

Citigroup'un IntraFi ile ortaklığı, kurumsal ve kurumsal müşterilerin fazla fonlarını denizaşırı bankaların ABD şubelerine yönlendirmelerine olanak tanıyan bir hizmet olan Yankee Sweep'i tanıttı.

Citi'nin Kuzey Amerika likidite yönetimi başkanı Michael Berkowitz, finansal hizmetlere erişen müşterilerin likiditeden ödün vermeden en iyi getiriyi hedeflediklerini ve sorunsuz uluslararası ödeme yöntemlerine meraklı olduklarının altını çiziyor.

Yankee Sweep, Citi müşterilerinin birleşik bir hesap aracılığıyla küresel ödemeleri kabul etmesini sağlayarak bu ihtiyaçları karşılıyor.

Ufku Genişletmek: Bankaların Ötesinde

FaaS'ın yükselişi bankacılık alanıyla sınırlı değil. FaaS ödeme işleme sistemlerinin kullanıma sunulmasıyla birlikte, daha geniş startup ve iş ekosistemi, fintech hizmetlerine erişebilir, böylece ödeme akışlarını optimize edebilir ve finans stratejilerini güçlendirebilirler.

- Stripe & Shopify : Shopify'ın Stripe Treasury tarafından desteklenen 'Bakiyesi', yalnızca bir finansal ürünün ötesine geçer. Üçüncü taraf ödeme platformları ve güçlü bir ödeme akışıyla entegre olarak satıcıyı güçlendirme aracı olarak duruyor. Sorunsuz yerel ödemeler sağlamak üzere tasarlanan bu sistem, külfetli ücretler olmaksızın fonlara anında erişim sağlar. Stripe'ın son teknoloji mimarisinden ve API'lerinden yararlanan Shopify, e-ticaret alanındaki yerini sağlamlaştırdı ve lansmandan sonraki yalnızca dört ay içinde ABD'deki etkileyici 100.000 küçük işletmenin kayıt altına alınmasına imza attı.

- Adyen & Uber : Adyen'in Uber ile simbiyotik ilişkisi standart bir ortaklıkla sınırlı değil; bu, önde gelen bir fintech şirketinin küresel ödeme sistemlerini yeniden şekillendirme konusundaki yeteneklerinin bir kanıtıdır. 80 ülkede ödemeleri işleyen Adyen, Uber'e verimli ve uyarlanabilir bir ödeme akışı sunuyor. Bu, Uber'in temel işlem taleplerini önceliklendirmesine olanak tanıyarak, birden fazla yerel ödemeyi dengelemenin karmaşıklığı olmadan, her gün milyonlarca yolcu ve sürücüye kusursuz etkileşimler sunuyor.

- Roofstock : Gayrimenkul platformları denizinin ortasında Roofstock, öncelikle fintech şirket araçlarıyla ustaca entegrasyonu nedeniyle bir yol gösterici olarak ortaya çıkıyor. Karlı satın almaları öngören algoritmalarla desteklenen bir platform, yenilikçi kısmi sahiplik modelleri ve gelişmiş mülk yönetimi mekanizmalarıyla Roofstock, gayrimenkul yatırımlarının demokratikleştirilmesinde yeni standartlar belirledi. Yükselen değerlemeleri, fintech yeniliklerinden etkin bir şekilde yararlanma yeteneklerinin altını çiziyor.

- Krea & Klarna : Krea'nın Klarna'nın fintech şubesi Klarna Kosma ile olan stratejik ittifakı, İsveç'teki KOBİ kredilerinde devrim yaratıyor. Ulusal ve uluslararası kurumlarla dijital arayüz üzerinden entegre olarak KOBİ'lerin eski bürokratik engelleri aşarak kredi kararlarını anında almasını sağladılar.

- Wish & Klarna : Wish ve Klarna'nın işbirlikçi gücü, e-ticaretin finansal uyarlanabilirliğinin sınırlarını yeniden çiziyor. Wish, Klarna'nın '4'te öde' çözümünü birleştirerek ABD'deki müşterilerine, ödemelerin zahmetsizce, faizsiz ve uygun taksitlerle dağıtıldığı eşi benzeri olmayan bir alışveriş deneyimi garanti ediyor.

2023 yılı, Visa'nın Fintech Bölgesi ile güçlerini birleştirmesi ve Santander'in Salesforce ile birlikte çalışması gibi önemli ittifaklara işaret ediyor. Yeni kurulan şirketler ve fintech şirketleri bu tür dinamik işbirliklerini sürdürürken, FaaS ödeme sağlayıcıları da kritik destek sunuyor.

FaaS ile Gelen Zorlukların Çözümü

Fintech'i bir hizmet şirketi olarak benimsemek bazı zorlukları da beraberinde getiriyor. Veri güvenliğiyle ilgili sorunlar, düzenleyici ve yasal uyumluluk labirentinde gezinmek ve üçüncü bir tarafa aşırı bağımlı olma endişesi, finansal kurumların duraklamasına neden olabilir. Ancak ileri görüşlülük ve gayretle bu engellerin üstesinden gelinebilir.

Veri güvenliği

Çok geniş finansal veriler dijital alana doğru ilerledikçe, bunların güçlendirilmesini sağlamak bir zorunluluk haline geliyor. FaaS sağlayıcılarıyla ortaklık kurmak övgüye değer bir adımdır, ancak bunların yalnızca mali suçları uygulama ağı tarafından belirlenen düzenlemeler de dahil olmak üzere uluslararası güvenlik kriterlerine uyum sağlamaları değil, aynı zamanda gelişmiş şifreleme araçlarını da kullanmaları önemlidir. Bu tür proaktif önlemler, müşterilerin, verilerin korunan durumundan emin olarak verilere güvenle erişim izni verebilmelerini sağlar.

Uzman Önerileri:

- Düzenli Denetimler: Güncel ve titiz olduklarından emin olmak için FaaS sağlayıcınızın güvenlik protokollerini sürekli olarak denetleyin.

- İki Faktörlü Kimlik Doğrulama (2FA): Mümkün olan her yerde 2FA uygulayarak kullanıcı erişimi sırasında ekstra bir güvenlik katmanı ekleyin.

- Uçtan Uca Şifreleme: Verilerin aktarım halindeyken veya beklemedeyken şifrelendiğinden ve yetkisiz kişilerin erişemeyeceğinden emin olun.

Mevzuata uygunluk

Fintech'in gelişen doğası, düzenleyici ortamların sık sık değişmesi anlamına geliyor. Gerçek zamanlı mevzuat güncellemeleri sunan platformlar çok değerli olabilir. Bu sadece yasal uyumlulukla ilgili değil, aynı zamanda trendin ilerisinde kalmakla da ilgili.

Son araştırmalar, yaklaşan düzenleyici ve yasal değişikliklere ayak uydurmanın şirketlerin uyum ekiplerinin %61'i için en önemli stratejik öncelik olduğunu gösteriyor.

Uzman Önerileri:

- Proaktif Kalın: Mevzuat değişikliklerini izlemek ve bunlara yanıt vermek için bir ekip ayırın veya otomatik araçlardan yararlanın.

- Uzmanlarla İşbirliği Yapın: Küresel ve bölgesel uyumluluk konularına ilişkin öngörüler sağlayabilecek düzenleme danışmanlarıyla iletişime geçin.

- Eğitim Programları: Uyumluluk eğitim oturumlarıyla ekibinizin bilgilerini düzenli olarak güncelleyin.

Satıcıya Kilitlenme

Tek bir fintech şirketine fazla bağımlı olma endişesi meşru. Çeşitlilik burada çözümdür. Yalnızca tek bir FaaS sağlayıcısına güvenmek yerine, farklı satıcıların tekliflerini entegre etmeyi düşünün veya birlikte çalışabilirlik ve yerel ödeme ağlarına bağlantılara öncelik veren platformları tercih edin.

Uzman Önerileri:

- Açık Standartlar: Daha yüksek uyumluluk ve daha kolay geçişler sağlayan açık standartlara dayalı platformları tercih edin.

- Sözleşme Maddeleri: Ağır cezalar veya uzun süreli çıkış süreçleri olmadan sağlayıcıları değiştirmenize olanak tanıyan sözleşme esnekliği sağlayın.

- Hibrit Yaklaşım: Tek bir satıcıya aşırı bağımlı olmadığınızdan emin olmak için şirket içi ve üçüncü taraf çözümlerin bir kombinasyonunu kullanın.

Ölçeklenebilirlik ve Altyapı Zorlukları

Finansal operasyonlarınız büyüdükçe FaaS platformunuzun da sizinle birlikte ölçeklenmesi gerekir. Ölçeklenebilirliğiyle bilinen platformlara öncelik verin.

Uzman Önerileri:

- Bulut Entegrasyonu: AWS ve Google Cloud gibi platformlar, hizmet olarak fintech araçlarınızın ölçeklenebilirliğini destekleyebilecek altyapı hizmetleri sunar. Ayrıca Miquido tarafından sunulan Bulut Hizmetlerinden yararlanmak, güvenliği ve ölçeklenebilirliği artırabilir ve FinTech çözümlerinizin sağlam kalmasını sağlayabilir.

- Performans Ölçümleri: Ölçeklenebilirlik sorunlarını anında tespit etmek ve çözmek için platformunuzun performans ölçümlerini düzenli olarak izleyin.

- İleriye Yönelik Planlama: İleriye yönelik kapasite planlamasına katılın, gelecekteki talepleri tahmin edin ve platformunuzun büyümeyi karşılayabileceğinden emin olun.

Geleneksel-Modern Ayrımını Kapatmak: Hizmet Olarak Fintech'in Rolü

Hızla gelişen finansal ortamda, geleneksel bankacılığın metodolojileri ile modern tüketicilerin istekleri arasında bir uçurum ortaya çıktı. Hizmet Olarak Fintech (FaaS) bu kavşakta duruyor ve bu boşluğu doldurmaya hazırlanıyor.

Tüketici Beklentilerindeki Değişim:

Günümüzün dijital çağ tarafından yönlendirilen tüketicileri, anında tatmin, kişiselleştirilmiş deneyimler ve kusursuz dijital arayüzler arıyor. Artık uzun kişisel bankacılık süreçlerinden veya herkese uyan tek finansal ürünlerden memnun değiller. Bunun yerine sezgisel dijital bankacılık çözümleri, anlık işlemler, basit banka hesap yönetimi ve kişiye özel finansal tavsiyeler talep ediyorlar.

Geleneksel Bankacılığın İkilemi:

Geleneksel bankalar güvene, güvenilirliğe ve yerleşik bir müşteri tabanına sahip olsa da, çoğu zaman güncelliğini yitirmiş altyapılar, katı operasyonel protokoller ve yavaş inovasyon hızıyla boğuşuyorlar. Bu da hızlı dijital dönüşüme uyum sağlamayı oldukça zorlaştırıyor.

Kurtarmaya Hizmet Olarak Fintech:

FaaS'ın uçurumun kapatılmasında nasıl önemli bir rol oynadığı aşağıda açıklanmıştır:

- Çeviklik ve Hız: FaaS platformları "tak ve çalıştır" çözümleri sunarak bankaların modern finansal araçları hızlı bir şekilde entegre etmelerine olanak tanır. Bu çeviklik, bankaların tam bir revizyondan geçmeden piyasa taleplerine yanıt olarak yeni özellikler veya hizmetler sunabilmesini sağlar.

- Büyük Ölçekte Kişiselleştirme: Fintech'te yapay zekanın geleceği ve birçok FaaS teklifinde yer alan makine öğrenimi yetenekleri sayesinde bankalar artık daha önce ulaşılamayan bir ölçekte kişiselleştirilmiş finansal tavsiye, ürün önerileri ve müşteri deneyimleri sunabiliyor.

- Gelişmiş Kullanıcı Deneyimi: FaaS çözümleri, kullanıcı odaklı tasarıma öncelik vererek bankacılık uygulamalarının ve platformlarının, sorunsuz katılımdan, hızlı banka transferlerine ve kredi ve banka kartlarının takibine olanak tanıyan sezgisel gösterge tablosu navigasyonuna kadar çağdaş dijital kullanıcı alışkanlıklarıyla uyumlu olmasını sağlar. Bu, müşterilerimiz için bankacılık uygulaması geliştirme yaparken daima aklımızda tuttuğumuz bir şeydir.

- Uygun Maliyetli İnovasyon: Bankalar, kurum içi Ar-Ge'ye yoğun yatırım yapmak yerine, FaaS'tan yararlanarak en son fintech inovasyonlarına maliyetin çok altında erişebilir, böylece bütçelerini zorlamadan rekabetçi kalmalarını sağlayabilirler.

- İşbirlikçi Ekosistemler: FaaS, geleneksel bankaların fintech girişimleri, teknoloji devleri ve hatta finansal olmayan kuruluşlarla ortaklık kurarak e-ticaret entegrasyonlarından IoT tabanlı dijital ödemelere kadar bütünsel bir hizmet yelpazesi sunabileceği iş birliğine dayalı bir ortamı teşvik eder.

Temelde, Hizmet Olarak Fintech, geleneksel bankacılık kurumlarının modern tüketici beklentilerini karşılamasını ve aşmasını sağlayan bir katalizör görevi görüyor. Bankalar, FaaS'ı benimseyerek yalnızca dijital çağa uygunluklarını sağlamakla kalmıyor, aynı zamanda fintech'in her zamankinden daha erişilebilir, verimli ve müşteri odaklı olduğu bir geleceğin temellerini de atıyor.

Hizmet Olarak Fintech Gelecekte Nereye Gidiyor?

Yüzde 82'lik ezici bir oranla ile ilgili Geleneksel finans kuruluşlarının önümüzdeki birkaç yıl içinde fintech şirketleriyle işbirliği yapmaya hazırlanmasına rağmen, Hizmet Olarak Fintech'in geleceği parlak görünüyor. FaaS'ın vaat ettiği ilerlemeler ve dönüşümler arasında bir yolculuğa çıkalım:

Yapay Zeka Odaklı Yenilikler

Üretken yapay zekanın yükselişi, finansal hizmetler sektöründe benzersiz üretkenliği artırıyor. Yapay zeka, operasyonları kolaylaştırmanın ötesinde, derinlemesine kişiselleştirilmiş işlemler için yollar yaratıyor ödeme işleme çözümleri . Örneğin , uygulama programlama arayüzleri (API'ler), bankacılıktaki otomatik sohbet robotlarına güç vererek müşterilere yorulmadan yardımcı olmalarını sağlar.

On yılı aşkın süredir fintech alanında köklü bir yere sahip olan Miquido , yapay zekanın gücünden yararlanarak onu çeşitli finansal hizmet uygulamalarına sorunsuz bir şekilde entegre ediyor.

Komple Dijitalleşme

Bulut tabanlı platformlardan tam gelişmiş beyaz etiketli dijital çözümlere geçiş, yalnızca finansal hizmetlerin dijitalleşmesini hızlandırmakla kalmıyor, aynı zamanda sürdürülebilir finansmanın önemini de vurguluyor.

İkincisi, modaya uygun bir terimin ötesine uzanır; finansta çevreye duyarlı seçimlere odaklanıyor. Dahası, bu birleşik yaklaşım kapsayıcılığı teşvik ederek yetersiz hizmet alan demografik grupların bile üstün çözümler için fintech hizmetlerine erişimde geride kalmamasını sağlıyor.

Profesyonel ipucu: Fintech'in öncüleri için bulut tabanlı çerçevelerden tamamen dijital platformlara sorunsuz bir geçişin yönetilmesi son derece önemlidir. Miquido'nun Dijital Dönüşüm konusundaki becerisi sayesinde işletmeler, sınır ötesi ödemeler gibi görevler için dijital verimlilik sağlayabilir.

Birleşik Finansal Destek

Son istatistikler, Çok kanallı müşteri etkileşimi stratejilerinin etkileyici bir performansa sahip olduğunu gösteriyor %89 müşteri tutma oranı . FaaS teklifleriyle desteklenen bu stratejiler, finansal markanın görünürlüğünü ve çekiciliğini artırır.

Müşteri ister bir e-cüzdana ister başka bir finansal hizmete erişiyor olsun, ona tutarlı ve büyüleyici bir yolculuk sunulur. Bu farklı yaklaşım yalnızca yeni müşterileri çekmek için değil, aynı zamanda mevcut müşterileri elde tutmak için de hayati önem taşıyor.

Bu kusursuz deneyim, Sürükleyici Yakınsama konseptiyle daha da zenginleşiyor. Kapsamlı bir finansal yolculuk sunmayı ve kullanıcıların tek bir çatı altında yer alan geniş bir yelpazedeki fintech hizmetlerinden yararlanabilmelerini sağlamayı amaçlıyor. Bu tür bir kapsayıcılık, kullanıcı katılımını ve memnuniyetini artırarak müşteriler için bütünsel bir finansal ekosistem yaratır.

Transit Halinde Veri Güvenliği

Finansal verilerin hareketliliğindeki artışla birlikte, taşıma sırasında güvenliğinin sağlanması çok önemli hale geldi. Privacy Computing bu endişeyi gideriyor, dolaşımdayken bile veri güvenliğini sağlıyor ve kullanıcılar arasında güveni artırıyor. Bu koruyucu katmanları güçlendirmek için Homomorfik Şifreleme gibi teknikler kullanılır.

Veri güvenliğine yönelik bu odaklanmayı tamamlayan Dinamik Risk Yönetişim modelleri, finansal operasyonlarda dijital güvenliği güçlendirmek için ortaya çıktı. Bu modeller, gerçek zamanlı risk değerlendirmeleri sağlayarak potansiyel tehditlere karşı proaktif önlemler alınmasına olanak tanır.

Aslında, birçok fintech firması artık riskleri tam olarak gerçekleşmeden önce ölçmek ve bunlara karşı koymak için tahmine dayalı analitiklerden yararlanıyor ve kullanıcılara ikili bir güvenlik ve güvence katmanı sunuyor.

İşletmeniz için FaaS'ı Merak Ediyor musunuz? Miquido'yla konuş.

Teknolojinin özellikle fintech alanında hizmet olarak kullanılması finansal manzarayı yeniden şekillendiriyor. Hizmet Olarak Fintech'i derinlemesine incelediğimizde, bu devrimin yalnızca teknolojiyle ilgili olmadığı, aynı zamanda kullanıcı deneyimlerini ve iş çevikliğini dönüştürmekle de ilgili olduğu açıkça görülüyor.

- Temel Çıkarımlar:

- FaaS, gelişmiş finansal hizmetler için tak ve çalıştır çözümleri sunar.

- İşletmeler için maliyet verimliliği, ölçeklenebilirlik ve pazara hızlı giriş olanağı sağlar.

- Stripe + Shopify gibi işbirlikleri, fintech ortaklıklarının gücünü örnekliyor.

- Güvenlik, ölçeklenebilirlik ve mevzuata uygunluk temel zorluklar olmaya devam ediyor.

- Yapay Zeka ve Dijitalleşme, fintech'te gelecekteki yeniliklere öncülük edecek.

Fintech'in ufku genişledikçe işletmelerin kendilerine özgü zorlukları anlayan ve özel çözümler sunabilen müttefiklere ihtiyacı var. Miquido , Dijital Dönüşümden Bulut Hizmetlerine kadar hizmet paketiyle Fintech uygulama geliştirme hizmetleri için güvenilir bir ortaktır.