ACH vs Banka Havalesi: Para Transferi İçin Hangi Yöntemi Kullanmalısınız?

Yayınlanan: 2021-12-24Bir finans kuruluşundan diğerine para transferi konusunda en azından araştırma yaptıysanız, piyasanın iki devi olan ACH ve Wire'ı mutlaka duymuşsunuzdur. Üretim ekipmanı, envanter ve hatta bordro gibi büyük bilet kalemleri için kullanılırlar ve kredi kartı veya hatta daha küçük kalemler ve ofis malzemeleri gibi kartlar için bile uygulanamazlar.

Bu iki çözümün özelliklerini ve ayrıntılı hizmetlerini incelerken, her platformun avantajları ve dezavantajları olduğunu görüyoruz. ACH'ye uygun olmanız Wire'a da uygun olduğunuz anlamına gelmez. Ücretler, işlem hızları, güvenlik ve uluslararası yetenekler açısından farklılık gösterirler. Uluslararası ödemelere bakarsanız Wire'a gelelim. Daha ucuz ama daha güvenli ödemeler arıyorsanız, ACH'yi kullanmaya ne dersiniz?

Hangi ödemenin işinizle eşleştiğini belirleme talebinizi bildiğimizden, ACH'ye karşı Banka Havalesi'ne sahibiz: Para Transferi İçin Hangi Yöntemi Kullanmalısınız? bu ikisi arasında nihai bir karşılaştırma yapacak ve bir işletmenin satıcılara veya tedarikçilere nasıl para ödeyebileceğini tartışacaktır.

Hadi dalalım!

ACH transferi nedir?

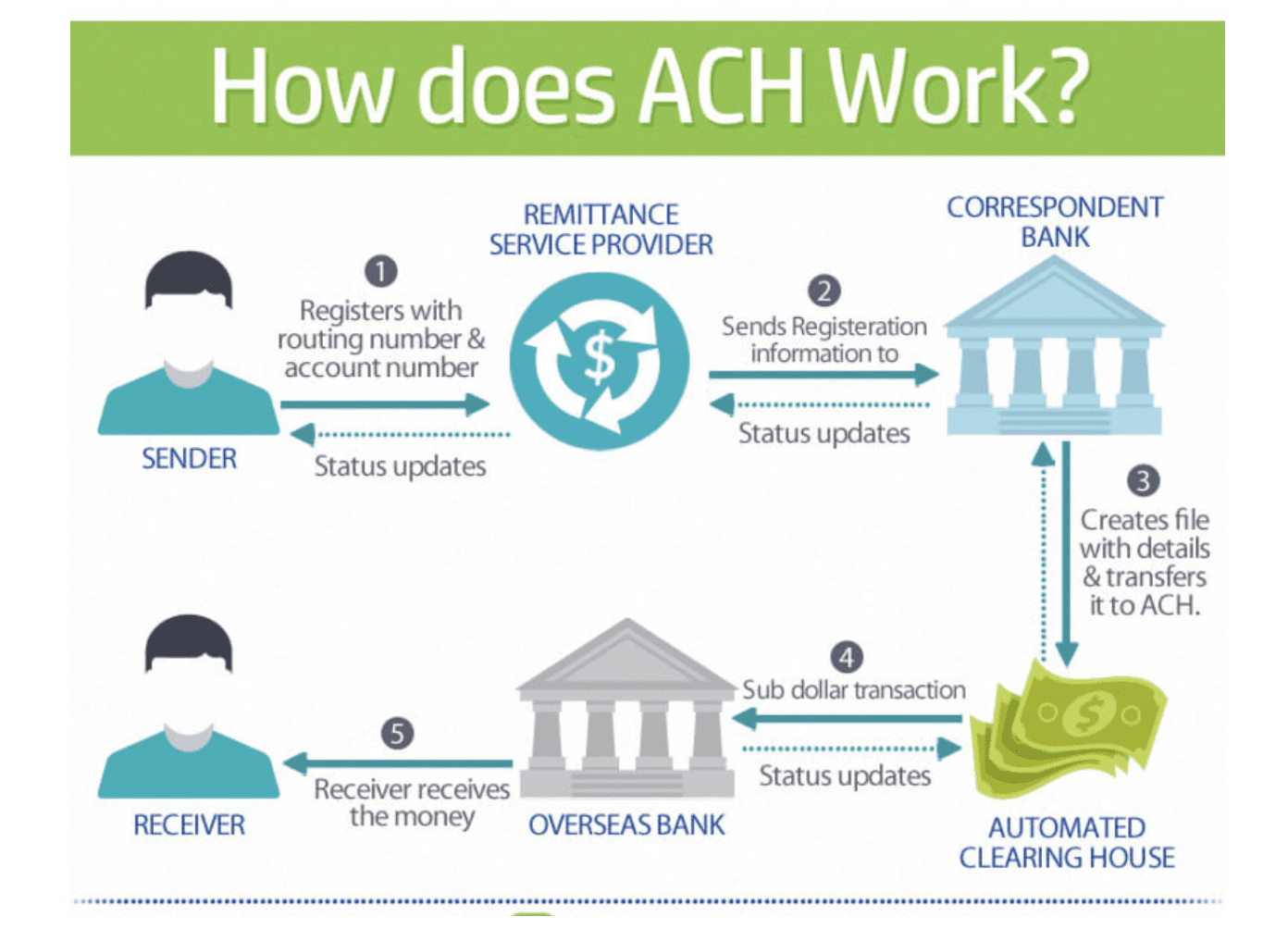

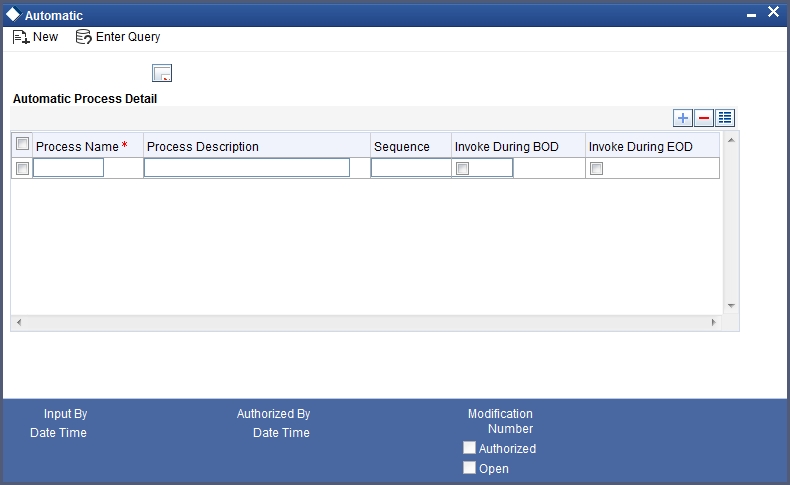

ACH transferleri nasıl çalışır?

Bankaların bir hesaptan diğerine nasıl para transfer ettiğini anladıktan sonra, ACH transferinin ne olduğunu ve mekanizmasını bilmek kolay olmalıdır.

Doğrudan mevduat olarak da bilinen ACH transferi, Otomatik Takas Merkezi anlamına gelir. Bir bankadan diğerine para göndermek için yöntem tarafından kullanılan bir ağın adıdır. Kolayca söylemek gerekirse, ACH işlemi, ödeme yapan kişinin banka hesabından bir talep gönderildiğinde yapılır. Ardından, para ACH ağı aracılığıyla bir alıcının bankasına gönderilecektir.

Otomatik Takas Merkezi ağı, banka ve kredi birliklerini içeren bir finans kurumları ağıdır. Bu öğelerin, belirli bir kod türü kullanarak aralarında toplu işlemler yapması muhtemeldir. Kod, Ulusal Otomatik Takas Odası Derneği için NACHA ayakta olan Nacha adlı bir kuruluş tarafından oluşturulmuş ve yönlendirilmiştir. Bu, ABD merkezli bir ağdır ve ABD dışında bulunan alacaklılar tarafından kullanılamaz. Daha spesifik olmak gerekirse:

ABD'de yerel para taşındığında: Kodun, Federal Rezervin Merkez bankası olduğu bilgisayarlı bir ağ üzerinden aktarılması muhtemeldir.

Para uluslararası olarak ABD dışına aktarıldığında, kod SWIFT ağı aracılığıyla ABD dışındaki ACH kodlarını kabul eden başka bir bankaya iletilme eğilimindedir. SWIFT ağı, genellikle uluslararası para transferleri için kullanılan bir bilgisayar ağıdır.

ACH ödemelerinin hem doğrudan mevduat hem de ACH yoluyla doğrudan ödeme rollerine sahip olduğu söylenir. Genel olarak, ACH işlemlerinin maliyeti rakibi olan Banka havalelerinden çok daha düşük olsa da, ödemenin yapıldığından emin olduğunuzda muhtemelen gecikecek olan alacaklının banka hesabında kalması daha uzun sürebileceğinden, hizmeti daha kötü değildir. gönderilmiş. Normal olarak, ACH transferleri gruplar halinde veya gruplar halinde yapılabilir.

ACH transfer türleri

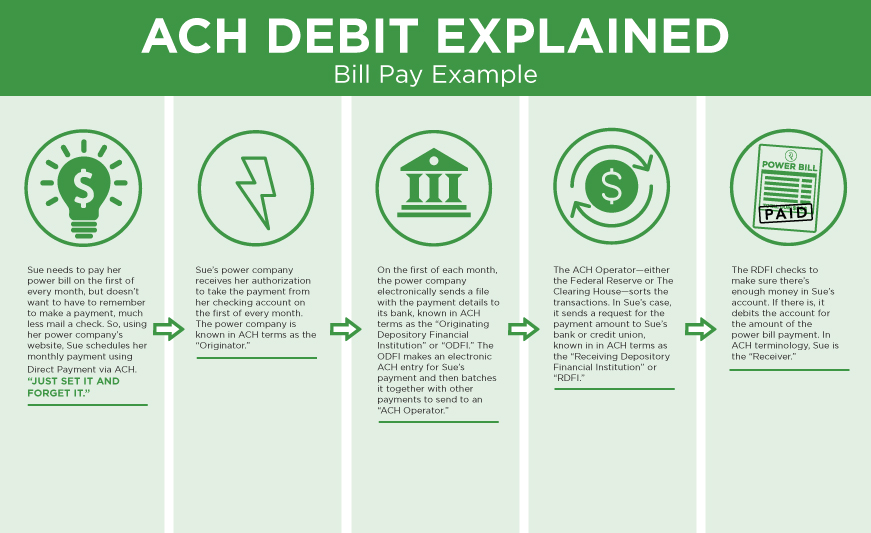

Kredi ACH ödemeleri ve Borç ACH ödemeleri olmak üzere iki ikincil ACH ödemesi türü vardır.

- Kredi ACH ödemeleri : Parayı gönderenlerin para gönderilmeden önce her bir ödemeyi yetkilendirmesine izin veren tek seferlik ödemelerdir. Para almak için, bir ACH kredi ödemesinin alıcısı, başlangıçta göndericiye banka hesap numarası ve banka yönlendirme numarası dahil olmak üzere banka verilerini sağlar. Banka verileri daha sonra gönderen tarafından belirli bir miktarı ödeme girişimi ile gönderilecektir. Bu veriler genellikle bankasına talimatlarla eklenir.

Bundan sonra, ödeme ile ilgili bilgiler gruplandırılır ve günlük bir programa göre ödeme için sürekli olarak Merkez Bankası'na gönderilir. Transferinizin ödenmesine izin verdiğinizde, para alıcının hesabında görüntülenecektir. Ödeme türünün, ödeme yapacağınız yerin yanı sıra belirli bir miktar parayı kontrol etmek için gelebileceğiniz bordro veya ara sıra yapılan fatura ödemelerine uygun olduğundan emin olun.

- Borç ACH ödemeleri : Birçok farklı hesaptan paranın bir hesaptan belirli bir programa alınmasına izin veren yinelenen ödemelerdir. Kamu hizmeti ödemeleri gibi yinelenen faturalar için uygun olan Borç ACH ödemeleri, alacaklının banka bilgilerini ödemenin yapılacağı kuruluşa göndermesini sağlar. Alacaklı, hesap numarası, yönlendirme numarası ve ödeme yetkisi gibi bilgileri sağlayabilir. Bilmeyenler için her ayın belirli bir günü ödemeyi alan kişi bankasına ödeme talebi gönderir.

Daha sonra bilgiler toplulaştırılarak Merkez Bankası aracılığıyla ödeyenin bankasına verilir. Önceki yetki ve hesapta yeterli fon olup olmadığını kontrol ettikten sonra, ödeyenin bankası, yeterli fon varsa Merkez bankasına parayı serbest bırakmasını söyler.

Küresel ACH nedir?

Global ACH, uluslararası transferler yoluyla sınır ötesi ödemeler yapmak için kullanılan US ACH'nin bir versiyonudur. Şaşırtıcı bir şekilde, Global ACH, Nacha tarafından Amerika Birleşik Devletleri'ndeki ağ finans kurumları için sağlanan diğer ABD ACH sistemleri gibi standartlara sahip değildir. Öte yandan, uluslararası ACH, bir ülkenin bankalarının o ülke dışındaki mevcut ACH yeteneklerini, sınır ötesi ödemeleri etkin ve uygun maliyetli bir şekilde yürütmek için etkiler.

Devamını oku:

- Elektronik Çek Nedir?

- PayPal Kişisel ve PayPal İşletmesi

- En İyi 15+ En İyi PayPal Alternatifi

- Şerit Ödeme İncelemesi

Banka havalesi nedir?

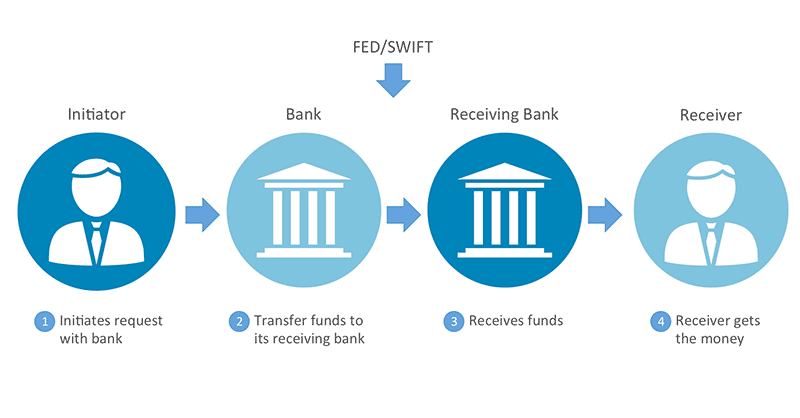

Banka havalesi nasıl çalışır?

Banka havalesi, bankaların daha önce bahsedilen yöntemi kullanarak para transfer ettiği geleneksel bir çözümdür. Doğrudan bir işletmenin banka hesabından diğerine para aktarmak için kullanılan elektronik bir bankalararası ödemedir. Banka havaleleri hakkında bazı notlar:

- Banka havaleleri belirli ve tek seferlik transferlerdir.

- Talimatları, parayı alan kişiler için kullanılabilecek banka hesap numarası ve ABA banka yönlendirme numarasıdır.

- Havale ödemeleri kullanıldığında, para alıcının banka hesabına geldikten sonra 1 gün içinde hemen kullanılabilir olacaktır.

- Fonlar anında havale edildiğinde, yanlış işlemleri geri çağırma süreci zorlu hale gelir.

- Banka havalesi ile yüksek hacimli para gönderiyorsanız, beklediğinizden daha yüksek olabileceğinden işlem ücretlerine dikkat edin.

- İşlemde taraflarca yapılan uluslararası ödemeleri sürekli olarak dünyanın farklı yerlerinde bulunan banka hesaplarına değiştiriyorsanız, banka havalesinden daha uygun bir şey yoktur.

- Yurt içi ABD banka havalesi mesajları eski günlerdeki gibi telgraf hatları yerine Fedwire ağı veya CHIPS ağı üzerinden iletilmektedir.

- Sınır ötesi banka havalesi mesajları genellikle SWIFT ağı üzerinden iletilir.

- Bir banka parayı toplu işlem yapmadan gönderir.

- Gönderen bankaların ve alıcı bankaların parayı nasıl transfer ettikleri, aralarındaki iş ilişkisine bağlıdır. En yaygın iki yöntem, hesap defterlerini değiştirmek ve bir merkez bankası kullanmaktır.

- Uluslararası banka havalesi yapıyorsanız, hesap defterlerinizi değiştirmeniz veya bir merkez bankası kullanmanız uygundur.

- Yerel bir ABD banka havalesi yapıyorsanız, Federal Rezerv merkez bankası olarak hareket edecektir. Gönderen banka, alıcı banka ve merkez bankasının tümü iş için açıldığında, banka havaleleri muhtemelen sipariş edilir.

Banka havalesi yapma kılavuzu

Banka havalesi yapmak için dikkat etmeniz gerekenler şunlardır:

- Alıcıların hesap verilerini ve yönlendirme numarasını alın.

- Bankanızla iletişime geçin ve havaleyi yapmaları için bir talep gönderin. Bankanın transfer emrini göndermek için kullandığı bilgisayar ağını değil, sadece transfer tarihini gösterebileceğinizi unutmayın.

Yinelenen ödemeler için planlanan ACH transferlerinden farklı olarak, banka havalesinde parasal bir sınır olmayacaktır; Banka havaleleri tek seferlik transferlerdir, yani yapıldığında geri alınamazlar. Sonuç olarak, banka havalesi, bordro veya faturalar gibi düzenli ödemeler için doğru bir seçim değildir. Öte yandan, yalnızca tek seferlik ekipman satın alımları veya büyük envanter için ödeme yapmak istediğinizde düşünün.

Yüksek riskli tüccarlar banka havalesi kullanmalı mı?

Yüksek riskli tüccarların ödeme gönderirken veya alırken banka havalesini kullanmamaları gerektiğini kanıtlayan hiçbir neden yoktur. Ancak, banka havalesi ücretinin pahalı olduğunu ve bazı durumlarda uygun olmadığını unutmamak önemlidir. Satıcının satın alımları daha küçük miktarlar için ise, büyük olasılıkla bundan fazla kazanç sağlamayacaktır.

Ayrıca, bankadan bankaya banka havalesini Western Union veya Venmo gibi diğer kişiden kişiye transfer hizmetleri aracılığıyla para göndermekle kolayca karıştırabileceğiniz için dikkatli olun. Bu para transferi hizmetleri banka havalesi değil, farklı bir iş modeli ve mesajlaşma sistemi kullanıyor.

Bankalar hesaplar arasında nasıl para transfer eder?

Şimdi ACH ve Wire'ı iyice anlamış olmalısınız, değil mi? Ancak iki dev arasındaki nihai karşılaştırmaya geçmeden önce bankaların iki hesap arasında nasıl para transfer ettiğini bilmek gerekiyor. Size bunu neden yapmaları gerektiğini ve para transfer etmenin beş yöntemini vereceğiz. Bununla birlikte, bu yöntemlerin hepsinin 1600'lerden beri kullanıldığını ve bazılarının mevcut durumlar için uygun olmadığını unutmayın.

Bu nedenle, geçtiğimiz birkaç on yılda sürece, bilgilerin özel olarak korunan ve güvenli bilgisayar ağlarına ve bu ağlardan iletilmesini sağlayan otomasyon özelliği eklendi. O halde gelelim ilk yönteme!

Aynı bankadaki iki hesap arasında transfer

Para transferinin ilk yöntemi ve en basit şekli, aynı bankada bulunan iki banka hesabı arasında para aktarmaktır.

Aşağıdaki örneğe bakalım. A ve B bankası aynı bankada. Daha sonra A, 100 doları B'ye aktarma niyetindedir. Bundan sonra, bankanın tek görevi iki hesaba erişmek ve 100 doların A'dan B'ye aktarıldığını göstermektir.

A ve B'nin banka hesaplarının aynı bankada bulunmaması durumunda. O zaman parayı transfer etmenin iki yolunu görmek için ikinci yönteme geçelim.

Farklı bankalardan iki hesap arasında transfer

İlk yöntem, birbiriyle banka hesapları olan iki bankayı ifade eder. Ancak, farklı bankalardan iki hesap arasında transfer yapmakla ilgili ne düşünüyorsunuz? Örnek daha karmaşık hale gelecektir.

A, New York'ta yaşayan ve Super Bank ile banka yapan bir kişidir. Bu banka aynı eyalette bulunmaktadır. B, California'da yaşayan ve Mega Bank'ın da California'da bulunduğu bankaların bulunduğu bir kişidir. O zaman A, B'ye 100$'ı kişisel kredi olarak verme niyetindedir. Aynı banka olmamasına rağmen Super Bank ve Mega Bank'ın birbirleri ile banka hesapları bulunmaktadır. Bu nedenle Süper Banka, A'nın banka hesabından 100$ çekmek için defteri kebir erişimi yapacak ve Süper Banka'da bulunan Mega Banka hesabına ekleyecektir. Şimdi Mega Bank'ın sisteminde 100$'lık bir ilave var.

Daha sonra, New York'ta Mega Bank'tayken, Mega Bank da bir hesap defteri girişi yapacak ve B'ye 100 $ verecek. Yani, Mega Bank'ın artık fazladan 100 $'ı yok. Bu aktarma işlemi herhangi bir fiziksel hareket olmadan yapılır. A'nın B'ye 100 dolar ödemesine izin verilir ve New York City'den California'ya transfer edilen bir kutu para yoktur.

Pratik sonuç, Los Angeles'tan New York'a hiçbir çanta dolusu para taşınmamasına rağmen Joe'nun Steve'e 10 dolar ödemiş olmasıdır.

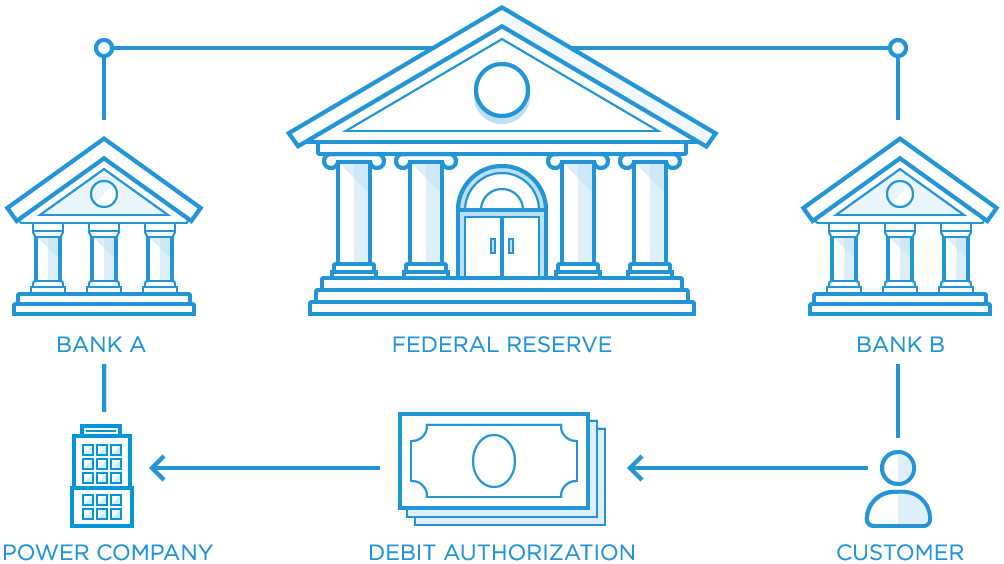

Merkez bankası aracılığıyla aktarma

Super Bank ve Mega Bank'ın kendi aralarında banka hesapları olmaması durumunda, Merkez Bankası olarak da bilinen üçüncü bir taraf olacağı için yine de sorun değil. Merkez bankası, her iki bankada da banka hesabı olan banka olacaktır.

Ardından, para taşıma süreci şöyle olacaktır:

- A, B'ye kredi olarak 100$ ödemek istiyor

- Süper Banka, Merkez Bankası'na Süper Banka'nın Merkez Bankası'ndaki hesabından 100 Dolar'ı Merkez Bankası'ndaki hesabına aktarmasını söyleyecek.

- Mega Bank'a Merkez Bankası'ndaki hesabında 100$'lık bir ilave olduğuna dair bir tebligat gönderilecek.

- Mega Bank, B'ye 100 dolar ödeyecek

İkinci yöntemde olduğu gibi, herhangi bir bankaya fiziksel olarak taşınan para çantası yoktur, ancak yine de B'ye sadece Merkez Bankası'nda yapılan bir defter girişi yoluyla para ödenir.

Verimlilik için Toplu İşleme

A'dan B'ye taşınan 100$'lık bir örnek aldık. Ama ya A sadece B'ye 5 veya 10$ ödemek isterse. Diyelim ki, bir günde birçok küçük paranın ileri geri taşındığı milyonlarca kez olacak. Özellikle modern e-ticarette Super Bank ve Mega Bank'ta bankacılık yapan insanlar arasında. Merkez Bankası'nın, her havale emri verildiğinde, gün boyunca bankaların hesaplarında bu kadar küçük bir parayı hareket ettirmesi pek olası değildir. Öte yandan bankalar tüm transfer emirlerini gün sonuna kadar bekletecek.

Ardından, aktarımı toplayacaklar ve net değişiklikte yalnızca bir aktarımı işleyecekler. Batching olarak da bilinen bu işlem uzun zamandan beri geleneksel bir yöntem olarak kullanılmaktadır. Gruplama işlemi her zaman olduğu gibi her iş gününün sonunda gerçekleştiğinde, bunun günde birkaç kez, hatta birkaç günde bir gerçekleşemeyeceği hiçbir fırsat olmayacaktır.

Merkez Bankası

Merkez Bankası var ve dünyadaki her ülkenin kendi merkez bankası var. Her ülkenin merkez bankasının stili, kuralları ve özel versiyonu farklıdır. Örneğin, ABD'nin Merkez bankası Federal Rezerv'dir; çoğu ABD yerel parası bankalar arasında taşındığında, genellikle Federal Rezerv'den geçer.

Uluslararası transfer söz konusu olduğunda, bankaların birbirleriyle doğrudan hesapları olması gerekir. Diğer bir yol ise bir banka bulmak ve onu merkez bankası gibi çalıştırmaktır.

ACH Transferi ve Banka Transferi arasındaki farklar?

Güvenlik

ACH ve havale ödemelerindeki güvenlik açısından, birçok bariz sorun vardır. Örneğin, işlem sırasında para transferi mesajları ele geçirilebilir veya suçlular tarafından dolandırıcılık amaçlı transfer mesajları başlatılabilir.

Banka havaleleri, işlemlerin yasal olması ve dolandırıcılıktan kaynaklanmaması durumunda güvenli olduğunu iddia eder. Bununla birlikte, teller çoğu zaman dolandırıcılıklarda kullanılır.

Genellikle, herhangi bir dolandırıcılık başlatmaya çalışan dolandırıcılar, kullanıcıları gerçek gibi görünecek şekilde tasarlanmış sahte bir web sitesine giden bir e-posta bağlantısını tıklamaya teşvik eden basit bir kimlik avı düzenleri gönderme hilesi kullanır. Ayrıca, bir emlak işleminde satıcının banka hesabı yerine paranın dolandırıcının banka hesabına taşınmasını isteyen bir emlakçıya emanet şirketinin e-postasına benzeyen bir e-posta gönderebilirler.

2016'da CFPB, ABD hükümetinin ABD tüketicilerini korumak için 15 dolardan fazla teklif veren havale kurallarını yayınladı. Banka havalesi, ACH işlemleri veya perakende “para aktarıcıları” aracılığıyla yapılan işlemleri kullanarak ABD dışındaki diğer ülkelere sınır ötesi elektronik ödemeler yapan kişilerdir.

CFPB kuralları şunları içerir:

- Yurtdışındaki acenteler ve aracılar tarafından alınanlar da dahil olmak üzere tüm ücretler, vergiler ve döviz kuru hakkında önceden açıklamalar.

- Saatle ilgili ön açıklamalar, varış noktasında mevcut olacaktır.

- Açıklamada bir makbuz veya makbuza eşdeğer ayrıntılı tutarlar hakkında önceden açıklamalar ve en az 30 dakikaya kadar kısa bir süre içinde transferi iptal etme hakkı

- Bir hata durumunda yapılması gerekenler hakkında önceden açıklamalar

- Şikayet gönderme kılavuzu hakkında önceden yapılan açıklamalar

Ek olarak, CFPB kuralları, parayı geri almak için zamanında iptal etme veya ödemeyi ileten şirketlerin ne yapması gerektiği gibi diğer korumaları da tartışır. Bir tüketici kendilerine bir sorun bildirdiğinde hataları araştırmaları ve tüketicilere geri ödeme yapmaları veya para ulaşmadıysa transferi ücretsiz olarak yeniden göndermeleri gerekir.

ACH transferleri açısından, elektronik transferleri birçok farklı banka arasında güvenli bir şekilde yapılmaktadır. Bununla birlikte, borçlar sisteminde, kullanıcıların sahte bir satıcı faturası veya tedarikçiye sahip olmalarından muzdarip olmaları hala mümkündür. Neyse ki ACH, bu riski önlemek için otomatik bir borçlar ve küresel toplu ödeme yazılımı uygulaması ve kapsamlı dolandırıcılık önleme kontrolleri sağlar.

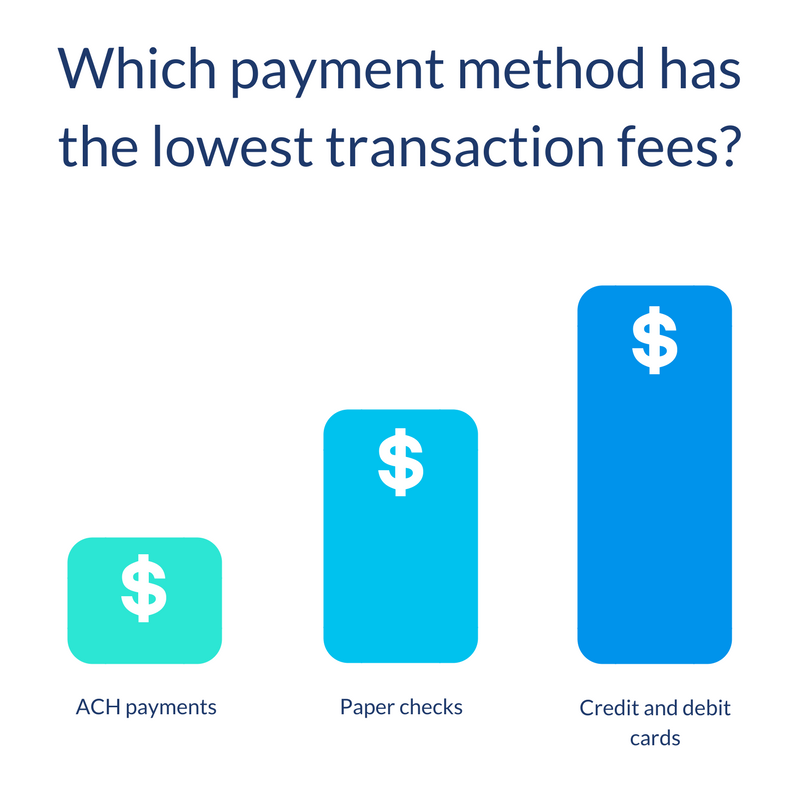

Maliyet ve Ücretler

Sonuç olarak, banka havaleleri çoğu durumda ACH transferlerinden çok daha maliyetlidir. Yurtiçi işlemler için banka havalesi ücretleri, kullanıcıların bir banka havalesi işleminde göndermesi, alması veya aracı olarak hareket etmesi için 20 ila 100 ABD Doları arasındadır. Yerli bir ABD teli yapmak için, bir tel göndermek 10-35 dolar arasında sürer. Bazen, bir tane almak ücretsizdir.

Ek olarak, uluslararası banka havalelerinin daha da pahalı olduğunu unutmayın. Belirli banka havalesi ücretleri ve ekstra maliyetler, her bankaya göre doğrulanır. Bunlar genellikle CFPB kuralları tarafından korunmayanlar için hizmet ücretlerini, araştırma ücretlendirmesini ve havale yeniden gönderim maliyetlerini içerir.

Pahalı olduğu için banka havalesi, para harcamaya değer hizmetler sunar. Her şeyden önce, bu havaleler tek tek ve toplu işlem yapılmadan anında yapıldığı için verimlilikten herhangi bir tasarruf yapmanıza gerek yoktur. İkincisi, ACH uygun fiyatlı olmasıyla bilinir ve ACH ağından daha pahalıya mal olan birçok başka ağ vardır. Örneğin, Fedwire, CHIPS ve özellikle SWIFT ağı. Ayrıca, banka havalelerindeki süreç otomatik olmadığı ve insan çabasını gerektirdiği için. Örneğin, transferi başlatacak ve onaylayacak banka personeline ihtiyaçları var.

Bu nedenle, havale işlemlerinin maliyetinin neden bu kadar yüksek olduğunu anlamak kolaydır.

ACH ödemeleri ile ilgili olarak, banka havalesi ücretleri ve diğer ağlara kıyasla çok daha ucuzdur. Daha açık olmak gerekirse, ACH ödemelerinin yanı sıra IMS (Intuit Merchant Services) içeren ödeme işlemcileri banka kartlarını ve kredi kartlarını da işler. Ardından, IMS'nin ödemeler için ACH işlem ücretlerinden para alması gerekir. Ayrıca, reddedilen ACH işlemleri söz konusu olduğunda, IMS her biri için 25 ABD Doları tutarında bir ACH Red Ücreti (Elektronik Banka Ret Ücreti olarak da bilinir) tahsil eder. Çok sayıda banka müşterisi, bankaları bunun için bir ücret talep edebilmesine rağmen, ACH ödemelerini almanın ücretsiz olduğunu varsaymaktadır.

Bildiğiniz gibi, ABD transferleri açısından ACH kodu, ACH ağı tarafından taşınır. Birçok farklı büyük bankaya ait olduklarından, bu ağ üzerinden mesaj iletmek için neden hepsinin bir ücret talep ettiğini anlamak kolaydır. Ücret, işlem başına 0,20-1,50 ABD Doları veya toplam işlem maliyetinin %0,5-1,5'i arasında değişmektedir. Bazı durumlarda, ücret o kadar küçüktür ki, ABD bankalarının müşterilerinden ACH transferi için ücret almasına gerek yoktur.

Daha pahalı görünen uluslararası transferler söz konusu olduğunda, ACH kodu genellikle SWIFT bilgisayar ağı üzerinden iletilir. Bu nedenle, ACH ucuz fiyatıyla iyi bilinmesine rağmen, bu ücrete bunun yerine SWIFT ağı karar verir. Ve evet, daha fazla ücret alıyor. Bu durumda, ilgili ücretleri anlamanıza ve daha iyi bir karar vermenize yardımcı olmak için size bilgi verecek olan ödeme işlemcinizden veya bankanızdan tavsiye almanız çok önemlidir.

İşlem hızı

Banka havaleleri, her aşama 24 saat içinde yapıldığında hızlı bir işlem hızına sahiptir. Bir müşteri, ABD finans kuruluşunun aynı iş günü içinde banka havalesi talimatı verdiğinde, bu paranın tamamı banka tarafından havale edilecek ve alacaklının Amerika Birleşik Devletleri'ndeki banka hesabına alınacaktır.

Tüm bu adımlar aynı gün atılır ve 24 saat içinde çözülür. Gönderen banka tarafından havale gönderme işlemi, bir sonraki iş günü içinde biraz daha geç yapılır. Dahası, uluslararası banka havalelerinin tamamlanması yerel havalelere kıyasla daha uzun sürebilir.

Öte yandan, ACH ödemelerinin alınması üç güne kadar sürer. Bu hız, banka havalelerinden daha uzun olma eğilimindedir.

Ancak, kısa gelecekte, ACH ödemelerinin çok daha rekabetçi hale gelme şansı tamamen var. Nacha'nın Eylül 2019'da sağladığı daha hızlı fon mevcudiyeti sayesinde, ACH işlemleri ve kredileri muhtemelen aynı gün veya ertesi gün alınır. Mart 2021'de Nacha, ACH borçları için iş günü son teslim tarihine üçüncü bir işlem süresi penceresi aracılığıyla iki saat ekleyecek ve bu da ACH işlem hızını artırmaya yardımcı olacaktır.

Nacha'nın 20 Eylül 2019'daki düzenlemesine göre, Nacha kuralı, ACH kredileri için ek fon kullanılabilirliği standartları belirler. İşte bununla ilgili bazı detaylar:

- İlk işleme penceresinin RDFI'nin yerel saatinde 13:30'a kadar yaklaşmasının mümkün olacağı mevcutta işlenen Aynı Gün ACH kredilerinden gelen fonlar

- Aynı Gün dışındaki ACH kredilerinden gelen fonlar sabah 9:00'a kadar kullanılabilir olacaktır.

- Bilmiyorsanız, RDFI, Alıcı Mevduat Finansal Kurumu anlamına gelir. Kolayca söylemek gerekirse, para transferi için alıcı bankadır.

Mart 2021'deki kural değişikliği söz konusu olduğunda, Aynı Gün ACH kullanılabilirliğini 2 saat genişleten üçüncü bir Aynı Gün ACH işleme penceresinin oluşturulması muhtemeldir. İşte bununla ilgili bazı detaylar:

- Bir ODFI'nin Aynı Gün ACH işlemlerinin dosyalarını bir ACH Operatörüne gönderebileceği en son saat 14:45 ET'dir (11:45 PT).

- Yeni pencere, Same Day ACH dosyalarının 16:45 ET'ye (1:45 pm PT) kadar gönderilmesini sağlayacak, bu da tüm ODFI'lere ve müşterilerine kolayca erişme fırsatı verecek.

- Finansal kurumların gün sonu operasyonları ve bir sonraki bankacılık gününün yeniden açılması üzerindeki etkileri en aza indirerek, bu yeni işlem penceresinin zamanlaması, uzatılmış saatler boyunca Same Day ACH'ye erişimi genişletme arzusunu ayarlamak üzeredir.

Ayrıca ODFI, ACH transferleri için gönderen banka olacak olan Kaynak Emanetçi Finansal Kurumu (aynı zamanda kaynak banka olarak da bilinir) anlamına gelir. Dahası, Ağustos 2019'da Nacha, Federal Rezerv Kurulu'nun ACH gerçek zamanlı ödeme ve uzlaşma sistemine geçme planını zorlayan bir bildiri yayınladı.

Kolayca görmek gerekirse, şu anda, işlem hızı söz konusu olduğunda Banka havaleleri başı çekiyor, ancak ACH'nin turu kazanmak için hizmetini geliştirmesi muhtemel.

Coğrafi sınırlamalar

Coğrafi sınırlamalar söz konusu olduğunda, ACH çözümünde siparişler arası ödeme sınırlaması bulunurken Banka havalesi sağlamaz.

Öte yandan, Banka havalesi Amerika Birleşik Devletleri dışındaki bir bankaya para gönderebilirken Yurtiçi ACH yapamaz. Bu, daha önce bahsettiğimiz bir araç olan Global ACH'de diğer bankalar aracılığıyla banka ağına uluslararası ödemeler yapılabilmesine rağmen ABD içinde sınırlı olduğu anlamına gelir.

Bu nedenle, her platformun kendi sınırlamaları olduğu bu turda bir beraberlik olmalıdır. Aynı zamanda, banka havalesi ve global ACH, sınır ötesi ödemelere yol açar.

B2B ödemeleri

B2B (Business to Business) ödemeleri açısından, banka havaleleri, yüksek doları olan veya ticari gayrimenkul işlemleri veya M&A işlem ödemeleri gibi ticari ödemeleri kullanan işletmeler için çok iyi bir çözümdür. Neyse ki, bu durumlarda işlem tutarı ve hızlı para kullanılabilirliği göz önüne alındığında Havale ücretleri eklenmez.

ACH ile ilgili olarak, B2B ödemeleri uygulayan işletmeler, bu ödemeleri yapmak için bir ACH API'sine veya bir banka API'sine bağımlı olma eğilimindedir. Ayrıca, borç otomasyonu yazılımının toplu işlem yapan satıcılar, tedarikçiler veya diğer ödemeler için oldukça etkili olduğu düşünülmektedir. Küçük bir ücret ACH, banka havalesi ödemelerinden daha fazla hacim haklı çıkarıyor gibi görünüyor. Bunun nedeni, işletmelerin günde çok fazla fatura ödemesi yapması olabilir.

Özetlemek gerekirse, normal işletmeden işletmeye ödemeler için ACH işlemlerine sahip olduğundan, ACH bu turda kazanan oldu.

Kişisel ödemeler

Bu B2B ödemeleridir. Peki ya kişisel ödemeler?

Banka havaleleri, peşinat ödemelerini de içeren büyük kişisel konut gayrimenkul alımları için uygundur. Bu nedenle birçok kullanıcı, doğrudan veya dolaylı olarak bireysel amaçları için küresel sınır ötesi ödemeler için Banka havalelerini kullanma eğilimindedir.

Bu durumda müşteriler, banka hesaplarını kullanarak Banka havalesi ile birlikte Western Union para transferi hizmetleri sistemi aracılığıyla alınan uluslararası bir para transferi için ödeme yapma şansına sahip olacaklar. Western Union, bu ödeme yöntemini banka havalesi ödeme seçeneği olarak adlandırır.

Bu arada bankalar, her kullanıcının çevrimiçi banka hesaplarını kullanarak fatura ödemeleri için ACH kullanmasını sağlar.

Bu nedenle, bireysel ödemeler açısından, banka havaleleri özellikle tek seferlik büyük işlemler için uygun olduğunda başı çeker.

ACH transferi ve Banka havalesi kimler içindir?

Bahsettiğim gibi ACH ve Wire birçok kriter açısından birbirinden farklılık göstermektedir. Genel olarak, her transferin kendi kullanımları ve dezavantajları vardır. ACH transferi veya Banka havalesi için uygun olup olmadığınızı öğrenelim.

ACH transferi kimler içindir?

ACH transferi aşağıdaki durumlarda düşünülmelidir:

- Otomatik olarak planlanabilen ve ödenebilen küçük ödemeler göndermek ve almak istiyorsanız.

- Uygun fiyatlı bir çözüm bekliyorsanız. ACH, insan müdahalesi gerektirmeyen otomatik bir süreç olan büyük bir parça içerir.

- İşletmeler arası (B2B) ödemeler yapmanıza yardımcı olacak bir transfere sahip olmak istiyorsanız. ACH ödemeleri, toplu işlemenin verimlilikle sonuçlanmasını ve ödeme tutarlarının çok daha küçük olmasını sağlar.

- Ücretlere çok fazla para harcamadan Amerika Birleşik Devletleri'nde kişisel çevrimiçi fatura ödemeleri yapmanızı sağlayan bir ödeme arıyorsanız. Birçok banka ve diğer finansal kurumlar, ACH aracılığıyla ücretsiz fatura ödemesi sunar.

Banka havalesi kimler içindir?

Banka havalesi aşağıdaki durumlarda dikkate alınmalıdır:

- Daha büyük ve tek seferlik transferleriniz varsa, zamana duyarlı transferinize zarar verebileceğinden ACH uygun değildir. Bu yurt içi işlem tutarları dahilindedir, daha yüksek banka havalesi ücreti oldukça küçüktür ve aynı gün gönderim için zaman aralığını karşılarsanız 24 saatlik kullanılabilir paraya ihtiyacınız vardır.

- Ödemeyi göndermek ve almak için insanları içeren bir transfer yapmak istiyorsanız.

- Ticari gayrimenkul ve M&A işlem ödemeleri gibi büyük B2B işlem ödemeleriyle bir çözüm bekliyorsanız.

- Gayrimenkul peşinatları ve gayrimenkul satış fiyatı üzerinden ödenmesi gereken kalan ödeme artı kapanış masraflarını içeren büyük kişisel ödemeler yapmak istiyorsanız.

- Havale ücretini ödemeyi haklı çıkaran bir kerelik kişisel ödemeler yapmak istiyorsanız.

Aslında, yalnızca ACH ödemeleri veya Banka havalesi ile ödeme yapmaya veya bunları almaya dayanıyorsa, bir işletmenin kır çiçekleri gibi büyümesi imkansızdır. Örneğin, uluslararası ödemeler yaparken hem Global ACH hem de Banka havalesi kullanmak gerekir.

Yalnızca diğer işletmelerle iş yapan bir şirkete sahipseniz, kullanacağınız iki çözümden birini tamamen seçebilirsiniz.

Ancak bunu yapmazsanız, müşterilerin ACH ile ödeme veya Banka havalesi ile ödeme arasında seçim yapması zor olacak ve bundan kaynaklanan fırsatları kaybedebilirsiniz. Bunun nedeni, bu ödeme seçeneklerinin her birinin normal ödeme kartı işleme seçeneklerinize katkıda bulunabilmesidir.

Ödeme seçeneği olarak yalnızca ACH ve banka havalesi eklemeyi anlamak kolay olacaktır.

İlgili Mesajlar:

- Yinelenen ödemeler nelerdir?

- Shopify Dropshipping için En İyi Ödeme Ağ Geçitleri

- İş İncelemesi İçin Venmo

- Square vs Paypal: Dürüst Bir Karşılaştırma

Çözüm

Sonuç olarak, her platformun kendi artıları ve eksileri vardır.

Banka havalelerinin artı noktası, farklı banka durumlarında veya diğer finans kurumları durumlarında hesaplar arasında hızlı bir şekilde para hareket etmesidir. Üstelik sürekli değişen kurallarla sınır ötesi ödemeler, Banka Havalesi sayesinde kullanıcılar için artık bir engel değil. Güvenilirlik ve hıza odaklanıyorsanız veya tek seferlik büyük işlemler kullanıyorsanız, banka havaleleri sizin için idealdir.

ACH transferi açısından, bu yöntem, özellikle toplu ödemeler için gelecekte baskın bir ödeme yöntemi olma eğilimindedir. Daha düşük maliyeti ve neredeyse daha az riski nedeniyle, giderek daha fazla kullanıcı çekmesini sağlar. Tutarın daha küçük olduğu veya sıklığın daha düzenli olduğu işlemler yapıyorsanız, ACH transferlerini dikkate alalım. Ek olarak, Federal Rezerv'in gerçek zamanlı ACH ödemelerine ve ödemelerine geçme planı sayesinde, ACH ödemesi daha da etkileyici.

Umarım bu gönderi, tüm cephelerin tam bir karşılaştırmasını içeren ACH ödemeleri ve Banka havaleleri hakkında nihai bir inceleme yapmanıza yardımcı olur. Herhangi bir sorunuz varsa, aşağıdaki bölümde bize bir yorum bırakmaktan çekinmeyin. Makaleyi ilginç bulursanız paylaşın ve daha fazlası için sitemizi ziyaret edin.