อนาคตของ FinTech: การวิเคราะห์เชิงคาดการณ์และข้อมูลเชิงลึกที่ขับเคลื่อนด้วย AI

เผยแพร่แล้ว: 2023-08-01ในภูมิทัศน์ของเทคโนโลยีทางการเงิน (FinTech) ที่พัฒนาตลอดเวลา ข้อมูลได้กลายเป็นสกุลเงินใหม่ ขับเคลื่อนนวัตกรรมและพลิกโฉมอุตสาหกรรม ด้วยการขยายตัวอย่างรวดเร็วของธุรกรรมดิจิทัล การธนาคารออนไลน์ และการชำระเงินผ่านมือถือ ทำให้ข้อมูลจำนวนมหาศาลถูกสร้างขึ้นทุกวินาที

อย่างไรก็ตาม ไม่ใช่แค่ปริมาณข้อมูลเท่านั้นที่มีความสำคัญ แต่วิธีที่ บริษัทการเงินและ สถาบันใช้ศักยภาพในการรับข้อมูลเชิงลึกอันมีค่าและขับเคลื่อนการตัดสินใจที่มีข้อมูลประกอบ

ขนาดของข้อมูลที่หมุนเวียนในโลกทางกายภาพและเศรษฐกิจโลกนั้นกว้างใหญ่และหลากหลาย มีต้นกำเนิดมาจากช่องทางต่างๆ เช่น เซ็นเซอร์ ภาพถ่ายดาวเทียม กิจกรรมบนเว็บ แอปพลิเคชันดิจิทัล วิดีโอ และธุรกรรมบัตรเครดิต

อย่างไรก็ตาม ข้อมูลที่ยังไม่ได้ประมวลผลมีความสำคัญจำกัดจนกว่าจะรวมกับข้อมูลอื่นและแปลงเป็นข้อมูลเพื่อปรับปรุงการตัดสินใจ ข้อมูลได้รับความเกี่ยวข้องและเผยให้เห็นข้อมูลเชิงลึกอันมีค่าโดยบริบท ตัวอย่างเช่น ตัวเลขยอดขายภายในข้อมูลในอดีตหรือแนวโน้มของตลาด ทันใดนั้น ตัวเลขเหล่านี้สามารถบ่งบอกถึงการเติบโตหรือลดลงเมื่อเทียบกับเกณฑ์มาตรฐานหรือเป็นผลมาจากกลยุทธ์เฉพาะ

เนื่องจากปริมาณข้อมูลที่สร้างขึ้นจากการทำธุรกรรมทางการเงินยังคงเพิ่มขึ้นอย่างต่อเนื่อง จึงกลายเป็นสิ่งจำเป็นสำหรับบริษัท FinTech ที่จะต้องลงทุนในการวิเคราะห์ข้อมูลและการบูรณาการของการวิเคราะห์เชิงคาดการณ์ที่สนับสนุนโดย AI เพื่อใช้ประโยชน์จากศักยภาพสูงสุดของชุดข้อมูลจำนวนมหาศาลเหล่านี้และเปิดใช้การวิเคราะห์ข้อมูลขั้นสูง พวกเขามักแสวงหาความเชี่ยวชาญด้าน บริการพัฒนา AI โดยเฉพาะอย่างยิ่งที่ใช้อัลกอริทึมและเทคนิคการเรียนรู้ของเครื่องเพื่อแยกและระบุรูปแบบและขับเคลื่อนกระบวนการตัดสินใจที่มีข้อมูลเพียงพอ

ความรู้เบื้องต้นเกี่ยวกับ AI ใน FinTech

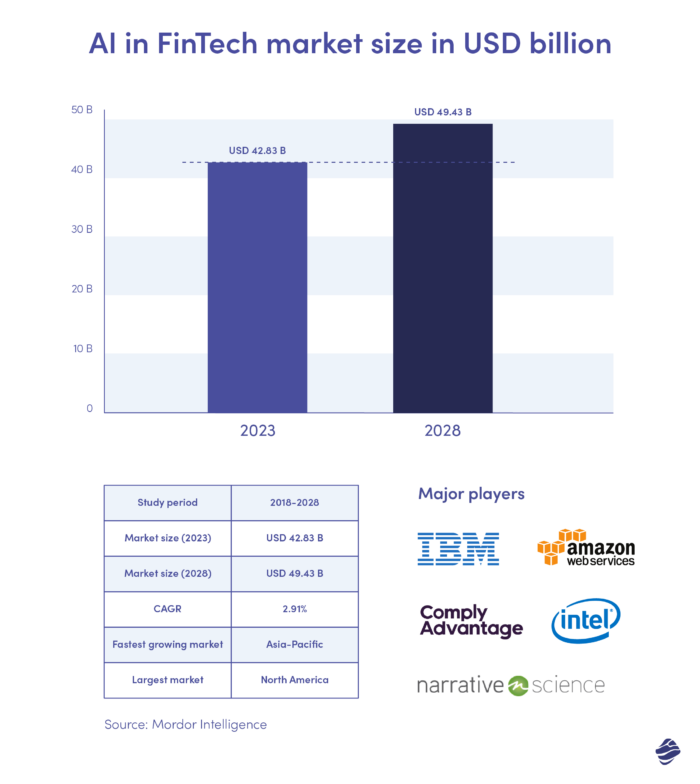

ตามรายงานของ Mordor Intelligence ขนาดตลาด AI ใน Fintech อยู่ที่ประมาณ 42.83 พันล้านดอลลาร์ในปี 2023 และคาดว่าจะสูงถึง 49.43 พันล้านดอลลาร์ภายในปี 2028 นอกจากนี้ คาดว่าจะเติบโตที่ CAGR 2.91% ในช่วงระยะเวลาคาดการณ์ (2023) -2028).

นั่นเป็นข้อพิสูจน์ว่าด้วยการวิเคราะห์เชิงคาดการณ์ ธนาคารและสถาบันทางการเงินจะได้รับข้อมูลเชิงลึกอันมีค่าเกี่ยวกับแนวโน้มในอนาคต พฤติกรรมของลูกค้า และการเปลี่ยนแปลงของตลาด เพื่อทำการตัดสินใจทางธุรกิจในเชิงรุก มีข้อมูลเชิงกลยุทธ์

ยิ่งไปกว่านั้น รายงานล่าสุดของ Mckinsey เรื่อง “Autonomy of AI: Staying on the front of AI in Banking” เน้นย้ำถึงความสำคัญของเทคโนโลยี โดยเฉพาะอย่างยิ่ง AI, บล็อกเชน, คลาวด์คอมพิวติ้ง และข้อมูล และเครื่องมือวิเคราะห์เชิงคาด การณ์ ในการบรรลุประสิทธิภาพและขับเคลื่อนนวัตกรรมทางธุรกิจใน อุตสาหกรรมการเงิน เทคโนโลยีเหล่านี้ช่วยให้บริษัทธนาคารสามารถให้บริการฐานลูกค้าจำนวนมาก รวมถึงลูกค้ารายบุคคลและลูกค้าธุรกิจหลายล้านรายด้วยประสิทธิภาพที่น่าทึ่งบนแพลตฟอร์มดิจิทัลของพวกเขา ค่าใช้จ่ายในการดำเนินงานและการบำรุงรักษาด้าน IT ต่อบัญชีที่ต่ำช่วยเพิ่มความได้เปรียบในการให้บริการประชากรจำนวนมาก

การใช้คลาวด์คอมพิวติ้งและการวิเคราะห์ข้อมูลช่วยให้อุตสาหกรรมบริการทางการเงินสามารถพัฒนาแบบจำลองความเสี่ยงที่เหนือกว่าได้ ซึ่งนำไปสู่การประเมินความเสี่ยงทางการเงินและการอนุมัติผลิตภัณฑ์สินเชื่อสำหรับลูกค้าอย่างรวดเร็ว ซึ่งเป็นกระบวนการที่ก่อนหน้านี้ไม่สามารถจินตนาการได้

ยิ่งไปกว่านั้น บริษัททางการเงินสามารถสร้างรูปแบบธุรกิจที่ยั่งยืนในเชิงพาณิชย์และให้ผลกำไรโดยดำเนินการคำขอสินเชื่อให้สำเร็จและรักษาสมดุลระหว่างต้นทุนและผลตอบแทน ตัวอย่างที่ไฮไลต์แสดงให้เห็นว่าการนำโซลูชันที่ขับเคลื่อนด้วยเทคโนโลยีมาปรับใช้สามารถเปลี่ยนกระบวนการทางการเงินแบบดั้งเดิมและแนวปฏิบัติด้านการธนาคารได้อย่างไร ทำให้เข้าถึงบริการทางการเงินได้มากขึ้นและมีประสิทธิภาพสำหรับผู้ชมที่กว้างขึ้น

การวิเคราะห์ข้อมูลขั้นสูงเพื่อการตัดสินใจที่ดีขึ้น

การใช้ข้อมูลเชิงลึกที่ขับเคลื่อนด้วย AI ช่วยให้ธุรกิจ FinTech สามารถสร้างกลยุทธ์ข้อมูลที่ครอบคลุมซึ่งรวมถึงการวิเคราะห์เชิงพรรณนา เชิงคาดการณ์ และเชิงกำหนด การเรียนรู้ของเครื่องและการใช้งาน AI ขยายความสามารถและรับประกันความมั่นใจของข้อมูลมากขึ้นสำหรับแนวทางการวิเคราะห์แต่ละประเภทเหล่านี้

ทุกวันนี้ องค์กรทางการเงินปฏิบัติตามด้วยการประมวลผลข้อมูลโดยอัตโนมัติผ่านการใช้เครื่องมือการวิเคราะห์อัตโนมัติและการสร้างแบบจำลองเชิงทำนาย ขึ้นอยู่กับมุมมองทางธุรกิจ กลยุทธ์ข้อมูลสำหรับทีมการเงินอาจประกอบด้วยสิ่งต่อไปนี้:

- การวิเคราะห์เชิงพรรณนา ซึ่งเกี่ยวข้องกับการแปลงข้อมูลดิบ เช่น ยอดขาย จำนวน และสถิติลูกค้า ให้เป็นข้อมูลที่สามารถดำเนินการได้ซึ่งสามารถเป็นแนวทางในการตัดสินใจได้ ธุรกิจ FinTech สามารถรับข้อมูลเชิงลึกเกี่ยวกับประสิทธิภาพและแนวโน้มในอดีตโดยการวิเคราะห์ข้อมูลในอดีต

- การวิเคราะห์เชิงคาดการณ์ ใช้ประโยชน์จากเทคโนโลยีขั้นสูง เช่น AI การเรียนรู้ของเครื่อง และข้อมูลขนาดใหญ่เพื่อคาดการณ์เหตุการณ์และผลลัพธ์ในอนาคต ด้วยการระบุรูปแบบและความสัมพันธ์ภายในข้อมูล การวิเคราะห์เชิงคาดการณ์ช่วยให้ธุรกิจสามารถคาดการณ์อย่างมีข้อมูลเกี่ยวกับแนวโน้มในอนาคต พฤติกรรมของลูกค้า และการเปลี่ยนแปลงของตลาด

- การวิเคราะห์เชิงกำหนด ช่วยเสริมการวิเคราะห์โดยให้คำแนะนำที่ชาญฉลาดและแนะนำแนวทางปฏิบัติที่เหมาะสมที่สุดเพื่อให้ได้ผลลัพธ์ที่ต้องการ เมื่อพิจารณาอินพุตข้อมูลต่างๆ และใช้อัลกอริทึม การวิเคราะห์เชิงกำหนดจะช่วยธุรกิจในการรับมือกับความท้าทายและทำการตัดสินใจจากข้อมูล

การวิเคราะห์เชิงกำหนดและเชิงคาดการณ์นำเสนอข้อมูลเชิงลึกที่ครอบคลุมเกี่ยวกับปัญหาของธุรกิจ FinTech พวกเขาให้คำแนะนำเกี่ยวกับกลยุทธ์ที่มีประสิทธิภาพสูงสุดในการจัดการกับพวกเขา วิธีการวิเคราะห์เหล่านี้ช่วยให้ธุรกิจเพิ่มประสิทธิภาพการทำงาน ขับเคลื่อนประสิทธิภาพ และใช้ประโยชน์จากโอกาสในตลาดที่มีการพัฒนาอย่างรวดเร็ว

การวิเคราะห์อีกประเภทหนึ่งที่มีความสำคัญอย่างมากในภาคการธนาคารและการเงินคือ แบบเรียลไทม์ การวิเคราะห์ตามเวลาจริงหมายถึงกระบวนการวิเคราะห์ข้อมูลและแบบจำลองทางสถิติ และสร้างข้อมูลเชิงลึกแบบเรียลไทม์หรือใกล้เคียงเวลาจริง มันเกี่ยวข้องกับการตรวจสอบและประมวลผลสตรีมข้อมูลอย่างต่อเนื่องในขณะที่สร้างขึ้น ช่วยให้สถาบัน FinTech สามารถตัดสินใจและดำเนินการได้ทันที

ประโยชน์ของข้อมูลเชิงลึกที่ขับเคลื่อนด้วย AI ใน FinTech

ในบรรดาสิ่งที่เรียกว่า “เทคโนโลยีล้ำสมัย” ที่อยู่ภายใต้เทคโนโลยีที่ขับเคลื่อนด้วย AI ได้แก่ การประมวลผลภาษาธรรมชาติ (NLP), การวิเคราะห์สคริปต์เสียง, ตัวแทนเสมือน, คอมพิวเตอร์วิทัศน์, การจดจำใบหน้า, บล็อกเชน, วิทยาการหุ่นยนต์ และการวิเคราะห์พฤติกรรม ความสามารถขั้นสูงเหล่านี้มีบทบาทสำคัญในการยกระดับประสบการณ์และความภักดีของลูกค้าผ่านแง่มุมต่างๆ เช่น ช่องทางการมีส่วนร่วม คำแนะนำอัจฉริยะ และการประมวลผลที่รวดเร็วขึ้น นอกจากนี้ ยังเปิดใช้ข้อเสนอเฉพาะบุคคลพร้อมการรับประกันภัยที่แม่นยำ ประการสุดท้าย แต่ไม่ท้ายสุด สิ่งเหล่านี้ช่วยขับเคลื่อนประสิทธิภาพการดำเนินงานตลอดทั้งห่วงโซ่คุณค่า ซึ่งรวมถึงการให้บริการลูกค้า การตรวจสอบ การจัดการบันทึก และอื่นๆ

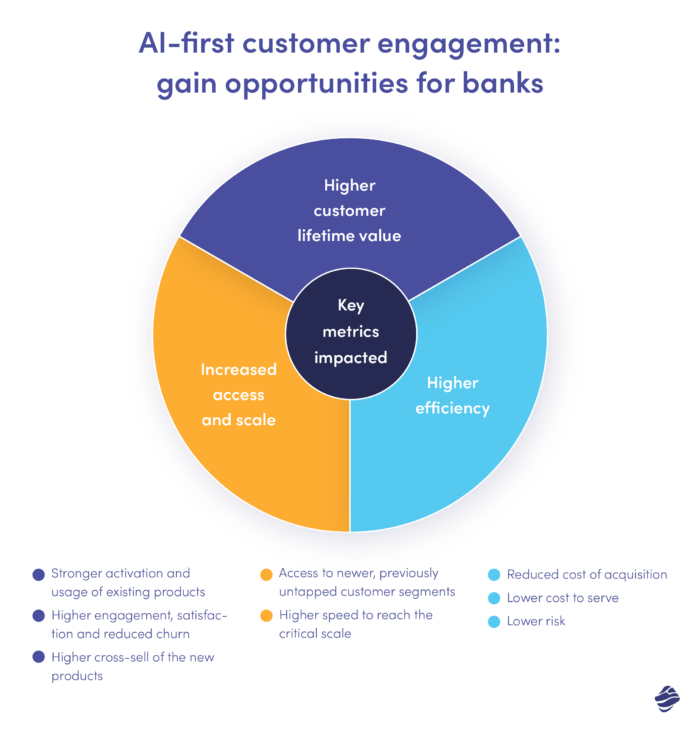

จากรายงานของ McKinsey การจัดลำดับความสำคัญของกรณีการใช้งาน AI/ML ทำให้สถาบันการเงินสามารถดำเนินการอัตโนมัติสำหรับกระบวนการตัดสินใจมากกว่า 20 กระบวนการตลอดเส้นทางของลูกค้าที่หลากหลาย โดยเฉพาะอย่างยิ่ง ธนาคารที่หันมาใช้ AI และความสามารถในการวิเคราะห์มากขึ้นสามารถปรับปรุงส่วนสำคัญๆ ได้:

- การได้มาซึ่งลูกค้า,

- การตัดสินใจด้านสินเชื่อ

- การตรวจสอบและการรวบรวม

- เสริมสร้างความสัมพันธ์กับลูกค้า

- และการบริการที่ชาญฉลาด

ประโยชน์หลายประการของการรวมความสามารถในการคาดการณ์เข้ากับปัญญาประดิษฐ์และการเรียนรู้ของเครื่องในภาคการเงิน ได้แก่ :

- การได้มาซึ่งลูกค้าที่ได้รับการปรับปรุง: ด้วยการใช้ระบบอัตโนมัติแบบ end-to-end และการวิเคราะห์ขั้นสูง ธนาคารสามารถสร้างประสบการณ์ลูกค้าที่ยอดเยี่ยมและส่งข้อความที่เป็นส่วนตัวสูงตลอดเส้นทางการได้มาซึ่งลูกค้า วิธีการนี้ทำให้พวกเขาได้เปรียบในการแข่งขัน ซึ่งนำไปสู่อัตราการได้ลูกค้าที่แข็งแกร่งขึ้น

- มูลค่าตลอดอายุการใช้งานของลูกค้าที่เพิ่มขึ้น: การมีส่วนร่วมอย่างต่อเนื่องและชาญฉลาดกับลูกค้าผ่านผลิตภัณฑ์และบริการต่างๆ ที่หลากหลาย จะช่วยกระชับความสัมพันธ์กับลูกค้า และเพิ่มมูลค่าตลอดอายุการใช้งานให้กับธนาคารในที่สุด

- ปรับปรุงประสิทธิภาพการดำเนินงาน: เปิดรับระบบอัตโนมัติอย่างกว้างขวาง โดยเฉพาะอย่างยิ่งในขั้นตอนการประมวลผลเอกสาร การตรวจสอบ และการตัดสินใจระหว่างการจัดหาและการบริการ ช่วยให้ธนาคารสามารถลดต้นทุนการดำเนินงานลงได้อย่างมาก

- ความเสี่ยงด้านเครดิตที่ลดลง: ธนาคารสามารถลดความเสี่ยงด้านเครดิตได้อย่างมีประสิทธิภาพโดยการคัดกรองผู้ที่มีแนวโน้มจะเป็นลูกค้าที่ซับซ้อนมากขึ้น และการตรวจจับพฤติกรรมตั้งแต่เนิ่นๆ ซึ่งส่งสัญญาณถึงความเสี่ยงที่สูงขึ้นของการผิดนัดชำระหนี้และการฉ้อโกง ทำให้มั่นใจได้ว่าสภาพแวดล้อมทางการเงินจะมีเสถียรภาพและปลอดภัยมากขึ้น

ยิ่งไปกว่านั้น ด้วยการใช้โมเดล AA/ML ที่สามารถวิเคราะห์ชุดข้อมูลที่กว้างขวางและหลากหลายได้ใน เวลาเกือบเรียลไทม์ ธนาคารสามารถประเมินลูกค้าใหม่สำหรับบริการสินเชื่อได้อย่างมีประสิทธิภาพ กำหนดวงเงินกู้และราคาที่เหมาะสม และมองเห็นผลลัพธ์ของ กระแสเงินสด รับในอนาคตได้ดียิ่งขึ้น และการไหลออกด้วยคุณสมบัติการคาดการณ์กระแสเงินสด

ใช้กรณีของ Predictive Analytics ในบริการทางการเงิน

การวิเคราะห์เชิงคาดการณ์ แง่มุมหนึ่งของการวิเคราะห์ขั้นสูง ใช้ประโยชน์จากข้อมูลในอดีต การสร้างแบบจำลองทางสถิติ การทำเหมืองข้อมูล และการเรียนรู้ของเครื่องเพื่อคาดการณ์ผลลัพธ์ที่จะเกิดขึ้น

ผู้นำด้านการเงินยอมรับการวิเคราะห์เชิงคาดการณ์ทางการเงินอย่างกว้างขวางเพื่อแยกแยะรูปแบบในข้อมูล ทำให้สามารถระบุความเสี่ยงและโอกาสที่อาจเกิดขึ้นได้ บ่อยครั้งที่สอดคล้องกับบิ๊กดาต้าและวิทยาศาสตร์ข้อมูล บริษัทในยุคปัจจุบันต้องต่อสู้กับข้อมูลจำนวนมากตั้งแต่ไฟล์บันทึกไปจนถึงรูปภาพและวิดีโอที่กระจายอยู่ตามแหล่งเก็บข้อมูลที่หลากหลายภายในองค์กร ดังนั้น นักวิทยาศาสตร์ข้อมูลสามารถใช้อัลกอริธึมการเรียนรู้เชิงลึกและการเรียนรู้ของเครื่องเพื่อดึงข้อมูลเชิงลึกอันมีค่าเหล่านี้จากแหล่งเก็บข้อมูล แยกแยะรูปแบบและคาดการณ์เหตุการณ์ในอนาคตได้อย่างมีประสิทธิภาพ เทคนิคทางสถิติที่โดดเด่น เช่น แบบจำลองการถดถอยโลจิสติกและเชิงเส้น โครงข่ายประสาทเทียม และแผนผังการตัดสินใจเป็นรากฐานของกระบวนการคาดการณ์นี้ สร้างการเรียนรู้เชิงคาดการณ์เบื้องต้นที่กระตุ้นข้อมูลเชิงลึกเชิงคาดการณ์เพิ่มเติมและการตัดสินใจทางการเงิน ด้านล่าง เราจะสำรวจกรณีการใช้งานหลายกรณีว่าสามารถใช้การวิเคราะห์เชิงคาดการณ์ในบริการทางการเงินด้านล่างได้อย่างไร

การให้คะแนนเครดิตและการประเมินความเสี่ยงในด้านการเงิน

ธนาคารใช้แบบจำลองเชิงคาดการณ์และการวิเคราะห์เพื่อประเมินความน่าเชื่อถือของผู้กู้ที่มีศักยภาพ ด้วยการวิเคราะห์ข้อมูลในอดีต คะแนนเครดิต พฤติกรรมทางการเงิน และปัจจัยที่เกี่ยวข้องอื่นๆ แบบจำลองเชิงคาดการณ์สามารถประเมินความเป็นไปได้ของการผิดนัดชำระหนี้หรือการชำระคืนเงินกู้ ทำให้ธนาคารสามารถตัดสินใจในการปล่อยสินเชื่อได้อย่างชาญฉลาด

ธนาคารจัดการความเสี่ยงด้านเครดิตอย่างไร?

ธนาคารใช้กลยุทธ์หลายอย่างเพื่อจัดการความเสี่ยงด้านเครดิตอย่างมีประสิทธิภาพ พวกเขากำหนดเกณฑ์การให้กู้ยืมที่แม่นยำ ซึ่งอาจรวมถึงการกำหนดคะแนนเครดิตขั้นต่ำสำหรับผู้กู้ นอกจากนี้ พวกเขายังตรวจสอบพอร์ตสินเชื่อเป็นประจำ ประเมินความผันผวนในความน่าเชื่อถือของผู้กู้ และทำการแก้ไขที่จำเป็นตามความจำเป็น

ในการประเมินต้นทุนความเสี่ยง ผู้ให้กู้ใช้ข้อมูลที่หลากหลายจากผู้กู้ ผู้ให้กู้เอง และหน่วยงานภายนอก เช่น หน่วยงานสินเชื่อ คะแนนเครดิตและแบบจำลองการวิเคราะห์ความเสี่ยงด้านเครดิตเป็นหนึ่งในวิธีการที่ใช้ ช่วยให้ผู้ให้กู้สามารถประมาณการผลขาดทุนที่คาดการณ์ไว้โดยพิจารณาจากปัจจัยต่างๆ เช่น ความน่าจะเป็นของการผิดนัด การผิดนัดเนื่องจากการสูญเสีย และการเปิดเผยเมื่อผิดนัด

การใช้ประโยชน์จากการวิเคราะห์ความเสี่ยงด้านเครดิตที่ขับเคลื่อนโดย AI ช่วยให้ผู้ให้กู้สามารถตัดสินใจได้อย่างรอบรู้มากขึ้นเกี่ยวกับการขอสินเชื่อ ตรวจจับรูปแบบที่ละเอียดอ่อน และคาดการณ์การผิดนัดชำระหนี้ที่อาจเกิดขึ้นด้วยความแม่นยำยิ่งขึ้น ลดความเสี่ยงและเพิ่มคุณภาพพอร์ตสินเชื่อโดยรวมในท้ายที่สุด

การเพิ่มประสิทธิภาพการให้คะแนนเครดิตสามารถเพิ่มรายได้ของคุณได้มากเพียงใด

Miquido's เชิญ CEO ของ NextBank เพื่อหารือเกี่ยวกับการใช้งานจริงของ AI และการบุกเบิกความก้าวหน้าใน FinTech

ในการสัมมนาผ่านเว็บฟรีเกี่ยวกับการประยุกต์ใช้ AI ในธุรกิจการเงินและการธนาคาร เรามุ่งเน้นไปที่การประยุกต์ใช้ AI ที่ใช้งานได้จริงและวิธีเปลี่ยนการให้คะแนนเครดิตของคุณให้เป็นขุมพลังที่ทำกำไรได้ การสัมมนาทางเว็บนำเสนอกรณีศึกษาธนาคารบนมือถือของ NextBank

การตรวจจับการฉ้อโกงโดยใช้ AI และ ML

สถาบันการเงินสามารถใช้การวิเคราะห์เชิงคาดการณ์เพื่อตรวจจับกิจกรรมที่เป็นการฉ้อโกงได้แบบเรียลไทม์ ด้วยการวิเคราะห์ข้อมูลธุรกรรมและรูปแบบพฤติกรรมของลูกค้าอย่างต่อเนื่อง ธนาคารสามารถระบุธุรกรรมที่น่าสงสัยและป้องกันกิจกรรมฉ้อโกง ปกป้องทั้งทรัพย์สินของลูกค้าและชื่อเสียงของธนาคาร

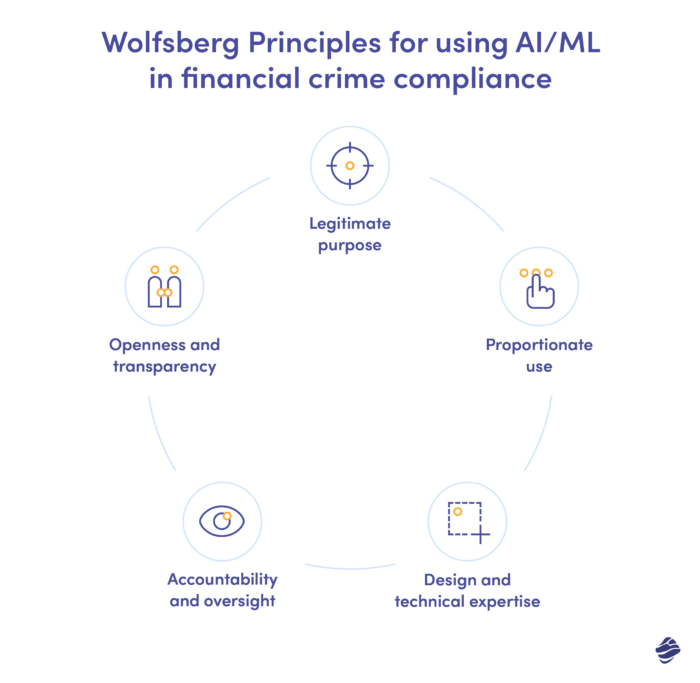

ในปี 2565 Wolfsberg Group ซึ่งเป็นสมาคมธนาคารระดับโลก 13 แห่งที่มีเป้าหมายเพื่อพัฒนากรอบการทำงานและแนวทางสำหรับการจัดการความเสี่ยงด้านอาชญากรรมทางการเงิน ได้สรุปแนวปฏิบัติที่ดีที่สุด 5 ประการเพื่อให้แน่ใจว่ามีการใช้ AI และ ML อย่างมีความรับผิดชอบในการจัดการความเสี่ยงด้านอาชญากรรมทางการเงิน

แนวทางปฏิบัติเหล่านี้รวมถึงการกำหนดขอบเขตของเครื่องมือ AI อย่างชัดเจนและการนำแผนการกำกับดูแลไปใช้เพื่อลดความเสี่ยงของการใช้ในทางที่ผิด ในขณะที่พิจารณาถึงการยักยอกข้อมูลและความลำเอียงของอัลกอริทึม โดยเน้นย้ำถึงความจำเป็นในการใช้พลังของ AI ตามสัดส่วน โดยมีการประเมินความเสี่ยงเป็นประจำเพื่อสร้างสมดุลของผลประโยชน์ เช่น การจัดลำดับความสำคัญของการแจ้งเตือนตามความเสี่ยงและการตรวจจับการฉ้อโกง ยิ่งไปกว่านั้น การออกแบบและความเชี่ยวชาญด้านเทคนิคที่เพียงพอยังมีความสำคัญต่อการเข้าใจการทำงานของ AI กำหนดวัตถุประสงค์ ควบคุมข้อบกพร่อง เช่น ความลำเอียง และรับประกันความสามารถในการอธิบายสำหรับผู้ตรวจสอบ

เฟรมเวิร์กยังเน้นย้ำถึงความรับผิดชอบและการกำกับดูแลตลอดวงจรชีวิตของ AI แม้ว่าจะใช้ AI ที่ผู้ขายจัดหาให้ก็ตาม โดยมีการตรวจสอบด้านจริยธรรมและการปฏิบัติตามข้อกำหนด การสร้างสมดุลระหว่างความคาดหวังด้านความโปร่งใสของหน่วยงานกำกับดูแลและข้อกำหนดการรักษาความลับเป็นสิ่งสำคัญ และระบบ AI ควรให้เหตุผลที่ชัดเจนสำหรับการตัดสินใจในการตรวจจับความเสี่ยงเพื่อรักษาความเปิดกว้างและรับประกันแนวทางการตรวจสอบที่แข็งแกร่ง

การปกป้องลูกค้าธนาคารจากการพยายามฉ้อโกงที่อาจเกิดขึ้น: กรณีศึกษาของ NextBank

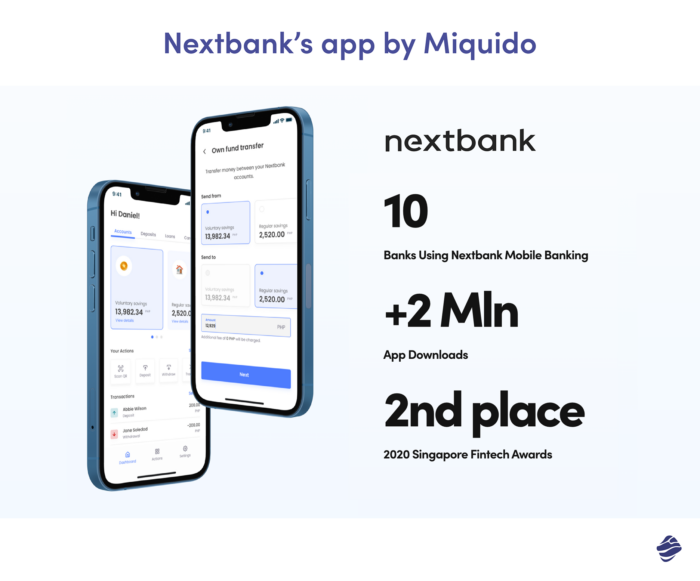

NextBank บริษัทธนาคารที่มีความคิดก้าวหน้า ตระหนักถึงศักยภาพของแอพมือถือที่ปลอดภัยและเป็นมิตรกับผู้ใช้ NextBank มุ่งมั่นที่จะมอบความปลอดภัยและความสะดวกสบายที่เหนือชั้นแก่ลูกค้า NextBank ได้สร้างแอพมือถือที่ไม่เพียงตอบสนองความต้องการด้านความปลอดภัยที่เข้มงวดเท่านั้น แต่ยังมอบประสบการณ์การธนาคารที่ไร้รอยต่ออีกด้วย

NextBank ใช้วิธีการแบบหลายชั้นที่รวมโปรโตคอลความปลอดภัยล่าสุดและแนวทางปฏิบัติที่ดีที่สุดในอุตสาหกรรม การใช้การเข้ารหัสแบบ end-to-end และขั้นตอนการพิสูจน์ตัวตนที่เข้มงวด พวกเขาปลูกฝังความรู้สึกไว้วางใจในหมู่ผู้ใช้ สนับสนุนให้พวกเขาทำธุรกรรมทางการเงินด้วยความสบายใจ

เพื่อให้เป็นไปตามมาตรฐานการตรวจสอบความปลอดภัยของแอปพลิเคชัน OWASP ที่เข้มงวด ทีมพัฒนาของ Nextbank จึงเลือกใช้แอปธนาคารที่ปลอดภัยและคุ้มค่า สิ่งนี้ทำให้มั่นใจในการปกป้องข้อมูลและมาตรฐานความปลอดภัยสูงสุด กรณีศึกษาของ NextBank แสดงให้เห็นถึงความพยายามพิเศษของพวกเขาในการปกป้องลูกค้าจากความพยายามในการฉ้อโกงที่อาจเกิดขึ้น

การแบ่งกลุ่มลูกค้าที่ขับเคลื่อนด้วย AI และการปรับให้เป็นส่วนตัวในด้านการเงิน

การวิเคราะห์เชิงคาดการณ์ใช้เพื่อแบ่งกลุ่มลูกค้าตามความชอบ พฤติกรรม และความต้องการของพวกเขา ด้วยการทำความเข้าใจกลุ่มลูกค้า ธนาคารสามารถนำเสนอผลิตภัณฑ์และบริการทางการเงินเฉพาะบุคคล ปรับปรุงประสบการณ์ของลูกค้า และกระตุ้นความภักดีของลูกค้า อย่างไรก็ตาม องค์กรธนาคารและการเงินมีหน้าที่รับผิดชอบในการคิดค้นกลยุทธ์ที่บรรลุเป้าหมายการแบ่งกลุ่มจำนวนมากโดยไม่ละเมิดนโยบายการปฏิบัติตามข้อกำหนดและข้อกำหนดทางกฎหมายที่กำหนดไว้

สถาบันการเงินสามารถใช้ประโยชน์จากการแบ่งส่วนและความคิดริเริ่มส่วนบุคคลผ่านช่องทางการขายและการตลาดโดยการสร้างเรื่องเล่าที่เชื่อมโยงกันโดยใช้ข้อมูลจากหลายแคมเปญและช่องทางติดต่อลูกค้า ประการที่สอง การสร้างเนื้อหาบล็อกส่วนบุคคลที่กำหนดเป้าหมายไปยังกลุ่มลูกค้าขนาดเล็กตามการใช้งานผลิตภัณฑ์และความสนใจ สุดท้าย การแบ่งกลุ่มลูกค้าตามวงจรการซื้อและปรับแต่งความพยายามทางการตลาดให้เหมาะกับความต้องการของพวกเขาในแต่ละขั้นตอนการเดินทาง แนวทางเหล่านี้เกี่ยวข้องกับการวิเคราะห์การตลาดและการสร้างเนื้อหาที่ขับเคลื่อนด้วยข้อมูลเพื่อเพิ่มประสิทธิภาพประสบการณ์ของลูกค้าและกระชับความสัมพันธ์

LLMs และ AI จะส่งผลกระทบต่อประสบการณ์ของผู้ใช้ในอุตสาหกรรมการธนาคารในหลายวิธี

Forbes อนาคตของ AI ในการธนาคาร

ตัวอย่าง ได้แก่ การวิเคราะห์ข้อมูลลูกค้าเพื่อนำเสนอการบริการลูกค้าส่วนบุคคล คำแนะนำทางการเงินที่ปรับแต่งได้ และการตรวจจับการฉ้อโกงเชิงรุก ยิ่งไปกว่านั้น AI ยังช่วยให้งานที่ทำเป็นประจำเป็นไปโดยอัตโนมัติ เพิ่มประสิทธิภาพและลดต้นทุนให้กับธนาคาร ในขณะที่ให้การสนับสนุนลูกค้าได้รวดเร็วขึ้น ประการสุดท้าย AI สามารถช่วยในการสร้างประสบการณ์การสนทนาทางธนาคาร ไม่เป็นสองรองใครเมื่อพูดถึงเรื่องการลดความซับซ้อนของการโต้ตอบกับผู้ใช้และการให้บริการธนาคารในหลายภาษา

การปรับแต่งส่วนบุคคลที่ปรับปรุงโดย AI ในแอพ SBAB: กรณีศึกษาของ Miquido

แอพมือถือ SBAB ที่พัฒนาโดย Miquido เป็นแพลตฟอร์มที่ครอบคลุมสำหรับการออมทางการเงินและการจัดการเงินกู้

Miquido ได้รวมคู่มือสินเชื่อจำนองที่ใช้งานง่ายสำหรับผู้ซื้อบ้านไว้ในแอป เป็นตัวอย่างที่สำคัญของการปรับเปลี่ยนในแบบของคุณโดยใช้ AI แอป SBAB ช่วยให้ผู้ใช้เข้าถึงข้อมูลที่เป็นที่ต้องการบ่อยเกี่ยวกับสินเชื่อจำนองได้อย่างสะดวกสบาย ปรับปรุงกระบวนการตัดสินใจของผู้ซื้อบ้านที่มีศักยภาพ

การทำนายการเปลี่ยนใจและการรักษาลูกค้า

แบบจำลองเชิงคาดการณ์ช่วยให้ธนาคารระบุลูกค้าที่มีแนวโน้มจะยกเลิกหรือปิดบัญชีของตน อัลกอริธึมการคาดการณ์การเลิกใช้งานสามารถใช้ประโยชน์จากปัจจัยต่างๆ สำหรับการวิเคราะห์เชิงคาดการณ์ในด้านการเงิน ปัจจัยสำคัญ ได้แก่ ข้อมูลประชากรและจิตวิทยาของลูกค้า การทำธุรกรรม ข้อมูลการกำหนดราคา ปัจจัยทางเศรษฐกิจ องค์ประกอบพฤติกรรมของลูกค้า และการเดินทางของลูกค้า

ธนาคารสามารถรักษาลูกค้าที่มีค่าและลดอัตราการเลิกจ้างได้โดยการแทรกแซงเชิงรุกและเสนอสิ่งจูงใจหรือข้อเสนอเฉพาะบุคคล

การวิเคราะห์แนวโน้มตลาดและโอกาสในการลงทุน

ด้วยความช่วยเหลือของการวิเคราะห์เชิงคาดการณ์ องค์กรทางการเงินสามารถวิเคราะห์แนวโน้มของตลาดและคาดการณ์การเปลี่ยนแปลงของสภาวะตลาดได้ ข้อมูลเชิงลึกเหล่านี้ช่วยในการตัดสินใจเชิงกลยุทธ์ในการลงทุน ปรับพอร์ตการลงทุน และใช้ประโยชน์จากโอกาสที่เกิดขึ้นใหม่

ยิ่งไปกว่านั้น การวิเคราะห์เชิงคาดการณ์ยังช่วยให้องค์กรทางการเงินระบุโอกาสในการลงทุนด้วยการวิเคราะห์ข้อมูลในอดีต แนวโน้มของตลาด และพฤติกรรมของลูกค้า ด้วยการทำความเข้าใจไดนามิกของตราสารทางการเงินและประเภทสินทรัพย์ต่างๆ องค์กรต่างๆ สามารถเลือกการลงทุนที่ขับเคลื่อนด้วยข้อมูลได้ พวกเขายังสามารถใช้ประโยชน์จากแนวโน้มที่เกิดขึ้นและเพิ่มประสิทธิภาพพอร์ตการลงทุนเพื่อให้ได้ผลตอบแทนที่ดีขึ้น

โอกาสในการขายต่อเนื่องและการขายต่อยอด

การวิเคราะห์เชิงคาดการณ์ช่วยให้ธนาคารระบุโอกาสในการขายต่อเนื่องและการขายต่อยอดสำหรับลูกค้าปัจจุบัน ด้วยการวิเคราะห์ข้อมูลลูกค้าและประวัติการซื้อ ธนาคารสามารถแนะนำผลิตภัณฑ์และบริการทางการเงินที่เกี่ยวข้องได้ และเป็นผลให้เพิ่มรายได้และการมีส่วนร่วมของลูกค้า

การเพิ่มประสิทธิภาพพอร์ตโฟลิโอ

แบบจำลองการคาดการณ์ใช้ความเสี่ยงที่ยอมรับได้ ข้อมูลตลาดในอดีต และวัตถุประสงค์ของลูกค้าเพื่อแนะนำการจัดสรรสินทรัพย์ที่เหมาะสมที่สุดสำหรับพอร์ตการลงทุนที่ดีขึ้น การเพิ่มประสิทธิภาพพอร์ตโฟลิโอมีข้อได้เปรียบที่สำคัญสำหรับนักลงทุนและผู้จัดการ มีจุดมุ่งหมายเพื่อเพิ่มผลตอบแทนสูงสุดในขณะที่จัดการความเสี่ยงอย่างมีประสิทธิภาพ บรรลุการแลกเปลี่ยนความเสี่ยงและผลตอบแทนที่น่าพอใจในชายแดนที่มีประสิทธิภาพ สิ่งนี้ทำให้ลูกค้าพึงพอใจโดยให้ผลตอบแทนสูงต่อหน่วยความเสี่ยง

ประการที่สอง การเพิ่มประสิทธิภาพพอร์ตโฟลิโอเน้นการกระจายความเสี่ยง ลดความเสี่ยงที่ไม่เป็นระบบหรือไม่มีราคา และปกป้องนักลงทุนจากข้อเสียของสินทรัพย์ที่มีประสิทธิภาพต่ำ พอร์ตโฟลิโอที่กระจายตัวอย่างดีช่วยให้มั่นใจว่านักลงทุนยังคงอยู่ในโซนที่สะดวกสบายแม้ในสภาวะตลาดที่ปั่นป่วน นอกจากนี้ การจัดการพอร์ตโฟลิโอที่ใช้งานอยู่และการวิเคราะห์ข้อมูลตลาดช่วยให้ผู้จัดการสามารถระบุโอกาสทางการตลาดก่อนผู้อื่น นอกจากนี้ยังช่วยให้พวกเขาสามารถใช้ประโยชน์จากโอกาสเหล่านี้เพื่อประโยชน์ของนักลงทุน

การปฏิบัติตามกฎข้อบังคับ

การวิเคราะห์เชิงคาดการณ์ช่วยธนาคารในการปฏิบัติตามกฎระเบียบ ธนาคารสามารถหลีกเลี่ยงบทลงโทษและปฏิบัติตามข้อกำหนดโดยการวิเคราะห์ข้อมูลจำนวนมหาศาล พวกเขาใช้ข้อมูลนี้เพื่อระบุความเสี่ยงที่อาจเกิดขึ้นจากการปฏิบัติตามกฎระเบียบและใช้มาตรการป้องกัน

การเกิดขึ้นของ AI ได้นำไปสู่การเพิ่มประสิทธิภาพ ความแม่นยำ และความคุ้มค่าในกระบวนการปฏิบัติตามกฎระเบียบภายในภาคบริการทางการเงิน

Jon Leitner ประธานที่ Ascent

เครื่องมือที่ขับเคลื่อนด้วย AI สามารถจัดระเบียบข้อมูลและเอกสารปริมาณมากได้อย่างมีประสิทธิภาพด้วยการจัดหมวดหมู่ การแท็ก และการจัดทำดัชนี ความสามารถนี้เป็นประโยชน์อย่างยิ่งสำหรับการปฏิบัติตามกฎระเบียบ ช่วยให้สถาบันการเงินสามารถระบุและตรวจสอบธุรกรรม ลูกค้า หรือรูปแบบพฤติกรรมที่เฉพาะเจาะจงได้อย่างรวดเร็ว นอกจากนี้ ความสามารถของ AI ในการสร้างมาตรฐานของโครงสร้างข้อมูลจะขจัดความเป็นตัวตน ทำให้มั่นใจได้ถึงความสอดคล้องกันในแผนกต่างๆ และอำนวยความสะดวกในการเปรียบเทียบได้ง่าย ด้วยเหตุนี้ โอกาสที่จะเกิดข้อผิดพลาดหรือการละเว้นในรายงานการปฏิบัติตามข้อกำหนดจึงลดลงอย่างมาก

แบบจำลองการคาดการณ์ในการพยากรณ์ทางการเงิน

แบบจำลองเชิงคาดการณ์ได้เปลี่ยนการพยากรณ์ทางการเงินไปสู่ระเบียบวินัยที่ขับเคลื่อนด้วยข้อมูลและไดนามิก ซึ่งช่วยให้ธุรกิจได้รับข้อมูลเชิงลึกที่ก่อนหน้านี้ไม่สามารถเข้าถึงได้ โมเดลเหล่านี้เป็นเครื่องมือที่ขาดไม่ได้สำหรับธุรกิจและผู้เชี่ยวชาญด้านการเงิน พวกเขาช่วยในการคาดการณ์รายได้ การประเมินความเสี่ยงด้านเครดิต และทำความเข้าใจลูกค้าในภูมิทัศน์ทางการเงินที่คาดเดาไม่ได้

บทบาทของ AI ในการพยากรณ์ทางการเงินและการตัดสินใจ

ความสามารถของ AI ในการประมวลผลข้อมูลปริมาณมหาศาล เปิดเผยรูปแบบที่ซับซ้อน และสร้างการคาดการณ์ได้ดึงดูดความสนใจจากผู้นำในอุตสาหกรรม ผู้เชี่ยวชาญเน้นย้ำถึงศักยภาพของ AI ในการปรับปรุงการคาดการณ์ทางการเงินโดยให้ข้อมูลเชิงลึกแบบเรียลไทม์ที่แม่นยำยิ่งขึ้น นอกจากนี้ บทบาทของ AI ยังเพิ่มขึ้นในการเสริมการตัดสินใจของมนุษย์ เมื่อรวมกับความเชี่ยวชาญของมนุษย์ AI สามารถปรับปรุงผลการตัดสินใจได้อย่างมากในสถานการณ์ที่ซับซ้อนและใช้ข้อมูลมาก

ด้วยการใช้การวิเคราะห์เชิงคาดการณ์ที่ขับเคลื่อนด้วย AI สถาบันการเงินจะได้เปรียบในการแข่งขัน การคาดการณ์ที่ขับเคลื่อนด้วย AI ให้ข้อมูลเชิงลึกที่สำคัญเกี่ยวกับแนวโน้มของตลาด พฤติกรรมผู้บริโภค ห่วงโซ่อุปทาน และการจัดการความเสี่ยง นอกจากนี้ยังช่วยให้สามารถตัดสินใจได้อย่างคล่องตัวและรอบรู้ การผสมผสานระหว่างความเชี่ยวชาญของมนุษย์กับความสามารถในการวิเคราะห์ของ AI นำไปสู่ยุคใหม่ของประสิทธิภาพและความได้เปรียบเชิงกลยุทธ์ นอกจากนี้ยังขับเคลื่อนภาคการเงินและการธนาคารให้เติบโตและประสบความสำเร็จอย่างยั่งยืน

บริการทางการเงินสามารถลงทุนในอนาคตด้วยการวิเคราะห์เชิงคาดการณ์ได้อย่างไร

เพื่อก้าวนำหน้าการพัฒนาเหล่านี้ ธนาคารและสถาบันการเงินรายใหญ่ต้องจัดลำดับความสำคัญของการลงทุนในโครงสร้างพื้นฐานด้านเทคโนโลยีที่ชาญฉลาด ซึ่งอาจเกี่ยวข้องกับการนำโซลูชันบนคลาวด์มาใช้ การส่งเสริมความเชี่ยวชาญภายในใน การพัฒนา NLP หรือแชทบอท และการสร้างความร่วมมือกับสตาร์ทอัพด้านฟินเทค นอกจากนี้ ควรให้ความสำคัญกับการใช้มาตรการกำกับดูแลข้อมูลที่เข้มงวดและมาตรการรักษาความปลอดภัยเพื่อให้แน่ใจว่ามีการปฏิบัติตามและป้องกันการฉ้อโกง