การพัฒนาซอฟต์แวร์บริการทางการเงิน – คู่มือฉบับสมบูรณ์สำหรับ CEO/CTO

เผยแพร่แล้ว: 2023-11-28ในการสำรวจของ Deloitte 92% ของบริษัท FSI (อุตสาหกรรมบริการทางการเงิน) คาดการณ์ว่าการเปลี่ยนแปลงทางดิจิทัลจะส่งผลกระทบต่ออุตสาหกรรมการเงิน สิ่งที่น่าสนใจคือมีเพียง 46% ของบริษัทผู้ให้บริการทางการเงินเท่านั้นที่กำลังเตรียมพร้อมสำหรับสิ่งนี้

นั่นหมายความว่าหากคุณสามารถดำเนินการได้อย่างรวดเร็วและแสวงหาคำแนะนำที่ถูกต้อง คุณยังคงสามารถเป็นส่วนหนึ่งของผู้เสนอรายแรกและได้รับความได้เปรียบทางการแข่งขัน ข้อได้เปรียบนี้สามารถแปลไปสู่อัตรากำไรสุทธิและรายได้ที่สูงขึ้น

หากคุณพร้อมสำหรับการเปลี่ยนแปลงครั้งสำคัญนี้ ซอฟต์แวร์ก็เป็นส่วนสำคัญที่ควรทราบ เป็นรากฐานที่คุณจะสร้างบริการดิจิทัลของคุณ นี่อาจเป็นโซลูชันใหม่ที่ต้องพบปะกับลูกค้า เช่น แอปบนอุปกรณ์เคลื่อนที่ หรือโซลูชันดิจิทัลแบ็กเอนด์ เช่น เครื่องมือวิเคราะห์ข้อมูลทางการเงิน

ด้วยเหตุนี้ บทความในวันนี้จะครอบคลุมทุกสิ่งที่คุณต้องการเพื่อทำความเข้าใจการพัฒนาซอฟต์แวร์บริการทางการเงิน และวิธีการผสานรวมเข้ากับกลยุทธ์การเปลี่ยนแปลงทางดิจิทัลของคุณ

ความท้าทายทั่วไปในการพัฒนาซอฟต์แวร์บริการทางการเงิน

ก่อนที่จะเริ่มพัฒนาซอฟต์แวร์ทางการเงิน ต่อไปนี้เป็นอุปสรรคที่อาจเกิดขึ้นที่คุณควรเตรียมพร้อม:

1. การละเมิดข้อมูลและความปลอดภัยจากช่องโหว่ทางเทคนิค

ความรับผิดชอบอันดับหนึ่งของสถาบันการเงินคือการปกป้องทรัพย์สินและข้อมูลของลูกค้า น่าเสียดายที่อาชญากรไซเบอร์คิดค้นวิธีการใหม่ๆ อยู่เสมอเพื่อให้แน่ใจว่าบริษัทฟินเทคจะไม่ปฏิบัติตามหน้าที่นี้ พวกเขาใช้กลยุทธ์ที่เป็นอันตราย เช่น ฟิชชิ่งและการลักลอบขนมัลแวร์เพื่อค้นหาช่องโหว่ที่จะโจมตีในซอฟต์แวร์ของคุณ

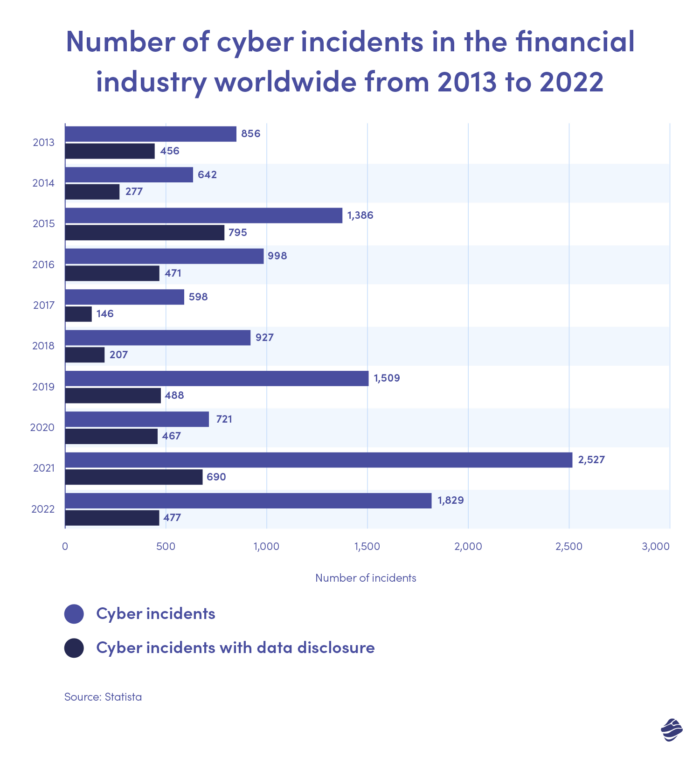

ในปี 2022 เพียงปีเดียว กลยุทธ์เหล่านี้ประสบความสำเร็จถึง 1,829 ครั้ง

นั่นเป็นตัวเลขที่น่ากังวล แม้ว่าจะลดลงเมื่อเทียบกับปีที่แล้วก็ตาม การละเมิดดังกล่าวส่งผลให้เกิดการสูญเสียทางการเงิน บทลงโทษตามกฎระเบียบ และความเสียหายต่อชื่อเสียง

2. การโจมตีเชิงตรรกะทางธุรกิจ

บางครั้ง ผู้ไม่ประสงค์ดีไม่ได้ใช้ประโยชน์จากช่องโหว่ทางเทคนิค แต่มุ่งเป้าไปที่ตรรกะและขั้นตอนการทำงานของซอฟต์แวร์ทางการเงินของคุณ โดยพื้นฐานแล้ว พวกเขาจัดการฟังก์ชันการทำงานที่ถูกต้องตามกฎหมายเพื่อให้บรรลุเจตนาร้าย

ตัวอย่างทั่วไปคือการครอบครองบัญชี (ATO) ซึ่งผู้โจมตีใช้ประโยชน์จากจุดอ่อนในขั้นตอนการรีเซ็ตรหัสผ่าน ด้วยการตอบคำถามเพื่อความปลอดภัยหรือให้ข้อมูลส่วนบุคคลที่ถูกขโมย พวกเขาอาจสามารถเข้าถึงบัญชีการเงินของผู้ใช้โดยไม่ได้รับอนุญาต

3. การปฏิบัติตามกฎระเบียบ

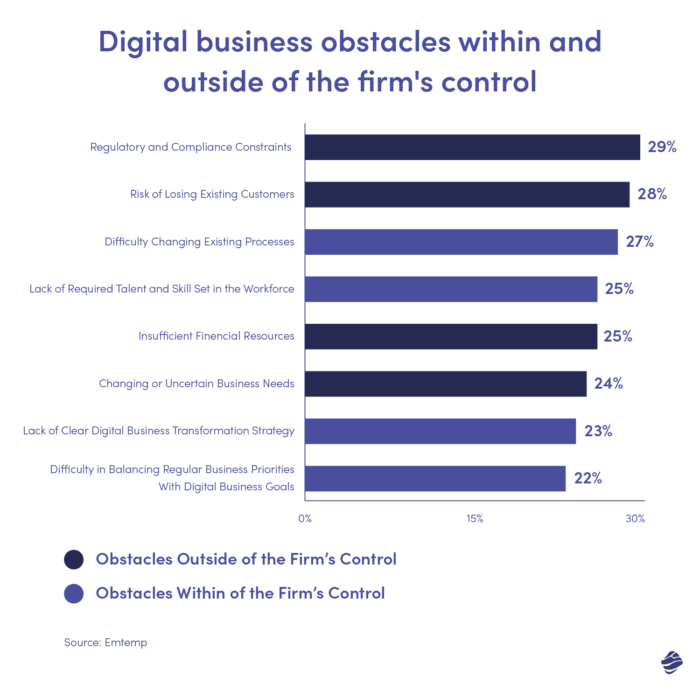

กรอบการกำกับดูแลสำหรับบริษัทฟินเทคนั้นค่อนข้างซับซ้อน กฎการปกป้องข้อมูลใหม่เกิดขึ้นอย่างต่อเนื่อง และเข้มงวดมากขึ้นเรื่อยๆ ทำให้เป็นเรื่องยากที่จะติดตามข้อมูลล่าสุดระหว่างและหลังการพัฒนาซอฟต์แวร์ทางการเงิน ในความเป็นจริง นี่เป็นอุปสรรคใหญ่ที่สุดที่บริษัททางการเงินมักเผชิญ

บทลงโทษที่อาจเกิดขึ้นสำหรับการไม่ปฏิบัติตามอาจมีความรุนแรงเช่นกัน ตัวอย่างเช่น การไม่ปฏิบัติตาม GDPR อาจส่งผลให้ต้องเสียค่าปรับสูงถึง 20 ล้านยูโรหรือ 4% ของรายได้ต่อปี

4. การออกแบบยูเอ็กซ์

ซอฟต์แวร์ทางการเงินเกี่ยวข้องกับคุณสมบัติที่ซับซ้อนมากมาย เพื่อตอบสนองความต้องการของผู้ใช้ที่หลากหลาย การสร้างสมดุลที่เหมาะสมระหว่างระดับความซับซ้อนและการใช้งานมักเป็นปัญหาท้าทายในกระบวนการพัฒนาแอปของธนาคาร

ปัญหานี้อาจชัดเจนยิ่งขึ้นเมื่อสร้างเวอร์ชันสำหรับมือถือซึ่งมีพื้นที่จำกัด แต่คุณต้องนำเสนอฟีเจอร์ที่ครอบคลุม

5. การบริหารความเสี่ยง

กระบวนการพัฒนาซอฟต์แวร์บริการทางการเงินเกี่ยวข้องกับขั้นตอนต่างๆ นับตั้งแต่การออกแบบไปจนถึงการทดสอบ แต่ละขั้นตอนเหล่านี้ต้องการความเชี่ยวชาญด้านการจัดการที่เฉพาะเจาะจง

เมื่อพิจารณาจากจำนวนผู้ที่เกี่ยวข้อง ซึ่งแต่ละบทบาทมีบทบาทต่างกัน ความเสี่ยงบางอย่างจึงเป็นสิ่งที่หลีกเลี่ยงไม่ได้ ตัวอย่างทั่วไปคือความเสี่ยงทางการเงิน ซึ่งอาจนำไปสู่การใช้งบประมาณเกิน

ความเสี่ยงเหล่านี้อาจกลายเป็นความท้าทายร้ายแรงหากไม่ได้รับการจัดการอย่างถูกต้อง

โชคดีที่มีวิธีแก้ไขสำหรับความท้าทายเหล่านี้ คุณต้องมีทีมพัฒนาที่แข็งแกร่งอยู่เคียงข้างคุณ

พันธมิตรด้านการพัฒนาซอฟต์แวร์ที่เชื่อถือได้สามารถช่วยได้อย่างไร

ทีมบริการพัฒนาซอฟต์แวร์ทางการเงินที่ยอดเยี่ยมมักประกอบด้วยผู้เชี่ยวชาญที่มีประสบการณ์มากมายในการจัดการกับความท้าทายที่กล่าวไว้ข้างต้น

สำหรับผู้เริ่มต้น พันธมิตรด้านการพัฒนาจะคอยติดตามกฎระเบียบทางการเงินต่างๆ เพื่อให้มั่นใจว่าซอฟต์แวร์ของคุณสอดคล้องกับข้อกำหนดในปัจจุบันและที่เกิดขึ้นใหม่ พวกเขายังสามารถดำเนินการตรวจสอบการปฏิบัติตามข้อกำหนดโดยอัตโนมัติเพื่อลดความเสี่ยงของการไม่ปฏิบัติตามข้อกำหนดที่อาจเกิดขึ้นได้

ยกตัวอย่างเช่น Nextbank ซึ่งเป็นบริการธนาคารบนคลาวด์ พวกเขาต้องการซอฟต์แวร์การธนาคารที่มีฟีเจอร์หลากหลายและหลากหลายแพลตฟอร์ม ซึ่งเป็นไปตามมาตรฐานการตรวจสอบความปลอดภัยของแอปพลิเคชัน OWASP ที่เข้มงวด เราร่วมมือกับสถาบันเพื่อสร้างแอปในขณะที่รับประกันการปกป้องข้อมูล ความเป็นส่วนตัว และมาตรฐานความปลอดภัยสูงสุด

แนวคิดเดียวกันนี้ใช้กับความปลอดภัย ทีมพัฒนาซอฟต์แวร์บริการทางการเงินเกี่ยวข้องกับผู้เชี่ยวชาญด้านความปลอดภัยทางไซเบอร์ที่มีประสบการณ์ในการจัดการความท้าทายด้านความปลอดภัยต่างๆ ดังนั้นพวกเขาจึงรู้วิธีจัดการและหลีกเลี่ยงการละเมิดได้ดีที่สุด

สำหรับ NextBank เราให้บริการรักษาความปลอดภัยแบบครบวงจร ได้แก่:

- การทดสอบปากกาอย่างละเอียด

- การตรวจสอบความปลอดภัยทางไซเบอร์

- การรับรองความถูกต้องแบบหลายปัจจัย

- การเข้ารหัสข้อมูลที่ทันสมัย

คุณสามารถอ่านกรณีศึกษานี้เพื่อดูโซลูชันที่เป็นนวัตกรรมเพิ่มเติมที่เรามอบให้กับ Nextbank

การบริหารความเสี่ยงจะตรงไปตรงมามากขึ้นกับพันธมิตรด้านซอฟต์แวร์ ไม่มีความเสี่ยงใหม่สำหรับกระบวนการพัฒนาใดๆ มีโอกาสที่ทีมพัฒนาซอฟต์แวร์จะต้องเผชิญกับความเสี่ยงดังกล่าวหรือคล้ายคลึงกันในอดีต ดังนั้น คุณจึงสามารถใช้ประโยชน์จากประสบการณ์ที่ผ่านมาเพื่อเตรียมพร้อมและลดความเสี่ยงเพื่อให้มั่นใจว่าโครงการของคุณดำเนินไปอย่างราบรื่น

ด้วยความท้าทายเหล่านี้ที่ได้รับการจัดการอย่างเชี่ยวชาญ การเติบโตของบริษัทคุณในตลาดซอฟต์แวร์ทางการเงินและแอปธนาคารบนมือถือจะกลายเป็นการเดินทางที่ราบรื่นยิ่งขึ้น

วิธีเลือกพันธมิตรการพัฒนาซอฟต์แวร์บริการทางการเงิน

เมื่อเลือกพันธมิตรสำหรับการพัฒนาซอฟต์แวร์บริการทางการเงินของคุณ การหาสมดุลระหว่างปัจจัยสำคัญทั้งสามนี้เป็นสิ่งสำคัญ:

- นวัตกรรม

- ความเชี่ยวชาญด้านการปฏิบัติตามกฎระเบียบ

- ความปลอดภัย

ด้วยนวัตกรรม ให้มองหาพันธมิตรที่นำแนวคิดใหม่ๆ และการแก้ปัญหาอย่างสร้างสรรค์มาไว้บนโต๊ะ คุณต้องการทีมที่สามารถท้าทายสภาพที่เป็นอยู่และให้มุมมองที่เป็นเอกลักษณ์เพื่อสร้างความแตกต่างให้กับซอฟต์แวร์ของคุณจากตลาด

ดังนั้นควรขอกรณีศึกษาเพื่อประเมินความสามารถในการก้าวข้ามขีดจำกัดอยู่เสมอ การเข้าถึงลูกค้าเก่าเพื่อยืนยันประเภทของนวัตกรรมที่พวกเขานำมานั้นไม่ใช่เรื่องผิด

ประการที่สอง ตรวจสอบให้แน่ใจว่าพันธมิตรมีความรู้เชิงลึกเกี่ยวกับข้อกำหนดการปฏิบัติตามกฎระเบียบด้านฟินเทค ตัวอย่างเช่น คุณสามารถขอดูเอกสารการปฏิบัติตามข้อกำหนดและกระบวนการรายงานได้

สุดท้าย ให้ความสำคัญกับความปลอดภัย พันธมิตรการพัฒนาซอฟต์แวร์บริการทางการเงินในอุดมคติของคุณควรสามารถนำเสนอใบรับรองความปลอดภัยที่เกี่ยวข้อง เช่น CISSP หรือ CISM เพื่อแสดงความมุ่งมั่นต่อแนวทางปฏิบัติที่ดีที่สุดด้านความปลอดภัย

คุณยังสามารถขอรายละเอียดเกี่ยวกับโปรโตคอลความปลอดภัย รวมถึงวิธีการเข้ารหัส การควบคุมการเข้าถึง การประเมินช่องโหว่ และกลยุทธ์การตอบสนองต่อเหตุการณ์ หน่วยงานพัฒนาที่น่าเชื่อถือจะไม่รังเกียจที่จะแนะนำคุณเกี่ยวกับกลยุทธ์ด้านความปลอดภัยของพวกเขา

แนวโน้มการพัฒนาซอฟต์แวร์ทางการเงิน

เพื่อให้ซอฟต์แวร์ทางการเงินของคุณทันสมัยอยู่เสมอด้วยเทคโนโลยีล่าสุด ต่อไปนี้คือแนวโน้มของอุตสาหกรรมการเงินบางส่วนที่คุณสามารถพิจารณานำไปใช้ได้:

1. บล็อคเชน

เทคโนโลยี Blockchain มีมาระยะหนึ่งแล้ว ReportLinker คาดการณ์ว่าตลาด Fintech Blockchain จะมีมูลค่าถึง 21.6 พันล้านดอลลาร์ภายในปี 2571 โดยมี CAGR อยู่ที่ 41% นั่นถือเป็นโอกาสสำคัญที่คุณไม่อยากมองข้าม

บล็อกเชนมีคุณค่าอย่างยิ่งในการพัฒนาแอป Fintech เนื่องจากสามารถแก้ไขปัญหาที่มีมายาวนาน เช่น การรวมศูนย์ ธุรกรรมข้ามพรมแดนที่ช้า และการขาดความไว้วางใจ

เทคโนโลยีนี้ใช้อัลกอริธึมที่เป็นเอกฉันท์เพื่อทำให้ธุรกรรมข้ามพรมแดนเร็วขึ้นและคุ้มต้นทุนมากขึ้น

นอกจากนี้ บล็อกเชนยังใช้ระบบบัญชีแยกประเภทแบบกระจายที่ป้องกันการงัดแงะ ซึ่งทุกธุรกรรมสามารถมองเห็นและตรวจสอบได้โดยทุกคน ความโปร่งใสนี้ทำให้เกิดความไว้วางใจในธุรกรรมทางการเงิน

2. ปัญญาประดิษฐ์ (AI) และการเรียนรู้ของเครื่อง

อนาคตของ AI ในอุตสาหกรรมฟินเทคดูสดใสมาก

GitNux รายงานว่า 54% ของบริษัททางการเงินรายใหญ่ใช้ AI สำหรับโซลูชันที่ติดต่อกับลูกค้าและแบ็กเอนด์อยู่แล้ว

สำหรับโซลูชันที่ต้องพบปะกับลูกค้า AI สามารถครอบคลุมการใช้งานได้หลากหลาย ตั้งแต่การให้คะแนนเครดิตไปจนถึงการคาดการณ์กระแสเงินสดส่วนบุคคล

ในระบบแบ็กเอนด์ สถาบันการเงินยังใช้ AI เพื่อตรวจจับการฉ้อโกง โมเดลการเรียนรู้ของเครื่องเก่งในการระบุรูปแบบที่ผิดปกติในพฤติกรรมและธุรกรรมของผู้ใช้ คุณลักษณะนี้ทำให้การตรวจจับและตอบสนองต่อกิจกรรมการฉ้อโกงง่ายกว่าระบบที่อิงกฎแบบเดิม

3. การประมวลผลแบบคลาวด์

คุณจัดการกับข้อมูลลูกค้าจำนวนมหาศาลในฐานะบริการทางการเงินดิจิทัล การจัดการข้อมูลนี้อย่างมีประสิทธิภาพแทบจะเป็นไปไม่ได้เลยด้วยวิธีการแบบเดิมๆ

การย้ายข้อมูลของคุณไปยังเซิร์ฟเวอร์บนคลาวด์นั้นสมเหตุสมผล เนื่องจากสามารถจัดการข้อมูลของคุณได้อย่างมีประสิทธิภาพมากขึ้น นั่นเป็นสาเหตุที่ 98% ของบริษัททางการเงินติดตามแนวโน้มนี้

นอกจากนี้ ซอฟต์แวร์ทางการเงินบนคลาวด์ยังสามารถปรับขนาดได้สูง คุณสามารถขยายหรือลดขนาดได้ตามความต้องการในปัจจุบันของคุณ ความยืดหยุ่นนี้ช่วยให้แน่ใจว่าคุณไม่ต้องจ่ายค่าพื้นที่หรือบริการที่ไม่ได้ใช้

4. การเงินแบบฝังตัว

ผู้บริโภคบริการทางการเงินมีความต้องการประสบการณ์ดิจิทัลที่ราบรื่นเพิ่มมากขึ้น ไม่น่าแปลกใจเลยที่การเงินแบบฝังตัวเป็นเทรนด์ที่กำลังเติบโตในปัจจุบัน และคาดว่าจะเติบโตที่ CAGR ที่ 32.2% ในช่วงปี 2566 ถึง 2573

การเงินแบบฝังเกี่ยวข้องกับการรวมซอฟต์แวร์ทางการเงินของคุณเข้ากับแอปพลิเคชันหรือเว็บไซต์ที่ไม่ใช่ทางการเงิน ซึ่งหมายความว่าผู้ใช้สามารถเข้าถึงบริการทางการเงินของคุณได้โดยไม่ต้องออกจากแพลตฟอร์มที่พวกเขากำลังใช้อยู่

ตัวอย่างเช่น ผู้ค้าปลีกรายใหญ่อย่าง Amazon และ Shopify ได้รวมบริการ Buy Now จ่ายทีหลัง (BNPL) ไว้ด้วยกัน เช่น Affirm และ Klarna ลูกค้าสามารถเลือกตัวเลือกเหล่านี้และรับเงินระหว่างการชำระเงินโดยไม่ต้องออกจากแพลตฟอร์ม

5. RegTech (เทคโนโลยีการกำกับดูแล)

RegTech ใช้โซลูชันซอฟต์แวร์ขั้นสูงเพื่อช่วยให้องค์กรต่างๆ จัดการการปฏิบัติตามกฎระเบียบได้โดยอัตโนมัติและมีประสิทธิภาพ แต่นอกเหนือจากการปฏิบัติตามกฎระเบียบโดยอัตโนมัติแล้ว แนวโน้มนี้มีความสำคัญอย่างยิ่งในการต่อสู้กับการฟอกเงินและการสนับสนุนทางการเงินแก่ผู้ก่อการร้าย มันบรรลุเป้าหมายนี้ในสองวิธี

ประการแรก การตรวจสอบการปฏิบัติตามข้อกำหนดโดยอัตโนมัติ ช่วยให้มั่นใจได้ว่าสถาบันการเงินจะปฏิบัติตามกฎระเบียบด้านการต่อต้านการฟอกเงิน (AML) และการสนับสนุนทางการเงินแก่การก่อการร้าย (CTF) นอกจากนี้ยังตรวจสอบธุรกรรมเพื่อตรวจจับกิจกรรมหรือรูปแบบที่น่าสงสัย เพื่อให้คุณสามารถจัดการกับพฤติกรรมที่มีความเสี่ยงได้ทันที

บริษัท Fintech ประสบความสำเร็จกับซอฟต์แวร์ของตนได้อย่างไร

ตอนนี้ เรามาดูบริษัทฟินเทคที่ประสบความสำเร็จห้าแห่งเพื่อสร้างแรงบันดาลใจเมื่อคุณเข้าใกล้เส้นทางการพัฒนาซอฟต์แวร์ทางการเงินของคุณ

1. เน็กซ์แบงค์

Nextbank คือบริษัททางการเงินที่มีแนวคิดก้าวหน้าซึ่งให้บริการธนาคารบนคลาวด์แก่ธนาคารในเอเชียตะวันออกเฉียงใต้ โซลูชัน white-label ของพวกเขาได้เสริมศักยภาพให้กับสถาบันการเงินในเอเชียกว่า 35 แห่ง เพื่อสร้างแอปการค้าปลีกและการธนาคารสำหรับองค์กรแบบกำหนดเอง

เรื่องราวความสำเร็จของ Nextbank ขึ้นอยู่กับความมุ่งมั่นในการสร้างประสบการณ์ของลูกค้า พวกเขาช่วยให้สถาบันการเงินสามารถรวมคุณสมบัติต่างๆ เช่น การชำระเงินออนไลน์ การโอนเงิน สินเชื่อ และแดชบอร์ดระบบธุรกิจอัจฉริยะเข้ากับขั้นตอนการทำงานได้อย่างราบรื่น

บริษัทยังให้ความสำคัญกับการปฏิบัติตามข้อกำหนดสูงสุดโดยคำนึงถึงมาตรฐานการตรวจสอบความปลอดภัยของแอปพลิเคชัน OWASP ในกระบวนการของตน ด้วยความใส่ใจในเรื่องความปลอดภัย จึงเป็นเรื่องปกติที่ธุรกิจต่างๆ จะมอบข้อมูลของตนให้กับ Nextbank

2. สบับ

SBAB เป็นธนาคารสวีเดนที่เชี่ยวชาญด้านการจำนองและสินเชื่อเพื่อที่อยู่อาศัย บริษัทประสบความสำเร็จด้วยการลดความซับซ้อนของกระบวนการสมัครจำนองผ่านซอฟต์แวร์ พวกเขาเปิดตัวแพลตฟอร์มออนไลน์ที่ใช้งานง่ายซึ่งช่วยให้ลูกค้าเปรียบเทียบราคา ส่งใบสมัคร และรับคำแนะนำเกี่ยวกับสินเชื่อจำนองต่างๆ

ซอฟต์แวร์ของ SBAB ช่วยปรับปรุงกระบวนการจำนองที่ซับซ้อนแบบดั้งเดิม ลดงานเอกสารและเร่งการอนุมัติ ซึ่งได้รับการตอบรับอย่างดีจากลูกค้าที่ต้องการความโปร่งใสและความสะดวกสบายในการจัดหาเงินทุนเพื่อที่อยู่อาศัย

3. บีเอ็นพี ปาริบาส

BNP Paribas เป็นอีกหนึ่งธนาคารระดับโลกที่นำการเปลี่ยนแปลงทางดิจิทัลมาใช้เพื่อรักษาความสามารถในการแข่งขัน ตัวอย่างเช่น แอปพลิเคชัน GOMobile ช่วยให้ลูกค้าสามารถเข้าถึงฟีเจอร์ของแอปธนาคารบนมือถือ เช่น ประวัติการทำธุรกรรม แผนภูมิ และบริการทางการเงินต่างๆ ภายในแอปได้อย่างราบรื่น

นอกจากนี้แอปยังรวมฟีเจอร์ GOTravel ไว้ด้วย ทำให้ผู้ใช้สามารถซื้อประกันการเดินทางได้อย่างสะดวก โดยพื้นฐานแล้ว นวัตกรรมซอฟต์แวร์ทำให้พวกเขาเป็นผู้นำในอุตสาหกรรมการธนาคารที่มีการพัฒนาอย่างรวดเร็ว

4. อาดีน

Adyen คือผู้ให้บริการทางการเงินสัญชาติเนเธอร์แลนด์ที่ประสบความสำเร็จอย่างมากด้วยการลดความซับซ้อนของการชำระเงินข้ามพรมแดนสำหรับธุรกิจต่างๆ

ซอฟต์แวร์ของพวกเขาผสานรวมกับแพลตฟอร์มอีคอมเมิร์ซ ทำให้ร้านค้าสามารถรับการชำระเงินของลูกค้าได้ทั่วโลก พวกเขายังเสนอการแปลงสกุลเงินแบบเรียลไทม์ การป้องกันการฉ้อโกง และข้อมูลเชิงลึกเกี่ยวกับธุรกรรมโดยละเอียด

5. กระดิ่ง

Chime ซึ่งเป็นธนาคารนีโอแบงก์ในสหรัฐฯ พลิกโฉมการธนาคารแบบดั้งเดิมด้วยประสบการณ์การธนาคารที่เน้นมือถือเป็นอันดับแรกและไม่มีค่าธรรมเนียม ซอฟต์แวร์ของพวกเขาช่วยให้ผู้ใช้เปิดบัญชีได้ภายในไม่กี่นาที รับเงินฝากโดยตรงก่อนเวลา และบันทึกผ่านฟีเจอร์สรุป

ผลิตภัณฑ์ซอฟต์แวร์ของ Chime ยังมีเครื่องมือจัดทำงบประมาณและการแจ้งเตือนธุรกรรมแบบเรียลไทม์เพื่อส่งเสริมความรับผิดชอบทางการเงิน แนวทางนี้โดนใจผู้ชมอายุน้อยและเชี่ยวชาญด้านเทคโนโลยี ซึ่งมีส่วนทำให้ Chime เติบโตอย่างรวดเร็ว

เจริญรุ่งเรืองผ่านการเปลี่ยนแปลงทางดิจิทัล

การเปลี่ยนแปลงทางดิจิทัลเป็นมากกว่าคำศัพท์ทั่วไป บริษัททางการเงินหลายแห่งบันทึกรายได้และอัตรากำไรที่สูงขึ้นจากขั้นตอนที่กล้าหาญนี้

นอกจากนี้คุณต้องตามทันแนวโน้มการพัฒนาซอฟต์แวร์ทางการเงินและธนาคารบนมือถือเพื่อตอบสนองความต้องการของลูกค้าที่เปลี่ยนแปลงไป

แต่การเป็นพันธมิตรกับบริษัทพัฒนาซอฟต์แวร์ทางการเงินที่มีชื่อเสียงถือเป็นสิ่งสำคัญในการเดินทางครั้งนี้ พวกเขาทำให้การนำทางความท้าทายต่างๆ เช่น ความปลอดภัย ความเป็นส่วนตัวของข้อมูล การโจมตีเชิงตรรกะ การจัดการความเสี่ยง การปฏิบัติตามข้อกำหนด และการออกแบบ UX ง่ายขึ้น

หากคุณพร้อมสำหรับการก้าวกระโดดทางดิจิทัล ร่วมทีมกับเราเพื่อพัฒนาซอฟต์แวร์ทางการเงินชั้นยอด เราจะร่วมกันสำรวจความซับซ้อนและรับรองความได้เปรียบทางการแข่งขันของคุณ