ทำความเข้าใจการชำระเงินข้ามพรมแดน B2B

เผยแพร่แล้ว: 2024-01-12การค้าโลกนำเสนอโอกาสอยู่เสมอ

ปัจจุบันมีการขนส่งสินค้า 11 พันล้านตันในแต่ละปี คิดเป็นปริมาณเฉลี่ย 1.5 ตันต่อคน

และตั้งแต่ปี 2538 เป็นต้นมา ตลาดการค้าระหว่างประเทศก็เติบโตเฉลี่ย 4 – 6% ทุกปี

อย่างไรก็ตาม มีความท้าทายอยู่เสมอเช่นกัน

แม้จะมีระบบการชำระเงินที่ซับซ้อนในปัจจุบัน การซื้อและการขายข้ามพรมแดนก็อาจเป็นเรื่องยากในการตั้งค่าและบำรุงรักษา

มาดู การชำระเงินข้ามพรมแดนแบบ B2B และวิธีการทำงานกันดีกว่า

การชำระเงินข้ามพรมแดนแบบ B2B คืออะไร

การชำระเงินข้ามพรมแดนระหว่างธุรกิจกับธุรกิจ (B2B) คือธุรกรรมระหว่างธุรกิจที่ทำงานร่วมกับธุรกิจอื่นๆ ทั่วเขตเศรษฐกิจเป็นหลัก

โดยทั่วไปแล้วเขตเศรษฐกิจเหล่านี้จะเป็นประเทศที่แตกต่างกัน แต่นี่ไม่ใช่กรณีเสมอไป

ตัวอย่างเช่น ธุรกรรมระหว่างผู้ผลิตในอิตาลีและผู้ค้าส่งในเยอรมนีจะเกิดขึ้นระหว่างประเทศต่างๆ แต่ อยู่ภายใน เขตเศรษฐกิจเดียวของสหภาพยุโรป

ดังนั้น แม้ว่าในทางเทคนิคแล้วจะเป็นการชำระเงินระหว่างประเทศแบบ B2B ข้ามพรมแดน แต่ในทางปฏิบัติแล้วมันแตกต่างอย่างมากกับการชำระเงินประเภทอื่นที่ข้ามพรมแดน

B2B กับ B2C การชำระเงินข้ามพรมแดน

ฟิลด์ B2B และ ธุรกิจกับผู้บริโภค (B2C) มีความแตกต่างทั่วไปบางประการในเรื่องการชำระเงิน ซึ่งรวมถึง:

- วิธีการชำระเงิน

- เวลาจัดส่ง

- การออกใบแจ้งหนี้

- เงื่อนไขสุทธิ

- กฎระเบียบและภาษี

และอื่น ๆ.

ในทุกด้านเหล่านี้ การชำระเงินที่เดินทางข้ามพรมแดนจะเพิ่มความซับซ้อนอีกชั้นให้กับธุรกรรมทั้งในสถานการณ์ B2B และ B2C และมีทั้งการทับซ้อนกันและความแตกต่างในการแสดงความซับซ้อนที่เพิ่มเข้ามานี้

ตัวอย่างเช่น การจัดส่งที่มีมูลค่าสูงจะได้รับการตรวจสอบโดยศุลกากรและสถาบันการเงินมากกว่าพัสดุที่มีมูลค่าต่ำกว่า สิ่งนี้นำไปสู่ข้อกำหนดด้านเอกสารที่มากขึ้นและความล่าช้าในการจัดส่งสำหรับการขาย B2B

อย่างไรก็ตาม ตลาดอีคอมเมิร์ซ B2B กำลังเติบโต ดังนั้นความต้องการของลูกค้าจึงผลักดันบริษัท B2B ให้ดำเนินการชำระเงินได้เร็วและง่ายขึ้น

การชำระเงินข้ามพรมแดนทำงานอย่างไร

สถานการณ์ที่ตรงไปตรงมาที่สุดสำหรับการชำระเงินข้ามพรมแดน (ไม่ว่าจะเป็นสำหรับ B2B หรือ B2C) คือ การชำระเงินที่มีมูลค่าต่ำจากผู้ซื้อไปยังผู้ขายโดยใช้ธนาคารเดียวกัน

ธนาคารสามารถจัดการการแปลงสกุลเงินและการโอนบัญชีภายในได้ ซึ่งจะทำให้ค่าธรรมเนียมและเวลาในการดำเนินการต่ำ

ความสัมพันธ์โดยตรงที่มีอยู่แล้วระหว่างธนาคารต่างๆ ข้ามโซน ยังสามารถปรับปรุงธุรกรรมได้อีกด้วย การชำระเงินสามารถโอนเข้าบัญชีที่เหมาะสมและชำระระหว่างธนาคารได้อย่างรวดเร็ว

การชำระเงินอื่นๆ เกี่ยวข้องกับ ธนาคารตัวแทน นี่คือเวลาที่ธนาคารตัวกลาง (ธนาคารตัวแทน) ช่วยให้ธนาคารดำเนินการและชำระการชำระเงินข้ามเขตเศรษฐกิจ

พวกเขามีบัญชีพิเศษสำหรับทั้งสองธนาคารที่อยู่นอกเขตเศรษฐกิจของตนเองและธนาคารที่อยู่ภายในเขตเศรษฐกิจนั้น (บัญชีเหล่านี้เรียกว่า บัญชี nostro ของทั้งธนาคารในประเทศและต่างประเทศ และ บัญชี vostro ของธนาคารตัวแทนที่ถือครองบัญชีเหล่านั้น)

ด้วยบัญชีเหล่านี้ แต่ละธุรกิจสามารถชำระธุรกรรมข้ามพรมแดนกับธนาคารตัวแทนแยกกันได้

อาจมี 'ช่องทางการชำระเงิน' (ตัวกลางหรือตัวกลางหลายชุด) ที่สอดคล้องกับธนาคารที่ดำเนินธุรกรรม ยิ่งช่องทางการชำระเงินยาวขึ้น (เช่น ยิ่งมีคนกลางมากขึ้น) การทำธุรกรรมก็จะใช้เวลานานขึ้นในการชำระบัญชี

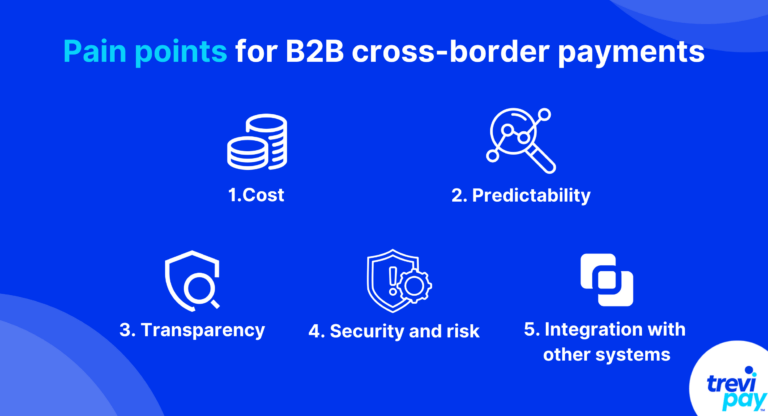

ปัญหาในการชำระเงินข้ามพรมแดนแบบ B2B

ด้านล่างนี้คือรายการปัญหาในการชำระเงินข้ามพรมแดนในรูปแบบ B2B สิ่งเหล่านี้ไม่ได้จัดอยู่ในลำดับความสำคัญใดๆ เนื่องจากอาจมีผลกระทบที่แตกต่างกันในอุตสาหกรรมหรือบริษัทต่างๆ

1. ค่าใช้จ่าย

การชำระเงินข้ามพรมแดนอาจมีค่าใช้จ่ายเพิ่มเติมมากมาย โดยเฉพาะอย่างยิ่งสำหรับบริษัท B2B ที่จัดการธุรกรรมที่มีมูลค่าสูง ค่าใช้จ่ายเหล่านี้มักเกี่ยวข้องกับ:

- การแลกเปลี่ยนเงินตราต่างประเทศ (FX)

- ค่าธรรมเนียมการทำธุรกรรม (รวมถึงค่าธรรมเนียมธนาคารตัวแทน)

- ค่าธรรมเนียมการปฏิบัติตาม

- การส่งสินค้า

- ภาษีศุลกากรและภาษี

การค้นคว้าและจัดการต้นทุนเหล่านี้เพียงอย่างเดียวอาจใช้ทรัพยากรจำนวนมาก

ความเสี่ยงก็คือ เกี่ยวข้องกับการรับการชำระเงินจากเขตอำนาจศาลอื่น ซึ่งอาจส่งผลกระทบต่อค่าธรรมเนียมการประกันภัยและการดำเนินการชำระเงิน

2. ความสามารถในการคาดการณ์

ต้นทุน และ ระยะเวลา ของ การชำระเงินข้ามพรมแดนไม่สามารถคาดเดาได้เสมอไป

ระดับของการคาดการณ์จะแตกต่างกันไป ระหว่างเขตเศรษฐกิจ โดยทั่วไปแล้ว พรมแดนทางเศรษฐกิจที่มีการข้ามบ่อยครั้งจะมีโครงสร้างพื้นฐานและช่องทางการชำระเงินที่มีประสิทธิภาพและคุ้มค่าที่สุด

และความสามารถในการคาดการณ์มีความสำคัญใน B2B มากกว่าใน B2C ด้วยเหตุผลหลายประการ ได้แก่:

- ธุรกรรมที่มีมูลค่าสูงที่เกี่ยวข้อง

- ความสำคัญของห่วงโซ่อุปทาน

- กระบวนการสั่งซื้อเป็นเงินสด (O2C)

- การใช้เครดิตการค้า เงื่อนไขสุทธิ และโซลูชันทางการเงินเฉพาะ B2B อื่นๆ บ่อยครั้ง (และผลกระทบต่อกระแสเงินสด)

3. ความโปร่งใส

ความโปร่งใสใช้กับการชำระเงินข้ามพรมแดนได้ในสองวิธีหลัก

วิธีแรกคือการติดตาม การชำระเงิน เส้นทางการชำระเงินที่ไม่ชัดเจนทำให้เกิดความไม่แน่นอนและความล่าช้าในกระบวนการของธุรกิจ

วิธีที่สองคือมีค่าใช้จ่าย การชำระเงินข้ามพรมแดนจำนวนมากมีค่าธรรมเนียมแอบแฝง ตัวอย่างเช่น พวกเขาอาจเรียกเก็บเงินจากอัตราแลกเปลี่ยนเงินตราต่างประเทศที่สูง แต่ไม่ได้เน้นเรื่องนี้ให้กับลูกค้า

4. ความปลอดภัยและความเสี่ยง

การขาดทั้งความสามารถในการคาดการณ์ได้และความโปร่งใสสามารถช่วยให้การฉ้อโกงประสบความสำเร็จในการชำระเงินข้ามพรมแดนทุกประเภท

Juniper Research คาดการณ์ว่าการสูญเสียการฉ้อโกงการชำระเงินข้ามพรมแดนทั่วโลกจะสูงถึง 46.1 พันล้านดอลลาร์สหรัฐภายในปี 2570 ซึ่งเพิ่มขึ้น 57% จากปี 2565

ลักษณะของธุรกรรม B2B ทำให้พวกเขาเสี่ยงต่อการฉ้อโกงมากกว่าธุรกรรม B2C ในหลาย ๆ ด้าน

มูลค่าที่ค่อนข้างสูงทำให้พวกเขากลายเป็นเป้าหมายที่ใหญ่ขึ้น และลักษณะที่ซับซ้อนของพวกมันทำให้มีจุดเริ่มต้นสำหรับการฉ้อโกงมากขึ้น และเงื่อนไขการชำระเงินที่ใช้ในนั้นทำให้ผู้กระทำผิดมีเวลามากขึ้นในการหายตัวไปก่อนที่จะถูกตรวจพบ

5. บูรณาการกับระบบอื่น ๆ

บูรณาการระหว่าง โซลูชันซอฟต์แวร์ที่แตกต่างกันอาจทำได้ยากขึ้นเมื่อต้องรับมือกับการชำระเงินข้ามพรมแดน สิ่งนี้ใช้ได้กับซอฟต์แวร์ที่เชื่อมโยงกับการบัญชี การออกใบแจ้งหนี้ และอื่นๆ

ตัวอย่างเช่น อาจมีฟิลด์หรือรูปแบบที่แตกต่างกันที่จำเป็นสำหรับใบแจ้งหนี้ หรือแม้แต่ที่อยู่ธุรกิจในโซนที่แตกต่างกัน หรืออาจมีอุปสรรคด้านภาษาที่ทำให้สิ่งต่างๆ ซับซ้อนมากขึ้น

ประเภทของวิธีการชำระเงินข้ามพรมแดนแบบ B2B

แนวโน้มการชำระเงินแบบ B2B เปลี่ยนแปลงไปตามกาลเวลาและตามอุตสาหกรรมและสถานที่ตั้ง ตัวอย่างเช่น โดยทั่วไป ปัจจุบันบัตรองค์กรเป็นวิธีการชำระเงินแบบ B2B ที่ได้รับความนิยมในสหรัฐอเมริกามากกว่าในยุโรป

ด้านล่างเป็นรายการวิธีการหลัก

1. โอนเงินผ่านธนาคาร

การโอนเงินผ่านธนาคาร เป็นวิธีการชำระเงินแบบ B2B ที่ใช้กันทั่วไปวิธีหนึ่ง ประกอบด้วยประเภทที่แตกต่างกันสองสามประเภท เช่น การโอนเงิน สำนักหักบัญชีอัตโนมัติ (ACH) และการโอนเงินแบบหักบัญชีเงินฝากอัตโนมัติ

เป็นหนึ่งในรูปแบบการชำระเงินที่รวดเร็วและน่าเชื่อถือที่สุด พวกเขายังสามารถจัดการธุรกรรมที่มีมูลค่าสูงได้ ซึ่งมีประโยชน์สำหรับการชำระเงินแบบ B2B

อย่างไรก็ตาม บางครั้งอาจมีราคาแพงเนื่องจากค่าธรรมเนียมที่เกี่ยวข้อง และช้ากว่าโซลูชันใหม่บางส่วนที่นำเสนอโดยฟินเทคผู้เชี่ยวชาญ

2. การชำระเงินด้วยบัตรเดบิตและบัตรเครดิต

การชำระเงิน ด้วยบัตรเดบิต และ บัตรเครดิต เป็นวิธีการชำระเงินที่สะดวกที่สุดสำหรับผู้บริโภคและธุรกิจ

เช่นเดียวกับการโอนเงินผ่านธนาคารทั่วไป ระบบจะประมวลผลการแลกเปลี่ยนสกุลเงินโดยอัตโนมัติ ซึ่งดำเนินการโดยเครือข่ายบัตรและธนาคารของผู้รับบัตร ซึ่งหมายความว่าผู้ซื้อจะต้องยอมรับอัตราของผู้ให้บริการของตน

3. กระเป๋าเงินดิจิทัล

กระเป๋าเงินดิจิทัล (หรือที่รู้จักกันในชื่อ eWallets ) ทำหน้าที่เหมือนกับบัตรเดบิตและบัตรเครดิต ข้อแตกต่างที่สำคัญคืออนุญาตให้ผู้ใช้ทำธุรกรรมในสกุลเงินที่แตกต่างกัน ซึ่งจะช่วยลดต้นทุนของพวกเขา

4. การตรวจสอบ

ตามข้อมูลล่าสุด มีการใช้เช็คสำหรับธุรกรรมเชิงพาณิชย์ภายในสหรัฐอเมริกาเป็นประจำทุกปีจำนวน 8.9 ล้านล้านดอลลาร์

ประโยชน์ของการใช้เช็คสำหรับผู้ขาย ได้แก่ ต้นทุนต่ำ ความเหมาะสมสำหรับการเก็บบันทึก และระยะเวลาที่พวกเขาซื้อสำหรับธุรกิจที่ทำการชำระเงิน (ต่างจากรายการเทียบเท่าทางอิเล็กทรอนิกส์ในทันที)

อย่างไรก็ตาม เช็คอาจไม่น่าเชื่อถือเสมอไปสำหรับการชำระเงินข้ามพรมแดน รวมถึงความเสี่ยงด้านความปลอดภัยและเวลาในการประมวลผลที่ช้าซึ่งมาพร้อมกับการโพสต์

5. การชำระเงินทางเลือก

ปัจจุบันมีวิธีการชำระเงินทางเลือกที่หลากหลาย หมวดหมู่กว้างๆ นี้รวมถึงสกุลเงินดิจิทัล การชำระเงินด้วยไบโอเมตริกซ์ ระบบการชำระเงินที่สวมใส่ได้ และอื่นๆ

พวกเขากำลังปรับโฉมภูมิทัศน์ทางการเงินทั่วโลก ยกระดับการเข้าถึงบริการทางการเงิน ความสะดวกสบาย ความปลอดภัย และนวัตกรรม

และการคาดการณ์บ่งชี้ว่ามูลค่าตลาดมีแนวโน้มที่จะเกิน 15 ล้านดอลลาร์ภายในปี 2570 ซึ่งแสดงให้เห็นถึงอัตราการเติบโตต่อปี (CAGR) ที่ 16.3% ตั้งแต่ปี 2560 ถึง 2570

นำเสนอการชำระเงินข้ามพรมแดนแบบ B2B

การนำเสนอการชำระเงินข้ามพรมแดนแบบ B2B ช่วยให้ธุรกิจต่างๆ สามารถเข้าถึงผู้ซื้อจากตลาดใหม่ๆ ซึ่งสามารถเพิ่มและกระจายยอดขายได้

แต่ก็สามารถเพิ่มความเสี่ยงและต้นทุนได้เช่นกัน การตั้งค่าโครงสร้างพื้นฐานการชำระเงินโดยตรงเพื่อประมวลผลเกี่ยวข้องกับการเอาชนะอุปสรรคทางเทคโนโลยีและกฎระเบียบหลายประการ

วิธีหนึ่งที่ธุรกิจสามารถหลีกเลี่ยงปัญหาเหล่านี้ได้คือการร่วมมือกับผู้ให้บริการชำระเงินแบบ B2B ที่เชี่ยวชาญ

ความสำคัญของการฝังการชำระเงินแบบ B2B

การฝัง (รวมเข้ากับช่องทางและแพลตฟอร์มที่มีอยู่ของคุณ) การชำระเงิน B2B ช่วยเพิ่มอัตราการนำไปใช้

นี่เป็นคุณสมบัติที่สำคัญสำหรับธุรกิจที่ต้องการแข่งขันทางออนไลน์ หากไม่มีสิ่งนี้ อัตราการละทิ้งรถเข็นของธุรกิจจะยังคงสูงอยู่ เพราะท้ายที่สุดแล้ว ลูกค้าของพวกเขาก็จะอยู่ห่างจากคู่แข่งเพียงไม่กี่คลิกเท่านั้น

โซลูชันการชำระเงินข้ามพรมแดนของ TreviPay

ซอฟต์แวร์การค้าปลีก B2B ของเราปรับปรุงการชำระเงิน B2B ทั่วโลกโดยนำเสนอระบบการชำระเงิน การเงิน และการออกใบแจ้งหนี้ที่สม่ำเสมอ

สิ่งนี้ช่วยให้บริษัทต่างๆ สามารถเสนอตัวเลือกการชำระเงินที่หลากหลายให้กับลูกค้า B2B ของตนได้อย่างราบรื่น และช่วยลดความเสี่ยงด้านบัญชีลูกหนี้ เพิ่มยอดขาย และปรับปรุงประสบการณ์ของลูกค้า

บทสรุป

การค้าโลกนำมาซึ่งโอกาสในการเติบโต แต่การข้ามพรมแดนมักนำมาซึ่งความท้าทายสำหรับธุรกรรม B2B

ลอจิสติกส์ในการช่วยให้สินค้ามูลค่าสูงเดินทางข้ามพรมแดนทางเศรษฐกิจอาจดูเรียบง่ายเมื่อเทียบกับความท้าทายในการประมวลผลการชำระเงิน

ปัญหาในการชำระเงินข้ามพรมแดนแบบ B2B อาจทำให้เกิดความล่าช้าและความไม่แน่นอน ซึ่งรวมถึงค่าใช้จ่ายที่คาดเดาไม่ได้ ค่าธรรมเนียมที่ซ่อนอยู่ การบูรณาการที่ซับซ้อน และความเสี่ยงด้านความปลอดภัย สิ่งเหล่านี้ไม่เป็นประโยชน์สำหรับธุรกิจ

ด้วยการใช้การชำระเงิน B2B แบบฝัง ธุรกิจสามารถรวมธุรกรรมระหว่างประเทศเข้ากับแพลตฟอร์มที่มีอยู่ได้อย่างราบรื่น และปลดล็อกการเข้าถึงตลาดใหม่