Как предоставить клиентам варианты финансирования электронной коммерции

Опубликовано: 2022-06-01В розничной торговле удобство для покупателя имеет решающее значение.

Электронная коммерция стала гигантским скачком в этом направлении. Покупателям больше не нужно было даже выходить из дома, чтобы сделать покупки.

С тех пор это сочетание новых технологий и беспрецедентного удобства для клиентов обеспечило стабильный рост отрасли. К 2025 году объем продаж электронной коммерции во всем мире достигнет 4,8 триллиона долларов США.

Поскольку поведение потребителей изменилось навсегда, продавцы электронной коммерции стремятся расти и захватывать большую часть онлайн-рынка.

В то время как многие продавцы занимают средства для финансирования своих собственных расходов, некоторые стремятся предложить финансирование, чтобы их собственные клиенты могли тратить с ними больше.

Варианты финансирования электронной коммерции для клиентов , или, как известно, финансирование клиентов электронной коммерции , является растущей тенденцией.

Но что это такое и как ваш бизнес электронной коммерции может эффективно предоставлять его клиентам?

Что такое электронная коммерция?

Электронная коммерция — это универсальный термин, который относится к покупке и продаже товаров и услуг в Интернете.

Важным фактором электронной коммерции являются онлайн-платежи. Возможность быстро и безопасно совершать покупки и предоставлять возмещение, скидки и т. д. в Интернете имеет решающее значение для успеха продавцов электронной коммерции.

Слово «электронная коммерция» обычно относится к розничным продажам « бизнес-клиент» (B2C) , но также относится и к бизнес-бизнесу (B2B) .

Такие платформы, как Shopify, упрощают процесс продаж, особенно для небольших розничных продавцов. А сложные платежные системы и варианты финансирования электронной коммерции также открывают доступ к компаниям всех размеров и отраслей.

Что такое финансирование клиентов электронной коммерции?

Финансирование клиентов электронной коммерции — это термин, который охватывает различные варианты оплаты для клиентов. Обычно они предоставляются в точках продаж (POS) , поэтому их также называют финансированием POS .

« Купи сейчас, заплати позже» (BNPL) , вероятно, является наиболее известным типом финансирования клиентов электронной коммерции. Это позволяет клиентам оплачивать покупки в рассрочку или беспроцентную рассрочку. Условия оплаты BNPL обычно краткосрочны — обычно в течение нескольких недель или месяцев.

Большинство форм клиентского финансирования являются его вариациями. Самые большие различия заключаются в предлагаемых ими условиях оплаты, включая процентные ставки (некоторые предлагают беспроцентные решения).

Некоторое финансирование клиентов электронной коммерции происходит в течение рекламных периодов. Для других доступно просто круглогодичное предложение, которое предлагается на разных этапах онлайн-путешествия клиентов.

Финансирует ли клиент электронной коммерции новую кредитную карту?

В некотором смысле клиентское финансирование — это естественная эволюция платежей после овердрафта и кредитных карт. Это потому, что он устраняет еще один барьер между продуктом и клиентом — и делает это еще более индивидуально и прямо.

Клиент получает свой продукт раньше, без необходимости откладывать или полагаться на стороннего кредитора или использовать баланс своей кредитной карты. И условия являются специфическими — и, следовательно, более привлекательными — для этой конкретной покупки.

Ясность его условий оплаты является сильным аргументом в пользу продажи, в частности, для пользователей- миллениалов, которые более неохотно берут кредит, чем потребители старшего возраста, и поэтому могут чувствовать себя успокоенными простыми и четко определенными планами погашения.

Подходит ли клиентское финансирование электронной коммерции для вашего бизнеса?

Чтобы ответить на этот вопрос, вы должны сначала рассмотреть плюсы и минусы предложения финансирования в более общем плане, которые мы перечислили ниже.

После того, как вы это сделаете, взвешивание специфики вашего бизнеса потребует дальнейших исследований и обсуждений с потенциальными поставщиками финансирования клиентов.

Преимущества финансирования клиентов электронной коммерции

Помимо удобства, которое он предоставляет вашим клиентам, предоставление вариантов финансирования для вашего бизнеса электронной коммерции имеет много преимуществ. Вот четыре самых известных из них.

1. Увеличьте конверсию и повторные покупки

В конечном счете, основным преимуществом клиентского финансирования является увеличение продаж в электронной коммерции.

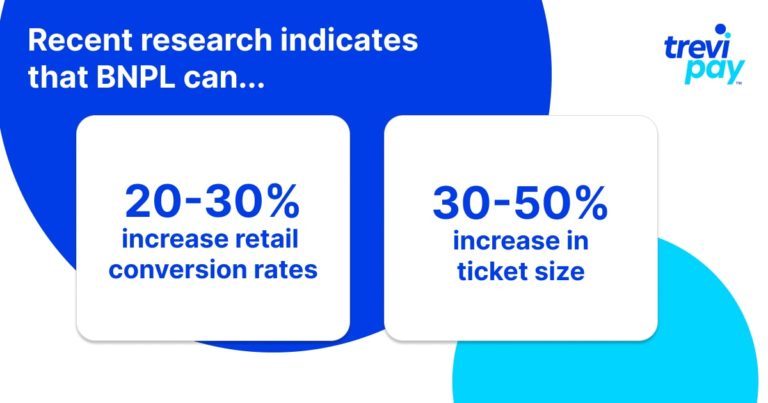

Средние показатели по отрасли могут варьироваться, но некоторые недавние исследования показывают, что BNPL может увеличить коэффициент конверсии в розничной торговле в целом на 20–30% и увеличить размер чека на 30–50%.

2. Привлечь более широкую аудиторию

Варианты финансирования делают ваши продукты электронной коммерции более доступными для более широкой аудитории. Это, в свою очередь, может открыть новые возможности для изучения продаж, маркетинга и инвентаризации.

3. Повысить лояльность клиентов

Финансирование клиентов может быть сильным фактором долгосрочной лояльности клиентов. Будучи более гибкими для своих клиентов и предлагая специальный источник кредита, вы даете им больше причин придерживаться вашего бренда электронной коммерции.

Предложение финансирования может стать мощным источником конкурентного преимущества для вашего бизнеса, в зависимости от того, предлагают ли ваши конкуренты аналогичные варианты оплаты финансирования.

Недостатки финансирования клиентов электронной коммерции

1. Стоимость

Независимо от того, предлагаете ли вы финансирование собственными силами или отдаете его на аутсорсинг третьей стороне, вам, конечно, все равно придется покрыть некоторые основные расходы, чтобы иметь возможность предоставлять эту услугу.

Определение того, стоит ли это ROI, имеет решающее значение для анализа заранее, хотя, очевидно, это трудно сделать с полной точностью без данных. Аутсорсинг финансирования клиентов может быть более рентабельной моделью.

2. Отсутствие контроля над сроками

Это относится к использованию сторонних поставщиков. Хотя поиск поставщиков и переговоры возможны, компания, предоставляющая финансирование, по-прежнему будет отвечать за условия и часто также за сборы.

3. Риск

Вы хотите, чтобы регистрация в вашем финансовом решении была простой, но не слишком простой.

Всегда существует вероятность того, что клиенты могут не выполнить свои платежи, что может привести к тому, что сторонний поставщик финансирования прекратит ваши услуги.

Очевидно, это плохо скажется на репутации вашей компании и расстроит клиентов, которые привыкли к услуге.

Финансирование клиентов электронной коммерции B2B

Сфера B2B сильно отличается от сферы B2C. Потенциальный пул клиентов намного меньше, а средние объемы и стоимость заказов больше, но реже.

В результате такие варианты финансирования, как предложение кредитных линий, финансирование под дебиторскую задолженность и другие, популярны благодаря своей способности улучшать денежный поток.

Несмотря на эти различия, покупатели B2B все чаще ожидают от B2C того же уровня беспрепятственных процессов и удобства.

Предоставление клиентам вариантов финансирования, встроенных в бизнес-процессы, является логическим следующим шагом для поставщиков B2B, стремящихся увеличить продажи своих товаров или услуг.

Как предложить финансирование клиентам электронной коммерции

Ваш путь к внедрению финансирования клиентов для бизнеса электронной коммерции будет варьироваться в зависимости от вашего провайдера. Однако ниже приведены некоторые полезные моменты, которые помогут вам понять это путешествие.

1. Собственный, white label или сторонний поставщик

Если вы решите предложить вариант финансирования, первое важное решение должно заключаться в том, предоставлять ли его собственными силами или через третью сторону.

Термин «внутренний» может вводить в заблуждение, поскольку его иногда путают с белой маркировкой . Чтобы решение было действительно собственным, потребуется следующее:

- Соответствие нормативным требованиям

- Оценка рисков (включая проверку кредитоспособности)

- Определение оптимальных планов платежей и процентных ставок

- Процессы сбора

Внедрение финансирования, отвечающего этим критериям, потребует очень много времени и потребует дополнительных команд для управления процессами, дополнительных офисных помещений и многого другого. Поэтому внутренний вариант почти никогда не подходит для малого бизнеса электронной коммерции.

Самый простой и часто наиболее эффективный способ предоставления вариантов финансирования — через третье лицо. Провайдеры в этом пространстве могут специализироваться в разных областях.

Найти тех, у кого есть опыт в электронной коммерции, не должно быть сложно. Они часто могут оплатить вам полную стоимость покупки в электронной коммерции (за вычетом их комиссии) авансом.

Многие также предлагают услугу «белой этикетки» . Для вас и ваших клиентов весь процесс подачи заявки и использования их финансирования будет безупречным.

Популярным вариантом является работа со сторонним поставщиком, таким как Affirm или Klarna. Последние уже имеют около 400 000 розничных партнеров и пользуются доверием на многих рынках.

2. Интегрируйте предложения финансирования с UX вашего сайта электронной коммерции.

UX (пользовательский опыт) часто используется взаимозаменяемо с CX (клиентский опыт) . Между ними могут быть тонкие различия, но они не всегда имеют отношение к электронной коммерции из-за ее онлайн-характера.

Где, когда и как предлагать варианты финансирования через ваш сайт электронной коммерции — это и искусство, и наука.

Очевидно, что финансирование должно быть предложено в точке продажи . Однако многие пользователи (особенно новые) могут не добраться до этого момента, если не будут знать, что он будет доступен.

Поэтому предложение вариантов в нескольких и подходящих точках на вашем веб-сайте электронной коммерции необходимо для полного раскрытия его потенциала. Эти предложения обычно принимают форму опций на боковых панелях, кнопок или всплывающих окон на страницах продукта.

Важно, чтобы они соблюдали хороший баланс между видимостью и неинвазивностью. Они не должны нарушать существующий путь пользователя. И язык, используемый для них, должен внушать доверие, четко излагая условия оплаты.

3. Интеграция с вашей торговой точкой (POS)

Бесшовная интеграция вариантов финансирования электронной коммерции с вашим POS-терминалом имеет важное значение.

Ваша POS-терминал должен быть в состоянии принимать быстрые и точные кредитные решения на основе отзывов клиентов. Это, в свою очередь, должно передавать данные в вашу CRM и другое программное обеспечение.

Следует уделить особое внимание, если у вас также есть физический магазин кирпича и раствора наряду с магазином электронной коммерции, чтобы отслеживание потребительского кредита и рекламных акций оставалось последовательным.

Вывод

Решение о том, подходит ли для вашего бизнеса предоставление клиентского финансирования электронной коммерции для ваших клиентов, зависит от многих факторов.

Но есть один важный фактор, который вы не можете контролировать, — это то, что делают ваши конкуренты. Клиенты электронной коммерции все чаще ожидают варианты оплаты финансирования как в B2C, так и в B2B.

Финансирование клиентов может принести большие выгоды, когда оно будет успешным, включая увеличение конверсии, лояльность клиентов и контакт с новыми типами клиентов. Конечно, это связано с затратами и риском, но и то, и другое можно смягчить.

Чтобы предложить такую услугу, необходимо найти поставщиков финансовых услуг, обладающих опытом и знаниями в области электронной коммерции. Они должны помочь вам с основами внедрения: интеграцией POS , обработкой платежей и коллекцией .

Помимо этого, вам также следует поработать над интеграцией предложений финансирования с UX вашего веб-сайта электронной коммерции. Если не сделать это хорошо, пользователи не увидят ваше кредитное предложение в нужный момент и не поверят ему, когда увидят.