Финтех как услуга: изменит ли это финансовые услуги навсегда?

Опубликовано: 2023-12-06Рынок финансовых технологий как услуги (FaaS) с ошеломляющей стоимостью в $260,7 млрд в 2022 году производит сейсмические сдвиги в индустрии финансовых услуг. Вот что интересно: Global Market Insights прогнозирует стремительный среднегодовой темп роста в 14%. с 2023 по 2032 год.

В эпоху, когда финансовая гибкость не просто желательна, но и востребована, эти цифры — не просто цифры на бумаге, а свидетельство революции. Это сигнализирует о переменах, когда FaaS берет на себя инициативу, оттесняя традиционные финтех-технологии на второй план. Если вы хотите понять влияние этих изменений, вы попали в нужное место.

В этом исследовании мы пройдемся по:

- Понимание Fintech как услуги: новое определение рынка финансовых услуг.

- Услуги компаний, предоставляющих финтех как услугу: предложения финтех-компаний, которые приносят разницу в миллиарды долларов.

- Преимущества для финансовых учреждений: эффективность, масштабируемость и быстрый выход на рынок.

- Примеры из реальной жизни: FaaS-предприятия и их успешное партнерство.

- Финтех для стартапов: внедряйте инновационные финансовые технологические решения как услугу, не тратя денег.

- Проблемы и решения: путешествие по темным водам безопасности и регулирования.

- Преодоление банковского дела и современных ожиданий: преобразовательная связь для традиционных банков.

- Будущее Fintech-as-a-Service: прокладываем курс вперед.

Давайте расшифруем, что на самом деле представляют собой эти миллиарды.

PS. Если вы ищете индивидуальное решение, отвечающее растущим требованиям финтех-индустрии, передовые цифровые решения Miquido могут стать ответом.

Что такое финтех как услуга (FaaS)?

Проще говоря, Fintech как услуга (FaaS) — это финансовая технология, предлагаемая как услуга. Как и программное обеспечение как услуга (SaaS), FaaS предлагает финансовые продукты или услуги посредством программного обеспечения.

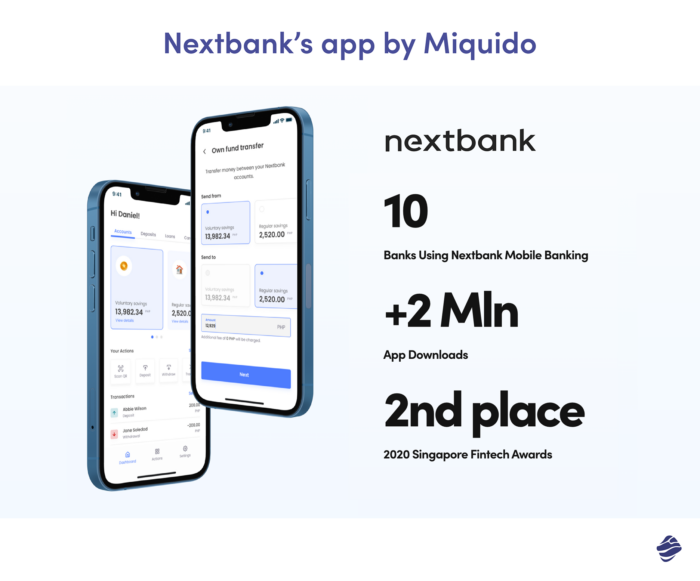

Например, наш проект с NextBank представлял собой систему кредитного скоринга на основе искусственного интеллекта — яркий пример FaaS в действии, позволяющий точно идентифицировать кредиты с высоким уровнем риска с использованием передовых технологий.

Некоторые другие примеры включают в себя:

- Цифровые кошельки . Подумайте о таких сервисах, как Apple Pay или Google Wallet. Они хранят платежные реквизиты пользователей и обеспечивают быстрые бесконтактные транзакции, управляемые с помощью программного обеспечения.

- Платформы однорангового (P2P) кредитования : веб-сайты или приложения, которые связывают заемщиков напрямую с кредиторами, устраняя традиционных банковских посредников. Это упрощает процесс утверждения кредита и часто приводит к более выгодным ставкам.

- Робо-советники : автоматизированные платформы, которые предоставляют рекомендации по финансовому планированию или инвестициям на основе алгоритмов. Они задают вам ряд вопросов, подсчитывают цифры и вуаля – инвестиционные советы без вмешательства человека.

- Услуги по обработке платежей : такие системы, как Stripe или Square, которые позволяют предприятиям принимать платежи онлайн. Они интегрируются с платформами электронной коммерции и обрабатывают транзакции в режиме реального времени.

- Обнаружение мошенничества на основе искусственного интеллекта : программное обеспечение, которое анализирует закономерности транзакций в режиме реального времени, чтобы выявлять и отмечать подозрительные действия. Это как сторожевой пес, всегда высматривающий финансовые махинации.

Традиционные финтех-модели подобны статическим DVD, а FaaS — это развивающийся мир потокового вещания, адаптирующийся к потребностям пользователей. Старые методы часто опутывают бизнес жесткой инфраструктурой и регулированием. Однако FaaS обеспечивает подход «подключи и работай», обеспечивая более плавный путь к инновациям и повышению качества обслуживания клиентов.

Почему компании любят финтех как услугу

- Экономия средств: FaaS объединяет все услуги по платежам, финансовому управлению и движению денег, которые требуются современным предприятиям, в единый и масштабируемый во всем мире API. Это может привести к экономии первоначальных затрат на технологии на 40 % при использовании моделей FaaS по сравнению с традиционными финтех-решениями.

- Масштабируемость. В развивающемся мире финансовых технологий адаптивность имеет жизненно важное значение. FaaS воплощает этот принцип, предлагая платформу, которая позволяет предприятиям корректировать свою деятельность в соответствии с меняющимися потребностями. Будь то стартап, переживающий резкий рост, или осваивающий неизведанные территории, финтех как услуга позволяет компаниям стремительно расти.

- Ускоренный выход на рынок. По данным McKinsey, компании, внедряющие облачные платформы, могут быстрее выводить на рынок новые возможности, легче внедрять инновации и более эффективно масштабироваться, одновременно снижая технологические риски. Финтех-компании, внедрившие облачные платформы, сообщают, что они могут вывести на рынок новые возможности примерно на 20–40 процентов быстрее .

- Показательный пример : недавнее исследование East & Partners подчеркивает привлекательность Fintech как услуги, показывая, что заметные 46% мировых компаний применяют решения Fintech главным образом для сокращения операционных расходов. Сдвиг в сторону эффективности и экономии средств очевиден, во главе которого стоит FaaS.

- Непрерывные инновации: партнерство с поставщиками FaaS обеспечивает финансовым учреждениям доступ к новейшим достижениям в области финансовых технологий без огромных инвестиций в исследования и разработки, что потенциально позволяет им сэкономить до 30% затрат, связанных с инновациями.

По сути, преимущества финтех-услуг огромны, будь то экономическая выгода или повышение эффективности, что делает их стратегическим выбором для современных и традиционных финансовых учреждений.

Хотите получить кусок пирога от интеграции FaaS в ваш бизнес? Miquido — надежный партнер по разработке и внедрению финтех-решений для таких дальновидных компаний, как ваш. Обратитесь сегодня.

Какие продукты наиболее распространены в компаниях, предоставляющих финтех-услуги ?

Погружаясь в самое необходимое, финтех-компании теперь предлагают широкий спектр FaaS-решений для улучшения финансовых технологий в целом.

Платежные шлюзы

Эти способы оплаты — это не просто средства облегчения транзакций, они являются основой быстро развивающегося сектора электронной коммерции. Они возглавляют цифровые платежи, обеспечивая удобство работы и удобство обычных магазинов.

Такие платформы, как Stripe или PayPal, произвели революцию в том, как предприятия управляют как международными, так и местными платежами , благодаря чему трансграничные транзакции кажутся локальными .

Банковское дело как услуга (BaaS)

Банковское дело как услуга – это переосмысление банковского дела. BaaS — это инфраструктура финансовых технологий, которая позволяет финтех-компаниям предоставлять банковские услуги, включая депозиты и переводы, не превращаясь в традиционные банки.

Stripe, например, предлагает API-интерфейсы BaaS , сочетая их с универсальными способами оплаты и снабжая предприятия FaaS продуктами и услугами для разработки и развертывания комплексных встроенных финансовых функций.

Решения по управлению рисками

Используя возможности искусственного интеллекта, эти решения прогнозируют финансовые угрозы и рекомендуют стратегии их смягчения. Такие гиганты, как Mastercard, внедряют технологию обнаружения мошенничества с использованием искусственного интеллекта , укрепляя платежные системы и оставаясь на шаг впереди мошенничества с кредитными и дебетовыми картами.

Автоматизированное управление капиталом

Это как иметь финансового консультанта 24 часа в сутки, 7 дней в неделю. Эти платформы используют алгоритмы для разработки персонализированных финансовых планов, часто превосходящих традиционные способы оплаты с точки зрения прибыли. Betterment и Wealthfront используют алгоритмы для создания индивидуальных финансовых планов, которые часто превосходят традиционные методы с точки зрения прибыли.

Кредитные платформы

Времена бесконечных ожиданий одобрения кредита прошли. Современные кредитные платформы, дополненные услугами по движению денег, действуют как цифровые свахи, быстро связывая заемщиков с потенциальными кредиторами. Услуги однорангового кредитования стали особенно ценными для предприятий, ищущих быстрый доступ к средствам.

Примеры компаний, успешно внедривших FinTech как услугу

Трансформация традиционных финансовых институтов благодаря финтех-партнерствам является просто примечательной. Эти союзы, которые когда-то считались разрушительными, теперь являются свидетельством силы сотрудничества.

Банки предлагают финтех-компаниям свою обширную инфраструктуру, отраслевые знания и нормативно-правовую базу. В свою очередь, FinTech предоставляет банкам выход на новые рынки, ускоряя их цифровое присутствие и улучшая качество обслуживания клиентов. Это сотрудничество способствует повышению эффективности, принятию решений на основе данных и расширению доступности банковских услуг.

PS. Если вы ищете финтех-решение, которое изменит способ управления финансами вашего бизнеса, свяжитесь с нами для бесплатной консультации . Мы обсудим, что вас сдерживает, как улучшить ваши процессы и какое именно финансовое программное обеспечение необходимо для этого.

1. Торговля и HSBC

Трейдшифт + HSBC

HSBC, новатор в области банковского финансирования торгового финансирования, объединив усилия с Tradeshift, ведущей платформой деловой коммерции, приводит к революционному сдвигу.

Вместе они предоставляют услуги на основе комплексной платформы, которая помогает предприятиям эффективно справляться с требованиями к оборотному капиталу и глобальным цепочкам поставок.

Эти сторонние решения не только побуждают компании автоматизировать свои процессы для повышения эффективности, но также улучшают глобальные платежные стратегии и усиливают управление рисками.

2. Сити и ИнтраФай

Сити и ИнтраФай

Партнерство Citigroup с IntraFi привело к появлению Yankee Sweep — услуги, которая позволяет корпоративным и институциональным клиентам направлять свои избыточные средства в американские филиалы зарубежных банков.

Майкл Берковиц, руководитель отдела управления ликвидностью в Северной Америке в Citi, подчеркивает, что клиенты, получающие доступ к финансовым услугам, стремятся получить максимальную прибыль, не жертвуя ликвидностью, и заинтересованы в удобных международных методах оплаты.

Yankee Sweep отвечает этим потребностям, позволяя клиентам Citi принимать глобальные платежи через единый счет.

Расширение горизонта: за пределами банков

Рост популярности FaaS не ограничивается банковской сферой. С внедрением систем обработки платежей FaaS более широкая экосистема стартапов и бизнеса получит доступ к финтех-услугам, что позволит им оптимизировать потоки платежей и укрепить свои финансовые стратегии.

- Stripe и Shopify : «Баланс» Shopify, поддерживаемый Stripe Treasury, выходит за рамки простого финансового продукта. Интегрированный со сторонними платежными платформами и надежным потоком платежей, он выступает в качестве инструмента расширения возможностей продавцов. Разработанный для обеспечения бесперебойных местных платежей, он обеспечивает мгновенный доступ к средствам без обременительных комиссий. Используя передовую архитектуру и API Stripe, Shopify укрепила свои позиции в сфере электронной коммерции, ознаменовав регистрацию впечатляющих 100 000 малых предприятий в США всего за четыре месяца после запуска.

- Adyen и Uber : симбиотические отношения Adyen с Uber не ограничиваются стандартным партнерством; это свидетельство способности ведущей финтех-компании изменить глобальные платежные системы . Обрабатывая платежи в 80 странах, Adyen предлагает Uber эффективный и адаптивный поток платежей. Это позволяет Uber расставлять приоритеты в своих основных транзакционных требованиях, ежедневно предлагая беспрепятственное взаимодействие миллионам пассажиров и водителей без сложностей, связанных с манипулированием множеством местных платежей.

- Roofstock : Среди множества платформ недвижимости Roofstock становится маяком, в первую очередь благодаря своей умелой интеграции с инструментами финтех-компаний. Благодаря платформе, подкрепленной алгоритмами прогнозирования выгодных приобретений, инновационными моделями долевого владения и передовыми механизмами управления недвижимостью, Roofstock установила новые стандарты в демократизации инвестиций в недвижимость. Их быстро развивающаяся оценка подчеркивает их способность эффективно использовать инновации в сфере финансовых технологий.

- Krea & Klarna : Стратегический альянс Krea с финтех-отделением Klarna, Klarna Kosma, производит революцию в сфере кредитования малого и среднего бизнеса в Швеции. Интегрируясь с национальными и международными органами через цифровой интерфейс, они гарантировали, что МСП получают мгновенные решения по кредитам, минуя устаревшие бюрократические препятствия.

- Wish & Klarna : Совместная работа Wish и Klarna перерисовывает границы финансовой адаптивности электронной коммерции. Объединив решение Klarna «Pay in 4» , Wish гарантирует своим клиентам в США незабываемые впечатления от покупок, где платежи распределяются легко, без процентов и в разумную рассрочку.

2023 год знаменует собой такие важные альянсы, как объединение Visa с Fintech District и объединение Santander с Salesforce . Поскольку стартапы и финтех-компании стремятся к такому динамичному сотрудничеству, поставщики платежей FaaS предлагают критически важную поддержку.

Решение проблем, связанных с FaaS

Использование финансовых технологий в качестве сервисных компаний сопряжено с определенными проблемами. Проблемы, связанные с безопасностью данных, ориентацией в лабиринте соблюдения нормативных и юридических требований, а также опасениями стать слишком зависимыми от третьей стороны, могут заставить финансовые учреждения задуматься. Тем не менее, проявив дальновидность и усердие, с этими препятствиями можно справиться.

Безопасность данных

Поскольку огромные объемы финансовых данных проникают в цифровую сферу, обеспечение их защиты становится обязательным. Партнерство с поставщиками FaaS — это похвальный шаг, но важно, чтобы они не только соответствовали международным стандартам безопасности, включая правила, установленные сетью по борьбе с финансовыми преступлениями, но и использовали передовые инструменты шифрования. Такие превентивные меры гарантируют, что клиенты могут с уверенностью предоставлять доступ к своим данным, будучи уверенными в их защищенном статусе.

Предложения экспертов:

- Регулярные проверки. Постоянно проверяйте протоколы безопасности вашего поставщика FaaS, чтобы убедиться в их актуальности и строгости.

- Двухфакторная аутентификация (2FA). Внедряйте 2FA везде, где это возможно, добавляя дополнительный уровень безопасности во время доступа пользователей.

- Сквозное шифрование: убедитесь, что данные при передаче или хранении зашифрованы, что делает их недоступными для неавторизованных лиц.

Соответствие нормативным требованиям

Развивающаяся природа финансовых технологий означает, что нормативно-правовая база часто меняется. Платформы, предлагающие обновления нормативных требований в режиме реального времени, могут иметь неоценимое значение. Речь идет не только о соблюдении законодательства, но и о том, чтобы оставаться на шаг впереди.

Недавние исследования показывают, что быть в курсе предстоящих нормативных и законодательных изменений является главным стратегическим приоритетом для целых 61% команд компаний, занимающихся соблюдением требований.

Предложения экспертов:

- Будьте активны: выделите команду или используйте автоматизированные инструменты для мониторинга и реагирования на изменения в законодательстве.

- Сотрудничайте с экспертами: привлекайте консультантов по нормативным требованиям, которые могут предоставить ценную информацию по глобальным и региональным вопросам соблюдения требований.

- Программы обучения: регулярно обновляйте знания своей команды с помощью тренингов по соблюдению требований.

Привязка к поставщику

Беспокойство по поводу чрезмерной зависимости от единственной финтех-компании вполне обосновано. Разнообразие является решением здесь. Вместо того, чтобы полагаться исключительно на одного поставщика FaaS, подумайте об интеграции предложений от разных поставщиков или выберите платформы, которые уделяют особое внимание совместимости и подключению к локальным платежным сетям.

Предложения экспертов:

- Открытые стандарты. Выбирайте платформы, основанные на открытых стандартах, которые обеспечивают более высокую совместимость и более легкий переход.

- Условия контракта: Обеспечьте гибкость контракта, позволяя вам менять поставщиков без огромных штрафов или длительных процессов выхода.

- Гибридный подход: используйте комбинацию собственных и сторонних решений, гарантируя, что вы не будете слишком зависеть от одного поставщика.

Проблемы масштабируемости и инфраструктуры

По мере роста ваших финансовых операций ваша платформа FaaS должна масштабироваться вместе с вами. Отдавайте приоритет платформам, известным своей масштабируемостью.

Предложения экспертов:

- Интеграция с облаком. Такие платформы, как AWS и Google Cloud, предлагают инфраструктурные услуги, которые могут поддерживать масштабируемость ваших инструментов «финтех как услуга». Кроме того, использование облачных сервисов, предлагаемых Miquido , может повысить безопасность и масштабируемость, гарантируя надежность ваших FinTech-решений.

- Показатели производительности. Регулярно отслеживайте показатели производительности вашей платформы, чтобы оперативно обнаруживать и устранять проблемы масштабируемости.

- Перспективное планирование. Занимайтесь перспективным планированием мощности, оценивая будущие потребности и гарантируя, что ваша платформа сможет справиться с ростом.

Преодоление разрыва между традиционным и современным: роль финансовых технологий как услуги

В быстро развивающемся финансовом ландшафте возникла пропасть между методологиями традиционного банковского дела и чаяниями современного потребителя. Финтех как услуга (FaaS) находится на этом перепутье, готовый преодолеть этот разрыв.

Изменение ожиданий потребителей:

Сегодняшние потребители, движимые эпохой цифровых технологий, ищут мгновенного удовлетворения, персонализированного опыта и надежных цифровых интерфейсов. Они больше не довольствуются длительными личными банковскими процессами или универсальными финансовыми продуктами. Вместо этого они требуют интуитивно понятных цифровых банковских решений, мгновенных транзакций, простого управления банковскими счетами и индивидуальных финансовых консультаций.

Дилемма традиционного банковского дела:

Хотя традиционные банки обладают доверием, надежностью и устоявшейся клиентской базой, они часто сталкиваются с устаревшей инфраструктурой, жесткими операционными протоколами и медленными темпами инноваций. Это делает адаптацию к быстро развивающейся цифровой трансформации весьма сложной задачей.

Финтех как услуга спешит на помощь:

Вот как FaaS играет ключевую роль в преодолении разрыва:

- Гибкость и скорость: платформы FaaS предлагают готовые к использованию решения, позволяющие банкам быстро интегрировать современные финансовые инструменты. Такая гибкость гарантирует, что банки смогут внедрять новые функции или услуги в ответ на требования рынка, не подвергаясь полной перестройке.

- Персонализация в масштабе. Благодаря будущему искусственного интеллекта в финансовых технологиях и возможностям машинного обучения, встроенным во многие предложения FaaS, банки теперь могут предоставлять персонализированные финансовые консультации, рекомендации по продуктам и качество обслуживания клиентов в ранее недостижимых масштабах.

- Улучшенный пользовательский опыт: решения FaaS отдают приоритет дизайну, ориентированному на пользователя, гарантируя, что банковские приложения и платформы соответствуют привычкам современных цифровых пользователей: от плавного подключения до интуитивно понятной навигации по информационной панели, обеспечивающей быстрые банковские переводы и отслеживание кредитных и дебетовых карт. Об этом мы всегда помним, когда разрабатываем банковские приложения для клиентов.

- Экономически эффективные инновации: вместо того, чтобы вкладывать значительные средства в собственные исследования и разработки, банки могут использовать FaaS для доступа к новейшим инновациям в области финансовых технологий за небольшую часть затрат, гарантируя, что они останутся конкурентоспособными, не напрягая при этом свои бюджеты.

- Совместные экосистемы: FaaS способствует созданию среды сотрудничества, в которой традиционные банки могут сотрудничать с финтех-стартапами, технологическими гигантами и даже нефинансовыми предприятиями, предлагая целостный спектр услуг, от интеграции электронной коммерции до цифровых платежей на основе Интернета вещей.

По сути, Fintech-as-a-Service действует как катализатор, позволяя традиционным банковским учреждениям соответствовать и превосходить ожидания современных потребителей. Принимая FaaS, банки не только обеспечивают свою актуальность в эпоху цифровых технологий, но и закладывают основу для будущего, в котором финтех станет более доступным, эффективным и клиентоориентированным, чем когда-либо прежде.

Куда движется финтех как услуга в будущем?

С подавляющим большинством в 82% из традиционные финансовые организации готовятся к сотрудничеству с финтех-компаниями в течение следующих нескольких лет, будущее финтех-как-услуги сияет ярким светом. Давайте отправимся в путешествие по достижениям и преобразованиям, которые обещает FaaS:

Инновации, основанные на искусственном интеллекте

Развитие генеративного искусственного интеллекта обеспечивает беспрецедентную производительность в индустрии финансовых услуг. Помимо оптимизации операций, ИИ создает возможности для глубоко персонализированного решения для обработки платежей . Например , интерфейсы прикладного программирования (API) используются в автоматизированных чат-ботах в банковской сфере, позволяя им неустанно помогать клиентам.

Имея глубокие корни в сфере финансовых технологий уже более десяти лет, Miquido использует возможности искусственного интеллекта, легко интегрируя их в различные приложения финансовых услуг.

Полная цифровизация

Переход от облачных платформ к полноценным цифровым решениям «white label» не только ускоряет цифровизацию финансовых услуг, но и подчеркивает важность устойчивого финансирования.

Последнее выходит за рамки просто модного термина; он сосредоточен на экологически сознательном выборе в сфере финансов. Кроме того, этот комбинированный подход способствует инклюзивности, гарантируя, что даже малообеспеченные слои населения не останутся позади в доступе к финтех-услугам для получения превосходных решений.

Совет для профессионалов: для пионеров в области финансовых технологий крайне важно организовать плавный переход от облачных инфраструктур к полностью цифровым платформам. Благодаря мастерству Miquido в области цифровой трансформации предприятия могут обеспечить цифровую эффективность для таких задач, как трансграничные платежи.

Единая финансовая поддержка

Недавняя статистика показывает, что стратегии омниканального взаимодействия с клиентами могут похвастаться впечатляющими результатами. Уровень удержания клиентов 89% . Эти стратегии, дополненные предложениями FaaS, повышают заметность и привлекательность финансового бренда.

Независимо от того, получает ли клиент доступ к электронному кошельку или другой финансовой услуге, ему предоставляется последовательное и увлекательное путешествие. Такой разнообразный подход важен не только для привлечения новых клиентов, но и имеет решающее значение для удержания существующих.

Этот цельный опыт еще больше обогащается концепцией иммерсивной конвергенции. Его цель — предложить комплексное финансовое путешествие, гарантируя, что пользователи смогут воспользоваться широким спектром финтех-услуг, размещенных под одной крышей. Такая инклюзивность повышает вовлеченность и удовлетворенность пользователей, создавая целостную финансовую экосистему для клиентов.

Безопасность данных при транспортировке

С ростом мобильности финансовых данных обеспечение их безопасности во время передачи стало первостепенным. Privacy Computing решает эту проблему, обеспечивая безопасность данных даже во время их обращения и культивируя доверие среди пользователей. Такие методы, как гомоморфное шифрование , используются для усиления этих защитных слоев.

В дополнение к этому акценту на безопасности данных появились модели динамического управления рисками, призванные усилить цифровую безопасность в финансовых операциях. Эти модели обеспечивают оценку рисков в режиме реального времени, позволяя принимать превентивные меры против потенциальных угроз.

Фактически, несколько финтех-компаний сейчас используют прогнозную аналитику для оценки и противодействия рискам еще до того, как они полностью материализуются, предлагая пользователям двойной уровень безопасности и гарантий.

Хотите узнать, что такое FaaS для вашего бизнеса? Поговорите с Микидо.

Использование технологий как услуги, особенно в сфере финансовых технологий, меняет финансовый ландшафт. Поскольку мы углубились в концепцию Fintech-as-a-Service, стало очевидно, что эта революция касается не только технологий, но и преобразования пользовательского опыта и гибкости бизнеса.

- Ключевые выводы:

- FaaS предлагает готовые решения для расширения финансовых услуг.

- Он обеспечивает экономическую эффективность, масштабируемость и быстрый выход на рынок для бизнеса.

- Такие коллаборации, как Stripe + Shopify, иллюстрируют силу финтех-партнерства.

- Безопасность, масштабируемость и соответствие нормативным требованиям остаются ключевыми проблемами.

- Искусственный интеллект и цифровизация будут способствовать будущим инновациям в сфере финансовых технологий.

По мере расширения горизонтов финансовых технологий компаниям нужны союзники, которые понимают их уникальные проблемы и могут предложить индивидуальные решения. Miquido , предлагающий набор услуг от цифровой трансформации до облачных сервисов, является надежным партнером в области услуг по разработке приложений Fintech.