ACH против банковского перевода: какой метод следует использовать для перевода денег?

Опубликовано: 2021-12-24Если вы хотя бы исследовали перевод денег из одного финансового учреждения в другое, вы наверняка слышали об ACH и Wire, которые являются двумя гигантами на рынке. Они используются для крупных предметов, таких как производственное оборудование, инвентарь или даже платежная ведомость, которые не могут быть применены для кредитной карты или даже карты, такой как мелкие предметы и канцелярские товары.

Изучая функции и подробные услуги этих двух решений, мы обнаруживаем, что каждая платформа имеет свои преимущества и недостатки. То, что вы подходите для ACH, не означает, что вы также подходите для Wire. Они различаются по комиссиям, скорости транзакций, безопасности и международным возможностям. Если вы посмотрите на международные платежи, давайте перейдем к Wire. Если вы ищете более дешевые платежи, но более безопасные, как насчет использования ACH?

Зная ваш спрос на определение того, какой платеж соответствует вашему бизнесу, у нас есть этот ACH против банковского перевода: какой метод следует использовать для перевода денег? который проведет окончательное сравнение между ними и обсудит, как бизнес может платить деньги продавцам или поставщикам.

Давайте погрузимся!

Что такое перевод ACH?

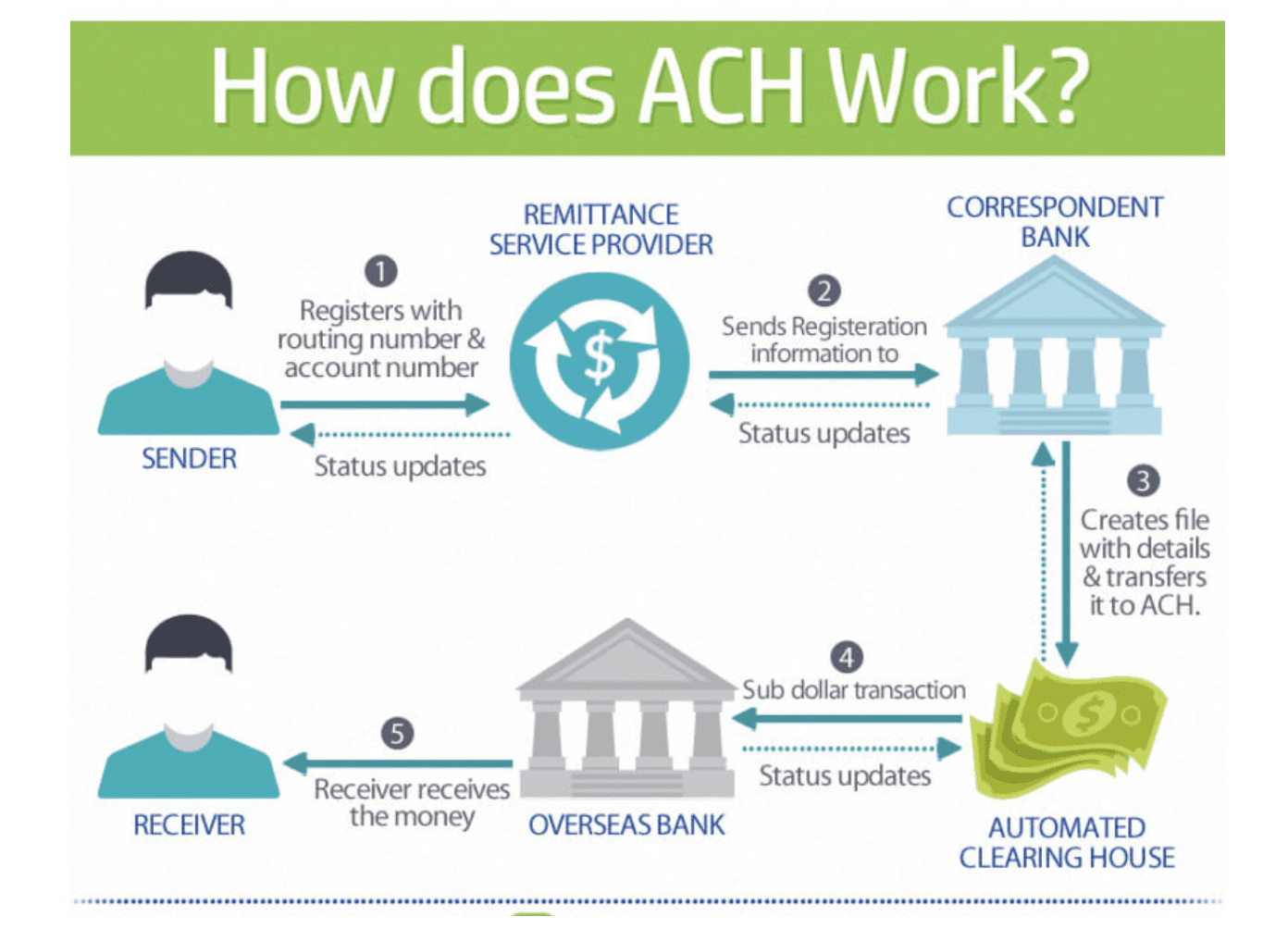

Как работают переводы ACH?

После понимания того, как банки переводят деньги с одного счета на другой, должно быть легко понять, что такое перевод ACH, а также его механизм.

Перевод ACH, также известный как прямой депозит, расшифровывается как Automated Clearing House . Это имя сети, которая используется методом для отправки средств из одного банка в другой. Проще говоря, процесс ACH выполняется, когда запрос отправляется с банковского счета лица, которое платит. Затем деньги будут отправлены через сеть ACH в банк получателя.

Сеть автоматизированной клиринговой палаты представляет собой сеть финансовых учреждений, в которую входят банки и кредитные союзы. Эти элементы могут выполнять пакетные транзакции между собой с использованием кода определенного типа. Кодекс разработан и управляется организацией под названием Nacha, которая раньше называлась NACHA, обозначающей Национальную ассоциацию автоматизированных клиринговых центров. Эта сеть находится в США и недоступна для получателей платежей, находящихся за пределами США. Чтобы быть более конкретным:

Когда внутренние деньги перемещаются в США: код, вероятно, будет передаваться через компьютеризированную сеть, для которой Федеральная резервная система является центральным банком.

Когда деньги переводятся за границу за пределы США, код, как правило, передается через сеть SWIFT в другой банк за пределами США, принимающий коды ACH. Сеть SWIFT — это компьютерная сеть, часто используемая для международных денежных переводов.

Говорят, что платежи ACH играют роль как прямого депозита, так и прямой оплаты через ACH. В целом, хотя стоимость транзакций ACH намного ниже, чем у его конкурента, банковских переводов, его обслуживание не хуже, поскольку может потребоваться больше времени, чтобы оставаться на банковском счете получателя платежа, что, вероятно, задержится, когда вы убедитесь, что платеж был послал. Обычно переводы ACH могут выполняться либо группами, либо пакетами.

Типы переводов ACH

Существует два вторичных типа платежей ACH: кредитные платежи ACH и дебетовые платежи ACH.

- Кредитные платежи ACH : это разовые платежи, которые позволяют отправителям денег авторизовать каждый платеж до того, как деньги будут отправлены. Чтобы получить деньги, получатель кредитного платежа ACH сначала предоставляет отправителю свои банковские данные, включая номер банковского счета и банковский маршрутный номер. После этого отправитель отправит банковские данные с попыткой оплатить определенную сумму. Эти данные часто прилагаются вместе с инструкциями к своему банку.

После этого информация о платеже группируется и непрерывно отправляется в Центральный банк для расчетов по ежедневному графику. Когда вы позволите своему переводу быть урегулированным, деньги будут отображаться на счете получателя. Не забудьте убедиться, что тип платежа подходит для заработной платы или случайных платежей по счетам, в которых вы можете контролировать место, куда отправлять деньги, а также определенную сумму денег для оплаты.

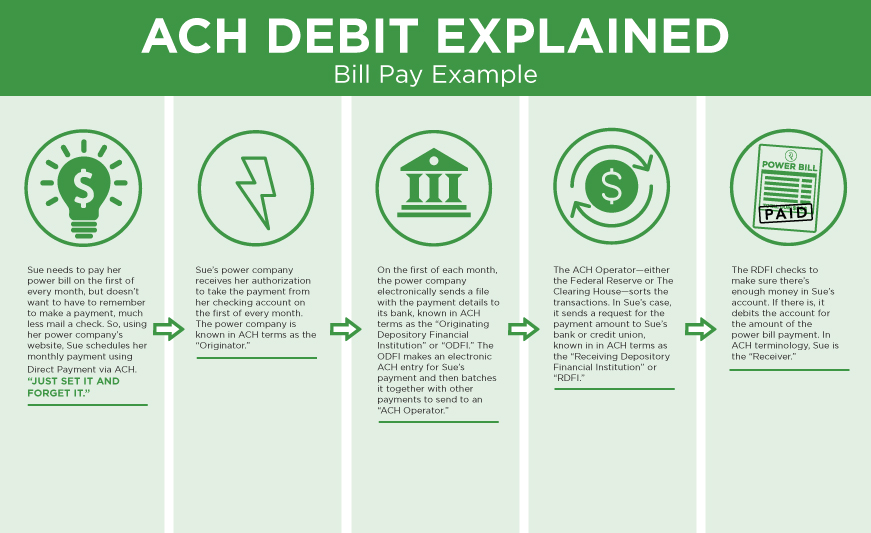

- Дебетовые платежи ACH : это регулярные платежи, которые позволяют снимать деньги с разных счетов со счета по установленному графику. Подходящие для повторяющихся счетов, таких как платежи за коммунальные услуги, дебетовые платежи ACH позволяют получателю платежа отправлять банковскую информацию организации, в которой должен быть произведен платеж. Получатель платежа может предоставить такую информацию, как номер счета, маршрутный номер и авторизация платежа. Для тех, кто не знает, в один из фиксированных дней каждого месяца получатель платежа отправляет платежный запрос в свой банк.

Затем информация пакетируется и передается через Центральный банк в банк плательщика. После проверки предыдущей авторизации и наличия достаточного количества средств на счете банк плательщика затем сообщит Центральному банку о выдаче денег, если средств достаточно.

Что такое глобальный ACH?

Глобальный ACH — это версия американского ACH, которая используется для осуществления трансграничных платежей через международные переводы. Удивительно, но Глобальный ACH не имеет стандартов, как другие системы ACH США, предоставляемые Nacha для сетевых финансовых учреждений в Соединенных Штатах. С другой стороны, международный ACH влияет на существующие возможности ACH банков страны за пределами этой страны для эффективного и доступного осуществления трансграничных платежей.

Читать далее:

- Что такое электронный чек?

- PayPal Персональный против PayPal Бизнес

- 15+ лучших альтернатив PayPal

- Полосатый обзор платежей

Что такое банковский перевод?

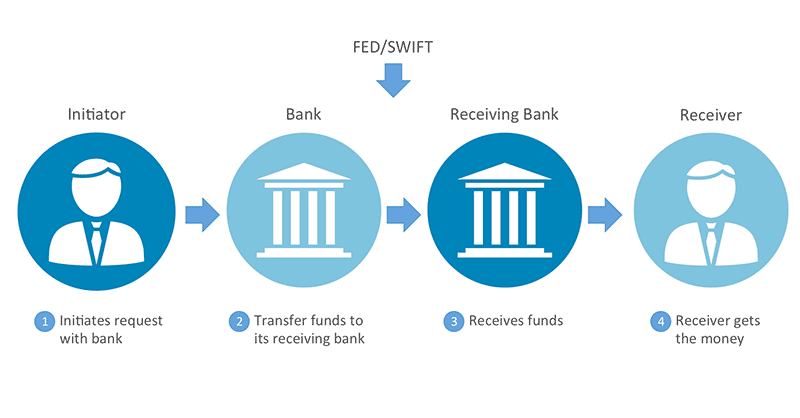

Как работает банковский перевод?

Банковский перевод — это традиционное решение, при котором банки переводят деньги упомянутым ранее способом. Это электронный межбанковский платеж, используемый для перевода денег непосредственно с банковского счета одного лица на другое. Вот несколько замечаний о банковских переводах:

- Банковские переводы бывают конкретными и одноразовыми.

- Его инструкциями являются номер банковского счета и маршрутный номер банка ABA, которые могут использоваться для людей, получающих деньги.

- При использовании банковских платежей деньги будут доступны сразу же в течение 1 дня после поступления на банковский счет получателя.

- Процесс отзыва неправильных транзакций становится сложным, когда средства переводятся без промедления.

- Если вы отправляете деньги в больших объемах с помощью банковского перевода, помните о комиссии за транзакцию, поскольку она может быть выше, чем вы ожидаете.

- Если вы постоянно меняете международные платежи, осуществляемые сторонами сделки на банковские счета, расположенные в разных уголках мира, нет ничего более подходящего, чем банковские переводы.

- Внутренние телеграфные переводы в США передаются через сеть Fedwire или сеть CHIPS, а не по телеграфным линиям, как в старые времена.

- Сообщения о трансграничных телеграфных переводах часто передаются по сети SWIFT.

- Банк отправит деньги без пакетной обработки.

- То, как банки-отправители и банки-получатели переводят деньги, зависит от деловых отношений между ними. Двумя наиболее распространенными методами являются изменение их бухгалтерских книг и использование центрального банка.

- Если вы осуществляете международные банковские переводы, подойдет либо изменение бухгалтерских книг вашего счета, либо использование центрального банка.

- Если вы осуществляете внутренний банковский перевод в США, Федеральная резервная система будет действовать как центральный банк. Как только банк-отправитель, банк-получатель и центральный банк открыты для работы, возможно, заказываются телеграфные переводы.

Руководство по осуществлению банковского перевода

Чтобы сделать банковский перевод, обратите внимание на следующее:

- Получите учетные данные и номер маршрутизации получателей.

- Свяжитесь с вашим банком и отправьте запрос, чтобы они сделали перевод. Обратите внимание, что вы можете показать только дату перевода, а не компьютерную сеть, которую банк использует для отправки платежного поручения.

В отличие от переводов ACH, запланированных для регулярных платежей, для банковского перевода не будет денежного ограничения; Банковские переводы являются одноразовыми переводами, что означает, что они необратимы, когда они сделаны. В результате банковский перевод не является правильным выбором для регулярных платежей, таких как заработная плата или счета за коммунальные услуги. С другой стороны, учитывайте это только тогда, когда вы хотите заплатить за разовые покупки оборудования или большие запасы.

Должны ли продавцы с высоким уровнем риска использовать банковские переводы?

Что ж, нет никаких причин, доказывающих, что продавцы с высоким уровнем риска не должны использовать банковский перевод для отправки или получения платежей. Однако важно отметить, что комиссия за банковский перевод стоит дорого и в некоторых случаях недоступна. Если покупки продавца совершаются на меньшие суммы, он, скорее всего, не заработает на этом много.

Кроме того, будьте осторожны, так как вы можете легко перепутать банковский перевод между банками с отправкой денег через Western Union или другие службы денежных переводов, такие как Venmo. Эти услуги денежных переводов не являются электронными переводами, а используют другую бизнес-модель и систему обмена сообщениями.

Как банки переводят деньги между счетами?

Теперь вы, должно быть, хорошо разобрались в ACH и Wire, верно? Однако, прежде чем перейти к окончательному сравнению двух гигантов, необходимо знать, как банки переводят деньги между двумя счетами. Мы дадим вам причины, по которым им нужно это сделать, и пять способов перевода денег. Тем не менее, имейте в виду, что все эти методы используются с 1600-х годов, и некоторые из них не подходят для текущих ситуаций.

Поэтому за последние несколько десятилетий в процесс была добавлена функция автоматизации, позволяющая передавать информацию в частные и защищенные компьютерные сети и из них. Итак, приступим к первому способу!

Перевод между двумя счетами в одном банке

Первый метод и самая простая форма перевода денег — это перевод денег между двумя банковскими счетами, расположенными в одном и том же банке.

Давайте посмотрим на следующий пример. Банки А и В в одном и том же банке. Затем у A есть намерение перевести 100 долларов в B. После этого единственная задача банка — получить доступ к двум счетам и показать, что 100 долларов были переведены из A в B.

В случае, если банковские счета А и Б не находятся в одном и том же банке. Тогда давайте перейдем ко второму способу, чтобы увидеть два способа перевода денег.

Перевод между двумя счетами из разных банков

Первый способ относится к двум банкам, имеющим банковские счета друг в друге. Однако как быть с переводом между двумя счетами из разных банков? Пример станет более сложным.

А — человек, который живет в Нью-Йорке и работает в Super Bank. Этот банк находится в том же состоянии. B — человек, который живет в Калифорнии и имеет банки в Mega Bank, также расположенные в Калифорнии. Затем у А есть намерение дать 100 долларов В в качестве личного кредита. Несмотря на то, что Super Bank и Mega Bank не являются одним и тем же банком, они имеют банковские счета друг в друге. Таким образом, Super Bank предоставит доступ к бухгалтерской книге, чтобы снять 100 долларов с банковского счета A и добавить их на счет Mega Bank, который находится в Super Bank. Теперь у Мега Банка в системе появилось пополнение на 100 долларов.

Затем, находясь в Mega Bank в Нью-Йорке, Mega Bank также сделает запись в бухгалтерской книге и даст 100 долларов B. Таким образом, у Mega Bank больше не будет лишних 100 долларов. Этот процесс передачи осуществляется без какого-либо физического движения. А разрешено заплатить В 100 долларов, и коробка с деньгами не переводится из Нью-Йорка в Калифорнию.

Практический эффект заключается в том, что Джо заплатил Стиву 10 долларов, несмотря на то, что ни один мешок с деньгами не переместился из Лос-Анджелеса в Нью-Йорк.

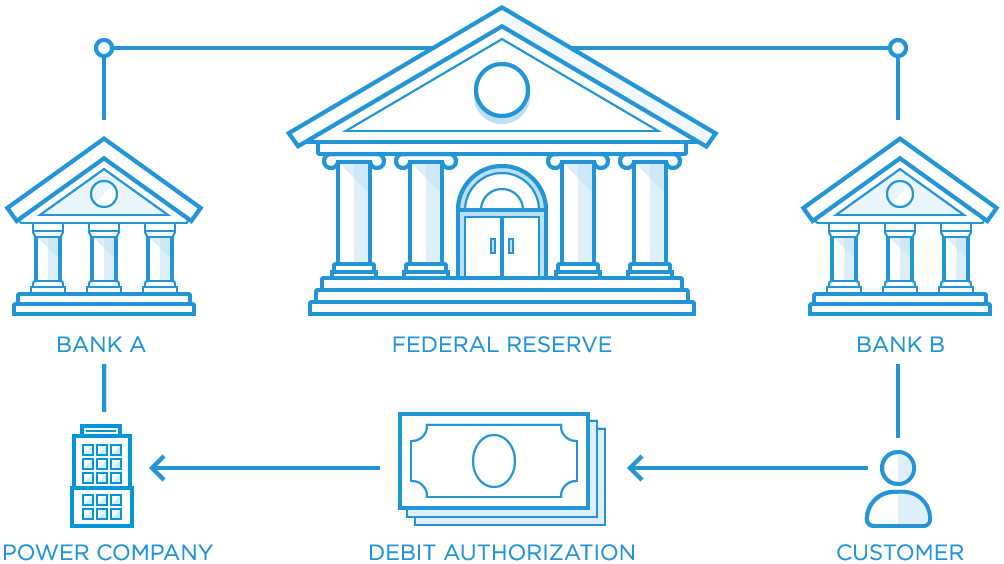

Перевод через центральный банк

Если Super Bank и Mega Bank не имеют банковских счетов друг в друге, это все равно нормально, поскольку будет третья сторона, также известная как Центральный банк. Центральный банк будет иметь банковские счета в обоих названных банках.

Тогда процесс перемещения денег будет выглядеть так:

- А хочет заплатить 100 долларов В в качестве кредита

- Super Bank поручит Центральному банку перевести 100 долларов со счета Super Bank в Центральном банке на счет банка в Центральном банке.

- В Мега Банк будет отправлено уведомление о том, что на его счете в ЦБ есть пополнение на 100 долларов.

- Мега Банк заплатит 100 долларов В

Как и во втором методе, денежный мешок не перемещается физически в какие-либо банки и из них, но деньги по-прежнему выплачиваются В только через запись в бухгалтерской книге, сделанную в Центральном банке.

Пакетирование для повышения эффективности

Мы взяли пример со 100 долларами, переведенными из A в B. Но что, если A просто хочет заплатить 5 или 10 долларов B. Давайте представим, что будут миллионы раз в день, когда множество небольших сумм денег будут перемещаться туда и обратно. между людьми, которые осуществляют банковские операции в Super Bank и Mega Bank, особенно в современной электронной коммерции. Центральный банк вряд ли будет перемещать такую крошечную сумму денег со счетов банков туда и обратно в течение всего дня, каждый раз, когда делается распоряжение о переводе. С другой стороны, банки будут удерживать все платежные поручения до конца дня.

Затем они суммируют перевод и обрабатывают только один перевод на сдачу. Этот процесс, также известный как пакетная обработка, уже давно используется как традиционный метод. Как только процесс пакетной обработки происходит в конце каждого рабочего дня, как всегда, не будет возможностей, когда это не может происходить несколько раз в день или даже раз в несколько дней.

Центральный банк

Центральный банк существует, и в каждой стране мира есть свой центральный банк. Стиль, правила и конкретная версия центрального банка каждой страны различаются. Например, центральным банком США является Федеральная резервная система; когда большая часть внутренних денег США перемещается между банками, они часто проходят через Федеральную резервную систему.

Когда дело доходит до международных переводов, банки должны иметь прямые счета друг с другом. Другой способ — найти банк и заставить его работать как центральный банк.

Различия между переводом ACH и банковским переводом?

Безопасность

С точки зрения безопасности в ACH и безналичных платежах есть много очевидных проблем. Например, сообщения о денежных переводах могут быть перехвачены во время процесса, или мошеннические сообщения о переводах могут быть инициированы преступниками.

Банковские переводы считаются безопасными, если транзакции являются законными и не являются результатом мошенничества. Тем не менее, провода используются в мошенничестве большую часть времени.

Обычно мошенники, которые пытаются начать любое мошенничество, используют простой прием, публикуя фишинговые схемы, которые побуждают пользователей щелкнуть ссылку электронной почты на мошеннический веб-сайт, который выглядит как подлинный. Они также могут отправить электронное письмо, похожее на электронное письмо компании условного депонирования, агенту по недвижимости с просьбой перевести средства на банковский счет мошенника, а не на банковский счет продавца при сделке с недвижимостью.

В 2016 году CFPB опубликовал правила правительства США для денежных переводов, предложив более 15 долларов для защиты потребителей США. Это те, кто совершает трансграничные электронные платежи в другие страны за пределами США, используя банковский перевод, транзакции ACH или транзакции, осуществляемые через розничных «переводчиков денег».

Правила CFPB включают в себя:

- Предварительное раскрытие информации обо всех сборах, налогах и обменном курсе, в том числе взимаемых зарубежными агентами и посредниками.

- Предварительное раскрытие информации о времени будет доступно в пункте назначения.

- Предварительное раскрытие информации о получении квитанции или подробных сумм, эквивалентных квитанции в раскрытии информации, и праве отменить перевод в течение короткого промежутка времени, по крайней мере, до 30 минут.

- Предварительное раскрытие информации о том, что делать в случае ошибки

- Предварительное раскрытие информации о руководстве по подаче жалоб

Кроме того, в правилах CFPB также обсуждаются другие меры защиты, такие как своевременная отмена для возврата денег или действия компаний, осуществляющих платежи. Им необходимо расследовать ошибки, когда потребитель сообщает им о проблеме, и возвращать потребителю деньги или повторно бесплатно отправлять перевод, если деньги не поступили.

Что касается переводов ACH, его электронные переводы надежно поддерживаются как между множеством разных банков. Тем не менее, пользователи по-прежнему могут страдать от мошеннического счета-фактуры поставщика или поставщика в системе кредиторской задолженности. К счастью, ACH предоставляет программное приложение для автоматической оплаты и глобальных массовых платежей, а также обширные средства предотвращения мошенничества, чтобы избежать этого риска.

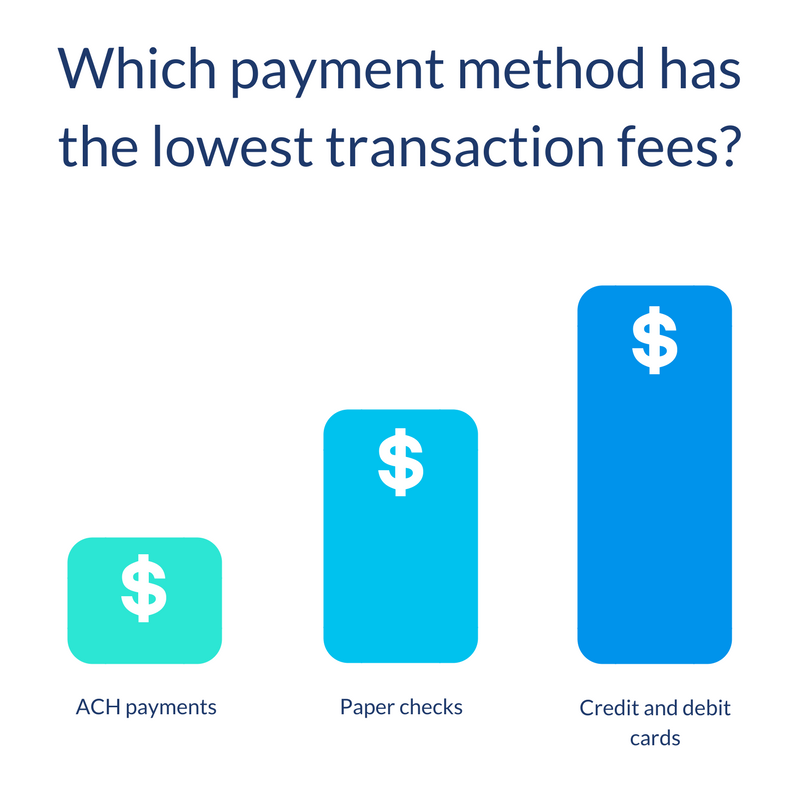

Стоимость и сборы

В целом, в большинстве случаев банковские переводы стоят намного дороже, чем переводы через ACH. Плата за банковский перевод для внутренних транзакций составляет от 20 до 100 долларов США для пользователей за отправку, получение или выступление в качестве посредника в транзакции электронного перевода. Чтобы отправить телеграф внутри США, требуется от 10 до 35 долларов США. Иногда получить его можно бесплатно.

Кроме того, обратите внимание, что международные банковские переводы еще дороже. Конкретные сборы за банковский перевод и дополнительные расходы проверяются в зависимости от каждого банка. Обычно они включают плату за обслуживание, расследование взимания платы и расходы на повторную отправку телеграмм для тех, кто не защищен правилами CFPB.

Будучи дорогим, банковский перевод предлагает услуги, на которые стоит потратить деньги. Прежде всего, вам не нужно заботиться об экономии за счет эффективности, поскольку эти банковские переводы осуществляются индивидуально и сразу, без пакетной обработки. Во-вторых, ACH хорошо известен своей доступностью, и есть много других сетей, которые стоят дороже, чем сеть ACH. Например, сеть Fedwire, CHIPS и особенно сеть SWIFT. Тем более, что процесс внутрибанковских переводов не автоматизирован, а требует человеческих усилий. Например, им нужны сотрудники банка, которые инициируют и подтвердят перевод.

Поэтому легко понять, почему стоимость электронных транзакций так высока.

Что касается платежей ACH, это намного дешевле по сравнению с комиссией за банковский перевод и другими сетями. Чтобы быть более конкретным, помимо платежей ACH, платежные системы, которые содержат IMS (Intuit Merchant Services), также обрабатывают дебетовые карты и кредитные карты. Затем IMS необходимо брать деньги с комиссий за транзакции ACH для платежей. Более того, когда дело доходит до отклоненных транзакций ACH, IMS взимает комиссию за отклонение ACH (также известную как комиссия за отклонение электронного банка) в размере 25 долларов США за каждую. Большое количество клиентов банков считают, что получение платежей ACH бесплатно, даже если их банк может взимать за это комиссию.

Как вы знаете, с точки зрения переводов в США код ACH перемещается по сети ACH. Так как они принадлежат многим разным крупным банкам, легко понять, почему все они взимают плату за передачу сообщений по этой сети. Комиссия варьируется от 0,20 до 1,50 долларов США за транзакцию или 0,5–1,5% от общей стоимости транзакции. В некоторых случаях комиссия настолько мала, что банкам США не нужно взимать плату со своих клиентов за перевод ACH.

Когда дело доходит до международных переводов, которые кажутся более дорогими, код ACH обычно передается через компьютерную сеть SWIFT. Таким образом, хотя ACH хорошо известен своей низкой ценой, эта плата вместо этого определяется сетью SWIFT. Да и платит больше. В этом случае очень важно получить совет от вашего платежного оператора или вашего банка, которые предоставят вам информацию, которая поможет вам понять связанные с этим расходы и принять лучшее решение.

Скорость транзакции

Банковские переводы имеют высокую скорость транзакций, когда каждый этап выполняется в течение 24 часов. Как только клиент отправит банковский перевод из своего финансового учреждения в тот же рабочий день, все эти деньги будут переведены банком и получены на банковский счет получателя в Соединенных Штатах.

Все эти шаги предпринимаются в один и тот же день и решаются в течение 24 часов. Процесс отправки банковских переводов банком-отправителем производится чуть позже, в течение следующего рабочего дня. Более того, международные телеграфные переводы могут занимать больше времени по сравнению с внутренними переводами.

С другой стороны, для получения платежных транзакций ACH требуется до трех дней. Эта скорость, как правило, больше, чем у банковских переводов.

Однако в ближайшем будущем у платежей ACH есть все шансы стать намного более конкурентоспособными. Благодаря более быстрой доступности средств, предоставленной Nacha в сентябре 2019 года, транзакции и кредиты ACH могут быть получены в тот же день или на следующий день. В марте 2021 года Nacha собирается добавить два часа через третье временное окно обработки к крайнему рабочему дню подачи дебетов ACH, что поможет увеличить скорость транзакций ACH.

Согласно поправке Nacha от 20 сентября 2019 года, правило Nacha устанавливает дополнительные стандарты доступности средств для кредитов ACH. Вот некоторые подробности об этом:

- Средства из кредитов ACH в тот же день, обработанные в существующем, в котором первое окно обработки будет возможно приблизиться к 13:30 по местному времени RDFI.

- Средства из кредитов ACH не в тот же день будут доступны к 9:00.

- Если вы не знаете, РФФИ расшифровывается как Получающее депозитарное финансовое учреждение. Проще говоря, это банк-получатель для перевода средств.

Когда дело доходит до изменения правил в марте 2021 года, скорее всего, будет создано третье окно обработки ACH в тот же день, которое расширит доступность ACH в тот же день на 2 часа. Вот некоторые подробности об этом:

- Последний раз, когда ODFI может отправлять файлы транзакций ACH в тот же день оператору ACH, — 14:45 по восточному времени (11:45 по тихоокеанскому времени).

- Новое окно позволит отправлять файлы ACH в тот же день до 16:45 по восточному времени (13:45 по тихоокеанскому времени), что дает возможность всем ODFI и их клиентам легко получить доступ.

- Сводя к минимуму влияние на операции финансовых учреждений в конце дня и повторное открытие на следующий банковский день, время этого нового окна обработки должно скорректировать желание расширить доступ к ACH в тот же день за счет продления часов.

Кроме того, ODFI означает Финансовое учреждение-депозитарий-отправитель (также известное как банк-отправитель), который будет банком-отправителем для переводов ACH. Более того, в августе 2019 года Нача опубликовала заявление, в котором подтолкнула план Совета Федеральной резервной системы по переходу на платежную и расчетную систему ACH в режиме реального времени.

Легко видеть, что в настоящее время банковские переводы лидируют, когда речь идет о скорости транзакций, но ACH, вероятно, улучшит свои услуги, чтобы выиграть раунд.

Географические ограничения

Когда дело доходит до географических ограничений, решение ACH имеет ограничение на оплату перекрестного заказа, в то время как банковский перевод не обеспечивает.

С другой стороны, банковский перевод может отправлять средства в банк за пределами США, тогда как внутренний ACH не может. Это означает, что он ограничен в США, хотя международные платежи могут осуществляться через другие банки в банковскую сеть с помощью инструмента, о котором мы упоминали ранее, Global ACH.

Поэтому в этом раунде должна быть ничья, когда у каждой платформы есть свои ограничения. В то же время банковский перевод и глобальный ACH уступают место трансграничным платежам.

B2B-платежи

Что касается платежей B2B (Business to Business), банковские переводы являются хорошим решением для тех предприятий, которые являются крупными или используют бизнес-платежи, такие как сделки с коммерческой недвижимостью или платежи по слияниям и поглощениям. К счастью, комиссия за банковский перевод не добавляется при рассмотрении суммы транзакции и быстрой доступности средств в таких ситуациях.

Что касается ACH, предприятия, которые применяют платежи B2B, как правило, зависят от ACH API или банковского API для осуществления этих платежей. Более того, программное обеспечение для автоматизации работы с кредиторской задолженностью считается очень эффективным для пакетной обработки платежей поставщиков, поставщиков или других платежей. Небольшая комиссия ACH, кажется, привлекает больше оправданий объема, чем платежи по безналичному расчету. Это может быть связано с тем, что предприятия совершают так много платежей по счетам в день.

Подводя итог, ACH является победителем в этом раунде, поскольку у него были транзакции ACH для обычных платежей между предприятиями.

Личные платежи

Это платежи B2B. Итак, как насчет личных платежей?

Банковские переводы подходят для крупных покупок личной жилой недвижимости, которые также включают первоначальный взнос. Вот почему многие пользователи склонны прямо или косвенно использовать банковские переводы для глобальных трансграничных платежей в своих личных целях.

В этом случае у клиентов будет возможность оплатить международный денежный перевод, который осуществляется через систему денежных переводов Western Union вместе с банковским переводом, используя свой банковский счет. Western Union называет этот метод оплаты способом оплаты банковским переводом.

Тем временем банки позволяют каждому пользователю использовать ACH для оплаты счетов, используя свои банковские онлайн-счета.

Итак, с точки зрения индивидуальных платежей банковские переводы лидируют, когда они особенно подходят для крупных разовых транзакций.

Для кого предназначен перевод ACH и банковский перевод?

Как я уже упоминал, ACH и Wire отличаются друг от друга по многим критериям. В общем, у каждой передачи есть свои особенности и недостатки. Давайте выясним, подходит ли вам перевод ACH или банковский перевод.

Для кого предназначен перевод ACH?

Перевод ACH следует рассматривать в следующих случаях:

- Если вы хотите отправлять и получать небольшие платежи, которые можно планировать и выплачивать автоматически.

- Если вы ожидаете доступное решение. ACH содержит огромную часть, которая представляет собой автоматизированный процесс, не требующий вмешательства человека.

- Если вы хотите, чтобы перевод помог вам совершать платежи между предприятиями (B2B). Платежи ACH позволяют выполнять пакетную обработку, что повышает эффективность и значительно уменьшает суммы платежей.

- Если вы ищете платеж, позволяющий оплачивать личные счета в Интернете в Соединенных Штатах, не тратя слишком много денег на комиссию. Многие банки и другие финансовые учреждения предлагают бесплатную оплату счетов через ACH.

Для кого предназначен банковский перевод?

Банковский перевод следует принимать во внимание в следующих случаях:

- Если у вас есть более крупные и разовые переводы, ACH не подходит, так как это может повредить вашему срочному переводу. Это находится в пределах этих сумм внутренних транзакций, более высокая комиссия за банковский перевод довольно мала, и вам нужны 24-часовые средства, если вы уложитесь во временное окно для отправки в тот же день.

- Если вы хотите, чтобы перевод с участием людей для отправки и получения платежа.

- Если вы ожидаете решение с крупными платежами по сделкам B2B, таким как коммерческая недвижимость и платежи по сделкам слияний и поглощений.

- Если вы хотите сделать крупные личные платежи, которые включают авансовые платежи за недвижимость и оставшуюся часть платежа, причитающегося от продажной цены недвижимости, плюс расходы на закрытие.

- Если вы хотите сделать разовые личные платежи, оправдывающие оплату комиссии за перевод.

Фактически, бизнес не может расти, как полевые цветы, если он зависит только от оплаты или получения платежей ACH или банковского перевода. Например, при совершении международных платежей необходимо использовать как глобальный ACH, так и банковский перевод.

Если вы поддерживаете компанию, которая ведет дела только с другими предприятиями, вы можете полностью выбрать одно из двух решений для использования.

Но если вы этого не сделаете, клиентам будет сложно выбрать оплату с помощью ACH или оплату с помощью банковского перевода, и вы можете потерять от этого возможности. Это потому, что каждый из этих вариантов оплаты может способствовать вашим обычным вариантам обработки платежных карт.

Будет легко понять, просто добавьте ACH и банковский перевод в качестве способа оплаты.

Похожие сообщения:

- Что такое регулярные платежи?

- Лучшие платежные шлюзы для Shopify Dropshipping

- Венмо для бизнеса Обзор

- Square против Paypal: честное сравнение

Вывод

В заключение, каждая платформа имеет свои плюсы и минусы.

Плюсом банковских переводов является быстрое перемещение средств между счетами в разных банках или других финансовых учреждениях. Более того, трансграничные платежи с постоянно меняющимися правилами больше не являются препятствием для пользователей благодаря банковскому переводу. Если вы ориентируетесь на надежность и скорость или используете крупные разовые транзакции, банковские переводы идеально подходят для вас.

Что касается перевода ACH, этот метод, как правило, станет доминирующим методом оплаты в будущем, особенно для массовых платежей. Это связано с его более низкой стоимостью и почти меньшим риском, что заставляет его привлекать все больше и больше пользователей. Если вы совершаете транзакции с меньшей суммой или более регулярной частотой, давайте учтем переводы ACH. Кроме того, благодаря находящемуся на рассмотрении плану Федеральной резервной системы по переходу на платежи и расчеты ACH в режиме реального времени, платеж ACH стал еще более впечатляющим.

Надеемся, что этот пост поможет вам получить окончательный обзор платежей ACH и банковских переводов, который включает в себя полное сравнение всех направлений. Если у вас есть какие-либо вопросы, не стесняйтесь оставлять нам комментарии в разделе ниже. Поделитесь статьей, если она вам интересна, и посетите наш сайт, чтобы узнать больше.