Fintech-as-a-Service: Va schimba serviciile financiare pentru totdeauna?

Publicat: 2023-12-06Cu o valoare uluitoare de 260,7 miliarde de dolari în 2022 , piața Fintech as a Service (FaaS) face schimbări seismice în industria serviciilor financiare. Iată o schimbare: Global Market Insights își prognozează creșterea la un CAGR uriaș de 14% din 2023 până în 2032.

Într-o eră în care agilitatea financiară nu este doar dorită, ci și cerută, aceste cifre nu sunt doar cifre pe hârtie, ci un testament care indică o revoluție. Semnalează o schimbare în care FaaS preia conducerea, împingând fintech-ul tradițional la margine. Dacă doriți să înțelegeți impactul acestor schimbări, ați ajuns în spațiul potrivit.

În această explorare, vom străbate:

- Înțelegerea Fintech-as-a-Service: Redefinirea pieței serviciilor financiare.

- Servicii ale companiilor Fintech-as-a-Service: oferte de companii Fintech care fac diferența de un miliard de dolari.

- Beneficii pentru instituțiile financiare: eficiență, scalabilitate și intrare rapidă pe piață.

- Exemple reale: afaceri FaaS și parteneriatele lor de succes.

- Fintech pentru startup-uri: inovați soluțiile de tehnologie financiară ca un serviciu fără a pierde banca.

- Provocări și soluții: navigarea în apele întunecate ale securității și reglementărilor.

- Reconcilierea băncilor cu așteptările moderne: legătura transformatoare pentru băncile tradiționale.

- Viitorul Fintech-as-a-Service: trasarea cursului înainte.

Să decodificăm ce reprezintă cu adevărat aceste miliarde.

PS: Dacă sunteți în căutarea unei soluții personalizate care să răspundă cerințelor tot mai mari ale industriei fintech, soluțiile digitale avansate de la Miquido ar putea fi doar răspunsul.

Ce este Fintech ca serviciu (FaaS)?

În termenii săi cei mai simpli, Fintech as a Service (FaaS) este o tehnologie financiară oferită ca serviciu. La fel ca Software as a Service (SaaS), FaaS se referă la oferirea de produse sau servicii financiare prin intermediul software-ului.

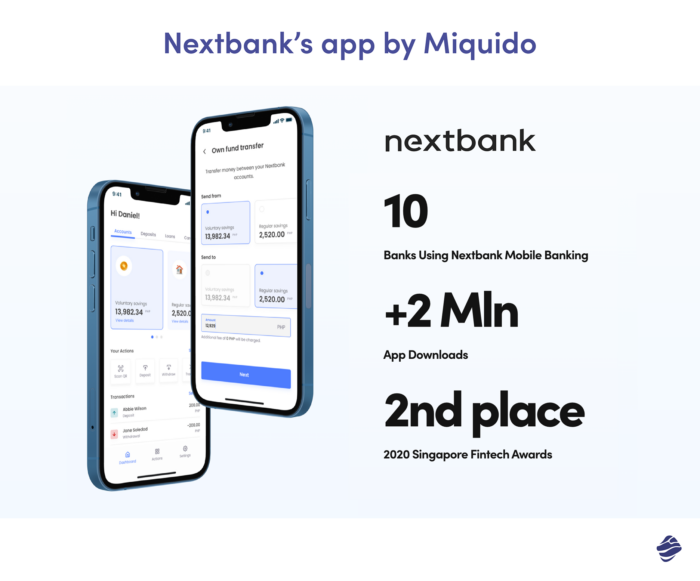

De exemplu, proiectul nostru cu NextBank a fost un motor de punctare a creditelor bazat pe inteligență artificială – un exemplu excelent de FaaS în acțiune, permițând identificarea precisă a împrumuturilor cu risc ridicat, folosind tehnologie de ultimă oră.

Alte exemple includ:

- Portofele digitale : gândiți-vă la servicii precum Apple Pay sau Google Wallet. Acestea stochează detaliile de plată ale utilizatorilor și permit tranzacții rapide, fără contact, toate gestionate prin software.

- Platforme de împrumut peer-to-peer (P2P) : site-uri web sau aplicații care conectează debitorii direct la creditori, eliminând intermediarul bancar tradițional. Acest lucru simplifică procesul de aprobare a împrumutului și adesea duce la rate mai bune.

- Robo-Advisors : Platforme automate care oferă planificare financiară sau consiliere de investiții bazate pe algoritmi. Îți pun o serie de întrebări, strâng cifrele și voila – sfaturi de investiții fără intervenție umană.

- Servicii de procesare a plăților : sisteme precum Stripe sau Square care permit companiilor să accepte plăți online. Se integrează cu platformele de comerț electronic și gestionează tranzacțiile în timp real.

- Detectarea fraudelor bazată pe inteligență artificială : software care analizează modelele tranzacțiilor în timp real pentru a identifica și semnala activități suspecte. Este ca un câine de pază, mereu în căutare de răul financiar.

Modelele tradiționale fintech sunt ca DVD-urile statice, în timp ce FaaS este lumea în evoluție a streamingului, adaptându-se la nevoile utilizatorilor. Metodele vechi încurcă adesea afacerile în infrastructuri și reglementări rigide. Cu toate acestea, FaaS oferă o abordare „plug-and-play”, permițând o cale mai fluidă către inovație și excelență în serviciul clienților.

De ce companiile iubesc Fintech-as-a-Service

- Economii de costuri: FaaS unifică toate serviciile de plată, management financiar și de mișcare a banilor de care întreprinderile moderne le au nevoie într-un singur API scalabil la nivel mondial. Acest lucru poate duce la economii de 40% la costurile cheltuielilor tehnologice inițiale atunci când se adoptă modele FaaS față de soluțiile tradiționale fintech.

- Scalabilitate: În peisajul fintech în evoluție, adaptabilitatea este vitală. FaaS întruchipează acest principiu, oferind o platformă care permite companiilor să își ajusteze operațiunile în conformitate cu cerințele fluctuante. Fie că este vorba de un startup care se confruntă cu o creștere rapidă sau care se aventurează în teritorii neexplorate, Fintech-as-a-Service le permite companiilor să crească.

- Time-to-Market mai rapid: Potrivit McKinsey, companiile care adoptă platforme cloud pot aduce noi capabilități pe piață mai rapid, pot inova mai ușor și pot scala mai eficient, reducând în același timp riscul tehnologic. Companiile Fintech care au adoptat platforme cloud raportează că pot aduce noi capabilități pe piață cu aproximativ 20 până la 40% mai rapid .

- Caz concret : Un studiu recent realizat de East & Partners subliniază atractivitatea Fintech ca serviciu, dezvăluind faptul că 46% dintre companiile globale adoptă soluții Fintech în principal pentru a reduce costurile operaționale. Trecerea către eficiență și economisire a costurilor este evidentă, cu FaaS la cârmă.

- Inovație continuă: parteneriatul cu furnizorii FaaS asigură accesul instituțiilor financiare la cele mai recente progrese fintech fără investiții importante în cercetare și dezvoltare, economisindu-le cu până la 30% din costurile legate de inovare.

În esență, beneficiile serviciilor fintech sunt vaste, fie că este vorba de câștiguri economice sau de eficiență, făcându-le o alegere strategică pentru instituțiile financiare moderne și tradiționale.

Vrei o parte din plăcintă care vine odată cu integrarea FaaS în afacerea ta? Miquido este partenerul de bază pentru proiectarea și implementarea soluțiilor fintech pentru afaceri cu gândire de viitor precum a dvs. Luați legătura astăzi.

Ce fel de produse sunt cele mai comune în companiile Fintech ca servicii ?

Scufundându-se în elementele esențiale, companiile fintech oferă acum o gamă largă de soluții FaaS pentru a îmbunătăți tehnologia financiară în ansamblu.

Gateway-uri de plată

Mai mult decât simpli facilitatori de tranzacții, aceste metode de plată sunt pilonii din sectorul comerțului electronic în plină expansiune. Aceștia sunt vârful de lance a plăților digitale, asigurând o experiență fără fricțiuni, reflectând ușurința magazinelor fizice.

Platforme precum Stripe sau PayPal au revoluționat modul în care companiile gestionează atât plățile internaționale, cât și cele locale , făcând tranzacțiile transfrontaliere să pară locale .

Banking as a Service (BaaS)

Banca ca serviciu este bancare reimaginată. BaaS este infrastructura tehnologică financiară care permite companiilor fintech să lanseze servicii bancare, inclusiv depozite sau transferuri, fără a se transforma în bănci tradiționale.

Stripe, de exemplu, oferă API-uri BaaS , combinându-le cu metode de plată versatile și echipând companiile FaaS cu produse și servicii pentru a proiecta și implementa funcții financiare integrate complete.

Soluții de management al riscului

Îmbrățișând priceperea AI, aceste soluții prognozează amenințările financiare și recomandă strategii de atenuare. Giganți precum Mastercard implementează tehnologie de detectare a fraudelor bazată pe inteligență artificială , întărind sistemele de plată și rămânând cu un pas înaintea fraudei cu cardurile de credit și de debit.

Gestionare automată a averii

Este ca și cum ai avea un consilier financiar 24/7. Aceste platforme folosesc algoritmi pentru a crea planuri financiare personalizate, deseori depășind metodele tradiționale de plată în ceea ce privește rentabilitatea. Betterment și Wealthfront folosesc algoritmi pentru a crea planuri financiare individualizate, care depășesc frecvent metodele tradiționale în ceea ce privește rentabilitatea.

Platforme de creditare

S-au dus zilele de așteptări nesfârșite pentru aprobările de împrumut. Platformele moderne de creditare, completate de servicii de mișcare a banilor, acționează ca niște potriviri digitale, conectând rapid debitorii cu potențialii creditori. Serviciile de împrumut peer-to-peer au devenit deosebit de neprețuite pentru întreprinderile care caută acces rapid la fonduri.

Exemple de companii care au integrat cu succes FinTech-as-a-Service

Transformarea instituțiilor financiare tradiționale, prin amabilitatea parteneriatelor fintech, este deloc remarcabilă. Aceste alianțe, cândva percepute ca perturbatoare, stau acum ca o dovadă a puterii colaborării.

Băncile oferă fintech-urilor infrastructura lor vastă, cunoștințele din industrie și cadrele de reglementare. În schimb, FinTech oferă băncilor intrarea pe noi piețe, accelerând amprenta lor digitală și îmbunătățind experiența clienților. Această colaborare duce la îmbunătățirea eficienței, luarea deciziilor bazate pe date și o accesibilitate extinsă la serviciile bancare.

PS: Dacă sunteți în căutarea unei soluții FinTech pentru a transforma modul în care afacerea dvs. gestionează finanțele, contactați-ne pentru o consultație gratuită . Vom discuta ce vă împiedică, cum să vă îmbunătățiți procesele și exact software-ul financiar necesar pentru a face acest lucru.

1. Tradeshit și HSBC

Tradeshift + HSBC

HSBC, un pionierat în sectorul bancar de finanțare a comerțului, unindu-și forțele cu Tradeshift, platforma de comerț de afaceri de top, duce la o schimbare inovatoare.

Împreună, furnizează servicii bazate pe o platformă cuprinzătoare care ajută companiile să gestioneze cu competență cerințele de capital de lucru și lanțurile globale de aprovizionare.

Aceste soluții terță parte nu numai că încurajează companiile să-și automatizeze procesele pentru o eficiență sporită, ci și îmbunătățesc strategiile globale de plată și susțin gestionarea riscurilor.

2. Citi & IntraFi

Citi și IntraFi

Parteneriatul Citigroup cu IntraFi a introdus Yankee Sweep – un serviciu care permite clienților corporativi și instituționali să-și direcționeze fondurile în exces către sucursalele americane ale băncilor de peste mări.

Michael Berkowitz, șeful managementului lichidității pentru America de Nord la Citi, subliniază că clienții care accesează servicii financiare vizează cele mai bune randamente fără a sacrifica lichiditatea și sunt dornici de metode de plată internaționale fluide.

Yankee Sweep satisface aceste nevoi, permițând clientelei Citi să accepte plăți globale printr-un cont unificat.

Lărgirea orizontului: dincolo de bănci

Creșterea FaaS nu se limitează la domeniul bancar. Odată cu introducerea sistemelor de procesare a plăților FaaS, ecosistemul mai larg de startup și de afaceri poate accesa servicii fintech, dându-le putere să-și optimizeze fluxul de plăți și să-și consolideze strategiile financiare.

- Stripe și Shopify : „Soldul” Shopify, împuternicit de Stripe Treasury, transcende un simplu produs financiar. Integrat cu platforme de plată terță parte și un flux de plată robust, este un instrument de abilitare a comercianților. Conceput pentru a asigura plăți locale fără întreruperi, oferă acces instantaneu la fonduri fără comisioane împovărătoare. Folosind arhitectura de ultimă oră și API-urile Stripe, Shopify și-a consolidat locul în sfera comerțului electronic, marcând înregistrarea a 100.000 de întreprinderi mici din SUA în doar patru luni de la lansare.

- Adyen și Uber : relația simbiotică a lui Adyen cu Uber nu se limitează la un parteneriat standard; este o dovadă a capacităților unei companii de top fintech în remodelarea sistemelor globale de plată . Procesând plăți în 80 de țări, Adyen oferă Uber un flux de plăți eficient și adaptabil. Acest lucru îi permite Uber să prioritizeze cerințele tranzacționale de bază, oferind interacțiuni fără întreruperi pentru milioane de călători și șoferi zilnic, fără complexitatea jonglarii cu mai multe plăți locale.

- Roofstock : în mijlocul unei mari platforme imobiliare, Roofstock apare ca un far, în primul rând datorită integrării sale competente cu instrumentele companiei fintech. Cu o platformă susținută de algoritmi care prevăd achiziții profitabile, modele inovatoare de proprietate fracționată și mecanisme avansate de gestionare a proprietății, Roofstock a stabilit noi standarde în democratizarea investițiilor imobiliare. Evaluarea lor în plină expansiune subliniază capacitatea lor de a valorifica eficient inovațiile fintech.

- Krea & Klarna : Alianța strategică a Krea cu filiala fintech a Klarna, Klarna Kosma, revoluționează împrumuturile IMM-urilor în Suedia. Integrându-se cu organismele naționale și internaționale printr-o interfață digitală, acestea s-au asigurat că IMM-urile primesc verdicte de împrumut instantanee, ocolind blocajele birocratice învechite.

- Wish & Klarna : Forța de colaborare a lui Wish și Klarna redesenează granițele adaptabilității financiare a comerțului electronic. Prin amalgamarea soluției „Plătiți în 4” de la Klarna, Wish le garantează clienților săi din SUA o experiență de cumpărături ca nimeni altul, în care plățile sunt distribuite fără efort, fără dobândă, în rate fezabile.

Anul 2023 marchează alianțe semnificative, cum ar fi unirea Visa cu Fintech District și Santander unirea cu Salesforce . Pe măsură ce startup-urile și companiile fintech urmăresc astfel de colaborări dinamice, furnizorii de plăți FaaS oferă suport critic.

Abordarea provocărilor care vin cu FaaS

Îmbrățișarea fintech ca companii de servicii vine cu anumite provocări. Problemele legate de securitatea datelor, navigarea în labirintul conformității reglementărilor și legale și temerile de a deveni prea dependenți de o terță parte ar putea pune instituțiile financiare o pauză. Cu toate acestea, gândind înainte și sârguincios, aceste obstacole pot fi gestionate.

Securitatea datelor

Pe măsură ce vastul volum de date financiare își face loc în sfera digitală, asigurarea fortificării acesteia devine o necesitate. Parteneriatul cu furnizorii FaaS este un pas lăudabil, dar este esențial ca aceștia nu numai să se alinieze la standardele internaționale de securitate, inclusiv reglementările stabilite de rețeaua de aplicare a infracțiunilor financiare, ci și să folosească instrumente avansate de criptare. Astfel de măsuri proactive asigură că clienții pot acorda cu încredere accesul la datele lor, fiind siguri de statutul lor protejat.

Sugestii experților:

- Audituri regulate: auditați continuu protocoalele de securitate ale furnizorului dvs. FaaS pentru a vă asigura că sunt actualizate și riguroase.

- Autentificare în doi factori (2FA): implementați 2FA oriunde este posibil, adăugând un nivel suplimentar de securitate în timpul accesului utilizatorului.

- Criptare end-to-end: asigurați-vă că datele, în timp ce sunt în tranzit sau în repaus, sunt criptate, făcându-le inaccesibile entităților neautorizate.

Respectarea reglementărilor

Natura în evoluție a fintech-ului înseamnă că peisajele de reglementare se schimbă frecvent. Platformele care oferă actualizări de reglementare în timp real pot fi neprețuite. Nu este vorba doar de respectarea legislației, ci de a rămâne în fruntea curbei.

Studiile recente indică faptul că ținerea la curent cu viitoarele schimbări de reglementare și legislative este prioritatea strategică principală pentru 61% dintre echipele de conformitate ale companiilor .

Sugestii experților:

- Rămâi proactiv: Dedică o echipă sau folosește instrumente automate pentru a monitoriza și a răspunde la schimbările de reglementare.

- Colaborați cu experți: Angajați consultanți de reglementare care pot oferi informații despre problemele de conformitate globale și regionale.

- Programe de instruire: actualizați în mod regulat cunoștințele echipei dvs. cu sesiuni de instruire privind conformitatea.

Blocarea vânzătorului

Anxietatea de a deveni prea dependent de o companie fintech singulară este legitimă. Diversitatea este soluția aici. În loc să vă bazați doar pe un singur furnizor FaaS, gândiți-vă la integrarea ofertelor de la diverși furnizori sau optați pentru platforme care pun un plus pe interoperabilitate și conexiuni la rețelele locale de plată.

Sugestii experților:

- Standarde deschise: optați pentru platforme bazate pe standarde deschise, care asigură o compatibilitate mai mare și tranziții mai ușoare.

- Clauze contractuale: asigurați flexibilitatea contractuală, permițându-vă să schimbați furnizorul fără penalități mari sau procese de ieșire prelungite.

- Abordare hibridă: utilizați o combinație de soluții interne și terțe, asigurându-vă că nu sunteți prea dependent de un singur furnizor.

Scalabilitate și provocări de infrastructură

Pe măsură ce operațiunile tale financiare cresc, platforma FaaS trebuie să se extindă cu tine. Prioritizează platformele cunoscute pentru scalabilitatea lor.

Sugestii experților:

- Integrare în cloud: platforme precum AWS și Google Cloud oferă servicii de infrastructură care pot sprijini scalabilitatea instrumentelor dvs. fintech-as-a-service. În plus, valorificarea Serviciilor Cloud oferite de Miquido poate amplifica securitatea și scalabilitatea, asigurând că soluțiile dvs. FinTech rămân solide.

- Indicatori de performanță: monitorizați în mod regulat valorile de performanță ale platformei dvs. pentru a detecta și rezolva cu promptitudine problemele de scalabilitate.

- Planificare anticipată: Implicați-vă în planificarea anticipată a capacității, estimarea cererilor viitoare și asigurându-vă că platforma dumneavoastră poate face față creșterii.

Reducerea diviziunii tradițional-modern: Rolul Fintech-as-a-Service

În peisajul financiar care evoluează rapid, a apărut o prăpastie între metodologiile bancare tradiționale și aspirațiile consumatorului modern. Fintech-as-a-Service (FaaS) se află la această răscruce de drumuri, gata să reducă acest decalaj.

Schimbarea așteptărilor consumatorilor:

Consumatorii de astăzi, conduși de era digitală, caută satisfacții instantanee, experiențe personalizate și interfețe digitale perfecte. Nu se mai mulțumesc cu procese bancare îndelungate în persoană sau cu produse financiare unice. În schimb, solicită soluții bancare digitale intuitive, tranzacții instantanee, gestionare simplă a contului bancar și consiliere financiară personalizată.

Dilema băncilor tradiționale:

În timp ce băncile tradiționale dețin încredere, fiabilitate și o bază de clienți stabilită, ele se confruntă adesea cu infrastructuri învechite, protocoale operaționale rigide și un ritm lent de inovare. Acest lucru face ca adaptarea la transformarea digitală rapidă să fie destul de dificilă.

Fintech-as-a-Service to the Rescue:

Iată cum FaaS joacă un rol esențial în reducerea diviziunii:

- Agilitate și viteză: platformele FaaS oferă soluții „plug-and-play”, permițând băncilor să integreze rapid instrumente financiare moderne. Această agilitate asigură că băncile pot lansa noi funcții sau servicii ca răspuns la cerințele pieței fără a fi supuse unei revizuiri complete.

- Personalizare la scară: Cu viitorul AI în fintech și capabilități de învățare automată încorporate în multe oferte FaaS, băncile pot oferi acum consiliere financiară personalizată, recomandări de produse și experiențe clienților la o scară până atunci de neatins.

- Experiență îmbunătățită a utilizatorului: soluțiile FaaS acordă prioritate designului centrat pe utilizator, asigurând că aplicațiile și platformele bancare se aliniază cu obiceiurile digitale contemporane ale utilizatorilor, de la integrare perfectă la navigare intuitivă în tabloul de bord, permițând transferuri bancare rapide și urmărirea cardurilor de credit și de debit. Acesta este un lucru pe care îl avem întotdeauna în vedere atunci când dezvoltăm aplicații bancare pentru clienți.

- Inovație rentabilă: în loc să investească masiv în cercetare și dezvoltare internă, băncile pot folosi FaaS pentru a accesa cele mai recente inovații fintech la o fracțiune din cost, asigurându-se că rămân competitive fără a-și încorda bugetele.

- Ecosisteme colaborative: FaaS promovează un mediu de colaborare, în care băncile tradiționale pot parteneri cu startup-uri fintech, giganți din tehnologie și chiar întreprinderi non-financiare pentru a oferi o gamă holistică de servicii, de la integrări de comerț electronic la plăți digitale bazate pe IoT.

În esență, Fintech-as-a-Service acționează ca un catalizator, permițând instituțiilor bancare tradiționale să îndeplinească și să depășească așteptările consumatorilor moderni. Prin adoptarea FaaS, băncile nu numai că își asigură relevanța în era digitală, ci și pun bazele unui viitor în care fintech-ul este mai accesibil, mai eficient și mai centrat pe client decât oricând.

Încotro se îndreaptă Fintech-as-a-Service în viitor?

Cu un 82% copleșitor de organizațiile financiare tradiționale care se pregătesc să colaboreze cu companii fintech în următorii câțiva ani, viitorul Fintech-as-a-Service strălucește strălucitor. Să pornim într-o călătorie prin progresele și transformările promite FaaS:

Inovații bazate pe inteligență artificială

Creșterea IA generativă conduce la o productivitate de neegalat în industria serviciilor financiare. Dincolo de eficientizarea operațiunilor, AI creează căi pentru personalizarea profundă soluții de procesare a plăților . De exemplu , interfețele de programare a aplicațiilor (API) alimentează chatbot-urile automate în domeniul bancar, permițându-le să asiste clienții neobosit.

Fiind adânc înrădăcinată în peisajul fintech de peste un deceniu, Miquido valorifică puterea inteligenței artificiale, integrând-o fără probleme în diverse aplicații de servicii financiare.

Digitalizare completă

Tranziția de la platformele native din cloud la soluții digitale cu etichetă albă nu numai că accelerează digitalizarea serviciilor financiare, dar subliniază și importanța finanțării durabile.

Acesta din urmă se extinde dincolo de un termen la modă; se concentrează pe alegeri conștiente de mediu în domeniul finanțelor. În plus, această abordare combinată încurajează incluziunea, asigurându-se că nici persoanele demografice defavorizate nu sunt lăsate în urmă în accesarea serviciilor fintech pentru soluții superioare.

Sfat profesionist: Pentru pionierii în fintech, orchestrarea unei tranziții fără probleme de la cadre bazate pe cloud la platforme în întregime digitale este de cea mai mare importanță. Cu priceperea Miquido în transformarea digitală , companiile pot asigura eficiența digitală pentru sarcini precum plățile transfrontaliere.

Atenție financiară unificată

Statisticile recente arată că strategiile omnicanale de implicare a clienților se laudă cu un impresionant Rată de retenție a clienților de 89% . Aceste strategii, completate de ofertele FaaS, sporesc vizibilitatea și atractivitatea unui brand financiar.

Indiferent dacă un client accesează un portofel electronic sau un alt serviciu financiar, i se prezintă o călătorie consistentă și captivantă. Această abordare diversă nu este doar esențială pentru atragerea de noi clienți, ci și esențială pentru păstrarea celor existenți.

Această experiență perfectă este îmbogățită și mai mult de conceptul de convergență imersivă. Acesta își propune să ofere o călătorie financiară cuprinzătoare, asigurând că utilizatorii pot accesa un spectru larg de servicii fintech, toate găzduite sub un singur acoperiș. O astfel de incluziune crește implicarea și satisfacția utilizatorilor, creând un ecosistem financiar holistic pentru clienți.

Siguranța datelor în tranzit

Odată cu creșterea mobilității datelor financiare, asigurarea siguranței acestora în timpul tranzitului a devenit esențială. Privacy Computing abordează această problemă, asigurând securitatea datelor chiar și atunci când sunt în circulație și cultivând încrederea în rândul utilizatorilor. Tehnici precum criptarea homomorfă sunt folosite pentru a consolida aceste straturi de protecție.

Completând acest accent pe siguranța datelor, modelele de guvernare dinamică a riscurilor au apărut pentru a consolida securitatea digitală în cadrul operațiunilor financiare. Aceste modele oferă evaluări ale riscurilor în timp real, permițând măsuri proactive împotriva potențialelor amenințări.

De fapt, mai multe firme fintech folosesc acum analiza predictivă pentru a evalua și a contracara riscurile chiar înainte ca acestea să se materializeze pe deplin, oferind un dublu nivel de securitate și asigurare pentru utilizatori.

Ești curios despre FaaS pentru afacerea ta? Vorbește cu Miquido.

Utilizarea tehnologiei ca serviciu, în special în domeniul fintech, transformă peisajul financiar. Pe măsură ce am aprofundat în Fintech-as-a-Service, este evident că această revoluție nu este doar despre tehnologie, ci despre transformarea experiențelor utilizatorilor și a agilității afacerii.

- Recomandări cheie:

- FaaS oferă soluții plug-and-play pentru servicii financiare îmbunătățite.

- Oferă eficiență a costurilor, scalabilitate și intrare rapidă pe piață pentru companii.

- Colaborări precum Stripe + Shopify exemplifică puterea parteneriatelor fintech.

- Securitatea, scalabilitatea și conformitatea cu reglementările rămân provocări cheie.

- Inteligența artificială și digitalizarea vor conduce viitoarele inovații în domeniul fintech.

Pe măsură ce orizontul fintech-ului se lărgește, companiile au nevoie de aliați care să-și înțeleagă provocările unice și să poată oferi soluții personalizate. Miquido , cu suita sa de servicii de la Transformare digitală la servicii cloud, este un partener de încredere pentru serviciile de dezvoltare de aplicații Fintech.