Back Charge: beneficii, dezavantaje și sfaturi

Publicat: 2023-10-20Luați în considerare acest scenariu din viața reală - un magazin de vânzare cu amănuntul comandă un lot de 500 de genți de designer de la un furnizor angro și specifică că gențile ar trebui să ajungă până la o anumită dată pentru o promoție planificată.

Totuși, bagajele ajung cu 3 zile mai târziu decât data convenită la livrare. Drept urmare, retailerul ratează fereastra de promovare, ceea ce duce la o pierdere a vânzărilor în valoare de 1.000 USD. Exprimându-și dezamăgirea față de întârziere, retailerul solicită angrosului să compenseze pierderea de venituri prin trimiterea unei facturi de 1.000 USD.

Cu alte cuvinte, comerciantul cu amănuntul folosește taxele înapoi ca mijloc de a recupera veniturile pierdute de la angrosist.

Așadar, ce sunt exact taxele înapoi și cum vă afectează acestea afacerea?

În această postare pe blog, vom arunca o privire mai atentă la ce sunt taxele înapoi și cum funcționează acestea, cu câteva exemple din lumea reală. De asemenea, le vom evidenția dezavantajele și beneficiile înainte de a enumera 6 strategii inteligente pentru a vă maximiza șansele de succes cu taxe înapoi.

Cuprins

Ce este o taxă înapoi?

Taxele înapoi sunt facturile pe care o parte (cum ar fi un comerciant cu amănuntul sau un antreprenor) le trimite unei alte părți (cum ar fi un furnizor angro sau un subcontractant) dacă suferă pierderi ca urmare a acțiunilor sau greșelilor celeilalte părți.

Cu toate acestea, pentru a emite taxe înapoi, cele două părți ar trebui să aibă un contract obligatoriu din punct de vedere juridic care să specifice situațiile care atrag taxe înapoi.

În cartea lor intitulată Construction Accounting Deskbook , autorii Louis P. Miramontes și Huge L. Rice definesc taxele înapoi în contextul construcțiilor ca:

„Facturarea pentru munca prestată sau costurile suportate de una dintre părți care, în conformitate cu acordul, ar fi trebuit să fie efectuate sau suportate de partea căreia i-a fost facturată. Proprietarii facturează taxele înapoi către antreprenorii generali, iar antreprenorii generali facturează taxele înapoi către subcontractanți.”

Deși se observă în mod obișnuit în industria construcțiilor, taxele înapoi sunt frecvente și în industriile de vânzare cu amănuntul, producție și finanțe.

De exemplu, o companie care angajează un dezvoltator de software poate emite taxe înapoi dacă dezvoltatorul întârzie proiectul sau dacă software-ul are defecte.

O companie de card de credit poate emite costuri înapoi unui client dacă acesta din urmă nu își achită cotizațiile la timp. În contextul cardurilor de credit, este posibil să fi întâlnit și termenul „rambursări”.

Nu vă învinovățim dacă vă întrebați dacă rambursările și taxele înapoi sunt sinonime. Următoarea secțiune aruncă lumină asupra subiectului.

Taxări înapoi și rambursări: care este diferența?

Spre deosebire de taxele înapoi care sunt utilizate în mai multe industrii, rambursările sunt de obicei folosite în industria cardurilor de credit. Procesul de rambursare își propune să protejeze consumatorii împotriva debitărilor frauduloase, nedorite sau incorecte ale cardului de credit, potrivit Comisiei Federale pentru Comerț.

Pentru a înțelege mai multe despre diferența dintre taxele înapoi și rambursări, am contactat Francis Fabrizi, AATQB (Asociația Tehnicienilor Contabili Qualified Bookkeeper) la Keirstone Limited.

Potrivit lui Fabrizi, distincția dintre termeni se învârte în jurul cine emite acuzațiile și cine le soluționează. S-a opus taxelor înapoi, în cazul în care partea responsabilă (un comerciant, un vânzător, un client sau un subcontractant) efectuează plata direct către partea care solicită rambursarea costurilor, rambursările sunt de obicei soluționate de bănci numai după o dispută rezolvată fără succes:

„Rambursările sunt de obicei folosite pentru a rezolva disputele dintre comercianți și clienți atunci când clientul a încercat deja să rezolve problema direct cu comerciantul și nu a reușit.”

Fabrizi explică cum funcționează de obicei rambursările cu un exemplu. Să presupunem că un client cumpără un produs dintr-un magazin cu cardul de credit și constată că produsul este defect. Ei cer apoi magazinului să restituie suma, iar comerciantul refuză să facă acest lucru. Clientul depune acum o plângere la banca sa, care emite o rambursare clientului pentru a rambursa suma.

Banca recuperează ulterior suma de la comerciant.

În mod similar, un client poate contesta și debitările incorecte sau nedorite emise de emitentul cărții de credit. În acest caz, banca emitentă (banca care a emis cardul de credit) inversează temporar taxele în timp ce investighează problema.

Sfat Clockify Pro

Învață cum să stăpânești arta de a fi plătit de la profesioniști! Consultați ghidul nostru detaliat privind facturarea și facturarea proiectului:

- Ghidul definitiv pentru facturarea și facturarea proiectelor

Cum funcționează taxele înapoi?

Să vedem cum funcționează taxele înapoi în practică cu un exemplu din industria construcțiilor.

Un antreprenor de construcții (o parte) încheie un acord cu un subcontractant (o altă parte) pentru cablarea electrică a unei clădiri.

Dacă subcontractantul nu reușește să termine lucrările în termenul convenit, aceasta duce la întârzierea proiectului, deoarece celelalte sarcini depind de finalizarea lucrărilor electrice. Aceste întârzieri se pot traduce în costuri suplimentare pentru antreprenor care ar putea avea nevoie să rețină forța de muncă pentru o perioadă mai lungă de timp decât era planificată inițial.

În această situație, antreprenorul poate factura subcontractantului aceste costuri suplimentare ale forței de muncă ca taxe înapoi.

În general, taxele înapoi ajută:

- Alocați costurile în mod corect,

- Promovați responsabilitatea,

- Facilitarea soluționării disputelor și

- Îmbunătățiți managementul proiectelor.

Tragând părțile la răspundere pentru acțiunile lor, acuzațiile înapoi promovează transparența și corectitudinea financiară.

Acum, s-ar putea să vă întrebați dacă taxele înapoi sunt un drept legal. Următoarea secțiune se concentrează pe aspectele juridice ale acuzațiilor înapoi.

Sunt acuzațiile înapoi un drept legal?

Întrucât nu există legi specifice legate de taxele înapoi, acestea sunt de obicei reglementate de contractul dintre două părți, cum ar fi:

- Antreprenorul și subcontractantul,

- Detailist și angrosist,

- Compania de carduri de credit și consumatorii sau

- Producatorul si distribuitorul.

Contractele redactate corect, care sunt convenite de comun acord, sunt obligatorii din punct de vedere juridic. Aceasta înseamnă că, dacă una dintre părți încalcă termenii contractului, cealaltă parte are dreptul legal de a lua măsuri, cum ar fi solicitarea de acuzații înapoi sau inițierea de proceduri judiciare.

Cu toate acestea, în industria construcțiilor, există unele legi, cum ar fi Prompt Pay Act, care afectează indirect taxele înapoi. Prompt Pay Act asigură că contractanții și subcontractanții sunt plătiți la timp.

Multe state (Colorado, Texas, New York, Illinois, Maryland și Carolina de Sud, pentru a numi câteva), au adoptat un model de fond fiduciar în care proprietarii banilor plătiți contractantului sunt păstrați în trust. Antreprenorul poate folosi fondul fiduciar doar pentru a plăti subcontractanților pentru munca prestată.

Cu alte cuvinte, antreprenorul nu poate reține fondurile fiduciare ca taxe înapoi pentru orice lucrare defectuoasă efectuată de subcontractant într-un alt contract.

Este important de reținut că majoritatea legilor statelor din SUA oferă contractanților sau subcontractanților dreptul de a refuza plata atunci când o altă parte nu îndeplinește sarcinile convenite. De exemplu, dacă subcontractantul nu furnizează materialele potrivite conform acordului, ceea ce duce la defecte ale clădirii, antreprenorul poate emite taxe înapoi către subantreprenor.

Acum, s-ar putea să vă întrebați cât de mult poate pretinde o parte ca taxe înapoi.

Potrivit National Law Review, partea care solicită taxe înapoi (în exemplul de mai sus, antreprenorul) poate factura doar o sumă egală cu ceea ce a cheltuit pentru a rectifica lucrarea care a fost efectuată incorect.

Sfat Clockify Pro

Simplificați respectarea legislației muncii și protejați-vă afacerea cu ghidurile noastre cuprinzătoare:

- Ghidurile de legi ale muncii de stat

Care este un exemplu de încărcare înapoi?

Unele dintre motivele obișnuite pentru revendicarea taxelor înapoi includ:

- Întârzieri,

- Pagube materiale,

- Materiale sau manoperă defecte și

- Nerespectarea reglementărilor de securitate și sănătate la locul de muncă.

Vom discuta exemple din lumea reală pentru fiecare scenariu, pentru a vă ajuta să înțelegeți mai bine cum funcționează taxele înapoi.

Exemplul #1: Taxări înapoi pentru întârzieri

În secțiunea de mai sus, ați văzut cum eșecul de a finaliza munca la timp poate duce la taxe înapoi. De asemenea, pot fi suportate taxe înapoi în cazul în care un furnizor livrează bunuri cu întârziere sau un client nu face plăți în timp util pentru serviciile sau bunurile pe care le achiziționează.

În plus, companiile de carduri de credit pot, de asemenea, impune comisioane înapoi ori de câte ori deținătorii de carduri nu reușesc să efectueze plățile cu cardul de credit la timp. Aceste taxe reprezintă penalitatea pentru nerespectarea termenului de plată specificat în contract.

Taxele înapoi pot fi utilizate și de vânzătorii angro și cu amănuntul atunci când o altă parte întârzie plățile. De exemplu, XYZ este un vânzător angro de condimente. John conduce un magazin cu amănuntul și cumpără în mod regulat condimente de la XYZ, așa că magazinul cu ridicata îi trimite facturi lui John lunar.

Cu toate acestea, în iulie, XYZ i-a livrat condimentele lui John ca de obicei, dar a ratat facturarea pentru câteva articole. Drept urmare, proprietarul lui XYZ a adăugat aceste articole ca taxe înapoi la factura pe care a trimis-o lui John în august.

Exemplul #2: Taxele înapoi pentru daune materiale

Acestea sunt cheltuielile suportate de o parte ca urmare a pagubelor materiale cauzate de o altă parte. Taxele sunt de obicei facturate către partea responsabilă și sunt utilizate pentru a recupera costurile pentru repararea daunelor.

De exemplu, dacă un oaspete de hotel provoacă daune unei camere de hotel, cum ar fi mobilier spart sau proprietate vandalizată, hotelul poate emite taxe înapoi pentru a recupera costul reparațiilor sau înlocuirii articolelor deteriorate.

Exemplul #3: Taxele înapoi pentru manopera necorespunzătoare

Una dintre cauzele obișnuite ale taxelor în spate este manopera proastă.

Shea Connelly Development (SCD) a angajat Revive ca subcontractant pentru două proiecte de construcție, unul la Park Place și celălalt la Glendale.

SCD a susținut că munca lui Revive la Park Place nu a fost la standard, așa că l-au concediat pe Revive din acel proiect. SCD a spus că a trebuit să angajeze un alt subcontractant pentru a remedia calitatea proastă a lucrărilor Revive la proiectul Park Place. Ca urmare, ei ar deduce suma pe care o cheltuiau pentru a repara munca lui Revive din orice plată pe care o datorau lui Revive.

Iată un alt scenariu din industria imobiliară. Să presupunem că un proprietar de proprietate a angajat o companie de administrare a proprietății pentru a-și întreține blocul. Contractul dintre aceste două părți specifică anumite responsabilități și standarde de calitate.

După o inspecție de rutină a blocului de apartamente, proprietarul imobilului descoperă că există probleme, cum ar fi echipamente de securitate sparte și daune nereparate la exteriorul clădirii.

Proprietarul contactează compania de administrare a proprietății pentru a-i informa cu privire la probleme și îi cere companiei să remedieze problemele într-o anumită dată. Dar, compania nu reușește să facă acest lucru, în ciuda mementourilor.

Proprietarul remediază problemele prin angajarea unei alte companii și calculează costurile remedierii problemelor. Proprietarul facturează apoi aceste cheltuieli către compania de administrare a proprietății ca taxe înapoi.

Exemplul #4: Taxări înapoi pentru probleme de siguranță

Să presupunem că un furnizor de alimente încheie un contract cu o companie de procesare a alimentelor pentru a livra anumite ingrediente alimentare de cea mai înaltă calitate.

Furnizorul livrează ingredientele și deoarece este primul lot de ingrediente, compania de procesare alimentară efectuează o inspecție amănunțită a calității. Compania constată că unele ingrediente sunt contaminate, ceea ce poate duce la pericole pentru sănătate.

Compania de procesare a alimentelor emite taxe înapoi pentru a acoperi costurile de efectuare a controalelor de calitate și eliminarea produselor contaminate.

Taxele înapoi pentru probleme de siguranță sunt, de asemenea, comune în industria construcțiilor.

Multiplex Construction Europe Ltd, cu sediul la Londra, un antreprenor, a angajat Bathgate Realizations Civil Engineering Limited, un subcontractant pentru lucrări de beton pentru un proiect de construcție.

De asemenea, Multiplex a angajat un alt subcontractant, BRM Construction, pentru a proiecta platforma cu forme glisante (echipamente de construcții care turnează și modelează continuu betonul) care a fost folosită pentru lucrările de beton efectuate de Bathgate.

La o dată ulterioară, Multiplex și-a reziliat contractul cu Bathgate, care a dat faliment și a angajat un nou subcontractant. După ce a inspectat lucrările efectuate până acum, noul subantreprenor a declarat că atât instalația de cofraj alunecos, cât și lucrările din beton sunt defecte și nesigure.

Multiplex a pretins costul înlocuirii acestor echipamente nesigure și a lucrărilor de beton ca taxe în urmă de peste 12 milioane de lire sterline (aproximativ 14,6 milioane de dolari) atât de la BRM, cât și de la Bathgate.

Avantajele taxelor înapoi

Taxele înapoi pot avea multe avantaje în anumite situații - în special în construcții și relații contractuale în care problemele trebuie rezolvate cu promptitudine. Iată câteva dintre cele mai comune avantaje ale utilizării taxelor înapoi.

Avantajul #1: Taxele înapoi ar putea ajuta la recuperarea costurilor

Potrivit lui Tom Zauli, vicepreședinte senior și director general la SOFTRAX, principalul avantaj al taxelor înapoi este că ajută o companie să recupereze venituri care altfel ar putea scăpa:

„Principalul beneficiu al taxelor înapoi este că procesul permite unei companii să recupereze venituri care altfel ar fi pierdute.”

Taxele înapoi pot oferi un nivel de protecție în cazul în care un subcontractant sau vânzător nu își îndeplinește obligațiile. Aceste taxe sunt o modalitate de a recupera costuri care pot ajunge la milioane în cazul proiectelor complexe.

Pentru a vă crește șansele de a recupera taxele înapoi, asigurați-vă că facturați întotdeauna altor părți cu promptitudine și acuratețe.

Sfat Clockify Pro

Facturarea fără efort începe aici. Descărcați șabloanele noastre gratuite de factură multifuncțională pentru soluții rapide:

- Șabloane de factură gratuite pentru freelanceri

Avantajul #2: Taxele înapoi promovează responsabilitatea și responsabilitatea

Taxele înapoi pot contribui la promovarea răspunderii prin descurajarea încălcării contractului și descurajând munca necorespunzătoare. Acest lucru încurajează toate părțile implicate – fie că este vorba de furnizori, subcontractanți, emitenți de carduri de credit sau clienți – să acționeze în mod responsabil pentru a evita taxele înapoi.

De exemplu, un producător de alimente încheie un contract cu un comerciant cu amănuntul pentru a furniza produse alimentare la timp. Datorită includerii clauzei privind taxele înapoi, producătorul știe că dacă nu furnizează produse de bună calitate sau nu le livrează la timp, va fi lovit cu taxe înapoi.

Ca urmare, producătorul are o grijă deosebită pentru a evita întârzierile sau problemele de calitate.

În mod similar, retailerul înțelege necesitatea de a monitoriza cu sârguință calitatea produselor și de a urmări cheltuielile, dacă există, de a remedia întârzierile sau produsele defecte. Această vigilență asigură că aceștia pot solicita în mod corect acuzații în cazul în care cealaltă parte nu își îndeplinește obligațiile.

Avantajul #3: Taxele înapoi pot duce la îmbunătățirea managementului proiectului

Urmărind și documentând costurile înapoi, proprietarii de proiecte și contabilii pot obține informații despre totalul creanțelor și datoriilor. Contul de încasat se referă la banii pe care clienții îi datorează unei companii, iar contul de plătit este banii pe care o companie îi datorează vânzătorilor sau creditorilor săi.

Proprietarii de proiecte pot observa, de asemenea, zonele în care costurile cresc din cauza erorilor sau omisiunilor din partea vânzătorilor sau subcontractanților. Apoi pot aborda aceste domenii pentru a optimiza managementul costurilor proiectului.

Avantajul #4: taxele înapoi pot ajuta la prevenirea disputelor

Potrivit lui Tom Zauli, acuzațiile înapoi pot juca un rol vital în prevenirea cauzelor comune ale disputelor în lumea afacerilor:

- Lucrări de proastă calitate,

- Abandonarea proiectului,

- Activități frauduloase și

- Probleme legate de plată.

Citând exemplul industriei construcțiilor, Tom explică că taxele înapoi descurajează subcontractanții să facă altceva decât cea mai bună treabă:

„Ca un factor de descurajare, ar trebui inclusă o taxă înapoi în contractul subcontractantului, în mod ideal, subcontractantul recunoscând potențialul de taxe înapoi. Cum s-ar putea întâmpla acest lucru este că clauza de taxare înapoi menține un subcontractant la timp în îndeplinirea unui termen limită agresiv, deoarece își dau seama că orice întârziere din partea lor ar duce la o taxare înapoi.”

Tom subliniază, de asemenea, importanța unei „comuncări clare și în timp util” pentru a rezolva problema care a necesitat acuzații înapoi.

În afară de aceasta, ar trebui să subliniem importanța documentației ca instrument de soluționare a litigiilor – ambele părți trebuie să elaboreze clar termenii contractului și să documenteze cu meticulozitate orice activitate deficientă.

De exemplu, dacă o parte poate documenta în detaliu munca deficitară a părții responsabile, aceasta poate justifica motivele pentru impunerea unor astfel de taxe.

În cazul în care există o dispută juridică legată de taxele în urmă, documentația corectă și cuprinzătoare poate ajuta ambele părți să-și fundamenteze pretențiile.

Avantajul #5: Taxele înapoi ajută la remedierea problemelor de calitate

După cum am văzut mai sus, taxele înapoi pot acționa ca elemente de descurajare pentru munca de proastă calitate.

Aceste taxe oferă, de asemenea, un mecanism de abordare și rectificare a problemelor de calitate sau a deficiențelor în:

- Manopera,

- Materiale, sau

- Respectarea cerințelor contractului.

Acest lucru poate ajuta la asigurarea faptului că proiectul îndeplinește calitatea și standardele dorite. Folosind taxele înapoi ca instrument pentru a descuraja munca de proastă calitate, managerii de proiect pot minimiza costul calității (costul total pe care îl suportă o companie pentru a asigura calitatea produselor sau serviciilor sale).

Dezavantajele taxelor înapoi

Taxele înapoi vin cu mai multe dezavantaje care pot afecta ambele părți implicate în contract. Iată câteva dintre cele mai comune dezavantaje ale taxelor înapoi.

Dezavantajul # 1: acuzațiile înapoi pot duce la dispute

După cum vă amintiți din secțiunea anterioară despre beneficii, am evidențiat modul în care taxele înapoi pot ajuta la soluționarea litigiilor. Ar putea părea contradictoriu să menționăm că acestea pot fi și o sursă de dispute.

Cu toate acestea, acuratețea ambelor afirmații depinde de:

- Claritatea clauzelor contractuale cu privire la taxele înapoi,

- Cât de amănunțită este documentația în ceea ce privește taxele înapoi și

- Modul în care sunt implementate taxele înapoi.

În industria financiară, disputele legate de debitările cardurilor de credit (sau rambursările) sunt frecvente, rata de rambursare fiind de 0,60%. Aceasta înseamnă că 6 din 1.000 de tranzacții cu cardul de credit sunt contestate.

Potrivit lui Fabrizi, având în vedere că acuzațiile înapoi pot duce la dispute legale și pot afecta relațiile de afaceri, acestea ar trebui folosite doar ca ultimă soluție după ce s-au încercat alte mijloace de soluționare sau prevenire a litigiilor:

„Este important de remarcat că acuzațiile înapoi pot crea o relație negativă și contradictorie între părți, ducând la neîncredere și resentimente. Ele pot face, de asemenea, obiectul unor dispute și contestații legale, mai ales dacă nu sunt susținute de dovezi sau documente suficiente sau dacă încalcă termenii contractului sau legile și reglementările aplicabile.”

După cum puteți vedea, documentarea meticuloasă este cheia pentru prevenirea unor astfel de dispute.

Dezavantajul #2: Taxele înapoi pot fi dificil de recuperat

Există multe motive pentru care taxele înapoi pot fi dificil de recuperat, cum ar fi:

- Întârziere în facturarea pentru taxele înapoi: atunci când taxele înapoi nu sunt trimise în ciclul de facturare curent, partea care o primește ar putea ajunge să fie surprinsă neplăcut. Acesta din urmă, în acest caz, s-ar putea să nu-și amintească motivele debitărilor înapoi sau să nu fie pregătit să plătească aceste taxe.

- Documentație insuficientă : Lipsa documentației (sau documente prost întreținute) poate face dificilă dovedirea revendicării acesteia. Acest lucru este deosebit de important în cazul în care destinatarul depune o acțiune în justiție prin care contestă acuzațiile înapoi. În general, sarcina de a dovedi că cealaltă parte datorează acuzații înapoi revine reclamantului (cel care pretinde taxele înapoi de la o altă parte).

- Lipsa comunicării: În cazul în care destinatarul taxelor înapoi ia cunoştinţă de taxe numai atunci când primeşte factura, probabilitatea ca acesta să poată plăti imediat suma este scăzută.

În plus, întrucât acuzațiile înapoi sunt adesea contestate, recuperarea poate fi un proces complicat și poate implica adesea bătălii legale îndelungate.

Dezavantajul #3: Taxele înapoi pot fi utilizate greșit

Posibilitatea de a utiliza greșit taxele înapoi este mare, mai ales atunci când termenii contractului sunt vagi sau prost redactați.

O parte poate abuza de taxele înapoi prin creșterea costurilor, pretinzând calitatea slabă a muncii fără dovezi sau adăugând taxe suplimentare care nu făceau parte din acordul inițial.

Iată un alt mod de a folosi greșit taxele înapoi. Unii contractori angajează aceiași subcontractanți pentru mai multe contracte. Acești contractori adaugă clauze ilegale în contract conform cărora, dacă subcontractantul efectuează lucrări deficiente într-un contract, se vor aplica taxe înapoi pentru toate celelalte contracte.

Aceasta înseamnă că, dacă subcontractantul efectuează lucrări deficiente la proiectul curent, antreprenorul poate percepe taxe înapoi pentru toate celelalte proiecte pe care subcontractantul le realizează pentru antreprenor.

În unele cazuri, acuzațiile înapoi sunt folosite ca formă de represalii. Dacă o parte este nemulțumită de performanța sau de acțiunile altei părți, aceasta poate recurge la emiterea de acuzații înapoi ca măsură punitivă, chiar dacă acuzațiile nu sunt justificate.

Dezavantajul #4: acuzațiile înapoi pot fi un ucigaș final

În cazul în care partea care se află la capătul de recepție a taxelor înapoi refuză să efectueze plata, cel care emite aceste taxe poate fi nevoit să acopere aceste costuri.

De exemplu, dacă un furnizor refuză să ramburseze taxele către un comerciant cu amănuntul pentru livrarea întârziată a mărfurilor, acesta din urmă trebuie să suporte aceste costuri.

Chiar și atunci când vânzătorii sau subcontractanții sunt de acord să plătească taxele înapoi, cei care pretind taxele înapoi pierd timp și bani în urmărirea plății. Procesele îndelungate de soluționare a litigiilor pot duce la efort financiar asupra părții care solicită acuzații înapoi, afectând termenele și bugetele proiectului.

Putem analiza datele dintr-un studiu realizat de Arcadis pentru a ne face o idee despre costuri și termene.

Studiul a constatat că, în timp ce valoarea litigiilor din industria construcțiilor a atins o medie de 54,26 milioane USD în 2020, aceste dispute au durat 13,4 luni pentru a fi rezolvate.

Sfaturi despre cum să ai succes cu taxele înapoi

Indiferent dacă sunteți proprietar de afaceri, manager de proiect sau furnizor care dorește să emită taxe înapoi unei alte părți, puteți maximiza șansele de recuperare cu aceste sfaturi.

Sfatul #1: redactați un contract fără greșeală

Cele mai multe dispute cu privire la taxele înapoi apar din contractele prost redactate sau din lipsa de înțelegere a ceea ce presupune contractul.

Așadar, primul pas pentru recuperarea taxelor înapoi este redactarea unui contract fără greșeli care definește în mod clar:

- Scopul muncii,

- Standarde de calitate așteptate,

- Cronologie și

- Termeni de plată.

Cel mai important, descrieți condițiile în care pot fi aplicate taxele înapoi (cum ar fi materiale de calitate scăzută sau eșecul curățării șantierului), procesul de emitere a acestora și costurile asociate.

Sfatul #2: Asigurați-vă comunicarea continuă

Menținând un flux constant de comunicare, puteți evita neînțelegerile și puteți îmbunătăți relațiile cu furnizorii/subcontractanții dvs. Comunicarea continuă poate crește, de asemenea, șansele de a recupera taxele înapoi, dacă există.

Programați întâlniri regulate de proiect cu vânzătorii, subcontractanții sau alte părți terțe, după caz, pentru a analiza progresul, a aborda preocupările și a discuta probleme care pot duce la taxe înapoi.

Comunicarea deschisă va ajuta, de asemenea, la prevenirea surprizelor neplăcute în cazul trimiterii unei facturi cu taxe înapoi, potrivit Tom Zauli.

„O companie ar trebui să aibă o comunicare deschisă și proactivă cu clientul/partea afectată în toate părțile procesului de debitare înapoi, inclusiv motivul pentru care este suportată taxa. Comunicarea va ajuta la stabilirea așteptărilor, la oprirea escaladării problemei și la păstrarea intactă a relației cu clienții.”

Sfatul #3: Efectuați controale regulate de calitate

Inspecțiile periodice ale calității pot ajuta la asigurarea faptului că munca este efectuată în conformitate cu standardele specificate.

Mai mult, dacă descoperiți deficiențe, puteți crea rapoarte formale de deficiențe și le puteți partaja părții responsabile. Dacă partea responsabilă nu remediază deficiențele în termenul specificat, puteți utiliza rapoartele ca bază pentru cererile de plată înapoi.

Sfatul #4: Documentați totul

Mențineți înregistrări meticuloase ale tuturor activităților legate de proiect, cum ar fi progresul lucrărilor, comenzile de modificare și rezultatele inspecției dvs. de calitate.

Faceți fotografii pentru a documenta starea muncii în diferite etape, mai ales dacă există îngrijorări cu privire la calitatea sau conformitatea muncii.

Această documentație este importantă pentru susținerea oricăror taxe înapoi.

Mai presus de toate, nu uitați să documentați comunicarea pe care ați avut-o cu subcontractanții sau furnizorii dvs., inclusiv acordurile verbale care s-ar putea să nu fie amintite cu exactitate mai târziu.

Sfatul #5: Luați o abordare treptată pentru a revendica costurile înapoi

Deși nu există legi specifice care să reglementeze taxele înapoi, este important să știți ce pași trebuie urmați atunci când revendicați taxele înapoi. Acest lucru vă poate îmbunătăți șansele de recuperare în cazul unei dispute.

În industria construcțiilor, National Law Review recomandă ca cel care pretinde taxe înapoi să furnizeze mai întâi vânzătorului sau subcontractantului o notificare scrisă a lucrărilor deficiente. Notificarea ar trebui să descrie în detaliu toate problemele legate de servicii sau materiale.

Acest proces poate funcționa și în alte industrii și contexte.

Dacă contractul definește o perioadă de timp pentru ca partea responsabilă să remedieze aceste deficiențe, asigurați-vă că le oferiți posibilitatea de a face acest lucru.

Dacă partea responsabilă nu reușește să ia măsuri în ciuda notificării dvs., asigurați-vă că îi informați în scris cu privire la măsurile corective pe care le veți lua pentru a remedia munca deficientă.

În timp ce oferiți părții responsabile posibilitatea de a fi prezentă atunci când efectuați lucrările de rectificare, asigurați-vă că documentați procesul de remediere. De exemplu, puteți face fotografii sau videoclipuri ale lucrărilor de reparație pe care le-ați efectuat.

Odată ce rectificarea este completă, furnizați părții responsabile toate facturile relevante, estimările de cost și alte documente.

Sfat # 6: Urmăriți și facturați rapid costurile înapoi

Nefacturarea promptă a taxelor înapoi poate duce la uitarea de către partea responsabilă a taxelor restante. Tom Zauli subliniază importanța facturării prompte și precise pentru a maximiza șansele de recuperare a costurilor înapoi:

„Încurajez toate companiile să se asigure că toate facturile sunt efectuate corect și la timp, având automatizarea și controalele adecvate în procesul de facturare.”

O modalitate de a vă asigura că facturile sunt corecte și prompte este să utilizați instrumente de urmărire a timpului și de facturare, cum ar fi Clockify.

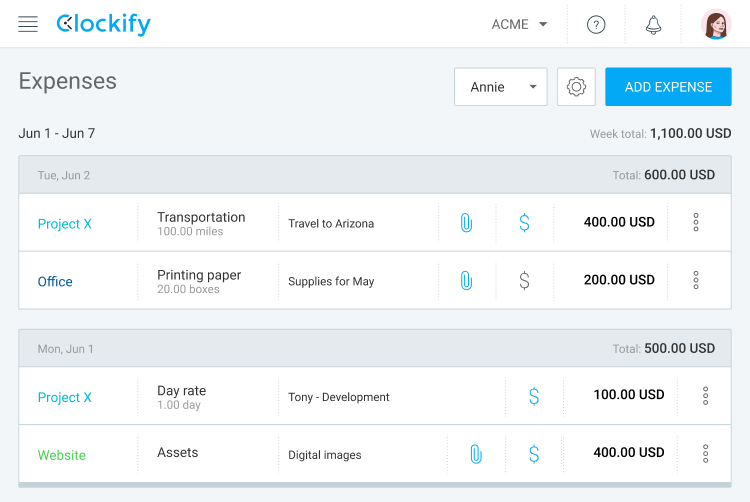

Clockify vă permite să creați proiecte pentru fiecare contract sau subcontract în care se pot aplica taxe înapoi. Acest lucru ajută la urmărirea cu precizie a timpului și a cheltuielilor.

Puteți adăuga intrări de timp (atât pentru munca facturabilă, cât și pentru cea nefacturabilă) ori de câte ori efectuați lucrări legate de un anumit proiect sau sarcină în Clockify. Înregistrările de timp pot include ore petrecute tratând deficiențele, reprelucrarea sau orice alte activități legate de taxele înapoi.

Pe lângă timpul de urmărire, cu Clockify, puteți înregistra și cheltuielile pentru fiecare proiect la care lucrați. Pentru fiecare cheltuială, puteți include note detaliate care descriu munca efectuată, motivul taxei înapoi și orice informații justificative relevante, cum ar fi chitanțele. Cheltuielile pot include costuri materiale, costuri ale subcontractorilor sau orice alte cheltuieli legate direct de problema taxării înapoi.

Această documentație este esențială pentru justificarea taxelor înapoi.

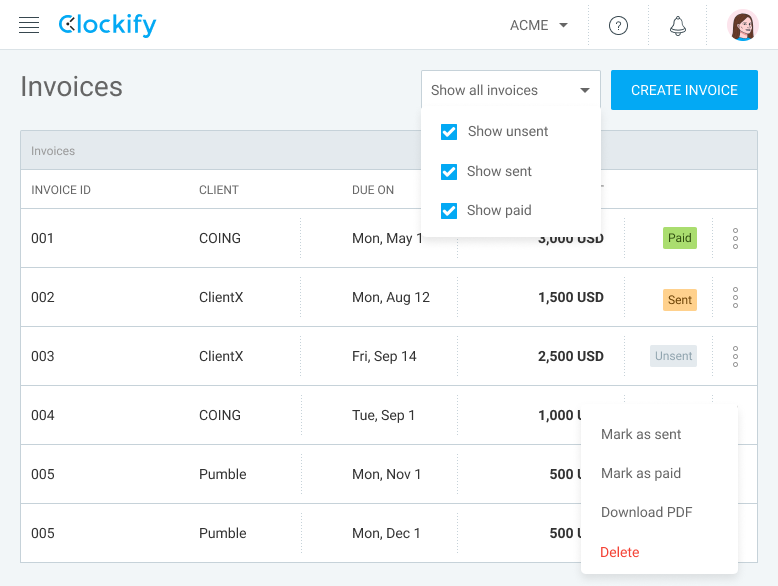

Ulterior, veți putea prezenta toate cheltuielile într-o factură.

Mai mult, puteți genera rapoarte personalizate legate de fiecare proiect sau subcontract. Aceste rapoarte pot servi ca o evidență cuprinzătoare a timpului și a cheltuielilor efectuate - facilitând prezentarea unui caz clar pentru taxele întârziate.

Concluzie: documentarea și urmărirea costurilor sunt cheile succesului reîncărcării

Taxele înapoi pot fi o modalitate excelentă pentru companii de a-și urmări finanțele și de a se asigura că toată lumea este trasă la răspundere. Puteți utiliza taxele înapoi pentru a preveni sau rezolva disputele și pentru a îmbunătăți managementul proiectelor.

Cu toate acestea, avertismentul este că acestea ar trebui să fie utilizate în mod responsabil, ținând cont de obligațiile contractuale și de legile aplicabile.

În cele din urmă, eficacitatea taxelor înapoi depinde de redactarea de contracte clare, documentație meticuloasă și urmărirea costurilor.

Urmând sfaturile pe care le-am enumerat mai sus, vă puteți îmbunătăți succesul cu taxe înapoi.

Cu toate acestea, vă încurajăm să solicitați consiliere juridică înainte de a implementa taxe înapoi în strategia dvs. de afaceri.

️ Aveți vreun sfat pentru îmbunătățirea șanselor de recuperare a taxelor înapoi? Poate că v-ați confruntat cu provocări unice atunci când ați facturat costuri înapoi. Vă invităm să împărtășiți aceste sfaturi și experiențe cu noi la [email protected] și vom depune toate eforturile pentru a le pune în lumina reflectoarelor în următorul nostru articol. Dacă ați găsit acest articol iluminant, vă rugăm să luați în considerare apăsarea butonului de distribuire și să răspândiți cunoștințele altora.