6 razões pelas quais as empresas são auditadas (e como evitá-las)

Publicados: 2022-05-07Uma em cada 100 empresas é auditada a cada ano. Certifique-se de fazer parte dos 99 que não o fazem.

Observação: este artigo destina-se a informar nossos leitores sobre preocupações relacionadas a negócios nos Estados Unidos. Não se destina de forma alguma a fornecer aconselhamento financeiro ou a endossar um curso de ação específico. Para aconselhamento sobre sua situação específica, consulte seu contador ou consultor financeiro.

Como empresário, o que o mantém acordado à noite? Roedores no fornecimento de ingredientes? Um vírus de computador paralisante que bloqueia o acesso ao seu software de contabilidade? A temida notificação de auditoria do IRS?

As auditorias podem ser especialmente assustadoras para proprietários de pequenas ou médias empresas devido à perspectiva de pagar mais impostos em um orçamento limitado ou ser responsabilizado pessoalmente sem um departamento de contabilidade experiente para apoiá-lo.

Se o IRS está assombrando seus sonhos, permita-me acalmá-lo de volta ao sono: apenas cerca de uma em cada 100 empresas é auditada a cada ano. Além disso, existem algumas coisas simples que você pode fazer para evitar o olhar ameaçador do IRS.

Como proprietário de uma pequena empresa, suas chances de ser auditado aumentam se você:

- Ganhe mais de US $ 1 milhão por ano (isso não é uma coisa ruim, mas se for você, provavelmente é hora de incorporar para proteger você e seus ativos).

- Deixar de relatar todos os seus rendimentos.

- Reivindicar deduções de negócios que são desproporcionais à sua renda.

Como diz o velho ditado, um grama de prevenção vale um quilo de cura, e estamos aqui para ajudá-lo a evitar os erros que levam a uma auditoria do IRS em primeiro lugar.

Por que as pequenas empresas são auditadas?

Neste artigo, veremos seis dos principais motivos pelos quais as pequenas empresas são auditadas, além de dicas sobre como evitar se tornar uma delas.

Vale a pena notar, porém, que você pode ser auditado por motivos além do seu controle. O IRS usa seleção aleatória para auditar alguns retornos, e seu retorno também pode ser direcionado para uma auditoria por causa de algo obscuro que um de seus parceiros de negócios ou investidores fez.

O que fazer se você receber um aviso de auditoria do IRS (Fonte)

Para aquelas coisas que você pode controlar, no entanto, entrei em contato com nossos vizinhos amigáveis no IRS para obter algumas dicas e recursos úteis e reuni a seguinte lista:

6 dicas para evitar uma auditoria do IRS

1. Pare de gastar com eventos de entretenimento

Planejando levar um cliente em potencial ao antigo jogo de bola ou a um show para conquistá-lo? Tudo bem, mas vai ter que ser por sua conta.

Como parte da Lei de Cortes de Impostos e Empregos de 2017, o governo acabou com as deduções de entretenimento relacionadas a negócios. Então, se você tentar contornar o sistema para manter sua noite anual de apreciação do cliente, você está levantando uma grande bandeira vermelha para o IRS enviar um auditor em sua direção.

As refeições ainda são boas, então coma.

De acordo com a Receita Federal:

“Os contribuintes podem continuar a deduzir 50% do custo das refeições de negócios se o contribuinte (ou um funcionário do contribuinte) estiver presente e os alimentos ou bebidas não forem considerados luxuosos ou extravagantes. As refeições podem ser fornecidas a um cliente comercial atual ou potencial, cliente, consultor ou contato comercial similar. Alimentos e bebidas fornecidos durante eventos de entretenimento não serão considerados entretenimento se adquiridos separadamente do entretenimento, se o custo for declarado separadamente do entretenimento em uma ou mais contas, faturas ou recibos.”

Além das despesas de entretenimento, aqui está um guia útil para empresas sobre deduções comuns de acordo com a lei tributária de 2017 versus a lei tributária pós-cortes fiscais e lei trabalhista.

2. Não exagere com suas deduções

Não me entenda mal: como proprietário de uma empresa trabalhadora, você deve fazer todas as deduções a que tem direito. Mas você também deve saber que o IRS usa um programa de computador (Função de Renda Discriminada) que compara o número e o valor de suas deduções com outras empresas da sua faixa de renda.

Jeffrey Levine, CPA (Fonte)

Portanto, se o negócio padrão em sua faixa de imposto tiver 12 deduções e você fizer 212, você ouvirá um agente do IRS amigável para ajudá-lo a reduzir esse número.

Isso não significa que você deve pular as deduções que você legitimamente merece por medo de uma auditoria. Na verdade, o CPA Jeffrey Levine diz que um dos maiores erros que ele vê os proprietários de pequenas empresas cometerem é não deduzir despesas comerciais legítimas, como um escritório em casa, por medo de uma auditoria.

Hector Garcia, CPA (Fonte)

Isso significa que, se você acha que pode economizar algum dinheiro fazendo uma dedução de $ 500 por colocar um pedaço de madeira compensada de $ 10 em um meio-fio em frente à sua loja e chamá-lo de rampa para cadeira de rodas, você deve pensar novamente. Tirar dezenas de deduções “diversas” também não é uma boa ideia, pois não são mais permitidas pela Receita Federal.

Deduções de home office, viagens de negócios e quilometragem de veículos estão entre as deduções de negócios mais mal utilizadas, de acordo com o consultor de CPA e QuickBooks, Hector Garcia. Portanto, use-os quando apropriado, mas saiba que os olhos do IRS estão sobre você.

3. Incorporar ou formar uma LLC

As pequenas empresas são mais auditadas do que as corporações porque a incorporação mostra algum nível de organização e competência financeira por parte do negócio.

Além de um menor risco de auditoria, há outras razões convincentes para considerar a incorporação:

- Para muitos proprietários de pequenas empresas, os bens pessoais (casa, veículos, poupança) também estão em jogo para pagar os credores se o seu negócio falir.

- As corporações são mais propensas do que as pequenas empresas a garantir empréstimos comerciais dos bancos.

- As corporações podem fazer mais deduções do que as pequenas empresas (como planos de aposentadoria e assistência médica para funcionários).

Se você estiver pensando em incorporar de qualquer maneira, você pode adicionar “menor chance de ser auditado” à sua lista de razões para fazê-lo.

4. Seja proativo em relação a anomalias

Imagine este cenário: para cada um dos últimos três anos, sua pequena empresa de paisagismo ganhou cerca de US$ 80.000 em receita. Este ano, procurando expandir, você ganhou um novo contrato lucrativo com o governo local e investiu em três novos cortadores de grama comerciais para lidar com o trabalho extra. Assim, sua renda triplica em relação ao ano anterior e, de repente, você está reivindicando mais de US$ 10.000 em deduções adicionais da Seção 179.

Há uma boa chance de isso desencadear alguns alertas no IRS. Mas, em vez de enviar os números e se esconder debaixo da mesa com os dedos nos ouvidos esperando o auditor bater, seja proativo.

Irene Wachsler

CPA

“Se houver um número outlier legítimo, sempre recomendamos que essa informação seja divulgada no Formulário 8275 (Declaração de Divulgação) para que, se o retorno vier para uma auditoria, um agente do IRS possa revisar a explicação e decidir se a explicação ou não é razoável”,

Portanto, reúna os recibos dos cortadores de grama, o contrato com o governo local, até mesmo a documentação de seus planos de expansão e inclua-os na sua devolução. Pode demorar um pouco mais no início, mas provavelmente impedirá uma auditoria (durante a qual você teria que reunir essas evidências, de qualquer maneira).

5. Não arquive uma declaração alterada, a menos que seja absolutamente necessário

Quando você está contra o relógio, pode ser tentador pensar: “Estou exausto e ainda tenho que abrir a loja às 6 da manhã amanhã. Vou apenas arquivar isso por enquanto para cumprir o prazo e, em seguida, apresentar uma declaração corrigida mais tarde para limpar quaisquer erros. ”

Péssima ideia. Apresentar uma declaração alterada é como segurar um grande cartaz dizendo ao IRS que você não tem certeza do que está fazendo. De acordo com a Receita Federal:

“A apresentação de uma declaração alterada não afeta o processo de seleção da declaração original. No entanto, as devoluções alteradas também passam por um processo de triagem e a devolução alterada pode ser selecionada para auditoria.”

Em outras palavras, embora você possa ter cometido um erro ou dois em sua declaração original, sua declaração alterada dá ao IRS outra oportunidade de auditá-lo, e a declaração alterada em si pode ser uma bandeira vermelha.

Se você realmente, honestamente, estragou tudo e esqueceu de fazer uma dedução legítima que vai lhe custar milhares de dólares, apresente uma declaração corrigida. Mas é muito melhor gastar uma ou duas horas extras para acertar na primeira vez.

6. Arquivar eletronicamente

No ano de 2019, essa deveria ser a única forma, mas cerca de 10% dos contribuintes individuais ainda usavam papel para arquivar em 2018, segundo a Receita Federal. Tenho certeza de que existem alguns empresários por aí que arquivam manualmente os formulários em papel porque são luditas ou tentam colá-los ao IRS de uma maneira meio hipster. Mas você também pode incluir uma nota manuscrita com os formulários em papel que diz “Prezado IRS, por favor, peça a um auditor que verifique este retorno”.

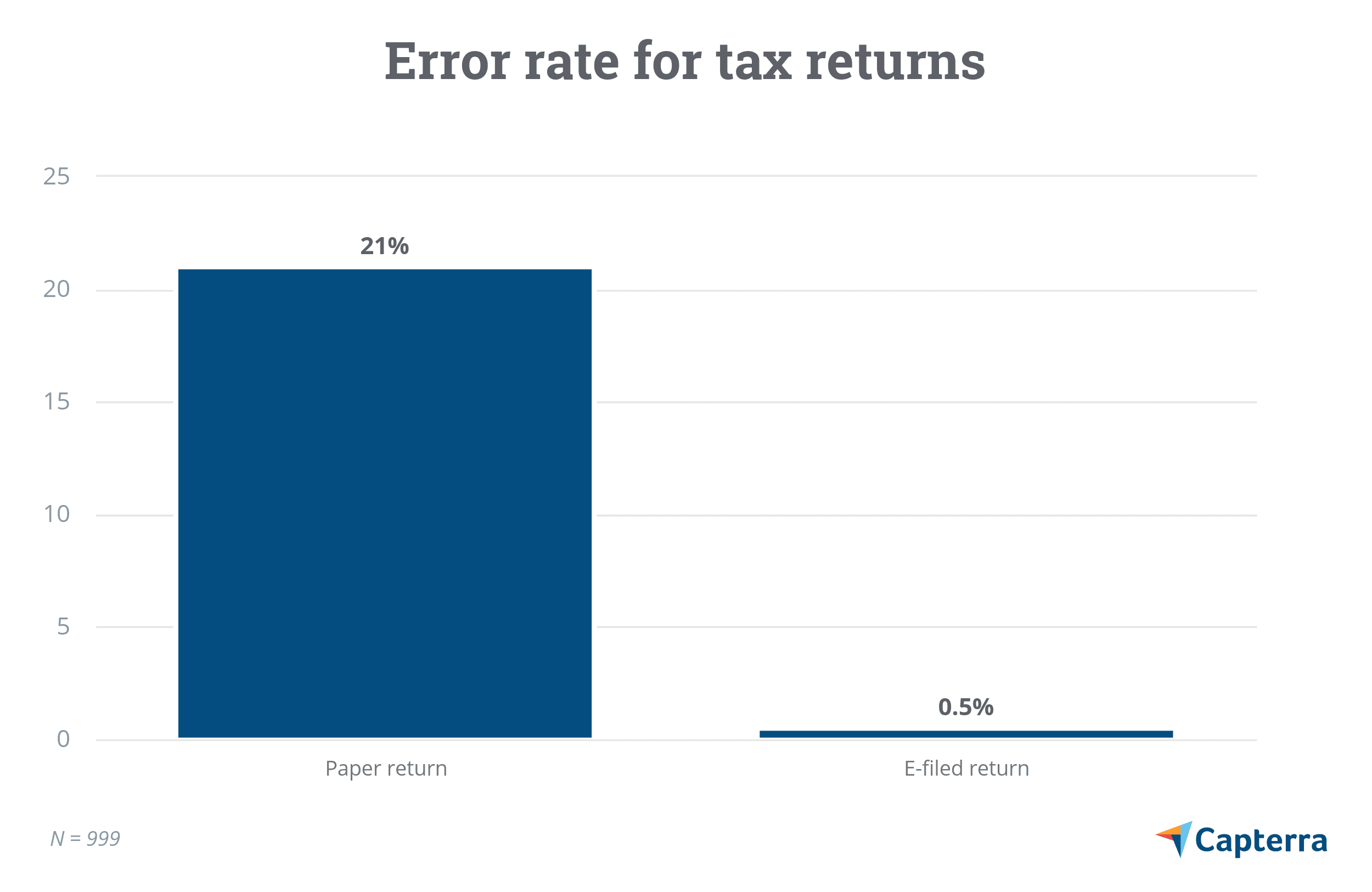

Por quê? De acordo com o e-file, site do sistema de arquivamento eletrônico do IRS, “A taxa de erro para uma devolução em papel é de 21%. No entanto, os retornos arquivados eletrônicos geram uma taxa de erro de apenas metade de um por cento.”

Em outras palavras: uma declaração em papel tem mais de 40 vezes mais chances de conter erros do que uma declaração arquivada eletronicamente.

Outros motivos para arquivar eletronicamente:

- O software de declaração eletrônica de impostos ajuda você a encontrar créditos e deduções fiscais que você provavelmente perderá usando caneta e papel.

- Ao usar o depósito direto e o arquivamento eletrônico, você pode obter seu retorno em menos de três semanas, em vez de esperar cerca de dois meses por um retorno em papel.

- A maioria dos softwares de declaração de impostos inclui avisos de auditoria para coisas como deduzir um escritório em casa ou combinar milhagem pessoal e comercial.

Mais ajuda do IRS

Apesar do que você pode ter aprendido com Irwin R. Schyster, o IRS não está atrás de pequenas empresas, e eles preferem processar um retorno limpo do que ter que fazer trabalho adicional para coletar impostos.

- Impostos para pequenas empresas: workshop virtual

- Centro Fiscal para Pequenas Empresas e Autônomos

O que você deve fazer se for auditado de qualquer maneira?

Neste artigo, analisamos algumas coisas que você pode fazer como proprietário de uma pequena empresa ao longo do ano para evitar acionar uma auditoria do IRS. Mas e se você ainda for sinalizado para uma auditoria?

Não entrar em pânico. Agora é a hora de ser completamente aberto, fornecer tanta papelada relevante quanto você tiver e cooperar educadamente com o representante do IRS com quem você está trabalhando. O IRS fornece seu próprio guia sobre como fazer uma auditoria o mais tranquila possível.

E se você realmente quiser jogar pelo seguro, obtenha um bom software de contabilidade e use-o todos os dias para eliminar erros antes que eles aconteçam e encontre um contador de negócios confiável a quem você possa recorrer em tempos de problemas e mantê-lo no caminho certo.

Você foi auditado? Em caso afirmativo, que lições você aprendeu que pode compartilhar com seus colegas líderes de pequenas empresas? Compartilhe com outros líderes empresariais nos comentários!

Para ficar por dentro das tendências de contabilidade e finanças para pequenas empresas durante todo o ano, siga nosso blog. Aqui estão alguns artigos recentes para você começar:

|