O futuro da FinTech: análise preditiva e insights orientados por IA

Publicados: 2023-08-01No cenário em constante evolução da tecnologia financeira (FinTech), os dados surgiram como a nova moeda. Impulsiona a inovação e remodela a indústria. Com a rápida proliferação de transações digitais, serviços bancários online e pagamentos móveis, uma quantidade impressionante de dados é gerada a cada segundo.

No entanto, não apenas o volume de dados importa, mas como as empresas e instituições financeiras aproveitam seu potencial para obter informações valiosas e conduzir a tomada de decisões informadas.

A escala de informação que circula pelo mundo físico e pela economia global é imensa e diversa. Origina-se de vários canais, como sensores, imagens de satélite, atividade na web, aplicativos digitais, vídeos e transações com cartão de crédito.

No entanto, os dados não processados têm significado limitado até que sejam combinados com outros dados e convertidos em informações para aprimorar a tomada de decisões. Os dados ganham relevância e revelam insights valiosos ao contextualizar, por exemplo, números de vendas em dados históricos ou tendências de mercado. De repente, esses números podem indicar crescimento ou declínio em relação aos benchmarks ou como resultado de estratégias específicas.

À medida que o volume de dados gerados por transações financeiras continua aumentando, torna-se imperativo que as empresas FinTech invistam em análise de dados e na integração de análises preditivas suportadas por IA. Para aproveitar todo o potencial desses vastos conjuntos de dados e permitir a análise avançada de dados, eles geralmente buscam a experiência dos serviços de desenvolvimento de IA . Especialmente aqueles que empregam algoritmos e técnicas de aprendizado de máquina para extrair e identificar padrões e conduzir processos de tomada de decisão informados.

Introdução à IA em FinTech

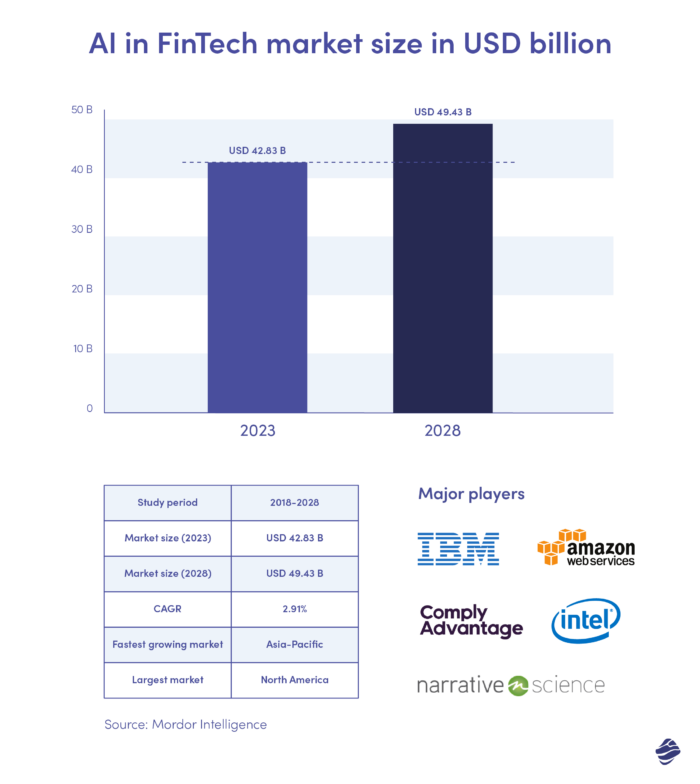

De acordo com o relatório da Mordor Intelligence, o tamanho do mercado de IA no Fintech é estimado em $ 42,83 bilhões em 2023. Espera-se que chegue a $ 49,43 bilhões até 2028. Além disso, espera-se que cresça a um CAGR de 2,91% durante o período de previsão (2023 -2028).

Isso é prova de que, com a análise preditiva, as instituições bancárias e financeiras podem obter informações valiosas sobre tendências futuras, comportamento do cliente e dinâmica de mercado para tomar decisões de negócios estratégicas, informadas e proativas.

Além disso, o recente relatório da Mckinsey “Autonomy of AI: Staying on the vanguarda of AI in banking” destaca a importância da tecnologia, particularmente AI, blockchain, computação em nuvem e dados e ferramentas de análise preditiva , para alcançar a eficiência e impulsionar a inovação nos negócios em a indústria financeira. Essas tecnologias permitem que as empresas bancárias atendam a uma vasta base de clientes, incluindo milhões de clientes individuais e clientes empresariais, com notável eficiência em sua plataforma digital. O baixo custo operacional e de manutenção de TI por conta aumenta ainda mais sua vantagem em atender a população em massa.

Aproveitar a computação em nuvem e a análise de dados permite que o setor de serviços financeiros desenvolva modelos de risco superiores. Leva à agilidade na avaliação de riscos financeiros e aprovação de produtos de crédito para clientes, processo antes inimaginável.

Além disso, as empresas financeiras podem criar um modelo de negócios comercialmente sustentável e lucrativo processando com sucesso as solicitações de crédito e mantendo um equilíbrio entre custos e retornos. Os exemplos destacados mostraram como a adoção de soluções baseadas em tecnologia pode transformar os processos financeiros tradicionais e as práticas bancárias, tornando os serviços financeiros mais acessíveis e eficientes para um público mais amplo.

Análise avançada de dados para melhorar a tomada de decisões

A implementação de insights orientados por IA permite que as empresas FinTech estabeleçam uma estratégia de dados abrangente que abrange análises descritivas, preditivas e prescritivas. O aprendizado de máquina e a implementação de IA ampliam os recursos e garantem mais confiança nos dados para cada tipo dessas abordagens analíticas.

Atualmente, as organizações financeiras seguem o exemplo automatizando o processamento de dados por meio da utilização de ferramentas de automação analítica e modelagem preditiva. Dependendo da perspectiva do negócio, a estratégia de dados para a equipe financeira pode consistir no seguinte:

- Análise descritiva, que envolve a transformação de dados brutos, como números de vendas, contagens e estatísticas de clientes, em informações acionáveis que podem orientar a tomada de decisões. As empresas FinTech podem obter informações sobre desempenho e tendências anteriores analisando dados históricos.

- A análise preditiva utiliza tecnologias avançadas como IA, aprendizado de máquina e Big Data para prever eventos e resultados futuros. Ao identificar padrões e correlações nos dados, a análise preditiva permite que as empresas façam previsões informadas sobre tendências futuras, comportamento do cliente e dinâmica do mercado.

- A análise prescritiva promove a análise, fornecendo recomendações inteligentes e sugerindo cursos de ação ideais para alcançar os resultados desejados. Ao considerar várias entradas de dados e usar algoritmos, a análise prescritiva ajuda as empresas a enfrentar desafios e tomar decisões baseadas em dados.

A análise prescritiva e preditiva oferece insights abrangentes sobre os problemas do negócio FinTech. Eles fornecem orientação sobre as estratégias mais eficazes para abordá-los. Essas metodologias analíticas permitem que as empresas otimizem o desempenho, impulsionem a eficiência e capitalizem as oportunidades em um mercado em rápida evolução.

Outro tipo de analytics com significativa importância no setor bancário e financeiro é o real-time . A análise em tempo real refere-se ao processo de análise de dados e modelos estatísticos e geração de insights em tempo real ou quase em tempo real. Envolve monitorar e processar continuamente os fluxos de dados à medida que são gerados, permitindo a tomada de decisões e ações imediatas para as instituições FinTech.

Benefícios de insights orientados por IA em FinTech

Entre as chamadas “tecnologias de ponta” que se enquadram nas tecnologias de IA estão o processamento de linguagem natural (NLP), análise de script de voz, agentes virtuais, visão computacional, reconhecimento facial, blockchain, robótica e análise comportamental. Esses recursos avançados desempenham um papel fundamental no aprimoramento da experiência e fidelidade do cliente por meio de vários aspectos, como canais de engajamento, consultoria inteligente e processamento mais rápido. Além disso, permitem ofertas personalizadas com subscrição precisa. Por último, mas não menos importante, eles impulsionam a eficiência operacional em toda a cadeia de valor. Eles abrangem atendimento ao cliente, monitoramento, gerenciamento de registros e muito mais.

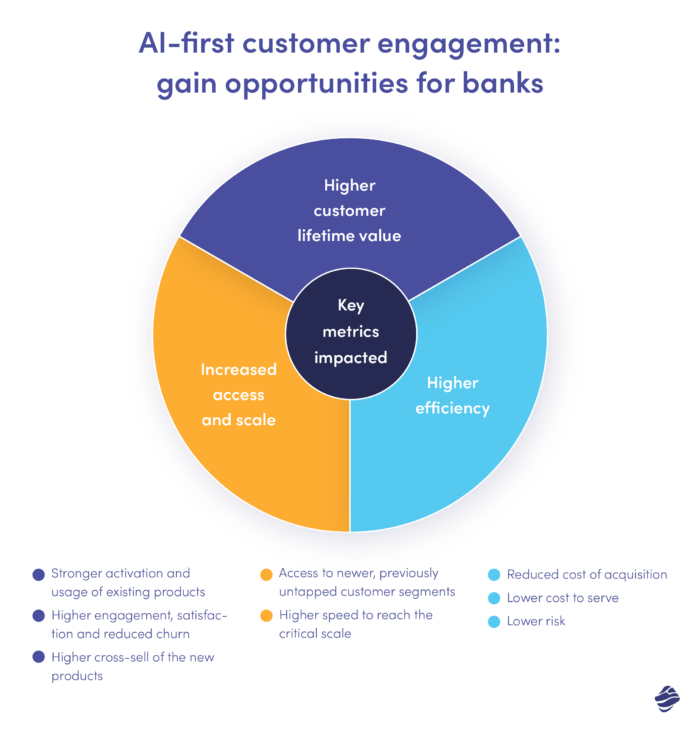

De acordo com um relatório da McKinsey, ao priorizar os casos de uso de AI/ML, as instituições financeiras podem obter automação para mais de 20 processos de tomada de decisão em várias jornadas do cliente. Notavelmente, os bancos que estão se voltando cada vez mais para recursos de IA e análise podem aprimorar áreas-chave:

- aquisição de clientes,

- decisões de crédito,

- monitoramento e cobranças,

- fortalecer o relacionamento com os clientes,

- e manutenção inteligente.

Vários benefícios de incorporar recursos preditivos em inteligência artificial e aprendizado de máquina no setor financeiro incluem:

- Aquisição aprimorada de clientes: ao empregar automação de ponta a ponta e análises avançadas, os bancos podem criar experiências excepcionais para os clientes e enviar mensagens altamente personalizadas durante toda a jornada de aquisição do cliente. Essa abordagem lhes dá uma vantagem competitiva, levando a taxas de aquisição de clientes mais fortes.

- Aumento do valor vitalício do cliente: o envolvimento contínuo e inteligente com os clientes em uma variedade de produtos e serviços fortalece o relacionamento com o cliente, aumentando, em última análise, seu valor vitalício para o banco.

- Eficiência operacional melhorada: A adoção extensiva da automação, especialmente no processamento de documentos, revisão e estágios de tomada de decisão durante a aquisição e manutenção, permite que os bancos reduzam significativamente seus custos operacionais.

- Risco de crédito reduzido: os bancos podem efetivamente mitigar os riscos de crédito por meio de uma triagem mais sofisticada de clientes em potencial e detecção precoce de comportamentos que sinalizam maior risco de inadimplência e fraude, garantindo um ambiente financeiro mais estável e seguro.

Além disso, por meio da implementação de modelos AA/ML capazes de analisar conjuntos de dados extensos e variados quase em tempo real, os bancos podem avaliar com eficiência novos clientes para serviços de crédito, estabelecer limites e preços de empréstimos apropriados e obter melhor visibilidade dos resultados futuros de entradas de caixa e saídas com recursos de previsão de fluxo de caixa.

Casos de uso de Predictive Analytics em serviços financeiros

A análise preditiva, uma faceta da análise avançada, aproveita dados históricos, modelagem estatística, mineração de dados e aprendizado de máquina para antecipar resultados futuros.

Os líderes financeiros adotam amplamente a análise preditiva em finanças para discernir padrões nos dados, permitindo a identificação de possíveis riscos e oportunidades. Muitas vezes alinhadas com big data e ciência de dados, as empresas contemporâneas lidam com uma enxurrada de dados que vão desde arquivos de log a imagens e vídeos espalhados por diversos repositórios dentro da organização. Portanto, os cientistas de dados podem implantar algoritmos de aprendizado profundo e aprendizado de máquina para extrair esses insights valiosos dos reservatórios de informações, discernindo padrões com eficácia e prevendo eventos futuros. Técnicas estatísticas proeminentes, como modelos de regressão logística e linear, redes neurais e árvores de decisão, formam a base desse processo preditivo, gerando aprendizados preditivos preliminares que alimentam mais insights preditivos e decisões financeiras. Abaixo, exploraremos vários casos de uso de como a análise preditiva pode ser usada nos serviços financeiros abaixo.

Credit Scoring e avaliação de risco em Finanças

Os bancos usam um modelo preditivo e análises para avaliar a qualidade de crédito de potenciais tomadores de empréstimo. Ao analisar dados históricos, pontuações de crédito, comportamento financeiro e outros fatores relevantes, os modelos preditivos podem avaliar a probabilidade de inadimplência ou reembolso do empréstimo, permitindo que os bancos tomem decisões de empréstimo informadas.

Como os bancos lidam com a gestão do risco de crédito?

Os bancos empregam várias táticas para gerenciar o risco de crédito de forma eficaz. Eles estabelecem critérios de empréstimo precisos, que podem incluir a exigência de uma pontuação mínima de crédito para os mutuários. Além disso, eles monitoram rotineiramente suas carteiras de empréstimos, avaliando as flutuações na qualidade de crédito dos mutuários e fazendo as modificações necessárias conforme necessário.

Para avaliar o custo do risco, os credores utilizam uma ampla gama de dados do mutuário, do próprio credor e de entidades externas, como agências de crédito. Pontuações de crédito e modelos de análise de risco de crédito estão entre os métodos empregados , permitindo que os credores estimem a perda antecipada com base em fatores como a probabilidade de inadimplência, inadimplência devido à perda e exposição à inadimplência.

Aproveitar a análise de risco de crédito baseada em IA permite que os credores tomem decisões mais informadas sobre pedidos de empréstimo, detectem padrões sutis e prevejam possíveis inadimplências com maior precisão, reduzindo os riscos e melhorando a qualidade geral da carteira de empréstimos.

Como otimizar a pontuação de crédito pode aumentar substancialmente sua receita?

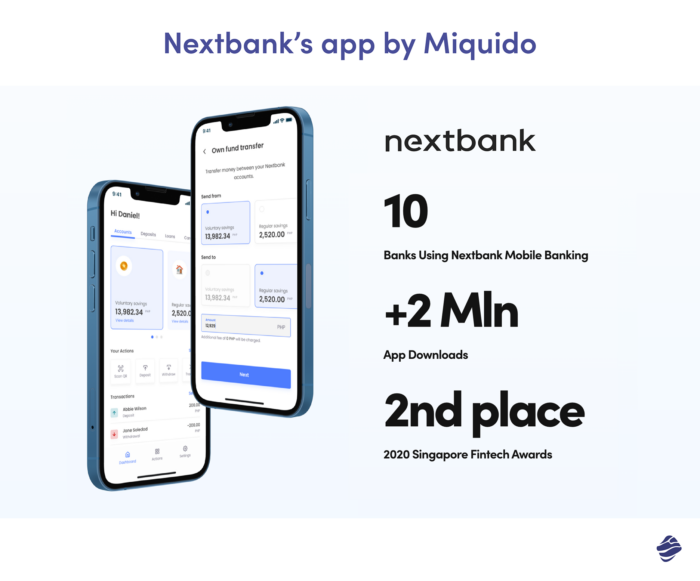

A Miquido's convidou o CEO do NextBank para discutir as aplicações práticas da IA e os avanços pioneiros na FinTech.

Em um webinar gratuito centrado na aplicação de IA nos negócios financeiros e bancários, focamos em aplicações práticas de IA e em como transformar sua pontuação de crédito em uma potência lucrativa. O webinar apresenta um estudo de caso de mobile banking do NextBank.

Detecção de fraude usando IA e ML

As instituições financeiras podem empregar análises preditivas para detectar atividades fraudulentas em tempo real. Ao analisar continuamente os dados transacionais e os padrões de comportamento do cliente, os bancos podem sinalizar transações suspeitas e prevenir atividades fraudulentas, protegendo os ativos do cliente e a reputação do banco.

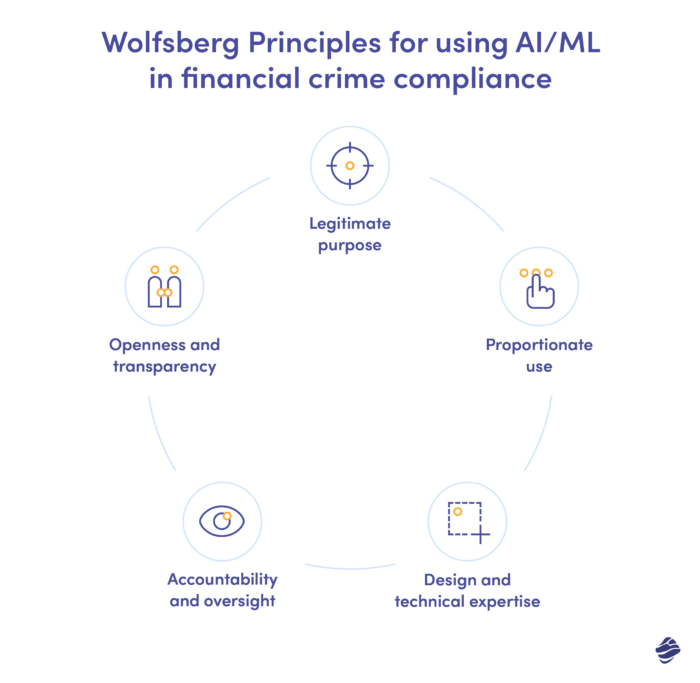

Em 2022, o Wolfsberg Group, uma associação de 13 bancos globais que visa desenvolver estruturas e orientações para gerenciar riscos de crimes financeiros, delineou cinco práticas recomendadas para garantir o uso responsável de IA e ML no gerenciamento de riscos de crimes financeiros.

Essas práticas incluem definir claramente o escopo das ferramentas de IA e implementar planos de governança para mitigar o risco de uso indevido, considerando a apropriação indevida de dados e o viés algorítmico. Ele enfatiza a necessidade de uso proporcional do poder da IA, com avaliações de risco regulares para equilibrar benefícios como priorização de alertas baseados em riscos e detecção de fraudes. Além disso, design adequado e conhecimento técnico são essenciais para entender as funções da IA, definir objetivos, controlar desvantagens como viés e garantir a capacidade de explicação para os investigadores.

A estrutura também enfatiza a responsabilidade e a supervisão durante todo o ciclo de vida da IA, mesmo ao usar a IA fornecida pelo fornecedor, com verificações éticas e alinhamento de conformidade. Encontrar um equilíbrio entre as expectativas de transparência dos reguladores e os requisitos de confidencialidade é crucial, e os sistemas de IA devem fornecer razões claras para as decisões de detecção de risco para manter a abertura e garantir uma trilha de auditoria robusta.

Protegendo os clientes bancários de possíveis tentativas de fraude: um estudo de caso do NextBank

O NextBank, uma empresa bancária com visão de futuro, reconheceu o potencial de um aplicativo móvel seguro e fácil de usar. Comprometido em fornecer aos seus clientes segurança e conveniência inigualáveis, o NextBank criou um aplicativo móvel que não apenas atendeu aos requisitos de segurança rigorosos, mas também ofereceu uma experiência bancária perfeita.

O NextBank adotou uma abordagem multicamadas que incorporou os mais recentes protocolos de segurança e as melhores práticas do setor. Implementando criptografia de ponta a ponta e procedimentos de autenticação rigorosos, eles instilaram um senso de confiança entre os usuários, incentivando-os a realizar transações financeiras com tranquilidade.

Para cumprir os rigorosos Padrões de verificação de segurança de aplicativos OWASP, a equipe de desenvolvimento do Nextbank adotou um aplicativo bancário seguro e econômico. Isso garantiu os mais altos padrões de proteção e segurança de dados. O estudo de caso do NextBank demonstra seus esforços extras para proteger os clientes de possíveis tentativas de fraude.

Segmentação e personalização de clientes com tecnologia de IA em finanças

A análise preditiva é usada para segmentar os clientes com base em suas preferências, comportamentos e necessidades. Ao compreender os segmentos de clientes, os bancos podem oferecer produtos e serviços financeiros personalizados, aprimorar as experiências dos clientes e fidelizá-los. No entanto, as organizações bancárias e financeiras têm a responsabilidade de traçar estratégias que atendam a inúmeras metas de segmentação sem violar as políticas de conformidade e os termos legais estabelecidos.

As instituições financeiras podem aproveitar as iniciativas de segmentação e personalização nos canais de vendas e marketing, criando uma narrativa coesa baseada em dados de várias campanhas e pontos de contato. Em segundo lugar, criar conteúdo de blog personalizado direcionado a pequenos segmentos de clientes com base no uso e interesse do produto. Por fim, segmentar os clientes com base em seu ciclo de compra e adaptar os esforços de marketing para atender às suas necessidades em cada estágio da jornada. Essas abordagens envolvem análise de marketing e criação de conteúdo orientado por dados para otimizar as experiências do cliente e fortalecer relacionamentos.

Os LLMs e a IA afetarão a experiência do usuário no setor bancário de várias maneiras.

Forbes O futuro da IA no setor bancário

Os exemplos incluem a análise de dados do cliente para oferecer atendimento personalizado ao cliente, aconselhamento financeiro personalizado e detecção proativa de fraudes. Além disso, a IA pode ajudar a automatizar tarefas de rotina, aumentando a eficiência e reduzindo custos para os bancos, ao mesmo tempo em que fornece suporte ao cliente mais rápido. Por fim, a IA pode ajudar na criação de uma experiência bancária conversacional. É inigualável quando se trata de simplificar as interações do usuário e disponibilizar serviços bancários em vários idiomas.

Personalização aprimorada por IA no aplicativo SBAB: um estudo de caso da Miquido

O aplicativo móvel SBAB, desenvolvido pela Miquido, é uma plataforma completa para gestão de poupança financeira e empréstimos.

Como um excelente exemplo de personalização baseada em IA, o Miquido integrou guias intuitivos de empréstimos hipotecários para compradores de imóveis dentro do aplicativo. O aplicativo SBAB oferece aos usuários acesso conveniente a informações frequentemente procuradas sobre empréstimos hipotecários, simplificando o processo de tomada de decisão do potencial comprador de casa.

Previsão de Churn e Retenção de Clientes

Os modelos preditivos ajudam os bancos a identificar clientes com probabilidade de cancelar ou fechar suas contas. O algoritmo de previsão de churn pode alavancar uma variedade de fatores para análises preditivas em finanças. Os fatores dignos de nota incluem dados demográficos e psicográficos do cliente, transações, dados de preços, fatores econômicos, elementos de comportamento do cliente e jornadas do cliente.

Os bancos podem reter clientes valiosos e reduzir as taxas de rotatividade, intervindo proativamente e oferecendo incentivos personalizados ou ofertas personalizadas.

Análise de tendências de mercado e oportunidades de investimento

Com a ajuda da análise preditiva, as organizações financeiras podem analisar as tendências do mercado e prever mudanças nas condições do mercado. Esses insights auxiliam na tomada de decisões estratégicas de investimento, ajustando portfólios e capitalizando em oportunidades emergentes.

Além disso, a análise preditiva permite que as organizações financeiras identifiquem oportunidades de investimento analisando dados históricos, tendências de mercado e comportamento do cliente. Ao entender a dinâmica de vários instrumentos financeiros e classes de ativos, as organizações podem fazer escolhas de investimento baseadas em dados. Eles também podem capitalizar as tendências emergentes e otimizar seus portfólios para obter melhores retornos.

Oportunidades de cross-sell e upsell

A análise preditiva ajuda os bancos a identificar oportunidades de cross-selling e upselling para clientes existentes. Ao analisar os dados do cliente e o histórico de compras, os bancos podem recomendar produtos e serviços financeiros relevantes. E, como resultado, aumentar a receita e o engajamento do cliente.

Otimização de Portfólio

Os modelos preditivos usam apetite de risco, dados históricos de mercado e objetivos do cliente para recomendar alocações de ativos ideais para portfólios de investimento aprimorados. A otimização de portfólio tem vantagens importantes para investidores e gerentes. Tem como objetivo maximizar os retornos enquanto gerencia o risco de forma eficaz, alcançando uma compensação desejável entre risco e retorno na fronteira eficiente. Isso satisfaz os clientes ao oferecer altos retornos por unidade de risco.

Em segundo lugar, a otimização do portfólio enfatiza a diversificação, reduzindo os riscos não sistemáticos ou não precificados e protegendo os investidores das desvantagens dos ativos de baixo desempenho. Um portfólio bem diversificado garante que os investidores permaneçam em uma zona confortável, mesmo em condições de mercado turbulentas. Além disso, o gerenciamento ativo de portfólio e a análise de dados de mercado permitem que os gerentes identifiquem oportunidades de mercado antes dos outros. Também lhes permite capitalizar essas oportunidades em benefício de seus investidores.

Conformidade regulatória

A análise preditiva ajuda os bancos a garantir a conformidade regulatória. Os bancos podem evitar penalidades e atender aos requisitos regulatórios analisando dados vastos. Eles usam esses dados para identificar possíveis riscos de conformidade e tomar medidas preventivas.

O surgimento da IA levou a uma maior eficiência, precisão e economia nos processos de conformidade no setor de serviços financeiros.

Jon Leitner Presidente da Ascent

As ferramentas com tecnologia de IA podem organizar com eficiência grandes volumes de dados e documentos por categorização, marcação e indexação. Esse recurso é particularmente benéfico para a conformidade regulatória . Ele permite que as instituições financeiras identifiquem e monitorem rapidamente transações, clientes ou padrões comportamentais específicos. Além disso, a capacidade da IA de padronizar a estrutura de dados remove a subjetividade, garantindo consistência entre diferentes departamentos e facilitando comparações fáceis. Como resultado, o potencial de erros ou omissões nos relatórios de conformidade é significativamente reduzido.

Modelos preditivos em previsões financeiras

Os modelos preditivos transformaram a previsão financeira em uma disciplina dinâmica e orientada por dados, capacitando as empresas com insights que antes eram inacessíveis. Esses modelos são ferramentas indispensáveis para empresas e profissionais de finanças. Eles ajudam na previsão de receita, avaliação de risco de crédito e compreensão dos clientes em um cenário financeiro imprevisível.

O papel da IA na previsão financeira e na tomada de decisões

A capacidade da IA de processar grandes volumes de dados, descobrir padrões intrincados e gerar previsões chamou a atenção dos líderes do setor. Os especialistas enfatizam o potencial da IA para aprimorar a previsão financeira, permitindo insights mais precisos e em tempo real. Além disso, o papel da IA aumenta no aumento da tomada de decisão humana. Quando combinada com a experiência humana, a IA pode melhorar significativamente os resultados das decisões em cenários complexos e com uso intensivo de dados.

Ao aproveitar a análise preditiva baseada em IA, as instituições financeiras ganham uma vantagem competitiva. As previsões orientadas por IA fornecem informações críticas sobre tendências de mercado, comportamento do consumidor, cadeias de suprimentos e gerenciamento de riscos. Eles também permitem uma tomada de decisão ágil e bem informada. Essa combinação de conhecimento humano com os recursos analíticos da IA inaugura uma nova era de eficiência e vantagem estratégica. Também impulsiona o setor financeiro e bancário em direção ao crescimento e sucesso sustentados.

Como os serviços financeiros podem investir no futuro com análise preditiva

Para ficar à frente desses desenvolvimentos, os bancos e as principais instituições financeiras devem priorizar os investimentos em infraestrutura de tecnologia adequada. Isso pode envolver a adoção de soluções baseadas em nuvem, fomento de expertise interna em NLP ou desenvolvimento de chatbot e estabelecimento de colaborações com startups fintech. Além disso, deve-se enfatizar a implementação de medidas rigorosas de governança e segurança de dados para garantir a conformidade e proteção contra fraudes.