Desenvolvimento de software de serviços financeiros – um guia completo para CEOs/CTOs

Publicados: 2023-11-28Num inquérito da Deloitte, 92% das empresas FSI (indústria de serviços financeiros) inquiridas prevêem que a transformação digital irá perturbar a indústria financeira. O que é interessante, porém, é que apenas 46% das empresas de serviços financeiros estão realmente a preparar-se para isso.

Isso significa que se você agir rapidamente e buscar a orientação certa, ainda poderá fazer parte dos pioneiros e obter uma vantagem competitiva. Esta vantagem poderia traduzir-se em margens líquidas e receitas mais elevadas.

Se você estiver pronto para essa mudança ousada, o software é um denominador essencial a ser observado. É a base sobre a qual você construirá seus serviços digitais. Podem ser novas soluções voltadas para o cliente, como aplicativos móveis, ou soluções digitais de back-end, como ferramentas de análise de dados financeiros.

Pensando nisso, o artigo de hoje abordará tudo o que você precisa para entender o desenvolvimento de software de serviços financeiros e como integrá-lo à sua estratégia de transformação digital.

Desafios comuns no desenvolvimento de software de serviços financeiros

Antes de embarcar no desenvolvimento de software financeiro, aqui estão alguns possíveis obstáculos para os quais você deve se preparar:

1. Violações de dados e segurança devido a vulnerabilidades técnicas

A principal responsabilidade de qualquer instituição financeira é proteger os ativos e dados dos clientes. Infelizmente, os cibercriminosos continuam a conceber novas formas de garantir que as empresas fintech não cumpram este dever. Eles empregam estratégias maliciosas, como phishing e contrabando de malware, para encontrar vulnerabilidades a serem exploradas em seu software.

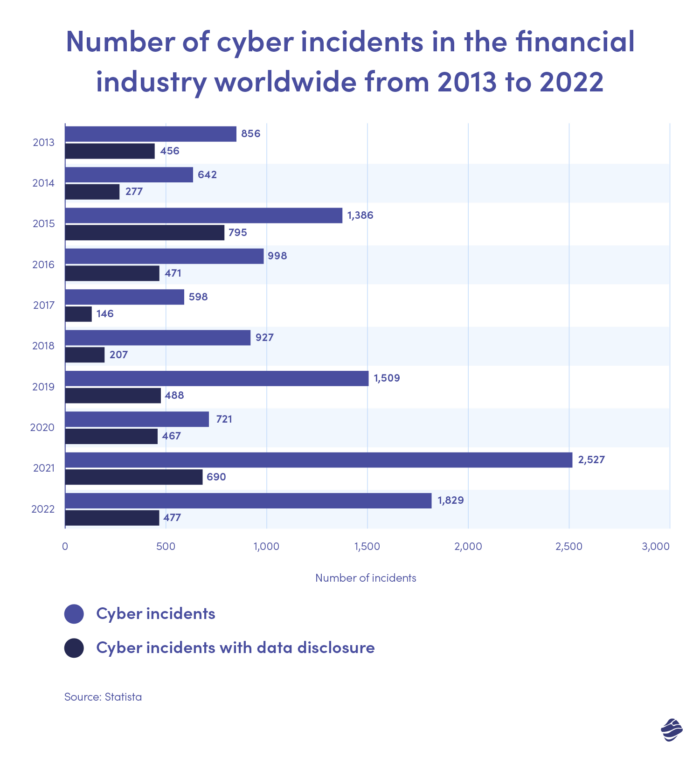

Só em 2022, essas táticas tiveram sucesso 1.829 vezes.

É um número preocupante, apesar da redução em relação ao ano anterior. Tais violações resultam em perdas financeiras, penalidades regulatórias e danos à reputação.

2. Ataques à lógica de negócios

Às vezes, os malfeitores não exploram vulnerabilidades técnicas, mas visam a lógica e o fluxo de trabalho subjacentes do seu software financeiro. Essencialmente, manipulam a funcionalidade legítima para atingir as suas intenções maliciosas.

Um exemplo comum é o controle de conta (ATO), em que os invasores exploram pontos fracos nos procedimentos de redefinição de senha. Ao responder perguntas de segurança ou fornecer informações pessoais roubadas, eles poderiam obter acesso não autorizado às contas financeiras dos usuários

3. Conformidade regulatória

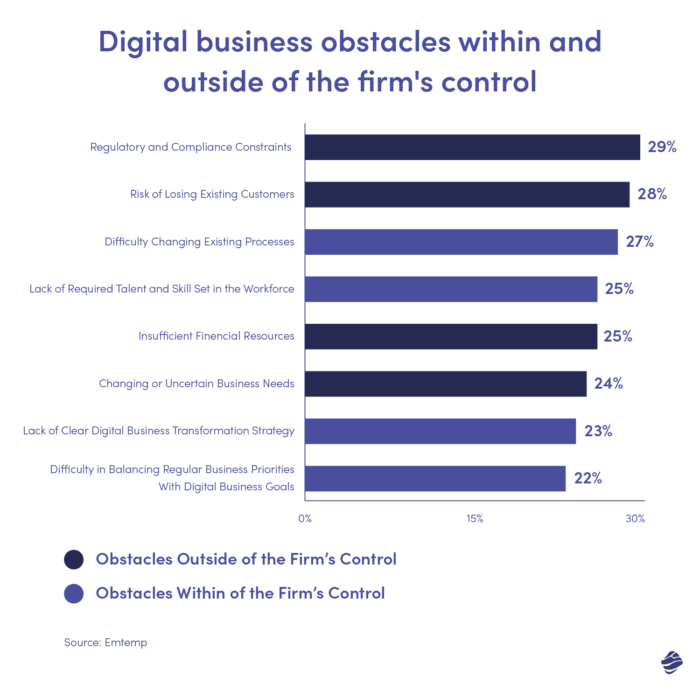

O quadro regulamentar para as empresas fintech pode ser bastante complexo. Novas regras de proteção de dados surgem constantemente e ficam cada vez mais rigorosas. Isso torna difícil manter-se atualizado durante e após o desenvolvimento de software financeiro. Na verdade, este é o maior obstáculo que as empresas financeiras frequentemente enfrentam.

As penalidades potenciais por descumprimento também podem ser severas. Por exemplo, o incumprimento do RGPD pode resultar em multas até 20 milhões de euros ou 4% da receita anual.

4. Design de experiência do usuário

O software financeiro envolve vários recursos complexos, atendendo às diversas necessidades do usuário. Encontrar o equilíbrio certo entre esse nível de complexidade e usabilidade costuma ser um desafio no processo de desenvolvimento de aplicativos bancários.

O problema pode se tornar ainda mais acentuado ao criar versões móveis, onde o espaço é limitado, mas é necessário oferecer recursos abrangentes.

5. Gestão de riscos

O processo de desenvolvimento de software de serviços financeiros envolve vários estágios, desde o design até o teste. Cada uma dessas fases exige conhecimentos específicos de gestão.

Dado o número de pessoas envolvidas, cada uma com funções diferentes, certos riscos são inevitáveis. Um exemplo típico é o risco financeiro, que pode levar a derrapagens orçamentais.

Estes riscos podem tornar-se desafios sérios se não forem tratados corretamente.

Felizmente, existem soluções para esses desafios – você precisa de uma equipe de desenvolvimento sólida ao seu lado.

Como um parceiro confiável de desenvolvimento de software pode ajudar

Uma excelente equipe de serviços de desenvolvimento de software financeiro geralmente inclui especialistas com vasta experiência em enfrentar os desafios mencionados anteriormente.

Para começar, um parceiro de desenvolvimento acompanha diversas regulamentações financeiras, garantindo que seu software esteja em conformidade com os requisitos atuais e emergentes. Eles podem até automatizar as verificações de conformidade para minimizar o risco de não conformidade no futuro.

Veja o Nextbank, um serviço bancário em nuvem, por exemplo. Eles precisavam de um software bancário multiplataforma e rico em recursos que atendesse ao rigoroso padrão de verificação de segurança de aplicativos OWASP. Fizemos uma parceria com a instituição para criar o aplicativo, garantindo os mais altos padrões de proteção de dados, privacidade e segurança.

A mesma ideia se aplica à segurança. As equipes de desenvolvimento de software de serviços financeiros envolvem especialistas em segurança cibernética com experiência em lidar com vários desafios de segurança. Assim, eles sabem como lidar melhor e evitar violações.

Para o NextBank, fornecemos serviços de segurança abrangentes, incluindo:

- Teste de caneta completo,

- Auditorias de segurança cibernética,

- Autenticação multifator,

- Criptografia de dados de última geração.

Você pode ler este estudo de caso para ver soluções mais inovadoras que fornecemos para o Nextbank.

O gerenciamento de riscos também se torna mais simples com um parceiro de software. Nenhum risco é novo em qualquer processo de desenvolvimento; é provável que a equipe de desenvolvimento de software tenha enfrentado riscos semelhantes ou semelhantes no passado. Assim, você pode aproveitar suas experiências anteriores para se preparar e mitigar riscos para garantir que seu projeto corra bem.

Com esses desafios enfrentados com habilidade, o crescimento da sua empresa no mercado de software financeiro e aplicativos de mobile banking se torna uma jornada muito mais tranquila.

Como escolher um parceiro de desenvolvimento de software de serviços financeiros

Ao selecionar um parceiro para o desenvolvimento de software de serviços financeiros, é crucial encontrar um equilíbrio entre estes três fatores principais:

- Inovação

- Experiência em conformidade

- Segurança

Com inovação, procure um parceiro que traga ideias novas e soluções criativas de problemas para a mesa. Você quer uma equipe que possa desafiar o status quo e fornecer uma perspectiva única para diferenciar seu software do mercado.

Portanto, sempre solicite estudos de caso para avaliar sua capacidade de ultrapassar limites. Também não é errado entrar em contato com seus clientes anteriores para confirmar os tipos de inovações que eles trazem.

Em segundo lugar, certifique-se de que o parceiro tenha um conhecimento profundo dos requisitos de conformidade regulamentar da fintech. Você pode, por exemplo, pedir para ver a documentação de conformidade e o processo de relatório.

Finalmente, priorize a segurança. Seu parceiro ideal de desenvolvimento de software de serviços financeiros deve ser capaz de apresentar certificações de segurança relevantes, como CISSP ou CISM, para mostrar seu compromisso com as melhores práticas de segurança.

Você também pode solicitar detalhes sobre seus protocolos de segurança, incluindo métodos de criptografia, controles de acesso, avaliações de vulnerabilidade e estratégias de resposta a incidentes. Uma agência de desenvolvimento confiável não se importaria de orientar você em sua estratégia de segurança.

Tendências no desenvolvimento de software financeiro

Para manter seu software financeiro atualizado com as tecnologias mais recentes, aqui estão algumas tendências do setor financeiro que você pode considerar implementar:

1. Blockchain

A tecnologia Blockchain já existe há algum tempo. ReportLinker projeta que o mercado de blockchain fintech atingirá US$ 21,6 bilhões até 2028, com um CAGR de 41%. Isso representa uma grande oportunidade que você não quer ignorar.

Blockchain é particularmente valioso no desenvolvimento de aplicativos fintech porque aborda questões de longa data, como centralização, transações transfronteiriças lentas e falta de confiança.

Esta tecnologia utiliza algoritmos de consenso para tornar as transações transfronteiriças mais rápidas e mais económicas.

Além disso, o blockchain usa um sistema de contabilidade distribuído e à prova de falsificação, onde cada transação é visível e verificável por qualquer pessoa. Essa transparência inspira confiança nas transações financeiras.

2. Inteligência artificial (IA) e aprendizado de máquina

O futuro da IA na indústria fintech parece muito promissor.

GitNux relatou que 54% das grandes empresas financeiras já usam IA para soluções voltadas ao cliente e de back-end.

Para soluções voltadas para o cliente, a IA pode abranger uma ampla gama de aplicações, desde pontuação de crédito até fornecimento de previsões personalizadas de fluxo de caixa.

No backend, as instituições financeiras também usam IA para detecção de fraudes. Os modelos de aprendizado de máquina são excelentes na identificação de padrões incomuns no comportamento e nas transações do usuário. Esse recurso torna a detecção e resposta a atividades fraudulentas mais fácil do que os sistemas tradicionais baseados em regras.

3. Computação em nuvem

Você lida com grandes quantidades de dados de clientes como um serviço financeiro digital. Gerenciar esses dados de forma eficiente é quase impossível através dos meios tradicionais.

Transferir seus dados para um servidor baseado em nuvem é lógico, pois ele pode lidar com seus dados de maneira mais eficaz. É por isso que 98% das empresas financeiras seguem esta tendência.

Além disso, o software financeiro baseado em nuvem é altamente escalonável. Você sempre pode aumentar ou diminuir com base em suas necessidades atuais. Essa flexibilidade garante que você não pague por espaço ou serviços não utilizados.

4. Finanças incorporadas

Os consumidores de serviços financeiros têm um apetite crescente por experiências digitais sem atritos. Não admira que o financiamento incorporado seja uma tendência crescente hoje e deverá crescer a uma CAGR de 32,2% de 2023 a 2030.

O financiamento incorporado envolve a integração do seu software financeiro em aplicativos ou sites não financeiros. Isso significa que os usuários podem acessar seus serviços financeiros sem sair da plataforma que estão usando atualmente.

Por exemplo, grandes varejistas como Amazon e Shopify incorporaram serviços Compre agora, pague depois (BNPL), como Affirm e Klarna. O cliente pode escolher essas opções e obter financiamento na finalização da compra, sem sair da plataforma.

5. RegTech (Tecnologia Regulatória)

A RegTech usa soluções de software avançadas para ajudar as organizações a automatizar e gerenciar com eficiência a conformidade regulatória. Mas, para além de automatizar o cumprimento, esta tendência é crucial no combate ao branqueamento de capitais e ao financiamento do terrorismo. Isso é conseguido de duas maneiras.

Em primeiro lugar, ao automatizar as verificações de conformidade, garante que as instituições financeiras cumpram os regulamentos de combate ao branqueamento de capitais (AML) e ao financiamento do terrorismo (CTF). Além disso, ele monitora transações para detectar atividades ou padrões suspeitos, para que você possa resolver prontamente o comportamento de risco.

Como as empresas fintech tiveram sucesso com seu software

Agora, vamos dar uma olhada em cinco empresas fintech de sucesso para obter inspiração à medida que você aborda sua jornada de desenvolvimento de software financeiro.

1. Próximo banco

Nextbank é uma empresa financeira com visão de futuro que fornece serviços bancários baseados em nuvem para bancos no Sudeste Asiático. Sua solução de marca branca capacitou mais de 35 instituições financeiras asiáticas a criar aplicativos bancários corporativos e de varejo personalizados.

A história de sucesso do Nextbank depende fortemente do seu compromisso com a experiência do cliente. Eles oferecem às instituições financeiras a capacidade de integrar perfeitamente recursos como pagamentos online, transferências de dinheiro, empréstimos e painéis de inteligência de negócios em seus fluxos de trabalho.

A empresa também presta máxima atenção à conformidade, considerando os Padrões de Verificação de Segurança de Aplicações OWASP em seus processos. Com tanta atenção à segurança, é natural que as empresas confiem seus dados ao Nextbank.

2. SBAB

SBAB é um banco sueco especializado em hipotecas e financiamento habitacional. A empresa obteve sucesso ao simplificar o processo de solicitação de hipoteca por meio de software. Eles introduziram uma plataforma on-line intuitiva que permite aos clientes comparar taxas, enviar solicitações e receber conselhos sobre vários empréstimos hipotecários.

O software da SBAB agiliza o processo de hipoteca tradicionalmente complexo, reduzindo a burocracia e agilizando as aprovações. A iniciativa foi bem recebida pelos clientes que buscam transparência e comodidade no financiamento habitacional.

3. BNP Paribas

O BNP Paribas é outro banco global que abraçou a transformação digital para se manter competitivo. Por exemplo, seu aplicativo GOMobile permite que os clientes acessem recursos do aplicativo de banco móvel, como histórico de transações, gráficos e vários serviços financeiros, perfeitamente dentro do aplicativo.

Além disso, o aplicativo integra recursos GOTravel, permitindo aos usuários adquirir um seguro de viagem de forma conveniente. Essencialmente, as suas inovações de software posicionaram-nos como líderes na indústria bancária em rápida evolução.

4. Adyen

A Adyen é uma prestadora holandesa de serviços financeiros que alcançou enorme sucesso ao simplificar os pagamentos transfronteiriços para empresas.

Seu software se integra a plataformas de comércio eletrônico, permitindo que comerciantes aceitem pagamentos de clientes em todo o mundo. Eles também oferecem conversão de moeda em tempo real, prevenção de fraudes e informações detalhadas sobre transações.

5. Campainha

Chime, um neobanco com sede nos EUA, revolucionou o sistema bancário tradicional com sua experiência bancária gratuita e baseada em dispositivos móveis. Seu software permite que os usuários abram contas em minutos, recebam depósitos diretos antecipados e economizem por meio de recursos de arredondamento.

O produto de software da Chime também fornece ferramentas de orçamento e alertas de transações em tempo real para promover a responsabilidade financeira. Essa abordagem repercute em um público mais jovem e experiente em tecnologia, contribuindo para o rápido crescimento do Chime.

Prosperando por meio da transformação digital

A transformação digital é mais do que apenas uma palavra da moda; muitas empresas financeiras registam receitas e margens mais elevadas com este passo ousado.

Além disso, você deve acompanhar as tendências em serviços bancários móveis e desenvolvimento de software financeiro para atender às novas necessidades dos clientes.

Porém, a parceria com uma empresa de desenvolvimento de software financeiro de renome é essencial nesta jornada. Eles facilitam a navegação em desafios como segurança, privacidade de dados, ataques lógicos, gerenciamento de riscos, conformidade e design UX.

Se você está pronto para o salto digital, junte-se a nós para desenvolver software financeiro de alto nível. Juntos, navegaremos pelas complexidades e garantiremos sua vantagem competitiva.