Banco como serviço para FinTech e plataformas de software

Publicados: 2023-07-26Você pode oferecer serviços bancários, como empréstimos ou financiamentos, caso não seja um banco? Com a evolução da tecnologia de open banking, agora é mais fácil do que nunca! O serviço bancário como serviço está ganhando cada vez mais popularidade entre as empresas como uma forma de aumentar o envolvimento e a retenção do cliente.

No centro da revolução do BaaS está o conceito de open banking, uma abordagem que defende o compartilhamento seguro de dados financeiros entre bancos e provedores terceirizados autorizados.

Ao alavancar os princípios de BaaS, as FinTech e as plataformas de software podem oferecer aos clientes soluções financeiras personalizadas e baseadas em dados que antes eram inacessíveis dentro dos limites dos sistemas bancários tradicionais. Miquido tem estado na vanguarda da capacitação de empresas para adotar o BaaS e o open banking. Por meio de parcerias estratégicas com instituições financeiras e fornecedores de tecnologia com visão de futuro, desempenhamos um papel fundamental na revolução de como os serviços bancários são entregues e consumidos por meio de soluções bancárias. Neste artigo, examinamos mais de perto o BaaS e seu potencial para FinTech ou plataformas de software.

O que é banco como serviço?

Mesmo que você ainda não conheça o termo BaaS, provavelmente já ouviu falar de SaaS. Em todos os domínios “como serviço”, os princípios permanecem os mesmos. O provedor de serviços oferece a você a solução existente, geralmente na forma de uma assinatura, permitindo que você aproveite todos os seus benefícios sem investir em seus próprios recursos e infraestrutura.

Enquanto no caso do SaaS as empresas optam por este modelo para se pouparem do desenvolvimento de software personalizado, o BaaS permite-lhes evitar todas as formalidades ligadas à prestação de serviços bancários. Caso contrário, para serem capazes de entregá-los, eles precisariam de uma licença, que não é tão fácil de conseguir. Concedido pela autoridade supervisora nacional, ele obriga você a atender a uma série de requisitos rígidos.

Seja uma licença para serviços tradicionais ou digitais, sua empresa precisa provar que é financeiramente suficiente (ou seja, tem reservas disponíveis) e capaz de proteger efetivamente os dados dos clientes. Com um BaaS FinTech ou plataforma de software, você pode economizar, implementando os serviços dos bancos em sua plataforma sem atender a esses requisitos. Os bancos fornecem seus produtos, tecnologia e operações.

Para que você pode usar o BaaS como FinTech ou plataforma de software?

Serviços bancários são um termo abrangente, mas como você pode realmente melhorar sua plataforma usando BaaS? Existem vários serviços bancários a serem adotados, mas vamos trazer alguns aqui apenas para ilustrar o que você pode fazer com eles.

Vamos imaginar que você administre uma plataforma FinTech que visa facilitar a compra online. Você pode usar os serviços do banco para, por exemplo, fornecer aos usuários acesso fácil a um empréstimo diretamente no site do cliente ou no aplicativo . Isso aumenta a probabilidade de compra, garantindo uma alternativa de financiamento sem interromper a jornada do cliente.

Outro exemplo: você executa uma plataforma criptográfica que fornece carteiras criptográficas móveis e deseja permitir que seus usuários troquem criptomoedas por moeda fiduciária facilmente no navegador . Usando o BaaS, você pode conseguir isso, aproveitando a licença de um banco e fornecendo cobertura fiduciária aos seus clientes.

Quanto às plataformas de software, você provavelmente deseja fornecer aos seus usuários o máximo de flexibilidade para moldar suas soluções de acordo com suas necessidades. O banco como serviço por meio de uma API concederá a você a capacidade de incluir diferentes recursos em seu pacote, desde empréstimos , passando por pontuação de crédito não tradicional , até pontos de fidelidade. Seus clientes de e-commerce podem, por exemplo, habilitar a opção “Compre agora, pague depois” com BaaS ou desbloquear a possibilidade de obter crédito para compras na loja para seus clientes.

O financiamento incorporado pode cobrir serviços como:

- pagamentos

- empréstimo

- contas financeiras

- cartões de negócios

- carteiras digitais

E isso é apenas o começo de uma longa, longa lista!

O financiamento incorporado, abrangendo uma ampla gama de serviços, desde pagamentos e empréstimos até carteiras digitais, representa a futura fronteira dos bancos digitais. À medida que os provedores de plataforma BaaS estabelecem colaborações estratégicas com diversos setores, a integração de serviços financeiros em plataformas não financeiras pode mudar a maneira como os consumidores interagem com o dinheiro, criando conveniência e impulsionando mais inovações no espaço de tecnologia financeira.

Por que vale a pena se transformar em banco como serviço em FinTech ou plataforma de software?

Embora o serviço bancário como serviço seja relativamente novo, ele vem ganhando cada vez mais popularidade entre FinTech e plataformas de software, pois abre novas oportunidades diante delas sem a necessidade de atender a todos os rígidos requisitos iniciais dos provedores de licenças. Tal modelo permite que todas as partes envolvidas criem experiências financeiras únicas e integradas, fortalecendo os laços do setor financeiro com vários outros e facilitando o fluxo de dados.

Como proprietário de uma plataforma, você pode reduzir significativamente seu tempo de lançamento no mercado com BaaS , evitando o desenvolvimento oportuno de recursos e ainda fornecendo a seus clientes o maior valor. Ao mesmo tempo, você não precisa manter todo o software e infraestrutura responsável por facilitar os serviços bancários – tudo isso fica por conta do provedor. O mesmo para a segurança – é a parte licenciada a responsável pelas medidas de segurança relativas aos dados do usuário. Tudo isso significa que você provavelmente reduzirá seus custos operacionais enquanto se livra de responsabilidades que muitas vezes exigem investimentos adicionais.

Para seus clientes, o software ou FinTech banking as a service significa uma experiência perfeita , pois eles podem acessar vários produtos bancários, como empréstimos ou financiamentos, diretamente por meio de sua plataforma. Tendo acesso a esses serviços adicionais diretamente por meio de sua solução, o cliente tem menos chances de migrar para a concorrência e mais chances de expandir o uso de seus serviços, o que aumenta seu valor vitalício .

Como você pode usar o Banking como um serviço?

Como uma plataforma que depende de BaaS, você pode se tornar um:

- distribuidor , oferecendo propostas exclusivas de serviços financeiros com a ajuda de bancos (caminho mais comum para plataformas de software)

- distribuidor-agregador, que os aprimora combinando as ofertas de vários provedores e implementando novos produtos (por exemplo, carteiras móveis )

- provedor-agregador, expandindo os serviços bancários similares (caminho mais comum para fintechs)

Como você pode ver, o potencial do BaaS para empresas de software e FinTech é imenso, mas como realmente incorporá-lo à sua plataforma? Existem dois cenários, um direto e outro – envolvendo um terceiro.

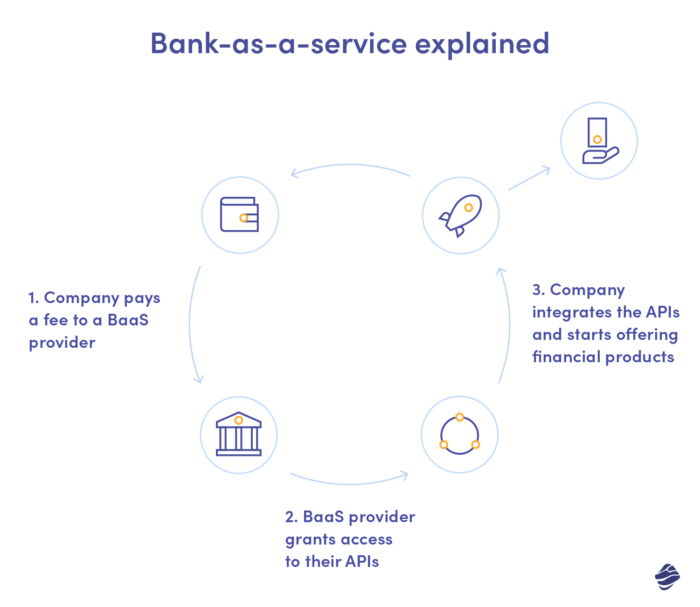

No primeiro cenário, você mesmo pode se tornar um BaaS FinTech ou plataforma de software, cooperando diretamente com os bancos que lhe concedem acesso aos seus dados e sistemas por meio da Application Programming Interface. No segundo, você une forças com um provedor terceirizado de BaaS que concede o serviço subjacente, vinculando você aos produtos e serviços financeiros. Você pode ser cobrado em um modelo de assinatura ou por serviço. O que é importante, a cooperação pode ser de marca branca ou co-branded, adotando uma forma de parceria com curadoria.

O papel das APIs abertas para permitir uma integração perfeita no setor bancário

Embora a cooperação direta com os bancos elimine terceiros, o que poderia reduzir seus custos e fornecer mais flexibilidade ao dimensionar, exige que você invista mais em gerenciamento e manutenção de API e, muitas vezes, implemente mudanças significativas em sua infraestrutura. Ao mesmo tempo, você é obrigado a gerenciar os requisitos regulatórios, incluindo conformidade com o GDPR e o setor de cartões de pagamento.

As interfaces de programação de aplicativos (APIs) abertas permitem a integração perfeita de funcionalidades bancárias em plataformas FinTech e de software. Ao expor APIs bem definidas, bancos e instituições financeiras capacitam desenvolvedores terceirizados a acessar seus serviços principais, permitindo a troca segura de dados e transações. Essas APIs abertas servem como a ponte que conecta a infraestrutura bancária tradicional com as soluções inovadoras oferecidas por provedores de tecnologia ágil.

O uso de APIs abertas não apenas agiliza o processo de acesso a dados financeiros, mas também promove um ambiente colaborativo, incentivando parcerias entre setores que levam a produtos e serviços financeiros inventivos. Como resultado, a adoção de APIs abertas tornou-se uma força motriz na reformulação do cenário financeiro, revolucionando a forma como os consumidores e as empresas interagem com suas finanças, impulsionando o setor para um futuro mais interconectado e centrado no usuário.

Portanto, com o provedor terceirizado, você pode incorporar facilmente produtos e serviços financeiros em seu software. Eles cuidam da conformidade em seu nome enquanto você pode se concentrar em sua atividade principal. Gerenciamento de risco, proteção contra fraude e subscrição também ficam do lado deles. Os provedores de BaaS concedem a você acesso direto ou indireto a redes e esquemas de pagamento.

Implementando finanças incorporadas em sua plataforma – recomendações práticas

Como você pode ver, o provedor de BaaS cuida dos aspectos cruciais do financiamento incorporado, minimizando o envolvimento e os recursos necessários de sua parte. Mas como escolher o parceiro certo? Reunimos alguns aspectos essenciais a serem observados na hora de escolher seu provedor.

Reputação

O banco como serviço é um nicho relativamente novo, portanto, você pode ter dificuldade para reconhecer fornecedores bem estabelecidos imediatamente. Verifique suas referências e estudos de caso para entender se eles são uma boa escolha. Se você cooperar com uma empresa de consultoria de BaaS, poderá solicitar uma lista de provedores de BaaS, comparando vários aspectos de seus serviços para obter uma visão geral. Alguns provedores de serviços bancários, como o BBVA, passaram de serviços bancários tradicionais para ofertas de finanças incorporadas - no caso deles, é fácil acompanhar a reputação.

Protocolos de segurança

Mesmo que, como plataforma, você não seja diretamente responsável pela proteção dos dados do cliente nos serviços BaaS; qualquer violação de privacidade pode afetar sua reputação e custar a você, cliente. A cobertura de segurança sólida é, portanto, uma obrigação. Pesquise provedores de BaaS que não se limitam a protocolos básicos, usando tecnologias de criptografia que adicionam uma camada adicional de segurança, como chaves PGP e eIdAS.

A variedade de serviços bancários disponíveis

Vários serviços diferentes podem ser os mais relevantes para você como proprietário de uma plataforma, dependendo das especificidades de sua plataforma. Talvez por enquanto você só precise acessar um determinado serviço, mas pense no futuro! À medida que você escala, pode se beneficiar da implementação de outros produtos financeiros para seus clientes. Escolha um provedor que cubra sua ampla gama para evitar dividir seu financiamento incorporado entre várias plataformas no futuro, o que geraria custos adicionais e problemas logísticos.

Conformidade regulatória

Como mencionamos, seu provedor de BaaS deve facilitar sua conformidade regulatória, ajudando você a ficar por dentro das regras, que mudam incrivelmente rápido no setor bancário. Embora, como software ou banco FinTech como empresa de serviços, você precise estar ciente dos regulamentos em evolução, um confiável cuidará disso para você. Desde o procedimento KYC (conheça seu cliente), que é uma medida preventiva contra atividades criminosas, passando pela conformidade com PCI e AML (anti-lavagem de dinheiro), até o monitoramento de transações – certifique-se de que seu provedor cobre essas áreas.

Como aproveitar ao máximo o serviço bancário?

O modelo BaaS permite aumentar o envolvimento e as margens do cliente, facilitando o acesso a produtos financeiros, mas há mais do que isso. Dados de clientes que no modelo tradicional seriam reservados apenas para bancos, agora ficam acessíveis para você, e você pode utilizá-los para otimizar seus serviços.

Por meio da API, os provedores de BaaS concedem a você acesso às informações coletadas sobre clientes que usam serviços de pagamento, cartões, empréstimos etc. Você pode usá-los para alavancar sua análise de dados, identificando as principais necessidades e preferências do cliente. Com base nos dados dos clientes captados por esses canais, é possível customizar a experiência do usuário, aumentando a taxa de retenção geral. Isso, é claro, significa desbloquear uma margem maior.

Exemplos de empresas que usam plataformas de serviços bancários com sucesso

Muitos dos gigantes digitais de hoje contam com provedores de BaaS para garantir serviços financeiros incorporados em seu software. O Uber pode ser um bom exemplo, tendo feito parceria com Green Dot e Barclays para facilitar o gerenciamento de ganhos de seus motoristas e desbloquear seu acesso a fundos com uma função de ganhos em tempo real.

Outro serviço BaaS orientado ao motorista dentro de um ecossistema Uber é o empréstimo. Ele reduz o limite de entrada para os motoristas, ajudando-os a agregar fundos para o veículo, seja alugando ou comprando. Considerando a crescente demanda por serviços Uber, tais recursos de BaaS são uma jogada inteligente do lado da empresa, fornecendo cobertura constante.

As empresas FinTech geralmente fazem parceria com provedores de BaaS, mas passam a se tornar instituições financeiras independentes devido ao seu crescimento e restrições relacionadas nas parcerias de BaaS. Quando se trata de startups, Swile é um ótimo exemplo. A empresa oferece um aplicativo de engajamento de funcionários combinado com um cartão que permite que sua equipe acumule pontos e use os vales-presente, refeição e cultura. Swile é um participante indireto da SEPA, o que significa que eles têm seu próprio BIC e podem emitir seus próprios IBANs.

O mesmo vale para o Varo, fintech que virou neobanco e incorporou o banking as a service com a missão de democratizar o acesso ao crédito para clientes “invisíveis ao crédito” que nunca estabeleceram um perfil de crédito. A Varo faz parceria com um Bancorp Bank para fornecer serviços financeiros, mas tornou-se uma instituição financeira em 2020.

Serviços Baas – o que vem a seguir?

O sistema bancário como serviço está se expandindo e ganhando importância em todos os setores e, com o tempo, provavelmente o veremos se desenvolver ainda mais, com novos produtos e conceitos financeiros chegando. É uma grande chance para pequenas empresas e grupos marginalizados terem acesso a produtos e serviços financeiros que estavam fora de seu alcance em um modelo bancário tradicional devido à falta de dados, burocracia ou regras rígidas de pontuação. Muitas empresas que hoje dependem do serviço bancário, em algum momento se tornarão elas próprias instituições financeiras, tendo atingido um nível de operação que exige independência devido a custos e restrições legais.