Jak skonfigurować podatki Shopify dla Dropshipping?

Opublikowany: 2021-12-24Nawet jeśli korzystasz z dropshippingu, nadal musisz zapłacić podatki. Wiesz czym oni są? Jeśli jeszcze nie wiesz, ten artykuł pokaże, jakie są podatki, które musisz zapłacić podczas dropshipa , ile musisz zapłacić za każdy i jak możesz zapłacić. Wiem, wiem, nienawidzisz podatków. Każdy z nas to robi, więc byłoby zaskakujące, gdybyś tego nie zrobił.

Na szczęście jako przedsiębiorca dropshipping nie jest trudno wywiązać się ze swoich zobowiązań podatkowych. Pokażę Ci, jakie są Twoje zobowiązania podatkowe, gdy robisz dropshipping z Aliexpress i jak możesz skonfigurować Shopify Taxes for Dropshipping , aby podatki były automatycznie pobierane podczas dokonywania sprzedaży.

Zanim przejdziemy do szczegółów, pamiętaj, że ten artykuł jest czystą poradą z Internetu, a nie od dobrze wyszkolonych księgowych czy prawników, co oznacza, że zawsze powinieneś zasięgnąć porady eksperta, a nie tylko polegać na poradach które zamierzam podać w tym artykule. Przejdźmy teraz do pierwszego pytania.

Jakie podatki musisz zapłacić, jeśli chodzi o dropshipping?

Jeśli chodzi o dropshipping, istnieją dwa rodzaje podatków, które musisz zapłacić:

- Podatek dochodowy

- Podatek od sprzedaży

Te dwa podatki są obowiązkowe, gdy jesteś właścicielem firmy. Rozłóżmy najpierw to proste: podatek dochodowy.

Co to jest podatek dochodowy?

Podatek dochodowy to pieniądze, które musisz zapłacić w oparciu o zysk, który Twój sklep generuje w ciągu roku. Kiedy prowadzisz sklep, masz przychody i zysk netto.

Zysk netto (przed opodatkowaniem) = Przychody - Koszty marketingu - Koszty zapasów - Koszty ogólne.

Twój podatek dochodowy jest obliczany na podstawie Twojego zysku netto podczas dropshippingu przed opodatkowaniem. Jest to podobne do sytuacji, gdy masz pracę; będziesz musiał płacić podatek dochodowy na podstawie swoich zarobków. Zysk netto Twojego sklepu przed opodatkowaniem to w zasadzie „pensje”, na podstawie których będziesz musiał zapłacić podatek.

A to oznacza, że jeśli Twój sklep nie generuje zysku netto, nie będziesz musiał płacić podatku dochodowego. Zerowy zysk netto nie oznacza, że Twój sklep ma zerowe przychody. Patrząc wstecz na powyższe równanie, możesz zarabiać, ale Twój zysk netto może nadal wynosić zero, ponieważ Twoje koszty są większe niż Twoje przychody.

Na potrzeby tego artykułu załóżmy, że Twój sklep dropshipping generuje zysk netto. Więc gdzie płacisz podatki dochodowe? Odpowiedzią jest kraj, w którym mieszkasz, a podatki dochodowe płacisz samorządowi lokalnemu. Na przykład, jeśli mieszkasz w USA, będziesz płacić podatki rządowi USA. Nie ma znaczenia, gdzie sprzedajesz swoje produkty ani gdzie są Twoi klienci. Oznacza to, że jeśli sprzedajesz swoje produkty do Europy, nadal płacisz podatki rządowi USA.

Podatek dochodowy nie przyprawia o ból głowy, o ile wiesz, jak to działa. Trudniejszą częścią jest podatek od sprzedaży .

Co to jest podatek od sprzedaży?

Po pierwsze, podczas gdy podatek dochodowy jest nakładany na Twój zysk netto podczas dropshippingu, podatek od sprzedaży jest nakładany na sprzedawane towary/usługi. Podatek dochodowy jest nakładany przez rząd federalny, więc jest stosowany w całym kraju. Z drugiej strony podatek obrotowy różni się w zależności od stanu, w którym mieszkasz.

Każdy stan w Ameryce ma własne stawki podatku od sprzedaży, które są ustalane przez rząd tego stanu. Na przykład stawka podatku od sprzedaży w Luizjanie wynosi 9,98% (ceny detalicznej Twoich produktów/usług), podczas gdy na Alasce wynosi tylko 1,69%. W niektórych stanach stawki podatku od sprzedaży wynoszą zero, np. Delaware, Oregon, New Hampshire i Montana. Te stany są często uważane za „raje podatkowe”, ponieważ nie trzeba tam płacić podatków.

W porządku, tutaj podatek od sprzedaży staje się trudny. W przeszłości musiałeś płacić podatek od sprzedaży tylko wtedy, gdy fizycznie przebywałeś w stanach, w których sprzedajesz swoje produkty. Na przykład, jeśli masz siedzibę firmy dropshipping z siedzibą w Nowym Jorku, jesteś fizycznie obecny w Nowym Jorku. Oznacza to, że jeśli klient kupuje odzież w Twoim sklepie, musisz pobrać i zapłacić podatek obrotowy za tę transakcję. Załóżmy, że odzież kosztuje 20 USD w sprzedaży detalicznej, a stawka podatku od sprzedaży w Nowym Jorku wynosi 5%, co oznacza, że za to zamówienie musisz zebrać sumę (20 USD + 20 USD*%5) = 21 USD.

Z drugiej strony, jeśli klient pochodzi z New Jersey i kupuje tę część odzieży przez Internet, nie musisz pobierać i płacić podatku od sprzedaży za to zamówienie, ponieważ nie jesteś fizycznie obecny w New Jersey. Tak więc wystarczy zebrać tylko 20 USD za zamówienie, ponieważ nie ma podatku od sprzedaży.

Niestety, ta stara ustawa została niestety zerwana i zastąpiona nową zasadą zwaną South Dakota vs. Wayfair, uchwaloną 21 czerwca. To nowe prawo mówi, że duzi sprzedawcy muszą pobierać i płacić podatek od sprzedaży, niezależnie od tego, czy są fizycznie obecni w danym stanie. albo nie.

Prowadzi to do pytania: czy to oznacza, że musisz pobierać podatek od sprzedaży za każde zamówienie, niezależnie od tego, czy jesteś fizycznie obecny w stanie, w którym składane jest zamówienie. Na szczęście odpowiedź brzmi nie.

Zgodnie z nowymi przepisami musisz pobierać i płacić podatek obrotowy, jeśli spełniasz poniższe wymagania.

- Państwo musi uchwalić nowe prawo, które zastąpi stare prawo (większość stanów do tego momentu nie uchwaliła jeszcze nowego prawa)

- Musisz należeć do grupy dużych sprzedawców. Obecna podstawa bycia dużym dostawcą w stanie generuje ponad 100 000 USD sprzedaży lub ponad 200 transakcji w ciągu roku.

Oznacza to, że nawet w przypadku dużych sklepów o ustalonej pozycji muszą pobierać i płacić podatki od sprzedaży tylko wtedy, gdy ich roczna sprzedaż przekracza 100 000 USD. Tak więc, jeśli jesteś nową firmą, nie musisz się martwić o ten podatek od sprzedaży, dopóki nie rozwiniesz się wystarczająco i nie zaczniesz zarabiać ogromnych dochodów.

Na razie wystarczy zapłacić podatek dochodowy i podatek od sprzedaży od zamówień złożonych w stanach, w których jesteś fizycznie obecny (głównie w stanie, w którym mieszkasz). Nie musisz się też martwić o ustalanie podatków w swoich cenach, ponieważ Shopify sprawiło, że jest to bułka z masłem.

Jak skonfigurować podatek od sprzedaży dropshipping w Shopify?

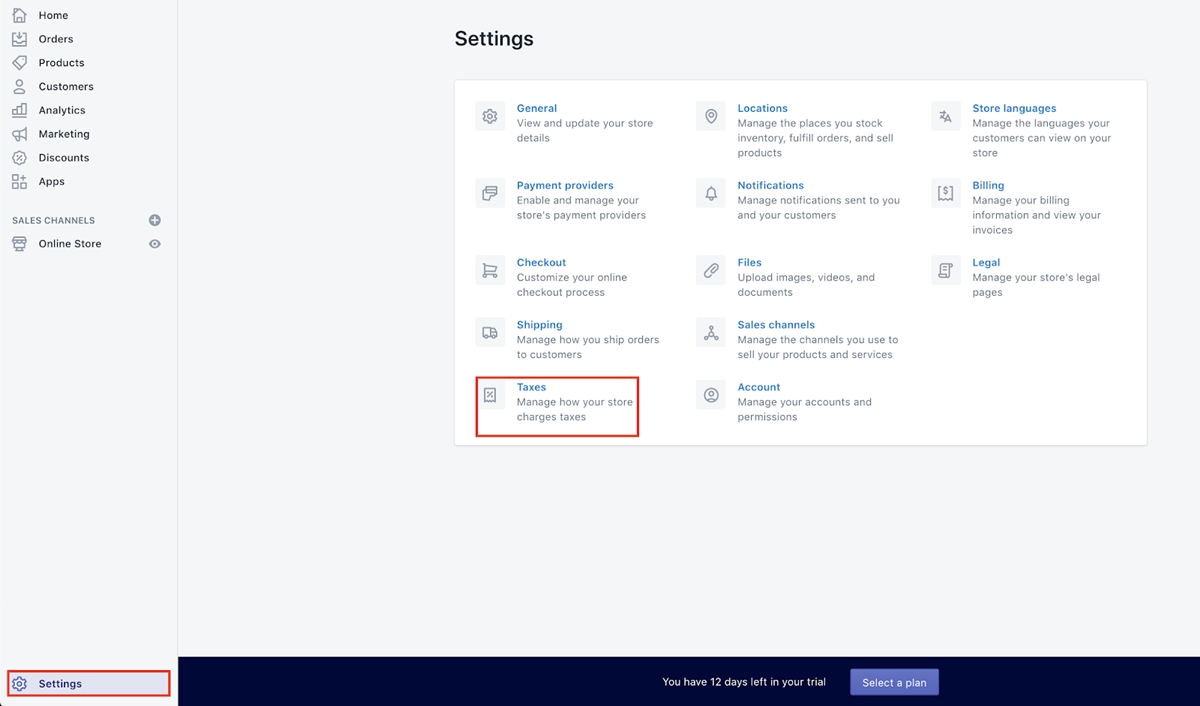

Jeśli prowadzisz sklep Shopify, możesz skonfigurować tak, aby Shopify automatycznie pobierał podatek od sprzedaży od każdego złożonego zamówienia. Możesz wykonać poniższe kroki, aby to skonfigurować.

Krok 1 : Na pulpicie nawigacyjnym Shopify przejdź do Settings , a następnie przejdź do Taxes .

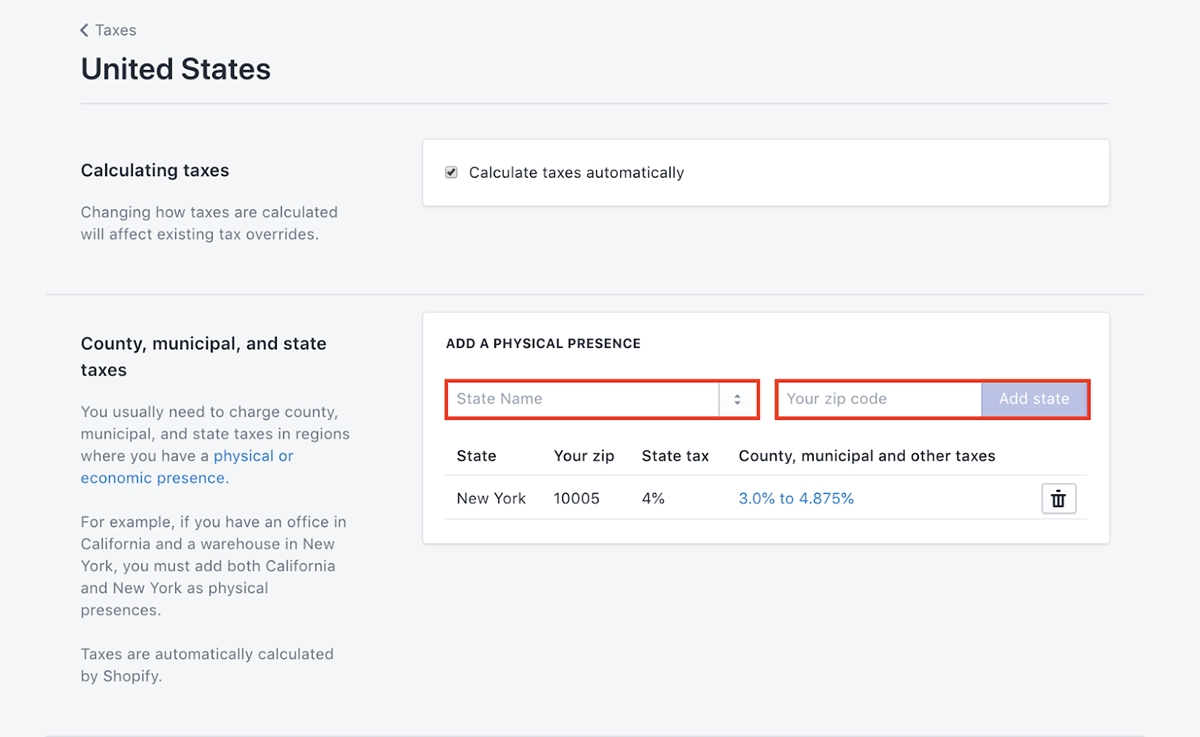

Krok 2 : Kliknij pole Edit w sekcji United States .

Krok 3 : Dodaj stan, w którym jesteś fizycznie obecny. Dodałem NYC, więc pod polami pojawia się Nowy Jork. Następnie kliknij Save .

Jeśli jesteś fizycznie obecny w różnych stanach, Shopify automatycznie pobierze odpowiednią kwotę podatku od sprzedaży od zamówienia na podstawie każdego stanu. Zamówienia pochodzące ze stanów, w których nie masz fizycznej obecności, nie będą objęte podatkiem od sprzedaży.

Ostatnie słowa

Oto najważniejsze wnioski z tego artykułu dla Ciebie.

- Jesteś zobowiązany do płacenia podatku dochodowego od zysku netto, który generuje Twój sklep. Jest on wypłacany rządowi w miejscu Twojej siedziby i będziesz musiał płacić ten podatek co roku.

- Sprzedawcy internetowi są zobowiązani do pobierania i płacenia podatku obrotowego w każdym stanie, w którym są fizycznie obecni.

Mam nadzieję, że ten artykuł złagodził ból głowy spowodowany przez podatki i pomoże ci łatwiej skonfigurować podatki Shopify dla Dropshipping .

Jeśli masz dodatkowe pytania, zostaw komentarz poniżej. :-)

Powiązane posty:

- Przewodnik Shopify DropShipping: Jak założyć firmę Dropshipping?

- Shopify Recenzje Dropshipping

- Jak działa Dropshipping w Shopify?

- Jak CAŁKOWICIE zautomatyzować Dropshipping w Shopify?