Zrozumienie płatności transgranicznych B2B

Opublikowany: 2024-01-12Handel światowy zawsze stwarzał możliwości.

Obecnie każdego roku transportuje się 11 miliardów ton towarów. Daje to średnio 1,5 tony na osobę.

A od 1995 roku rynek handlu międzynarodowego rośnie średnio o 4 – 6% rocznie.

Jednak zawsze były też wyzwania.

Nawet przy dzisiejszych wyrafinowanych systemach płatności kupno i sprzedaż transgraniczna może być trudna w konfiguracji i utrzymaniu.

Przyjrzyjmy się bliżej płatnościom transgranicznym B2B i ich działaniu.

Czym są płatności transgraniczne B2B?

Płatności transgraniczne między przedsiębiorstwami (B2B) to transakcje pomiędzy przedsiębiorstwami, które współpracują głównie z innymi przedsiębiorstwami w różnych strefach ekonomicznych.

Te strefy ekonomiczne to zazwyczaj różne kraje. Lecz nie zawsze tak jest.

Na przykład transakcja pomiędzy producentem we Włoszech a hurtownikiem w Niemczech będzie miała miejsce pomiędzy krajami, ale w ramach jednolitej strefy ekonomicznej Unii Europejskiej.

Tak więc, chociaż z technicznego punktu widzenia jest to międzynarodowa płatność B2B transgraniczna, w praktyce bardzo różni się od innych rodzajów płatności transgranicznych.

Płatności transgraniczne B2B vs B2C

Pola B2B i business-to-consumer (B2C) mają pewne ogólne różnice, jeśli chodzi o płatności. Obejmują one:

- Metody Płatności

- Terminy dostaw

- Fakturowanie

- Warunki netto

- Regulamin i taryfy

I więcej.

We wszystkich tych obszarach płatności transgraniczne dodają nowy poziom złożoności do transakcji zarówno w scenariuszach B2B, jak i B2C. Istnieje zarówno nakładanie się, jak i różnica w sposobie manifestowania się tej dodatkowej złożoności.

Na przykład przesyłki o dużej wartości są częściej kontrolowane przez instytucje celne i finansowe niż przesyłki o niższej wartości. Prowadzi to w naturalny sposób do większych wymagań formalnych i opóźnień w dostawach w przypadku sprzedaży B2B.

Jednak rynek e-commerce B2B rośnie, więc zapotrzebowanie klientów zmusza firmy B2B do zapewniania szybszych i prostszych procesów płatniczych.

Jak działają płatności transgraniczne?

Najprostszym scenariuszem płatności transgranicznej (czy to w przypadku B2B, czy B2C) jest płatność o niskiej wartości od kupującego do sprzedającego za pośrednictwem tego samego banku .

Bank może wewnętrznie zarządzać przeliczaniem walut i przelewem na konto, co powinno zapewnić niski poziom opłat i czasu przetwarzania.

Istniejące wcześniej bezpośrednie relacje między różnymi bankami w różnych strefach mogą również usprawnić transakcje. Płatność może zostać zaksięgowana na odpowiednim koncie, a następnie szybko rozliczona pomiędzy bankami.

Inne płatności obejmują bankowość korespondencyjną . Dzieje się tak, gdy banki pośredniczące (banki korespondenty) pomagają bankom w przetwarzaniu i rozliczaniu płatności w różnych strefach ekonomicznych.

Prowadzą specjalne rachunki zarówno dla banków mających siedzibę poza własną strefą ekonomiczną, jak i tych znajdujących się w jej obrębie. (Nazywa się je kontami nostro dla banków zagranicznych i krajowych oraz kontami vostro dla banku korespondenta, który je posiada).

Dzięki tym rachunkom każda firma może oddzielnie rozliczać transakcje transgraniczne z bankami korespondentami.

Może istnieć „korytarz płatniczy” (pośrednik lub grupa pośredników) odpowiadający bankom przetwarzającym transakcje. Im dłuższy korytarz płatniczy (tzn. im więcej pośredników), tym dłużej trwa rozliczenie transakcji.

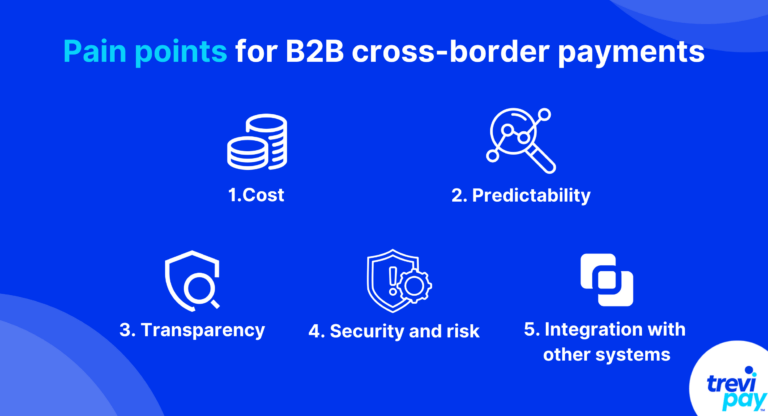

Utrudnienia w przypadku płatności transgranicznych B2B

Poniżej znajduje się lista problemów związanych z płatnościami transgranicznymi w B2B. Nie są one wymienione w jakiejś szczególnej kolejności ważności, ponieważ mogą mieć różny wpływ na różne branże lub firmy.

1. Koszt

Płatności transgraniczne mogą wiązać się z wieloma dodatkowymi kosztami, szczególnie dla firm B2B, które zajmują się transakcjami o dużej wartości. Koszty te są często związane z:

- Wymiana walut (FX)

- Opłaty transakcyjne (w tym opłaty banków korespondentów)

- Opłaty za przestrzeganie przepisów

- Wysyłka

- Taryfy i podatki

Samo badanie i obsługa tych kosztów może pochłonąć wiele zasobów.

Ryzyko też jest związane z przyjmowaniem płatności z innych jurysdykcji, co może mieć wpływ na opłaty za ubezpieczenie i przetwarzanie płatności.

2. Przewidywalność

Koszt i termin płatności transgraniczne nie zawsze są przewidywalne.

Poziomy przewidywalności są różne pomiędzy strefami ekonomicznymi. Często przekraczane granice gospodarcze charakteryzują się zazwyczaj najbardziej wydajną i opłacalną infrastrukturą i kanałami płatniczymi.

Przewidywalność ma większe znaczenie w B2B niż w B2C z kilku powodów, w tym:

- Dotyczyły transakcji o dużej wartości

- Znaczenie łańcuchów dostaw

- Proces od zamówienia do gotówki (O2C).

- Częste korzystanie z kredytu kupieckiego, warunków netto i innych rozwiązań finansowych specyficznych dla B2B (i ich wpływ na przepływy pieniężne).

3. Przejrzystość

Przejrzystość dotyczy płatności transgranicznych na dwa główne sposoby.

Pierwszym sposobem jest śledzenie płatności . Niejasne procesy płatnicze powodują niepewność i opóźnienia w procesach biznesowych.

Drugi sposób wiąże się z kosztami. Wiele płatności transgranicznych zawiera ukryte opłaty. Na przykład mogą pobierać wysokie kursy wymiany walut, ale nie informują o tym klienta.

4. Bezpieczeństwo i ryzyko

Brak przewidywalności i przejrzystości może sprzyjać rozwojowi oszustw w przypadku wszystkich rodzajów płatności transgranicznych.

Juniper Research oszacował, że do 2027 r. globalne straty z tytułu oszustw związanych z płatnościami transgranicznymi osiągną 46,1 miliarda dolarów. Oznacza to wzrost o 57% w porównaniu z 2022 r.

Charakter transakcji B2B czyni je pod wieloma względami jeszcze bardziej podatnymi na oszustwa niż transakcje B2C.

Ich stosunkowo wysoka wartość czyni je większym celem, a ich złożony charakter zapewnia więcej punktów wejścia dla oszustw. Zastosowane w nich warunki płatności dają sprawcom więcej czasu na zniknięcie przed wykryciem.

5. Integracja z innymi systemami

Integracja pomiędzy różne rozwiązania programowe mogą być trudniejsze w przypadku płatności transgranicznych. Dotyczy to oprogramowania powiązanego z księgowością, fakturowaniem i nie tylko.

Na przykład faktury mogą wymagać różnych pól lub formatów, a nawet adresów firmowych w różnych strefach. Lub mogą nawet istnieć po prostu bariery językowe, które komplikują sprawę.

Rodzaje metod płatności transgranicznych B2B

Trendy w płatnościach B2B zmieniają się w czasie oraz w zależności od branży i lokalizacji. Przykładowo, ogólnie rzecz biorąc, karty firmowe są obecnie bardziej popularną metodą płatności B2B w USA niż w Europie.

Poniżej znajduje się lista głównych metod.

1. Przelewy bankowe

Przelewy bankowe to jedna z najpopularniejszych metod płatności B2B. Obejmują one kilka różnych rodzajów, w tym przelewy bankowe, automatyczną izbę rozliczeniową (ACH) i polecenia zapłaty.

Są jedną z najszybszych i najbardziej niezawodnych form płatności. Potrafią także zarządzać transakcjami o dużej wartości, co jest przydatne przy płatnościach B2B.

Czasami jednak są one drogie ze względu na opłaty i wolniejsze niż niektóre nowe rozwiązania oferowane przez specjalistyczne fintechy.

2. Płatności kartami debetowymi i kredytowymi

Płatności kartami debetowymi i kredytowymi należą do najwygodniejszych metod płatności dostępnych dla konsumentów i przedsiębiorstw.

Podobnie jak zwykłe przelewy bankowe, automatycznie przetwarzają wymianę walut. Dokonują tego sieci kart i banki przejmujące, co oznacza, że kupujący muszą zaakceptować stawki swoich dostawców.

3. Portfele cyfrowe

Portfele cyfrowe (często nazywane także portfelami elektronicznymi ) działają podobnie do kart debetowych i kredytowych. Główna różnica polega na tym, że umożliwiają użytkownikom dokonywanie transakcji w różnych walutach. Zmniejsza to ich koszty.

4. Kontrole

Według najnowszych danych na czeki w transakcjach handlowych w USA rocznie wydaje się 8,9 biliona dolarów.

Korzyści ze stosowania czeków dla sprzedawców obejmują ich niski koszt, przydatność do prowadzenia dokumentacji oraz okres, w którym kupują dla firm dokonujących płatności (w przeciwieństwie do bezpośrednich odpowiedników elektronicznych).

Jednakże czeki nie zawsze są wiarygodne w przypadku płatności transgranicznych. Obejmują one zagrożenia bezpieczeństwa i długi czas przetwarzania związany z ich publikacją.

5. Płatności alternatywne

Obecnie dostępnych jest wiele alternatywnych metod płatności. Ta szeroka kategoria obejmuje kryptowaluty, płatności biometryczne, systemy płatności do noszenia i nie tylko.

Zmieniają globalny krajobraz finansowy, zwiększając włączenie finansowe, wygodę, bezpieczeństwo i innowacje.

Prognozy wskazują, że do 2027 r. ich wartość rynkowa prawdopodobnie przekroczy 15 mln dolarów. Oznacza to złożoną roczną stopę wzrostu (CAGR) na poziomie 16,3% w latach 2017–2027.

Oferowanie płatności transgranicznych B2B

Oferowanie płatności transgranicznych B2B umożliwia przedsiębiorstwom dostęp do nabywców z nowych rynków, co może zwiększyć i zdywersyfikować sprzedaż.

Może jednak zwiększyć ryzyko i koszty. Bezpośrednie skonfigurowanie infrastruktury płatniczej do ich przetwarzania wiąże się z pokonaniem wielu przeszkód technologicznych i regulacyjnych.

Jednym ze sposobów, w jaki firmy mogą ominąć te trudności, jest współpraca ze specjalistycznym dostawcą płatności B2B.

Znaczenie osadzania płatności B2B

Osadzanie (integrowanie ich z istniejącymi kanałami i platformami) płatności B2B zwiększa stopień ich przyjęcia.

Jest to istotna funkcja dla firm chcących konkurować w Internecie. Bez tego wskaźniki porzucania koszyków przez firmy pozostaną wysokie – w końcu ich klienci będą o kilka kliknięć od konkurencji.

Rozwiązania TreviPay do płatności transgranicznych

Nasze oprogramowanie do sprzedaży detalicznej B2B usprawnia globalne płatności B2B, oferując jednolity, globalny system płatności, finansowania i fakturowania.

Umożliwia to firmom płynne oferowanie wielu opcji płatności swoim klientom B2B. Zmniejsza ryzyko związane z należnościami, zwiększa sprzedaż i poprawia doświadczenia klientów.

Wniosek

Handel światowy niesie ze sobą szanse na rozwój. Jednak przekraczanie granic często wiąże się z wyzwaniami dla transakcji B2B.

Logistyka pomagająca towarom o wysokiej wartości w transporcie przez granice gospodarcze może nawet wydawać się prosta w porównaniu z wyzwaniami związanymi z przetwarzaniem płatności.

Utrudnienia w płatnościach transgranicznych B2B mogą powodować opóźnienia i niepewność. Należą do nich nieprzewidywalne koszty, ukryte opłaty, złożone integracje i zagrożenia bezpieczeństwa. Nie są one pomocne w biznesie.

Dzięki wbudowanym płatnościom B2B firmy mogą bezproblemowo integrować transakcje międzynarodowe z istniejącymi platformami i odblokować dostęp do nowych rynków.