직송을 위해 Shopify 세금을 설정하는 방법

게시 됨: 2021-12-24직송을 하는 경우에도 이행해야 하는 세금이 있습니다. 그들이 무엇인지 아십니까? 아직 모르는 경우 이 기사에서는 직송 시 지불해야 하는 세금이 무엇인지, 각각에 대해 지불해야 하는 금액 및 지불할 수 있는 방법에 대해 설명합니다. 당신이 세금을 싫어한다는 걸 알아요. 우리 모두는 그렇게 하기 때문에 당신이 하지 않는다면 놀랄 것입니다.

다행히도 직송 기업가로서 세금 의무를 이행하는 것은 어렵지 않습니다. Aliexpress로 직송을 할 때 세금 의무가 무엇인지, 그리고 판매할 때 세금이 자동으로 징수되도록 Shopify Tax for Dropshipping을 설정 하는 방법을 보여 드리겠습니다.

자세한 내용으로 넘어가기 전에 이 기사는 잘 훈련된 회계사나 변호사가 아닌 인터넷에서 얻은 순수한 조언임을 명심하십시오. 따라서 조언에만 의존하지 말고 항상 전문가의 추가 조언을 구해야 합니다. 이 기사에서 내가 줄 것입니다. 이제 첫 번째 질문으로 들어가 보겠습니다.

dropshipping과 관련하여 어떤 세금을 지불해야 합니까?

직송과 관련하여 지불해야 하는 두 가지 종류의 세금이 있습니다.

- 소득세

- 판매세

이 두 가지 세금은 사업주일 때 의무적입니다. 먼저 쉬운 것을 분해해 보겠습니다. 소득세.

소득세란?

소득세는 1년 동안 축적한 이익을 기준으로 납부해야 하는 돈입니다. 상점을 운영하면 수익과 순이익이 있습니다.

순이익(세전) = 수익 - 마케팅 비용 - 재고 비용 - 간접비.

귀하의 소득세는 세금 전에 직송을 할 때 순이익을 기준으로 계산됩니다. 이것은 직장이 있을 때와 비슷합니다. 급여에 따라 소득세를 납부해야 합니다. 세전 상점의 순이익은 기본적으로 세금을 납부해야 하는 기준이 되는 "급여"입니다.

즉, 상점에서 순이익이 발생하지 않으면 소득세를 내지 않아도 됩니다. 순이익이 0이라고 해서 상점의 수익이 0인 것은 아닙니다. 위의 방정식을 다시 살펴보면 수익을 올릴 수 있지만 비용이 수익보다 많기 때문에 순이익은 여전히 0일 수 있습니다.

이 기사를 위해 귀하의 직송 매장에서 순이익이 발생한다고 가정해 보겠습니다. 그럼 소득세는 어디서 내나요? 답은 당신이 살고 있는 나라이고, 당신은 당신의 지방 정부에 소득세를 냅니다. 예를 들어, 미국에 거주하는 경우 미국 정부에 세금을 납부하게 됩니다. 제품을 판매하는 위치나 고객이 어디에 있는지는 중요하지 않습니다. 즉, 유럽에 제품을 판매하는 경우에도 미국 정부에 세금을 납부해야 합니다.

소득세는 그것이 어떻게 작동하는지 알고 있는 한 다루기 힘든 골치거리가 아닙니다. 더 까다로운 부분은 판매세 입니다.

판매세란?

첫째, 직송 시 순이익에 소득세가 부과되는 반면 판매하는 상품/서비스에는 판매세가 부과됩니다. 소득세는 연방 정부에서 부과하므로 전국적으로 적용됩니다. 반면 판매세는 거주하는 주에 따라 다릅니다.

미국의 각 주에는 해당 주의 정부에서 설정한 고유한 판매세율이 있습니다. 예를 들어 루이지애나의 판매세율은 9.98%(제품/서비스 소매 가격)인 반면 알래스카에서는 1.69%에 불과합니다. 델라웨어, 오리건, 뉴햄프셔, 몬태나와 같이 판매세가 0인 주가 있습니다. 이러한 주는 세금을 내지 않아도 되기 때문에 종종 "조세 피난처"로 간주됩니다.

자, 여기에서 판매세가 까다로워집니다. 과거에는 제품을 판매하는 주에 물리적으로 존재하는 경우에만 판매세를 납부해야 했습니다. 예를 들어, NYC에 기반을 둔 기존 직송 사업이 있는 경우 NYC에 실제 영업을 하고 있는 것입니다. 즉, 고객이 상점에서 의류를 구매하는 경우 해당 거래에 대해 판매세를 징수하고 지불해야 합니다. 소매 가격이 $20이고 NYC의 판매세율이 5%라고 가정해 보겠습니다. 즉, 해당 주문에 대해 ($20 + $20*%5) = $21를 징수해야 합니다.

반면에 고객이 뉴저지 출신이고 온라인으로 해당 의류를 구매하는 경우 뉴저지에 물리적으로 존재하지 않기 때문에 해당 주문에 대해 판매세를 징수하고 지불할 필요가 없습니다. 따라서 판매세가 없기 때문에 주문에 대해 $20만 징수하면 됩니다.

그러나 이 오래된 법은 안타깝게도 6월 21일에 통과된 South Dakota vs. Wayfair라는 새로운 규칙으로 대체되었습니다. 이 새로운 법은 대규모 판매업체가 주에 물리적으로 존재하는지 여부에 관계없이 판매세를 징수하고 지불해야 한다고 말합니다. 아니면.

이것은 다음과 같은 질문으로 이어집니다. 주문이 이루어진 주에 실제 거주하는지 여부에 관계없이 모든 주문에 대해 판매세를 징수해야 한다는 의미입니까? 다행히도 대답은 아니오입니다.

다음 요건을 충족하는 경우 새 법률에 따라 판매세를 징수하고 납부해야 합니다.

- 주는 기존 법을 대체하는 새로운 법을 통과해야 합니다(지금까지 대부분의 주는 아직 새 법을 통과시키지 않았습니다).

- 대형 공급업체 그룹에 속해야 합니다. 한 주의 대형 공급업체가 되기 위한 현재 기준은 1년 동안 $100,000 이상의 매출 또는 200건 이상의 거래를 생성하는 것입니다.

즉, 설립된 대형 매장의 경우에도 연간 판매액이 $100,000 이상인 경우에만 판매세를 징수하고 납부하면 됩니다. 따라서 새로운 비즈니스라면 충분히 성장하여 막대한 수익을 올릴 때까지 이 판매세에 대해 걱정할 필요가 없습니다.

현재로서는 귀하가 실제 거주하는 주(대부분 귀하가 거주하는 주)에서 이루어진 주문에 대한 소득세 및 판매세만 지불하면 됩니다. Shopify가 그것을 케이크 조각으로 만들었기 때문에 가격 책정에 세금을 설정하는 것에 대해 걱정할 필요가 없습니다.

Shopify에서 직송 판매세를 설정하는 방법은 무엇입니까?

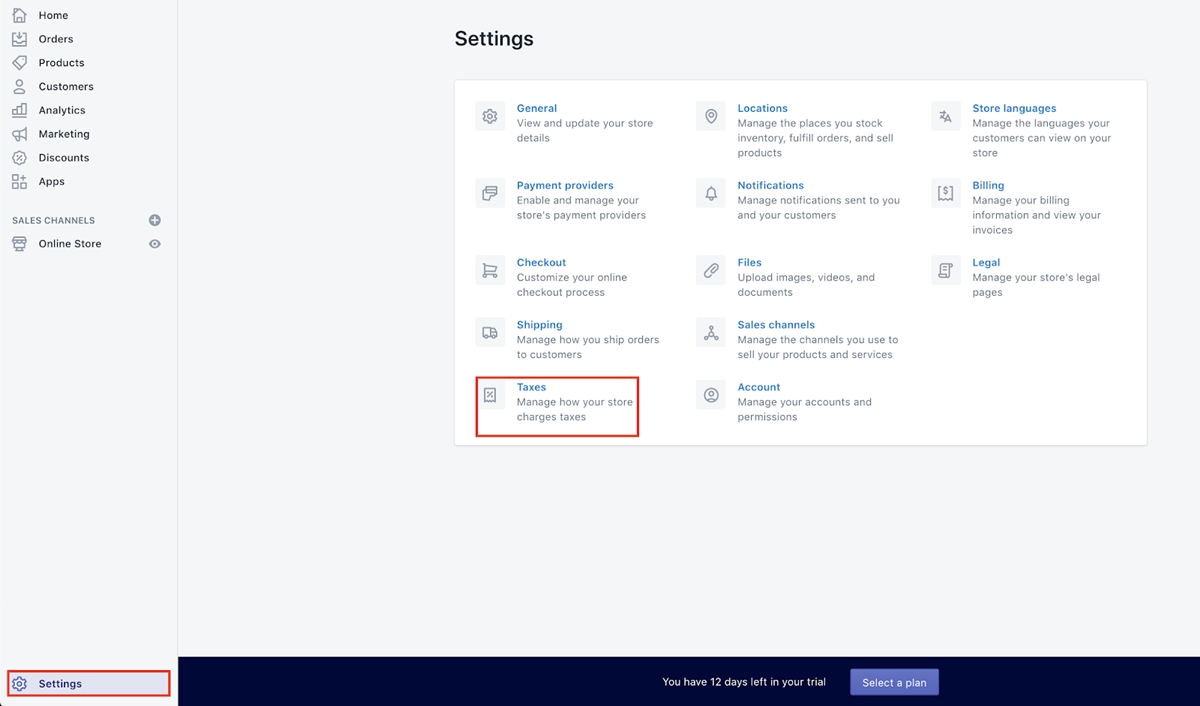

Shopify Store를 실행하는 경우 Shopify가 주문할 때마다 판매세를 자동으로 징수하도록 설정할 수 있습니다. 아래 단계에 따라 이를 설정할 수 있습니다.

1단계 : Shopify 대시보드에서 Settings 으로 이동한 다음 Taxes 으로 이동합니다.

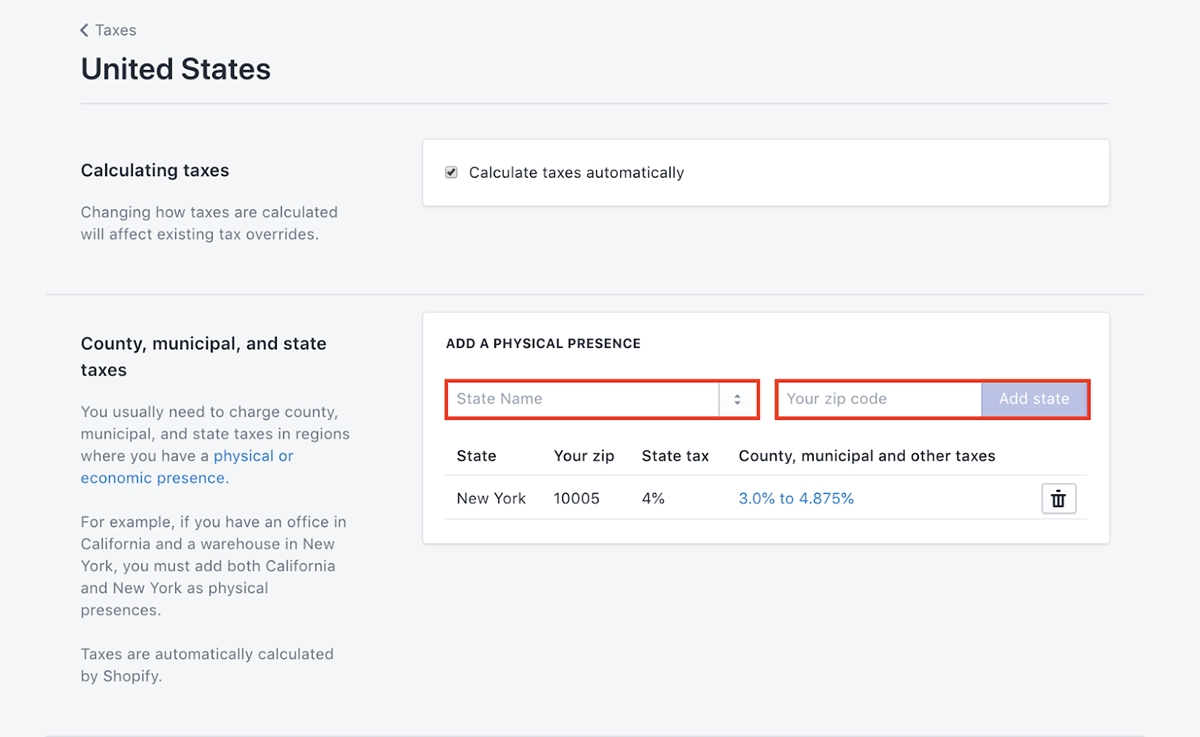

2단계 : United States 섹션에서 Edit 상자를 클릭합니다.

3단계 : 물리적 존재가 있는 상태를 추가합니다. NYC를 추가했으므로 New York이 상자 아래에 표시됩니다. 그런 다음 Save 을 클릭합니다.

다른 주에 물리적으로 존재하는 경우 Shopify는 각 주에 따라 주문에 대해 적절한 금액의 판매세를 자동으로 징수합니다. 귀하가 실제 거주하지 않는 주에서 오는 주문에는 판매세가 부과되지 않습니다.

마지막 단어

그래서, 여기 당신을 위한 이 기사의 주요 내용이 있습니다.

- 귀하는 귀하의 상점에서 발생하는 순이익에 대해 소득세를 납부할 의무가 있습니다. 이것은 귀하가 거주하는 정부에 지불되며 귀하는 이 세금을 매년 지불해야 합니다.

- 온라인 판매자는 물리적 존재가 있는 모든 주에서 판매세를 징수하고 납부해야 합니다.

이 기사가 세금으로 인한 골칫거리를 덜어주고 Dropshipping을 위한 Shopify 세금을 더 쉽게 설정하는 데 도움이 되었기를 바랍니다 .

더 궁금한 사항이 있으시면 아래에 댓글을 남겨주세요. :-)

관련 게시물:

- Shopify DropShipping 가이드: Dropshipping 비즈니스를 시작하는 방법은 무엇입니까?

- Shopify Dropshipping 리뷰

- Shopify에서 Dropshipping은 어떻게 작동합니까?

- Shopify에서 Dropshipping을 완전히 자동화하는 방법