顧客融資: ガイド

公開: 2022-08-09象について説明する盲目の男性のグループについての古代インドのたとえ話があります。

それぞれがクリーチャーの異なる部分に触れ、異なる結論を導き出します。 体幹を感じる人にとって、象は大蛇のようなものです。 牙を触る人にとっては、それは槍のようなものです。 耳元の男性、扇風機などに。

顧客の資金調達は、このように見えることがあります…

一部の人にとって、それは強力なツールであり、成長に不可欠な要素です. さらに、競合他社が顧客向け融資を提供している場合、提供しないという選択肢はありますか?

他の人にとっては、これは慎重に使用するか、完全に回避する必要がある危険な戦略です。 あなたのビジネスが順調に進んでいる場合、その利益は関連する可能性のある手数料に値しますか?

おそらく、現在最もよく知られている顧客融資の形をとってみましょう:今すぐ購入して後で支払う (BNPL) 。

一部の支持者は、BNPL は革命的なイノベーションであり、顧客と企業にとって正味のプラスであると主張しています。 他の人はそれが持続不可能で疑わしいと信じています。 あるハーバード大学の研究者は最近、「かなり大きなバブルになる可能性がある」と主張しました。

この記事では、これらの質問をより深く見て、顧客の資金調達に関する包括的な見解を構築します。

顧客融資とは?

顧客融資は、顧客が商品をすぐに購入し、後で支払うことを可能にする支払方法 (または支払計画) です。

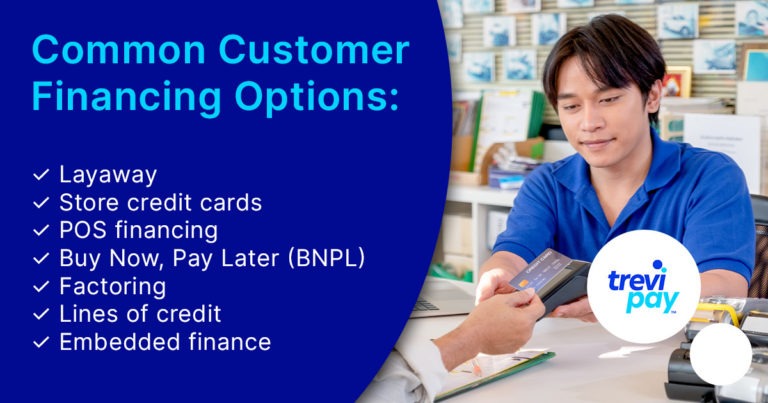

顧客の資金調達オプションにはさまざまなものがあります。 ソリューション間の違いは、通常、次の点に関係しています。

- 手数料

- 分割払いの期間

- 金利(またはその欠如)

顧客融資はどのように機能しますか?

顧客融資は、事業自体またはサードパーティの融資プロバイダーによって顧客に直接提供されます。

後者の場合、ストアまたはサービス プロバイダーもすぐに支払いを受け取りますが、金融プロバイダーに取引手数料を支払います。 選択したソリューションとプロバイダーによっては、支払いに利息が適用される場合があります。

SMB は通常、サードパーティの金融会社を使用します。 しかし、大規模な企業では、サード パーティとも連携することがよくあります。

社内融資業務を設定することは、長期的には費用対効果が高い場合があります。 しかし、リソースへの多額の投資が必要です。

資金調達業務を管理するスタッフを雇用するだけでなく、規制コンプライアンス基準を満たすプロセスを実装する必要があります。

スペシャリストのテクノロジーと自動化もシステムと統合する必要があるため、クレジットの申請と使用のプロセスがあなたとあなたのクライアントの間でシームレスに行われます。

顧客融資プロバイダーはどのようにして利益を上げているのですか?

顧客融資プロバイダーは、通常、次の 3 つの主な方法で収益を上げています。

1. 金利

金利手数料は、多くの種類の資金調達オプションに共通する特徴です。 それらは、貸し手が利益を上げ、キャッシュフローを生み出すことを可能にし、新しい顧客を獲得できるようにします。

顧客向け融資を顧客に提供するということは、多くの場合、利息は会社ではなくプロバイダーと顧客の間で発生することを意味します。

ただし、すべてのカスタマー ファイナンシング ソリューションが課金されるわけではありません (以下の「今すぐ購入して、後で支払う」セクションを参照してください)。

2. 取引手数料

顧客融資プロバイダーは通常、クライアントの顧客が購入するたびにクライアントに請求します。 たとえば、今すぐ購入して後で支払う場合、この手数料は通常、購入総額の 2 ~ 8% です。

プロバイダーは、この料金は、顧客の資金調達が提供する利点によって十分に補われていると主張しています (以下の「顧客の資金調達の利点」を参照)。

3.データ販売

データのプライバシーは、メディアと政治機関の両方で熱く議論されているテーマです。

現在、データの販売、保管、使用は、まだ比較的不透明な分野です。 ただし、多くの顧客金融プロバイダーが関与している可能性が高いと言っても過言ではありません。

新しい規制が出現し、透明性が高まるにつれて、この分野での企業の運営方法に影響を与える可能性があります。 その結果、最も倫理的なプレーヤーの市場シェアが拡大するはずです。

4. 罰金および債権回収関連料金

ほとんどの顧客融資ソリューションは、期限内に返済できない顧客に請求します。 これは明らかに彼ら自身の収益に影響を与えます。

おそらく、2013 年に Klarna の共同設立者兼副 CEO である Niklas Adalberth が聴衆に向けて語ったときほど、それがはっきりと述べられたことはありませんでした。

「(債権回収は)当社の収益源の 1 つです。 最良の顧客とは、直接支払うのではなく、実際に督促状と債権回収状を受け取る顧客です。これは、弁護士費用 (特定の国で州が管理する費用) を追加できるためです。 そうです、私たちは独自の債権回収会社でもあり、[原文のまま]別のブランド、[Segura?]と呼ばれる[sic]で、私たち自身のブランドを台無しにしないようにしています。

ただし、この問題は常に状況に応じて検討する必要があります。 遅延や未払いの支払いは、ビジネスを破壊する可能性があります。 それらはキャッシュフローを混乱させ、運用に波及効果をもたらします。

もちろん、これは、一部の金融会社が不適切な企業に顧客への融資を提供するよう過度に奨励している可能性を排除するものではありません。

データ販売と同様に、これは透明性と規制が進む可能性が高いもう 1 つの領域です。

さまざまな種類の顧客融資

後で説明するように、顧客の資金調達はフィンテックよりずっと前から存在していました。 しかし、近年のフィンテックの継続的な台頭は、より多くの選択肢を意味するため、B2B セラーにとっては良いことです。

新しい第三者金融会社が常に出現しています。 多くの場合、ますます専門化されたニッチをターゲットにしています。

彼らが市場シェアを競う主な方法の 1 つは、より良いレートとより摩擦のないエクスペリエンスを提供しようとすることです (以下の「埋め込み型融資」を参照)。

ここでは、いくつかの異なるタイプの顧客融資について説明します。

お取り置き

取り置き支払いは、1930 年代の大恐慌の際に初めて登場しました。

その人気は 80 年代半ば (クレジット カードがより一般的になったとき) に衰退しましたが、一部の場所、主に実店舗でまだ見つけることができます。

彼らは、顧客が製品の価値の合計額に対して預金を置くことを可能にします. その後、顧客は今後数週間または数か月で残りの価値を完済します。

全額が支払われるまで、彼らは製品を受け取りません。 事実上、店は彼らが完全に購入するまで商品を置いておきます。

クレジットカードを保管する

店頭クレジットカードと通常のクレジットカードの主な違いは3つあります。

1. 金利

ストア クレジット カードは、多くの場合、クレジット カードよりも高い金利を請求します。 いずれも延滞料がかかります。

2. ロケーション利用

どこでも使えるクレジットカードと違い、店舗クレジットカードはその店舗(チェーン店以外の店舗も含む)でしか使えません。

3. 店内割引

ストア クレジット カードには、多くの場合、そのストアで購入した商品やサービスの割引が適用されます。 クレジット カードはプロモーションのために他の会社と連携する場合がありますが、これらは通常、より断片的で一時的なものです。

これら 3 つの違いを除けば、この 2 つは非常によく似ています。 たとえば、どちらも顧客が承認される前に信用調査が必要です。

販売時点管理 (POS) 融資

POS 融資とは、オンラインまたは物理的なチェックアウトで提供される融資を意味します。

技術的には、店舗のクレジット カードもここで提供されることがよくあります。 ただし、店舗のクレジット カードとは異なり、POS 融資は通常、信用調査やサインアップ プロセスを必要としません。

今すぐ購入して後で支払う

今すぐ購入して後で支払う方法は、おそらく最もよく知られている POS 融資のタイプです。 近年爆発的な人気を誇っています。

これは、顧客が商品をすぐに受け取り、分割払いできる短期の顧客融資オプションです。

通常は無利息です。 ただし、多くのプロバイダーは延滞料金を請求します。

BNPL は、消費者向け製品として、ここ数年で急速に人気を博しています。 これにより、企業は、B2B バイヤーに同様のレベルの選択肢と利便性を提供することについて、より真剣に考えるようになりました。

Klarna、Affirm、PayPal、Clearpay などのプロバイダーは、近年の大幅な成長で話題を呼んでいます。 Apple Pay も最近、この分野に参入することを発表しました。

BNPL では、店舗や通常のクレジット カードのような信用調査は必要ありません。 また、そのマーケティングは、そのアクセシビリティとシンプルさを反映していることがよくあります。

一部の批評家は、一部の顧客が借金をすることにつながると不満を漏らしています。 ある調査によると、Z 世代の回答者の 71% が BNPL を使用して服を購入したことがありました。

消費者分野における BNPL のより厳しい規制については、近年多くの議論がなされており、一部はすでに実施されています。 多くのプロバイダーは、それを歓迎すると述べています。

顧客金融と消費者金融の違いは何ですか?

顧客向け融資と消費者向け融資は、同じ意味で使用されることがよくありますが、両者には微妙な違いがあることはほぼ間違いありません。

顧客の資金調達 具体的には 顧客にそれを提供する企業の慣行を指します。 業界に焦点を当てたディスカッションで使用されます。

消費者金融は一般的に、より一般的な慣行を指します。 これは、経済やビジネスに関するより幅広い議論の文脈でよく使用されます。

さらに、厳密に言えば、消費者は製品またはサービスを使用する人であり、それを直接購入する人 (顧客) とは必ずしも同じではありません。

正確な違いについては、別の日に残します。 それまでの間、用語間の一般的な使用法と互換性を認識するだけで十分です。

顧客融資の簡単な歴史

顧客融資のバージョンは何世紀にもわたって存在しています。 レンドル・カルダーは、 『アメリカン・ドリームの資金調達』で次のように述べています。

消費財のクレジットは、あらゆる形式のクレジットの中で最も古く、その歴史は古代にさかのぼります。 しかし、現代の消費信用システムは、1915 年以降の 20 年間にそのルーツがあります。

クレジット カードの初期のプロトタイプもこの時期に登場しました。 1 つ目は、1928 年に開発された、主に大規模な商人が顧客に発行したアルミニウム プレートと紙の組み合わせである Charga-Plate でした。

当初、顧客融資は、車や比較的高価な家庭用品など、より大きな購入に使用されていました。 その後、小売を含む他のアイテムに広がりました。

eコマースの台頭は、独自の資金調達ブームをもたらしました。 また、新しいフィンテック プレーヤーは、組込み型金融などのイノベーションにより、これをさらに発展させるのに役立っています (以下の「組込み型資金調達」セクションを参照)。

顧客の資金調達は良いことですか、それとも悪いことですか?

この質問は、倫理的な文脈でよく尋ねられます。 顧客からの資金調達が消費者の搾取につながり、消費者は(利子や延滞料金のために)より多くの支払いをしたり、場合によっては借金にさえなる可能性があると考える人もいます.

顧客の資金調達は、無責任な消費主義を助長し、より広範な経済の不安定化を助長していると非難されることもあります。

カルダーはさらに、それが実際には反対の行動を助長していると主張している:

分割払いによって強制される一種の規律には、いくつかの高価なものを享受する目的で、多くの小さな欲求を放棄することが含まれます。 それは、倹約、倹約、計画などの古い理想との関連性を保持しています….

あるいは、顧客の資金調達は、行動心理学に照らして見ることができます。 本質的に、顧客が購入の資金調達に関して行う決定は、カルダーや私たち自身が考えるほど洗練されていない可能性があります。

私たちはそれぞれ、自分よりもはるかに合理的だと考えています。 そして、私たちは決定を下すのに十分な理由があるため、決定を下すと考えています。 たとえそれが逆であっても。 私たちはすでに決定を下しているので、理由を信じています。 – ダニエル・カーネマン

顧客の資金調達が主に商品やサービスをより利用しやすくするためのものなのか、それとも手段を超えて支出するよう奨励するものなのかは、まだ長い間議論されるテーマです.

融資提供者の質や提供される融資の種類と同様に、意見はさまざまです。

顧客融資のメリットとデメリット

以下の顧客融資のメリットとデメリットは、事業主の観点からのものです。

利点

顧客融資の利点は、多くの場合、売上の増加と顧客体験の向上に関連しています。 他の多くの利点は、これらの下流にもたらされます。

これらの利点を詳しく見てみましょう。

1.コンバージョン率と売上を向上させる

顧客の資金調達は、一般に、売上とコンバージョン率を向上させるための一貫した方法と見なされています。 支出がどれだけ増加するかは、業界、季節、特定のプロバイダーなど、いくつかの要因によって異なります。

たとえば、ある調査によると、今すぐ購入して後で支払うというサービスを提供すると、女性顧客のファッションの売上が 51% 増加します。 ただし、下のグラフが示すように、他のドメインでは増加が少なくなっています。

2. 平均注文額 (AOV) を増やす

Klarna によると、BNPL を使用する小売業者は、AOV が 45% という信じられないほど増加しています。 これは明らかに、ビジネスの成長に大きな違いをもたらす可能性があります。

より一般的な売上と同様に、これらの数字は業界や企業によって異なります。

3. 顧客ロイヤルティを高める

顧客金融の魅力の大きな部分は、それが提供する利便性です。 これが顧客の心にもたらすポジティブな連想は、顧客のロイヤルティを高めるという波及効果をもたらす可能性があります。

また、多くの事業主は、顧客に融資を提供しない場合、融資を提供している競合他社に流れてしまう可能性があることも認識しています。

忠実な顧客は、より良い顧客になる可能性もあります。 最初の購入に対する満足度は、明らかに信頼の重要な出発点です。 あるレポートによると、リピート顧客は新規顧客よりも 67% 多く支出しています。

4. 顧客層の拡大

製品やサービスへのアクセスを効果的に簡単にすることで、顧客の資金調達は、コアターゲットオーディエンス以外から顧客を獲得できます。

これにより、新しい収益源とビジネスの可能性が開かれます。 この傾向は小売業でよく見られ、特にハイエンド ファッションが主流になったときに見られます。

5.キャッシュフローの改善

サードパーティを介して顧客に融資を提供することにより、購入の全額を前払いで受け取ります (取引手数料を差し引いた額)。

これにより、キャッシュフローが改善され、ビジネスの他の場所に投資できます。 この利点は、中小企業が使用する資金調達プログラムの要件 (最低売上高など) を快適に満たすことができると仮定して、特に中小企業に役立ちます。

短所

すべての資金調達オプションと同様に、顧客の資金調達には潜在的な欠点がいくつかあります。 以下に、それらの3つをリストしました。

1. 費用

顧客融資を提供するには、顧客融資プロバイダーに支払う必要があります。 これらのレートの一部は、大きく変動する可能性があります。

これは、特に融資が伝統的に普及していない地域で働いている場合、中小企業にとって懸念事項となる可能性があります。

簡単に言えば、資金調達を提供することで得られる可能性のある売り上げの増加と、それが成功しなかった場合のビジネスのコストを比較検討する必要があります。

2. スケーリング コスト

顧客融資を展開するタイミングは重要です。

売上の増加、AOV の増加、新規顧客などを達成した場合、サプライ ラインやキャッシュ フローなどのリソースにストレスを感じていることに気付くかもしれません。

適切なインフラストラクチャを整備する前にスケールアップすると、評判が損なわれる可能性があります。 もちろん、顧客からの資金調達によって売上がどれだけ改善されるかはわかりません。 しかし、準備ができていなければ、最良のシナリオが最悪のシナリオになる可能性があります。

3. リスク

多くの顧客の資金調達オプションについて、信用調査は比較的単純であり、安全性が低いと言う人もいます.

顧客が支払いを怠るとどうなりますか? 何かに署名する前に、常に契約の細字部分を読み、潜在的な結果をすべて理解してください。

顧客融資の提供方法

明らかに、(独自の社内プロセスを使用して)融資を提供するには、多くの調査が必要です。 ただし、融資プロバイダーを見つけることはより簡単なはずです。

どのタイプの顧客融資を提供する必要がありますか?

顧客に直接質問することは、競合他社が提供しているものを見るのと同様に、ルートを決定するのに役立つ 1 つの方法です。

適切なサプライヤーを見つけることの利点の 1 つは、そのサービスに付随するアドバイスと専門知識です。 これを事前に解決するのは必ずしも容易ではありません。 ただし、可能であれば、レビューを読んだり、サービスの既存のユーザーと話したりすることで解決できます.

サプライヤーがプロセスのどの部分を支援するかを正確に知ることも重要です。 POS の統合や、新しいオファーを販売する場所などの問題を考慮する必要があります。

組込み融資

エンベデッド ファイナンスとは、非金融プレーヤーによる金融サービスのシームレスな統合です。

これは、顧客の資金調達を効果的に実施したい場合に、正しく理解する必要がある重要なコンポーネントの 1 つです。

エンベデッド ペイメントと同様に、エンベデッド ファイナンスは多くの顧客の期待となっています。 現実には、組込み金融には複雑な技術とプロセスが必要です。 チェックアウト時に顧客を失いたくない場合は、承認の決定を数秒で行う必要があります。

B2B 融資

企業間 (B2B) 業界で働く人々は、企業間 (B2C) レベルのサービスをますます期待しています。

要するに、彼らはまた、チェックアウト時に選択肢、利便性、および摩擦のない体験を期待しています.

B2B の資金調達の指標とプロセスは、B2C とはかなり異なります。

より長い支払い条件で大規模な購入を承認するには、より多くの意思決定者が必要になる場合があります。 また、購入価格が高くなり、支払い期間が長くなることも考慮する必要があります。

大規模なクライアントには、請求階層と支出管理に関して、より複雑な要件があることに気付くでしょう。

B2B クライアントに提供される融資の種類も異なります。 請求書による融資(ファクタリングや割引を含む)、与信枠、その他のソリューションを利用できます。

結論

現在、ますます多くの B2B 顧客が、販売時点での消費者としての種類の支払いオプションと利便性を期待しています。

顧客による資金調達は長い間行われてきましたが、現代の化身では、そのルーツは 20 世紀初頭にあります。

多くの形態の資金調達やより一般的な経済学と同様に、ベストプラクティス、規制、およびそれが本質的に良いことか悪いことかについて長い間議論されてきました.

ビジネス オーナーとして、これらの問題を認識することは有益です。 しかし、最終的な問題は通常、より差し迫った懸念事項です。 競合他社が資金調達を提供している場合、多くの場合、それはあなたもそうすべきかどうかの問題ではなく、適切な方法を選択することです。

主な欠点は、いくつかのコストとリスクが伴うことです。 社内でそれを行うための先行投資と時間があるかもしれません。

ただし、より迅速にメリットを享受したい場合は、サード パーティが顧客向けの融資ソリューションを提供し、それを統合して、規則や規制に準拠していることを確認することができます。 多くの場合、業界を専門とするプロバイダーを見つけることが重要です。

消費者のために今すぐ購入して後で支払うことは、支払いの利便性と選択肢の重要性を高めていますが、精通した B2B 販売者は、購入者に同様の提案を行うことで差別化する機会を見出しています。