Sviluppo software per servizi finanziari: una guida completa per CEO/CTO

Pubblicato: 2023-11-28In un sondaggio di Deloitte, il 92% delle aziende intervistate del FSI (settore dei servizi finanziari) prevede che la trasformazione digitale sconvolgerà il settore finanziario. Ciò che è interessante, però, è che solo il 46% delle aziende di servizi finanziari si sta effettivamente preparando.

Ciò significa che se riesci ad agire velocemente e a cercare la guida giusta, puoi comunque far parte dei first mover e ottenere un vantaggio competitivo. Questo vantaggio potrebbe tradursi in margini netti e ricavi più elevati.

Se sei pronto per questa mossa audace, il software è un denominatore essenziale da tenere presente. È la base su cui costruirai i tuoi servizi digitali. Potrebbero trattarsi di nuove soluzioni rivolte al cliente come app mobili o soluzioni digitali di backend come strumenti di analisi dei dati finanziari.

Tenendo questo in mente, l'articolo di oggi tratterà tutto ciò di cui hai bisogno per comprendere lo sviluppo di software per servizi finanziari e come integrarlo nella tua strategia di trasformazione digitale.

Sfide comuni nello sviluppo di software per servizi finanziari

Prima di intraprendere lo sviluppo di software finanziario, ecco alcuni potenziali ostacoli a cui dovresti prepararti:

1. Violazioni dei dati e della sicurezza dovute a vulnerabilità tecniche

La responsabilità principale di qualsiasi istituto finanziario è la salvaguardia dei beni e dei dati dei clienti. Sfortunatamente, i criminali informatici continuano a escogitare nuovi modi per garantire che le aziende fintech non adempiano a questo dovere. Impiegano strategie dannose come il phishing e il contrabbando di malware per trovare vulnerabilità da sfruttare nel software.

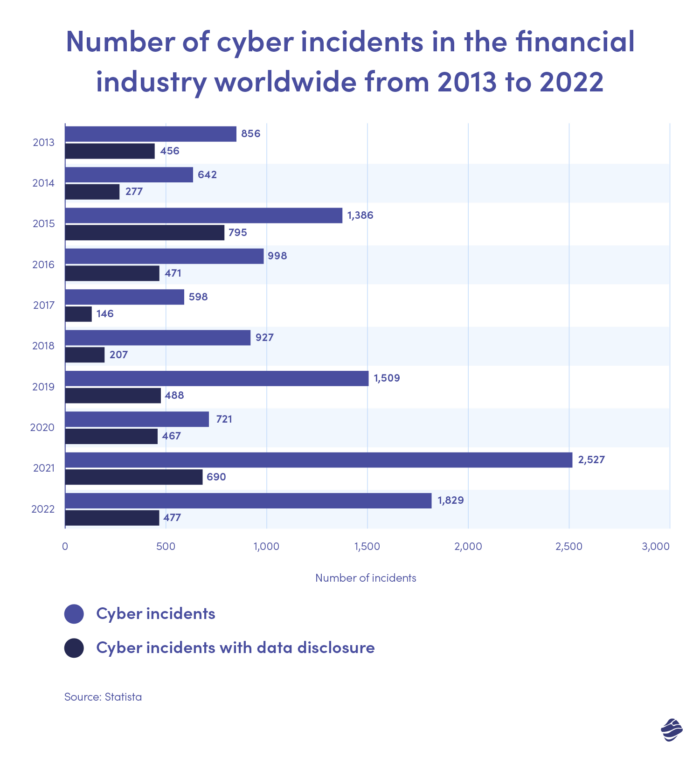

Solo nel 2022, queste tattiche hanno avuto successo 1.829 volte.

Si tratta di un numero preoccupante, nonostante la riduzione rispetto all'anno precedente. Tali violazioni comportano perdite finanziarie, sanzioni normative e danni alla reputazione.

2. Attacchi alla logica aziendale

A volte, i malintenzionati non sfruttano le vulnerabilità tecniche ma prendono di mira la logica sottostante e il flusso di lavoro del tuo software finanziario. In sostanza, manipolano le funzionalità legittime per raggiungere i loro intenti dannosi.

Un esempio comune è l’account takeover (ATO), in cui gli aggressori sfruttano i punti deboli nelle procedure di reimpostazione della password. Rispondendo a domande di sicurezza o fornendo informazioni personali rubate, potrebbero ottenere l'accesso non autorizzato ai conti finanziari degli utenti

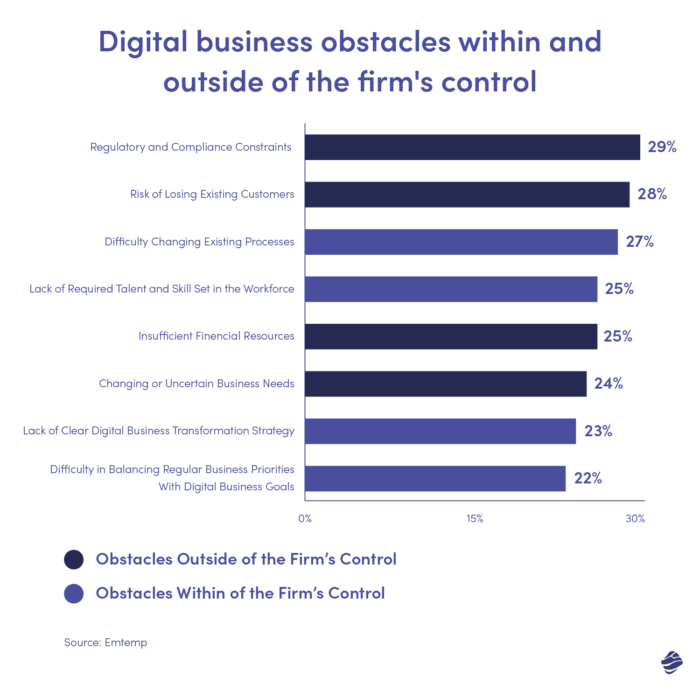

3. Conformità normativa

Il quadro normativo per le aziende fintech può essere piuttosto complesso. Nuove norme sulla protezione dei dati continuano ad apparire costantemente e diventano sempre più rigorose. Ciò rende difficile rimanere aggiornati durante e dopo lo sviluppo del software finanziario. In realtà, questo è l’ostacolo più grande che le società finanziarie spesso incontrano.

Anche le sanzioni potenziali per la non conformità possono essere severe. Ad esempio, il mancato rispetto del GDPR potrebbe comportare sanzioni fino a 20 milioni di euro o al 4% delle entrate annuali.

4. Progettazione dell'esperienza utente

Il software finanziario prevede numerose funzionalità complesse, in grado di soddisfare le diverse esigenze degli utenti. Trovare il giusto equilibrio tra questo livello di complessità e usabilità è spesso una sfida nel processo di sviluppo di app bancarie.

Il problema potrebbe diventare ancora più evidente quando si creano versioni mobili, dove lo spazio è limitato, ma è necessario offrire funzionalità complete.

5. Gestione del rischio

Il processo di sviluppo del software per servizi finanziari prevede varie fasi, che vanno dalla progettazione al test. Ognuna di queste fasi richiede competenze gestionali specifiche.

Dato il numero di persone coinvolte, ciascuna con ruoli diversi, alcuni rischi sono inevitabili. Un tipico esempio è il rischio finanziario, che potrebbe portare a sforamenti del budget.

Questi rischi possono diventare sfide serie se non gestiti correttamente.

Fortunatamente, esistono soluzioni a queste sfide: hai bisogno di un solido team di sviluppo al tuo fianco.

Come può aiutarti un partner fidato per lo sviluppo di software

Un eccellente team di servizi di sviluppo software finanziario spesso comprende esperti con una vasta esperienza nell'affrontare le sfide menzionate in precedenza.

Per cominciare, un partner di sviluppo si tiene al passo con le varie normative finanziarie, garantendo che il tuo software sia conforme ai requisiti attuali ed emergenti. Possono persino automatizzare i controlli di conformità per ridurre al minimo il rischio di non conformità in futuro.

Prendiamo ad esempio Nextbank, un servizio di cloud banking. Avevano bisogno di un software bancario multipiattaforma e ricco di funzionalità che soddisfacesse il rigoroso standard di verifica della sicurezza delle applicazioni OWASP. Abbiamo collaborato con l'istituzione per creare l'app garantendo i più elevati standard di protezione dei dati, privacy e sicurezza.

La stessa idea vale per la sicurezza. I team di sviluppo software per servizi finanziari coinvolgono esperti di sicurezza informatica esperti nella gestione di varie sfide di sicurezza. Quindi sanno come gestire ed evitare al meglio le violazioni.

Per NextBank, abbiamo fornito servizi di sicurezza completi, tra cui:

- Test approfonditi della penna,

- Audit sulla sicurezza informatica,

- Autenticazione a più fattori,

- Crittografia dei dati all'avanguardia.

Puoi leggere questo case study per vedere le soluzioni più innovative che abbiamo fornito a Nextbank.

Anche la gestione del rischio diventa più semplice con un partner software. Nessun rischio è nuovo a qualsiasi processo di sviluppo; è probabile che il team di sviluppo software abbia affrontato rischi simili o simili in passato. Pertanto, puoi sfruttare le loro esperienze passate per prepararti e mitigare i rischi per garantire che il tuo progetto funzioni senza intoppi.

Se queste sfide vengono affrontate in modo esperto, la crescita della tua azienda nel mercato dei software finanziari e delle app di mobile banking diventa un percorso molto più agevole.

Come scegliere un partner per lo sviluppo di software per servizi finanziari

Quando si seleziona un partner per lo sviluppo del software per i servizi finanziari, è fondamentale trovare un equilibrio tra questi tre fattori chiave:

- Innovazione

- Competenza in materia di conformità

- Sicurezza

Con l'innovazione, cerca un partner che porti sul tavolo nuove idee e soluzioni creative ai problemi. Desideri un team in grado di sfidare lo status quo e fornire una prospettiva unica per differenziare il tuo software dal mercato.

Pertanto, richiedi sempre casi di studio per valutare la loro capacità di oltrepassare i limiti. Inoltre, non è fuori luogo rivolgersi ai propri clienti passati per confermare il tipo di innovazioni che apportano.

In secondo luogo, assicurarsi che il partner abbia una conoscenza approfondita dei requisiti di conformità normativa fintech. Puoi, ad esempio, chiedere di vedere la documentazione di conformità e il processo di reporting.

Infine, dai la priorità alla sicurezza. Il tuo partner ideale per lo sviluppo di software per servizi finanziari dovrebbe essere in grado di presentare certificazioni di sicurezza pertinenti come CISSP o CISM per dimostrare il proprio impegno nei confronti delle migliori pratiche di sicurezza.

Puoi anche chiedere dettagli sui loro protocolli di sicurezza, inclusi metodi di crittografia, controlli di accesso, valutazioni delle vulnerabilità e strategie di risposta agli incidenti. Un'agenzia di sviluppo affidabile non mi dispiacerebbe guidarti attraverso la sua strategia di sicurezza.

Tendenze nello sviluppo di software finanziario

Per mantenere il tuo software finanziario aggiornato con le ultime tecnologie, ecco alcune tendenze del settore finanziario che puoi prendere in considerazione di implementare:

1. Blockchain

La tecnologia Blockchain esiste già da un po’. ReportLinker prevede che il mercato della blockchain fintech raggiungerà i 21,6 miliardi di dollari entro il 2028, con un CAGR del 41%. Ciò rappresenta una grande opportunità da non trascurare.

La blockchain è particolarmente preziosa nello sviluppo di app fintech perché affronta problemi di vecchia data come la centralizzazione, la lentezza delle transazioni transfrontaliere e la mancanza di fiducia.

Questa tecnologia utilizza algoritmi di consenso per rendere le transazioni transfrontaliere più veloci ed economiche.

Inoltre, la blockchain utilizza un sistema di registro distribuito a prova di manomissione in cui ogni transazione è visibile e verificabile da chiunque. Questa trasparenza infonde fiducia nelle transazioni finanziarie.

2. Intelligenza artificiale (AI) e machine learning

Il futuro dell’intelligenza artificiale nel settore fintech sembra molto promettente.

GitNux ha riferito che il 54% delle principali società finanziarie utilizza già l’intelligenza artificiale sia per soluzioni rivolte ai clienti che per soluzioni backend.

Per le soluzioni rivolte al cliente, l’intelligenza artificiale può coprire un’ampia gamma di applicazioni, dal credit scoring alla fornitura di previsioni personalizzate sui flussi di cassa.

Sul lato back-end, anche gli istituti finanziari utilizzano l’intelligenza artificiale per il rilevamento delle frodi. I modelli di machine learning eccellono nell’identificare modelli insoliti nel comportamento e nelle transazioni degli utenti. Questa funzionalità semplifica il rilevamento e la risposta alle attività fraudolente rispetto ai tradizionali sistemi basati su regole.

3. Il cloud computing

Gestisci grandi quantità di dati dei clienti come un servizio finanziario digitale. Gestire questi dati in modo efficiente è quasi impossibile con i mezzi tradizionali.

Spostare i tuoi dati su un server basato su cloud è logico, poiché può gestire i tuoi dati in modo più efficace. Ecco perché il 98% delle società finanziarie segue questa tendenza.

Inoltre, il software finanziario basato su cloud è altamente scalabile. Puoi sempre aumentare o diminuire in base alle tue esigenze attuali. Questa flessibilità ti garantisce di non pagare per lo spazio o i servizi non utilizzati.

4. Finanza integrata

I consumatori di servizi finanziari hanno un crescente appetito per esperienze digitali senza attriti. Non c’è da stupirsi che la finanza integrata sia oggi una tendenza in crescita e si prevede che cresca a un CAGR del 32,2% dal 2023 al 2030.

La finanza incorporata prevede l'integrazione del software finanziario in applicazioni o siti Web non finanziari. Ciò significa che gli utenti possono accedere ai tuoi servizi finanziari senza lasciare la piattaforma che stanno attualmente utilizzando.

Ad esempio, i principali rivenditori come Amazon e Shopify hanno incorporato servizi Acquista ora, paga dopo (BNPL) come Affirm e Klarna. I clienti possono scegliere queste opzioni e ottenere finanziamenti durante il checkout senza lasciare la piattaforma.

5. RegTech (tecnologia di regolamentazione)

RegTech utilizza soluzioni software avanzate per aiutare le organizzazioni ad automatizzare e gestire in modo efficiente la conformità normativa. Ma oltre all’automazione della conformità, questa tendenza è cruciale nella lotta al riciclaggio di denaro e al finanziamento del terrorismo. Ciò avviene in due modi.

In primo luogo, automatizzando i controlli di conformità, garantisce che gli istituti finanziari aderiscano alle normative antiriciclaggio (AML) e antiterrorismo (CTF). Inoltre, monitora le transazioni per rilevare attività o modelli sospetti in modo da poter affrontare tempestivamente il comportamento rischioso.

Come le aziende fintech hanno avuto successo con i loro software

Ora, diamo un'occhiata a cinque aziende fintech di successo per trarre ispirazione mentre ti avvicini al tuo percorso di sviluppo di software finanziario.

1. Nextbank

Nextbank è una società finanziaria lungimirante che fornisce servizi bancari basati su cloud alle banche del sud-est asiatico. La loro soluzione white label ha consentito a oltre 35 istituti finanziari asiatici di creare app bancarie aziendali e al dettaglio personalizzate.

La storia di successo di Nextbank dipende fortemente dal suo impegno nei confronti dell'esperienza del cliente. Offrono agli istituti finanziari la possibilità di integrare perfettamente funzionalità come pagamenti online, trasferimenti di denaro, prestiti e dashboard di business intelligence nei loro flussi di lavoro.

L’azienda presta inoltre la massima attenzione alla compliance considerando nei propri processi gli Standard di Verificazione della Sicurezza delle Applicazioni OWASP. Con tale attenzione alla sicurezza, è naturale che le aziende affidino a Nextbank i propri dati.

2. SBAB

SBAB è una banca svedese specializzata in mutui e finanziamenti immobiliari. L'azienda ha avuto successo semplificando il processo di richiesta del mutuo tramite un software. Hanno introdotto una piattaforma online intuitiva che consente ai clienti di confrontare tassi, presentare richieste e ricevere consigli su vari mutui ipotecari.

Il software di SBAB semplifica il processo ipotecario tradizionalmente complesso, riducendo le pratiche burocratiche e accelerando le approvazioni. Ciò è stato ben accolto dai clienti che cercano trasparenza e convenienza nel finanziamento della casa.

3.BNP Paribas

BNP Paribas è un’altra banca globale che ha abbracciato la trasformazione digitale per rimanere competitiva. Ad esempio, la loro applicazione GOMobile consente ai clienti di accedere facilmente alle funzionalità dell'app di mobile banking come la cronologia delle transazioni, i grafici e vari servizi finanziari all'interno dell'app.

Inoltre, l'app integra le funzionalità GOTravel, consentendo agli utenti di acquistare comodamente un'assicurazione di viaggio. Essenzialmente, le loro innovazioni software li hanno posizionati come leader nel settore bancario in rapida evoluzione.

4. Adyen

Adyen è un fornitore di servizi finanziari olandese che ha ottenuto un enorme successo semplificando i pagamenti transfrontalieri per le imprese.

Il loro software si integra con le piattaforme di e-commerce, consentendo ai commercianti di accettare pagamenti dai clienti in tutto il mondo. Offrono inoltre conversione di valuta in tempo reale, prevenzione delle frodi e approfondimenti dettagliati sulle transazioni.

5. Suono

Chime, una neobank con sede negli Stati Uniti, ha rivoluzionato il sistema bancario tradizionale con la sua esperienza bancaria mobile-first e senza commissioni. Il loro software consente agli utenti di aprire conti in pochi minuti, ricevere depositi diretti anticipati e risparmiare tramite funzionalità di riepilogo.

Il prodotto software di Chime fornisce inoltre strumenti di budget e avvisi sulle transazioni in tempo reale per promuovere la responsabilità finanziaria. Questo approccio ha risonanza con un pubblico più giovane ed esperto di tecnologia, contribuendo alla rapida crescita di Chime.

Prosperare attraverso la trasformazione digitale

La trasformazione digitale è più di una semplice parola d’ordine; molte società finanziarie registrano ricavi e margini più elevati grazie a questo passo coraggioso.

Inoltre, è necessario tenere il passo con le tendenze nello sviluppo di software bancario e finanziario mobile per soddisfare le mutevoli esigenze dei clienti.

Ma la collaborazione con una rispettabile società di sviluppo di software finanziario è essenziale in questo viaggio. Semplificano la navigazione in sfide come sicurezza, privacy dei dati, attacchi logici, gestione del rischio, conformità e progettazione UX.

Se sei pronto per il salto digitale, collabora con noi per lo sviluppo di software finanziario di prim'ordine. Insieme affronteremo le complessità e garantiremo il tuo vantaggio competitivo.