8 migliori funzionalità dell'app di mobile banking

Pubblicato: 2023-02-21I tempi stanno cambiando e le banche non hanno altra scelta che seguire. In questo panorama economico in continua evoluzione, emergono nuove esigenze e le priorità si riorganizzano. Ora che molte valute stanno perdendo stabilità, i clienti si aspettano maggiore flessibilità nella gestione dei propri fondi. L'inflazione influisce sui loro budget, quindi pongono più enfasi che mai sulle funzionalità che supportano il risparmio. Inoltre, il fattore ambientale sta acquisendo importanza in tutti i settori, inclusa la finanza.

Tutti questi cambiamenti si rispecchiano nell'evoluzione delle app di mobile banking. Abbiamo raccolto le funzionalità più interessanti per darti un'idea della direzione che potrebbe prendere lo sviluppo dell'applicazione bancaria. Speriamo che il nostro elenco ti fornisca preziose informazioni!

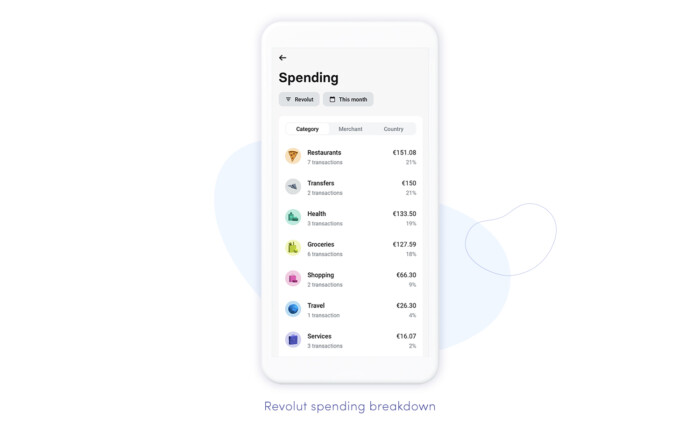

1. Tracciamento avanzato del denaro

Con l'aumento dei tassi di inflazione e la recessione che bussa alla porta, non c'è da stupirsi che le funzionalità di monitoraggio del denaro diventino la priorità degli utenti. Le app bancarie più scaricate in Europa, come Revolut o Monzo, investono molto nello sviluppo di funzionalità di risparmio intelligente, consentendo agli utenti di:

- fissare diversi obiettivi di risparmio e diversificare i propri limiti di spesa

- comprendere le proprie spese in modo intuitivo attraverso diagrammi e grafici comparativi.

Oltre a fornire ai clienti una panoramica delle loro abitudini finanziarie , alcune app fanno un ulteriore passo avanti, fornendo approfondimenti settimanali sulle spese con un confronto percentuale rispetto alle settimane precedenti. Nell'app di Revolut, la tipica suddivisione per settore (generi alimentari/divertimento/istruzione, ecc.) viene sostituita con una più ampia, consentendo vari tipi di categorizzazione (per commercianti, categorie, paesi e altro).

L'attenzione sulle funzionalità di monitoraggio del denaro continuerà probabilmente nel prossimo futuro, in particolare se l'attuale tendenza economica continua, trasformando le app in consulenti finanziari automatizzati che aiutano in modo proattivo gli utenti a coltivare i propri risparmi. Questa evoluzione non sarebbe possibile se non fosse per l'intelligenza artificiale, che alimenta l'analisi avanzata e l'automazione nelle migliori funzionalità delle app di mobile banking. Puoi leggere di più sull'intelligenza artificiale nel fintech sul nostro blog.

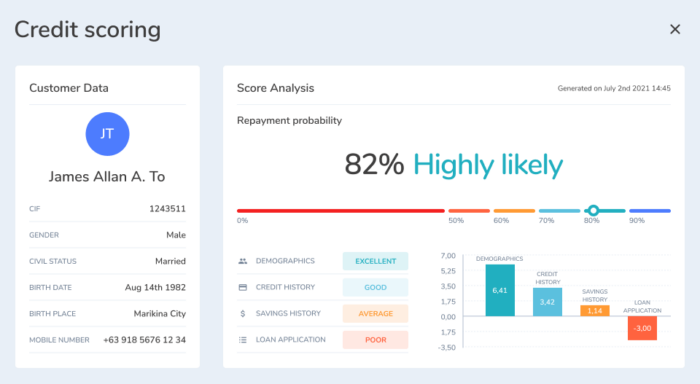

Nel frattempo, vale la pena notare che la crisi ha anche indotto le banche a ripensare le proprie strategie di verifica dei prestiti al fine di migliorare la propria stabilità finanziaria in tempi incerti. Ciò significa che stanno investendo più che mai in motori di punteggio basati sull'apprendimento automatico che li aiutano a identificare i prestiti ad alto rischio sulla base di un'analisi approfondita dei modelli di comportamento dei clienti e di altri fattori rilevanti. Abbiamo contribuito a sviluppare un tale sistema per Nextbank. Il sistema di punteggio di credito AI a cui abbiamo contribuito è arrivato alle finali dei Singapore FinTech Awards 2019, aprendo la strada a Nextbank per vincere il 2° posto come migliore startup fintech nel 2020.

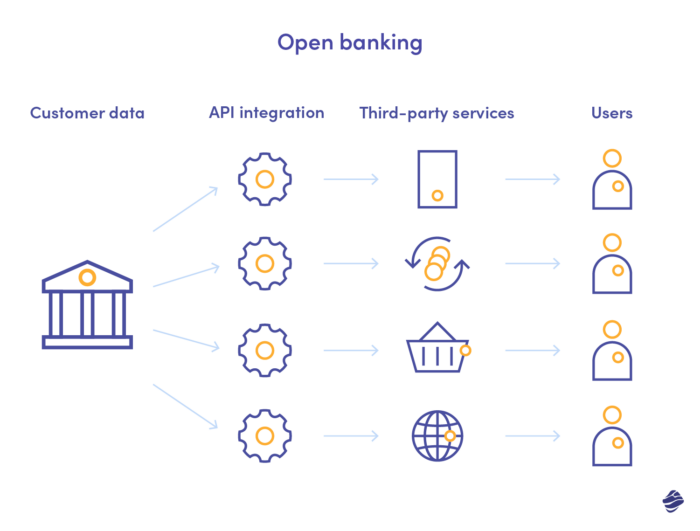

2. Apri le funzionalità dell'app di mobile banking

Al giorno d'oggi, avere pochi conti in diverse banche non è insolito. Alcune persone li usano perché conducono uno stile di vita nomade o condividono la loro vita tra paesi, mentre altri vogliono ottenere il massimo da ciò che offrono particolari banche. Tuttavia, la maggioranza la considera effettivamente una misura preventiva, avendo imparato, spesso a proprie spese, a cosa può portare la mancanza di diversificazione finanziaria in tempi di recessione.

Il concetto di open banking , nato negli anni Novanta in Germania, si è evoluto dopo l'ultima crisi finanziaria, che ci ha mostrato quanto possa essere pericolosa la bassa competitività per la stabilità economica. Implementato con successo nel Regno Unito, si sta ora diffondendo a livello globale come un modo per aumentare la concorrenza e potenziare sia le aziende che i clienti. Immediato e senza soluzione di continuità grazie all'integrazione dell'API, consente alle banche di elaborare e trasferire facilmente i dati degli utenti se solo gli utenti stessi sono d'accordo.

Per coloro che hanno vari conti e attività principali, le funzionalità di open banking sono un modo perfetto per ottenere piena visibilità sulle proprie finanze. Se gli istituti finanziari sono affiliati, gli utenti possono vedere tutti i loro account in un unico posto senza accedere ad altre app. Inoltre, puoi utilizzare l'analisi intelligente in una modalità di open banking per ottenere informazioni più approfondite sulle tue spese e abitudini. Non dimentichiamoci dei bonifici agevolati : con l'open banking il loro percorso è molto più breve.

3. Gestione intelligente degli abbonamenti

Parlando di integrazione, c'è un'altra caratteristica semplice ma fantastica che può aiutare gli utenti a rimettersi in carreggiata con le proprie finanze. Tutti gli amanti del cinema, gli appassionati di podcast e coloro che cercano la crescita: prestaci il tuo orecchio!

Poiché il modello basato su abbonamento è diventato dominante online, l'elenco medio dei servizi in abbonamento si è esteso radicalmente. Ciò significa che è diventato anche molto più difficile controllare le spese in questo campo. L'accesso si rinnova automaticamente e le commissioni vengono addebitate sul tuo conto bancario, mentre potresti aver dimenticato di esserti abbonato. Oppure ricordi, ma hai perso le chiavi di accesso e non hai tempo per risolverlo.

La gestione intelligente degli abbonamenti è una soluzione a questo problema e sta diventando sempre più comune per le app bancarie includerla. Revolut, che abbiamo già citato nell'ambito di un'altra caratteristica, può essere un esempio. È conveniente per gli utenti: invece di scaricare un'app specifica per la gestione degli abbonamenti, possono gestire gli abbonamenti direttamente dove vengono gestite tutte le loro finanze.

4. Dividi i pagamenti e altre migliori funzionalità di app di mobile banking per i gruppi

Le migliori funzionalità dell'app di mobile banking ti semplificano la vita, e questa fa il lavoro particolarmente bene, soprattutto se esci spesso, condividi un appartamento o viaggi in gruppi più numerosi. La funzionalità di suddivisione delle bollette rende semplice e veloce il conteggio di quanto tutti devono pagare. Devi solo inserire l'importo finale e l'app fa i conti per te, inviando una richiesta di pagamento automatica agli utenti selezionati. Alcune app ti consentono di modificare gli importi che determinate persone ti devono o di aggiungere i tuoi debiti in cima per calcolare l'importo effettivo da pagare.

Le richieste di pagamento automatizzate sono fantastiche non solo perché escludono calcoli che richiedono tempo, ma anche perché rendono meno scomodo dividere le bollette. È più facile inviare una notifica piuttosto che chiedere denaro direttamente e in questo modo probabilmente lo riceverai indietro molto più velocemente. Molte banche consentono anche il pagamento istantaneo peer-to-peer tra gli utenti per rendere l'intero processo il più fluido e veloce possibile.

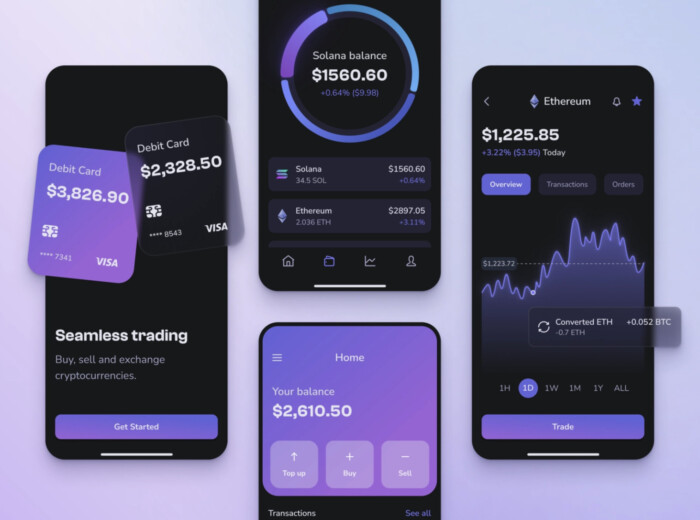

5. Scambio di criptovalute e pagamento

Le strade delle criptovalute e del banking convenzionale iniziano a incrociarsi sempre più spesso. Le banche hanno capito che tale fusione è inevitabile, poiché il numero di utenti di criptovalute cresce esponenzialmente di anno in anno. Le app crittografiche consentono da tempo ai clienti di collegare i propri account FIAT al portafoglio crittografico, ma ora anche le banche stanno prendendo l'iniziativa. Non solo fornisce ai propri clienti maggiore flessibilità, ma consente loro anche di diversificare i loro portafogli e implementare strategie di budget anti-inflazione.

Puoi usare le criptovalute, ma anche le istituzioni finanziarie che sono tradizionali al loro interno stanno iniziando a unire criptovalute e FIAT. Oltre a introdurre le proprie monete , ti consentono di acquistare diverse monete direttamente attraverso la loro app . Esempio? Chase Bank (JP Morgan) consente agli utenti di acquistare e vendere criptovalute tramite lo scambio Coinbase e, con l'app di Revolut, puoi procurarti dei Bitcoin. Altre banche probabilmente si uniranno presto a questa tendenza.

Con le app di criptovaluta adeguate, probabilmente otterrai maggiore flessibilità, poiché puoi impostare piani per l'algoritmo per convertire automaticamente le tue riserve FIAT per monete particolari e accedere alle migliori funzionalità delle app bancarie progettate specificamente per gli utenti di criptovalute.

6. Trasferimenti blockchain sicuri

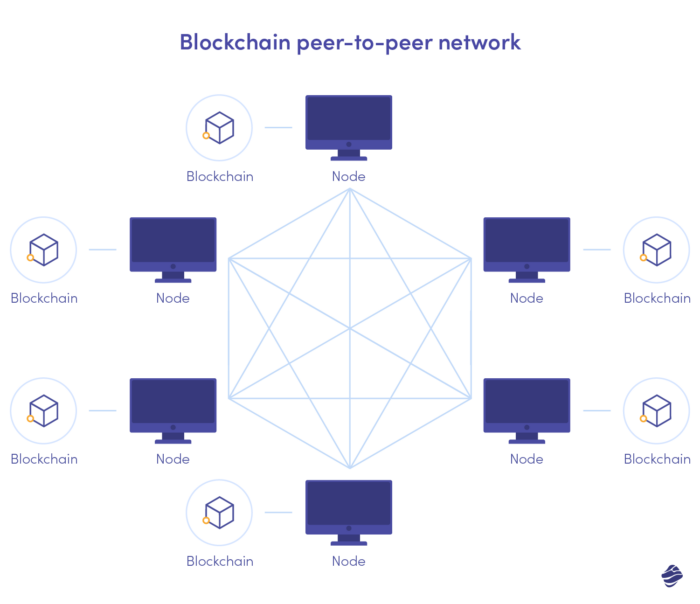

Blockchain e criptovalute sono intrecciate in teoria e pratica, ma l'uso della tecnologia blockchain nello sviluppo di applicazioni fintech può andare ben oltre. Blockchain è un libro mastro distribuito che memorizza le informazioni in modo decentralizzato. Tenuti in blocchi immutabili collegati con catene crittografate, i dati sono molto più immuni da violazioni della sicurezza e attacchi informatici. Non esiste un'entità centrale che i criminali informatici possano attaccare, ma devono invece occuparsi di una serie di nodi distribuiti.

Risultato? Il libro mastro è praticamente impossibile da hackerare. Tale architettura previene anche le frodi, poiché una volta scritti nel blocco, i dati non possono essere modificati o rimossi . L'assenza di unità centrali come intermediari significa anche che i dati viaggiano più velocemente tra gli account.

Anche senza sapere molto sulle applicazioni pratiche della blockchain, probabilmente puoi già pensare ai suoi vantaggi per banche e istituzioni finanziarie. In quanto settore particolarmente esposto agli attacchi informatici e per il quale questi attacchi causano le implicazioni più gravi, la blockchain offre alle banche la promessa di un trattamento dei dati più sicuro. Ora che la frequenza degli attacchi informatici è aumentata in modo significativo, una soluzione del genere è più che mai necessaria. Può anche rendere l'open banking molto più sicuro.

7. Rilevamento e sicurezza delle frodi basati sull'intelligenza artificiale

I criminali informatici possono prendere di mira la banca stessa, impossessandosi dei dati dei clienti o interrompendo i servizi, ma c'è un altro problema di sicurezza che gli utenti delle app bancarie dovrebbero tenere a mente. I truffatori spesso li prendono di mira direttamente, utilizzando strategie di phishing o impossessandosi dei dettagli della loro carta di credito tramite falsi hotspot Wi-Fi o malware. Quando l'attacco è centralizzato, la banca può rilevare il problema relativamente velocemente, ma è molto più difficile a livello individuale.

Fortunatamente, grazie all'uso avanzato dell'intelligenza artificiale, l'attività fraudolenta può essere rilevata in una fase iniziale. Se l'algoritmo rileva un cambiamento nei modelli abituali, innesca una reazione automatica, prevenendo ulteriori danni. L'apprendimento automatico è un metodo di rilevamento delle frodi molto più adatto rispetto alla tradizionale programmazione basata su regole, poiché si adatta alle mutevoli strategie dei truffatori (che devono evolversi per rimanere efficaci) invece di avere la sua logica costantemente riscritta. Poiché queste strategie stanno diventando sempre più sofisticate, molte banche passano al deep learning , che si occupa molto meglio di trovare schemi nascosti in set di dati estesi.

Le banche proteggono gli utenti attraverso la combinazione di funzionalità. Oltre al rilevamento delle frodi basato sull'intelligenza artificiale , le migliori funzionalità dell'app di mobile banking per le misure di sicurezza includono:

- autenticazione a più fattori o di terze parti

- avvisi in tempo reale (push/SMS/e-mail)

- crittografia end-to-end.

La verifica avanzata dell'identità basata sulla biometria contribuisce anche alla tua sicurezza come utente. In questo articolo che riassume le nuove tendenze del digital banking, ne mettiamo a confronto le varie tipologie (dalla punta delle dita al riconoscimento dell'iride) in termini di costo, accuratezza e stabilità a lungo termine.

8. Movimento ecologico e le sue migliori funzionalità di app bancarie

L'ecologia è un pilastro importante dell'attività bancaria odierna, principalmente a causa delle normative, ma anche delle aspettative dei clienti. Si riflette nel modo in cui le banche sviluppano le loro app. Molti stanno cercando di espandere il modo in cui mirano ai propri obiettivi ESG (ambientali, sociali e di governance) aiutando i propri clienti ad avere un impatto positivo e incentivando attività eco-compatibili.

Per ora, la funzione di green banking più popolare è il calcolatore dell'impronta di carbonio , che consente ai clienti di stimare il proprio impatto di CO2 in base alle spese registrate dalla banca. MasterCard lo ha introdotto qualche tempo fa, insieme alla spagnola BBVA o alla britannica Ulster Bank. Quelli più avanzati non solo visualizzano l'impronta di carbonio, ma suggeriscono anche cambiamenti nelle abitudini di consumo che potrebbero ridurla. Ciò rafforza il valore educativo dello strumento, rendendo le banche contributori attivi alla trasformazione verde.

Oltre ad aiutare i clienti a controllare le proprie emissioni di carbonio, le banche li incoraggiano anche a cercare offerte di servizi bancari verdi, come prestiti per auto elettriche a programmi di finanziamento dell'energia solare.

Come puoi vedere, al momento stanno accadendo molte cose nel settore bancario e quest'anno probabilmente porterà cambiamenti ancora più entusiasmanti in questo settore! In qualità di azienda con un forte legame con il settore fintech, rimaniamo al top quando si tratta di operazioni bancarie e manteniamo aggiornati anche i nostri clienti. Se stai cercando un partner esperto in questo campo, scrivici!