Perbankan sebagai layanan untuk FinTech dan platform perangkat lunak

Diterbitkan: 2023-07-26Bisakah Anda menawarkan layanan perbankan seperti pinjaman atau pendanaan jika Anda bukan bank? Dengan teknologi perbankan terbuka yang berkembang, sekarang lebih mudah dari sebelumnya! Perbankan sebagai layanan semakin populer di seluruh perusahaan sebagai cara untuk meningkatkan keterlibatan dan retensi pelanggan.

Inti dari revolusi BaaS terletak pada konsep perbankan terbuka, sebuah pendekatan yang mengadvokasi pembagian data keuangan yang aman antara bank dan penyedia pihak ketiga resmi.

Dengan memanfaatkan prinsip-prinsip BaaS, FinTech dan platform perangkat lunak dapat menawarkan pelanggan solusi keuangan berbasis data yang dipersonalisasi yang sebelumnya tidak dapat diakses dalam batasan sistem perbankan tradisional. Miquido telah menjadi yang terdepan dalam memberdayakan bisnis untuk merangkul BaaS dan perbankan terbuka. Melalui kemitraan strategis dengan lembaga keuangan dan penyedia teknologi yang berpikiran maju, kami memainkan peran penting dalam merevolusi cara layanan perbankan disampaikan dan dikonsumsi melalui solusi perbankan. Pada artikel ini, kita melihat lebih dekat BaaS dan potensinya untuk FinTech atau platform perangkat lunak.

Apa itu Perbankan sebagai Layanan?

Meskipun Anda belum mengetahui istilah BaaS, Anda mungkin pernah mendengar tentang SaaS. Di semua domain "sebagai layanan", prinsipnya tetap sama. Penyedia layanan menawarkan solusi yang sudah ada, biasanya dalam bentuk langganan, memungkinkan Anda untuk menikmati semua manfaatnya tanpa berinvestasi pada sumber daya dan infrastruktur Anda sendiri.

Sementara dalam kasus SaaS, perusahaan memilih model ini untuk menghindari pengembangan perangkat lunak khusus, BaaS memungkinkan mereka untuk menghindari semua formalitas yang terkait dengan penyediaan layanan perbankan. Kalau tidak, untuk dapat mengirimkannya, mereka membutuhkan lisensi, yang tidak mudah didapat. Diberikan oleh otoritas pengawas nasional, itu mewajibkan Anda untuk memenuhi banyak persyaratan ketat.

Apakah itu lisensi untuk layanan tradisional atau digital, perusahaan Anda perlu membuktikan bahwa itu memadai secara finansial (artinya memiliki cadangan yang tersedia) dan mampu melindungi data pelanggan secara efektif. Dengan BaaS FinTech atau platform perangkat lunak, Anda dapat mengambil jalan pintas, mengimplementasikan layanan bank di platform Anda tanpa memenuhi persyaratan ini. Bank memberi Anda produk, teknologi, dan operasi mereka.

Untuk apa Anda menggunakan BaaS sebagai FinTech atau platform perangkat lunak?

Layanan perbankan adalah istilah umum yang luas, tetapi bagaimana Anda bisa benar-benar meningkatkan platform Anda menggunakan BaaS? Ada berbagai layanan perbankan untuk diadopsi, tetapi kami akan menampilkan beberapa di sini hanya untuk mengilustrasikan apa yang dapat Anda lakukan dengannya.

Bayangkan Anda menjalankan platform FinTech yang bertujuan memfasilitasi pembelian online. Anda dapat menggunakan layanan bank untuk, misalnya, memberi pengguna akses mudah ke pinjaman langsung di situs web pelanggan Anda atau di dalam aplikasi mereka . Itu meningkatkan kemungkinan pembelian, memberikan opsi pendanaan alternatif tanpa mengganggu perjalanan pelanggan.

Contoh lain: Anda menjalankan platform crypto yang menyediakan dompet crypto seluler, dan Anda ingin memungkinkan pengguna Anda untuk menukar crypto dengan fiat dengan mudah di browser . Dengan menggunakan BaaS, Anda dapat mencapainya, dengan memanfaatkan lisensi bank dan memberi pelanggan Anda cakupan fiat.

Sedangkan untuk platform perangkat lunak, Anda mungkin ingin memberikan fleksibilitas maksimum kepada pengguna Anda untuk membentuk solusi mereka sesuai dengan kebutuhan mereka. Perbankan sebagai layanan melalui API akan memberi Anda kemampuan untuk memasukkan berbagai fitur di suite Anda, mulai dari pinjaman , melalui penilaian kredit non-tradisional , hingga poin loyalitas. Klien e-niaga Anda dapat, misalnya, mengaktifkan opsi "Beli Sekarang, Bayar Nanti" dengan BaaS atau membuka kemungkinan mendapatkan kredit untuk pembelian di toko bagi pelanggan mereka.

Keuangan tertanam dapat mencakup layanan seperti:

- pembayaran

- pinjaman

- rekening keuangan

- kartu nama

- dompet digital

Dan itu baru permulaan dari daftar yang sangat panjang!

Embedded finance, yang mencakup beragam layanan mulai dari pembayaran dan pinjaman hingga dompet digital, mewakili garis depan bank digital di masa depan. Karena penyedia platform BaaS menjalin kolaborasi strategis dengan beragam industri, integrasi layanan keuangan ke dalam platform non-keuangan dapat mengubah cara konsumen berinteraksi dengan uang, menciptakan kenyamanan, dan mendorong inovasi lebih lanjut dalam ruang teknologi keuangan.

Mengapa perlu beralih ke perbankan sebagai layanan di FinTech atau platform perangkat lunak?

Meskipun perbankan sebagai layanan relatif baru, layanan ini semakin populer di kalangan FinTech dan platform perangkat lunak, karena membuka peluang baru di depan mereka tanpa harus memenuhi semua persyaratan awal yang ketat dari penyedia lisensi. Model seperti itu memungkinkan semua pihak yang terlibat untuk menciptakan pengalaman keuangan yang unik dan mulus, memperkuat ikatan sektor keuangan dengan berbagai pihak lainnya, dan memfasilitasi aliran data.

Sebagai pemilik platform, Anda dapat secara signifikan memangkas waktu Anda ke pasar dengan BaaS , menghindari pengembangan fitur yang tepat waktu dan tetap memberikan nilai tertinggi kepada pelanggan Anda. Pada saat yang sama, Anda tidak perlu memelihara semua perangkat lunak dan infrastruktur yang bertanggung jawab untuk memfasilitasi layanan perbankan – semua ada di pihak penyedia. Hal yang sama untuk keamanan – pihak berlisensilah yang bertanggung jawab atas langkah-langkah keamanan terkait data pengguna. Semua itu berarti Anda mungkin akan menurunkan biaya operasional sambil melepaskan tanggung jawab yang sering membutuhkan investasi tambahan.

Untuk klien Anda, perangkat lunak atau perbankan FinTech sebagai layanan sama dengan pengalaman yang mulus , karena mereka dapat mengakses berbagai produk perbankan, seperti pinjaman atau pendanaan, langsung melalui platform Anda. Memiliki akses ke layanan tambahan ini secara langsung melalui solusi Anda, pelanggan cenderung tidak bermigrasi ke persaingan dan lebih cenderung memperluas penggunaan layanan Anda, yang meningkatkan nilai umur mereka .

Bagaimana Anda bisa menggunakan Perbankan sebagai layanan?

Sebagai platform yang mengandalkan BaaS, Anda bisa menjadi:

- distributor , menawarkan proposisi layanan keuangan unik dengan bantuan bank (jalur paling umum untuk platform perangkat lunak)

- distributor-aggregator, yang menyempurnakannya dengan menggabungkan penawaran dari berbagai penyedia dan mengimplementasikan produk baru (misalnya, dompet seluler )

- provider-aggregator, memperluas layanan perbankan serupa (jalur paling umum untuk fintech)

Seperti yang Anda lihat, potensi BaaS untuk perangkat lunak dan perusahaan FinTech sangat besar, tetapi bagaimana Anda bisa memasukkannya ke dalam platform Anda? Ada dua skenario, satu langsung dan lainnya – melibatkan pihak ketiga.

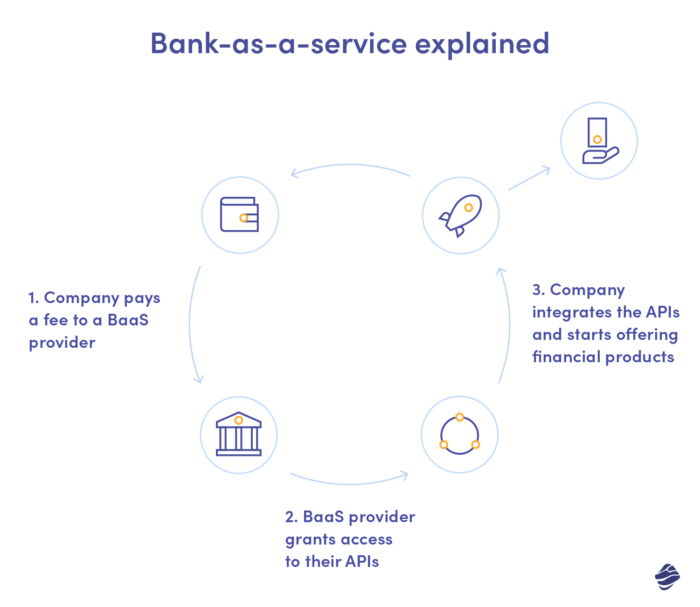

Dalam skenario pertama, Anda dapat menjadi BaaS FinTech atau platform perangkat lunak sendiri, bekerja sama secara langsung dengan bank yang memberi Anda akses ke data dan sistem mereka melalui Antarmuka Pemrograman Aplikasi. Yang kedua, Anda bergabung dengan penyedia pihak ketiga BaaS yang memberikan layanan dasar, menghubungkan Anda dengan produk dan layanan keuangan. Anda dapat ditagih dalam model langganan atau per layanan. Yang penting, kerja sama tersebut bisa berupa white-label atau co-branded, mengadopsi bentuk kemitraan yang dikuratori.

Peran API terbuka dalam memungkinkan integrasi tanpa batas di industri perbankan

Sementara kerjasama langsung dengan bank menghilangkan pihak ketiga, yang dapat memotong biaya Anda dan memberi Anda lebih banyak fleksibilitas saat penskalaan, mengharuskan Anda untuk berinvestasi lebih banyak dalam manajemen dan pemeliharaan API dan sering menerapkan perubahan signifikan dalam infrastruktur Anda. Pada saat yang sama, Anda terikat untuk mengelola persyaratan peraturan, termasuk kepatuhan GDPR dan Industri Kartu Pembayaran.

Antarmuka Pemrograman Aplikasi Terbuka (API) memungkinkan integrasi tanpa batas dari fungsionalitas perbankan ke dalam FinTech dan platform perangkat lunak. Dengan mengekspos API yang terdefinisi dengan baik, bank dan lembaga keuangan memberdayakan pengembang pihak ketiga untuk mengakses layanan inti mereka, memungkinkan pertukaran data dan transaksi yang aman. API terbuka ini berfungsi sebagai jembatan yang menghubungkan infrastruktur perbankan tradisional dengan solusi inovatif yang ditawarkan oleh penyedia teknologi tangkas.

Penggunaan API terbuka tidak hanya merampingkan proses mengakses data keuangan tetapi juga memupuk lingkungan kolaboratif, mendorong kemitraan lintas industri yang mengarah pada produk dan layanan keuangan inventif. Akibatnya, adopsi API terbuka telah menjadi kekuatan pendorong dalam membentuk kembali lanskap keuangan, merevolusi cara konsumen dan bisnis berinteraksi dengan keuangan mereka sambil mendorong industri menuju masa depan yang lebih saling terhubung dan berpusat pada pengguna.

Oleh karena itu, dengan penyedia pihak ketiga, Anda dapat dengan mudah menyematkan produk dan layanan keuangan ke dalam perangkat lunak Anda. Mereka menangani kepatuhan atas nama Anda sementara Anda dapat fokus pada aktivitas utama Anda. Manajemen risiko, perlindungan penipuan, dan penjaminan emisi juga tetap berada di pihak mereka. Penyedia BaaS memberi Anda akses langsung atau tidak langsung ke jaringan dan skema pembayaran.

Menerapkan keuangan tertanam ke dalam platform Anda – rekomendasi praktis

Seperti yang Anda lihat, penyedia BaaS menangani aspek-aspek penting dari keuangan tertanam, meminimalkan keterlibatan dan sumber daya yang diperlukan di pihak Anda. Tapi bagaimana memilih pasangan yang tepat? Kami telah mengumpulkan beberapa aspek penting untuk diperhatikan saat memilih penyedia Anda.

Reputasi

Perbankan sebagai layanan adalah ceruk yang relatif baru, jadi Anda mungkin kesulitan untuk segera mengenali penyedia yang sudah mapan. Periksa referensi dan studi kasus mereka untuk memahami apakah mereka pilihan yang bagus. Jika Anda bekerja sama dengan perusahaan konsultan BaaS, Anda dapat meminta daftar penyedia BaaS, membandingkan berbagai aspek layanan mereka untuk mendapatkan gambaran yang lebih besar. Beberapa perbankan sebagai penyedia layanan, seperti BBVA, telah beralih jauh dari perbankan tradisional ke penawaran pembiayaan tertanam – dalam kasus mereka, reputasinya mudah dilacak.

Protokol Keamanan

Meskipun, sebagai platform, Anda tidak secara langsung bertanggung jawab atas perlindungan data pelanggan dalam layanan BaaS; pelanggaran privasi apa pun dapat memengaruhi reputasi Anda dan merugikan Anda, klien. Oleh karena itu, cakupan keamanan yang solid adalah suatu keharusan. Cari penyedia BaaS yang tidak membatasi diri pada protokol dasar, menggunakan teknologi enkripsi yang menambahkan lapisan keamanan tambahan, seperti kunci PGP dan eIdAS.

Berbagai layanan perbankan yang tersedia

Berbagai layanan berbeda mungkin yang paling relevan bagi Anda sebagai pemilik platform, bergantung pada spesifikasi platform Anda. Mungkin untuk saat ini, Anda hanya memerlukan akses ke satu layanan tertentu, tetapi pikirkan masa depan! Saat Anda menskalakan, Anda bisa mendapatkan keuntungan dari penerapan produk keuangan lainnya untuk pelanggan Anda. Pilih penyedia yang mencakup jangkauan luas mereka untuk menghindari pembagian keuangan tersemat Anda di antara berbagai platform di masa mendatang, yang akan menghasilkan biaya tambahan dan masalah logistik.

Kepatuhan terhadap peraturan

Seperti yang telah kami sebutkan, penyedia BaaS Anda harus memfasilitasi kepatuhan peraturan Anda, membantu Anda tetap mengikuti peraturan, yang berubah sangat cepat di sektor perbankan. Meskipun sebagai perusahaan perangkat lunak atau perbankan FinTech sebagai layanan, Anda perlu mengetahui peraturan yang berkembang, yang andal akan menanganinya untuk Anda. Dari prosedur KYC (kenali pelanggan Anda) yang merupakan tindakan pencegahan terhadap aktivitas kriminal, melalui kepatuhan PCI dan AML (anti pencucian uang), hingga pemantauan transaksi – pastikan penyedia Anda mencakup area ini.

Bagaimana memanfaatkan perbankan sebagai layanan?

Model BaaS memungkinkan Anda untuk meningkatkan keterlibatan dan margin pelanggan dengan memfasilitasi akses mereka ke produk keuangan, tetapi ada lebih dari itu. Data pelanggan yang dalam model tradisional hanya disediakan untuk bank, kini dapat diakses oleh Anda, dan Anda dapat menggunakannya untuk mengoptimalkan layanan Anda.

Melalui API, penyedia BaaS memberi Anda akses ke informasi yang dikumpulkan tentang klien yang menggunakan layanan pembayaran, kartu, pinjaman, dll. Anda dapat menggunakannya untuk meningkatkan analitik data Anda, mengidentifikasi kebutuhan dan preferensi utama pelanggan. Berdasarkan data pelanggan yang diambil melalui saluran ini, Anda dapat menyesuaikan pengalaman pengguna, meningkatkan tingkat retensi keseluruhan. Itu, tentu saja, berarti membuka margin yang lebih tinggi.

Contoh perusahaan yang berhasil menggunakan perbankan sebagai platform layanan

Banyak raksasa digital saat ini mengandalkan penyedia BaaS untuk memastikan layanan keuangan tertanam dalam perangkat lunak mereka. Uber bisa menjadi contoh yang baik, setelah bermitra dengan Green Dot dan Barclays untuk memfasilitasi manajemen penghasilan pengemudi dan membuka akses mereka ke dana dengan fungsi penghasilan waktu nyata.

Layanan BaaS berorientasi pengemudi lainnya dalam ekosistem Uber adalah pinjaman. Ini menurunkan ambang masuk bagi pengemudi, membantu mereka mengumpulkan dana untuk kendaraan, baik itu menyewa atau membeli. Mempertimbangkan meningkatnya permintaan untuk layanan Uber, fitur BaaS seperti itu merupakan langkah cerdas dari sisi perusahaan, menyediakan jangkauan yang konstan.

Perusahaan FinTech sering bermitra dengan penyedia BaaS tetapi beralih menjadi lembaga keuangan independen karena pertumbuhan mereka dan kendala terkait dalam kemitraan BaaS. Dalam hal startup, Swile tampil sebagai contoh yang bagus. Perusahaan menyediakan aplikasi keterlibatan karyawan yang dikombinasikan dengan kartu yang memungkinkan staf Anda mengumpulkan poin dan menggunakan voucher hadiah, makan, dan budaya. Swile adalah peserta SEPA tidak langsung, artinya mereka memiliki BIC sendiri dan dapat menerbitkan IBAN sendiri.

Hal yang sama berlaku untuk Varo, FinTech yang berubah menjadi neobank yang menggabungkan perbankan sebagai layanan dengan misi mendemokratisasi akses ke pinjaman untuk klien "kredit tak terlihat" yang tidak pernah membuat profil kredit. Varo bermitra dengan Bank Bancorp untuk menyediakan layanan keuangan, tetapi itu menjadi lembaga keuangan itu sendiri pada tahun 2020.

Layanan Baas – apa yang akan terjadi selanjutnya?

Perbankan sebagai layanan berkembang dan mendapatkan signifikansi lintas sektor, dan seiring berjalannya waktu, kita mungkin akan melihatnya berkembang lebih jauh, dengan produk baru dan konsep keuangan yang akan datang. Ini adalah peluang besar bagi usaha kecil dan kelompok terpinggirkan untuk mendapatkan akses ke produk dan layanan keuangan yang berada di luar jangkauan mereka dalam model perbankan tradisional karena kurangnya data, birokrasi, atau aturan penilaian yang ketat. Banyak perusahaan yang saat ini mengandalkan perbankan sebagai layanan akan menjadi lembaga keuangan itu sendiri di beberapa titik, setelah mencapai tingkat operasi yang memerlukan kemandirian karena biaya dan kendala hukum.