L'avenir de la FinTech : analyses prédictives et informations basées sur l'IA

Publié: 2023-08-01Dans le paysage en constante évolution de la technologie financière (FinTech), les données sont devenues la nouvelle monnaie. Elle stimule l'innovation et remodèle l'industrie. Avec la prolifération rapide des transactions numériques, des services bancaires en ligne et des paiements mobiles, une quantité stupéfiante de données est générée chaque seconde.

Cependant, ce n'est pas seulement le volume de données qui compte, mais aussi la façon dont les entreprises et les institutions financières exploitent son potentiel pour obtenir des informations précieuses et prendre des décisions éclairées.

L'échelle des informations circulant dans le monde physique et l'économie mondiale est immense et diversifiée. Il provient de divers canaux comme les capteurs, les images satellites, l'activité Web, les applications numériques, les vidéos et les transactions par carte de crédit.

Cependant, les données non traitées ont une importance limitée jusqu'à ce qu'elles soient combinées avec d'autres données et converties en informations pour améliorer la prise de décision. Les données gagnent en pertinence et révèlent des informations précieuses en contextualisant, par exemple, les chiffres de vente dans les données historiques ou les tendances du marché. Du coup, ces chiffres peuvent indiquer une croissance ou une baisse par rapport à des benchmarks ou à la suite de stratégies spécifiques.

Alors que le volume de données générées par les transactions financières continue d'augmenter, il devient impératif pour les entreprises FinTech d'investir dans l'analyse de données et l'intégration d'analyses prédictives prises en charge par l'IA. Pour exploiter tout le potentiel de ces vastes ensembles de données et permettre une analyse avancée des données, ils font souvent appel à l'expertise des services de développement de l'IA . En particulier ceux qui utilisent des algorithmes et des techniques d'apprentissage automatique pour extraire et identifier des modèles et conduire des processus de prise de décision éclairés.

Introduction à l'IA dans les FinTech

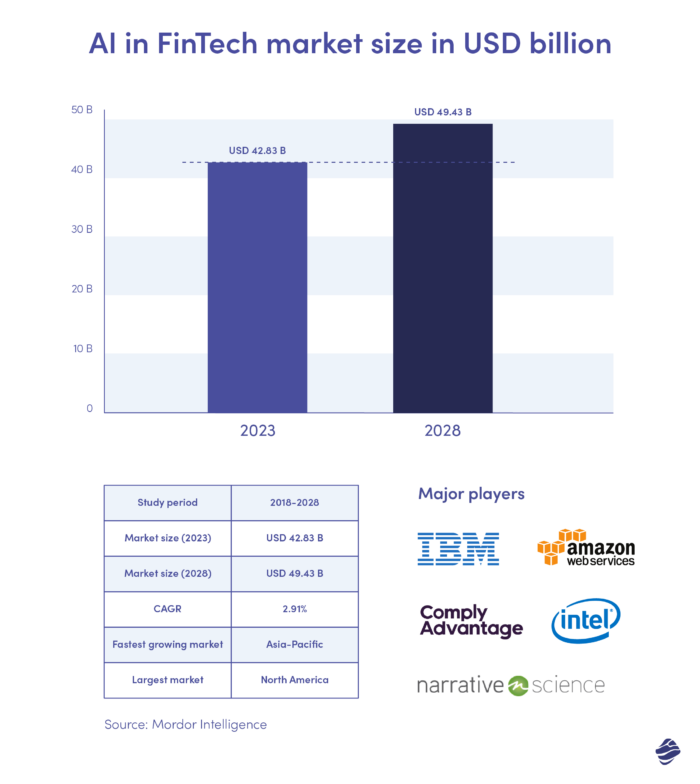

Selon le rapport Mordor Intelligence, la taille du marché de l'IA dans les technologies financières est estimée à 42,83 milliards de dollars en 2023. Elle devrait atteindre 49,43 milliards de dollars d'ici 2028. En outre, elle devrait croître à un TCAC de 2,91 % au cours de la période de prévision (2023 -2028).

C'est la preuve qu'avec l'analyse prédictive, les institutions bancaires et financières peuvent obtenir des informations précieuses sur les tendances futures, le comportement des clients et la dynamique du marché pour prendre des décisions commerciales proactives, éclairées et stratégiques.

De plus, le récent rapport de Mckinsey "Autonomy of AI: Staying on the front of AI in banking" souligne l'importance de la technologie, en particulier de l'IA, de la blockchain, du cloud computing et des données et des outils d'analyse prédictive , pour atteindre l'efficacité et stimuler l'innovation commerciale dans l'industrie financière. Ces technologies permettent aux entreprises bancaires de servir une vaste clientèle, comprenant des millions de clients particuliers et d'entreprises, avec une efficacité remarquable sur leur plateforme numérique. Le faible coût d'exploitation et de maintenance informatique par compte ajoute encore à leur avantage pour desservir la population de masse.

L'utilisation du cloud computing et de l'analyse de données permet au secteur des services financiers de développer des modèles de risque supérieurs. Elle conduit à l'évaluation rapide des risques financiers et à l'approbation des produits de crédit pour les clients, un processus auparavant inimaginable.

De plus, les sociétés financières peuvent créer un modèle commercial commercialement durable et rentable en traitant avec succès les demandes de crédit et en maintenant un équilibre entre les coûts et les rendements. Les exemples mis en évidence ont montré comment l'adoption de solutions axées sur la technologie peut transformer les processus financiers traditionnels et les pratiques bancaires, rendant les services financiers plus accessibles et efficaces pour un public plus large.

Analyse avancée des données pour une meilleure prise de décision

La mise en œuvre d'informations basées sur l'IA permet aux entreprises FinTech d'établir une stratégie de données complète englobant des analyses descriptives, prédictives et prescriptives. L'apprentissage automatique et la mise en œuvre de l'IA élargissent les capacités et garantissent une plus grande confiance des données pour chaque type de ces approches analytiques.

De nos jours, les organisations financières emboîtent le pas en automatisant le traitement des données grâce à l'utilisation d'outils d'automatisation analytique et de modélisation prédictive. Selon la perspective commerciale, la stratégie de données pour l'équipe financière peut comprendre les éléments suivants :

- L'analyse descriptive, qui consiste à transformer les données brutes, telles que les chiffres des ventes, les décomptes et les statistiques des clients, en informations exploitables pouvant guider la prise de décision. Les entreprises FinTech peuvent obtenir des informations sur les performances et les tendances passées en analysant les données historiques.

- L'analyse prédictive s'appuie sur des technologies avancées telles que l'IA, l'apprentissage automatique et le Big Data pour prévoir les événements et les résultats futurs. En identifiant des modèles et des corrélations dans les données, l'analyse prédictive permet aux entreprises de faire des prédictions éclairées sur les tendances futures, le comportement des clients et la dynamique du marché.

- L'analyse prescriptive approfondit l'analyse en fournissant des recommandations intelligentes et en suggérant des plans d'action optimaux pour atteindre les résultats souhaités. En tenant compte de diverses entrées de données et en utilisant des algorithmes, l'analyse prescriptive aide les entreprises à relever les défis et à prendre des décisions basées sur les données.

L'analyse prescriptive et prédictive offre des informations détaillées sur les problèmes de l'entreprise FinTech. Ils fournissent des conseils sur les stratégies les plus efficaces pour y faire face. Ces méthodologies d'analyse permettent aux entreprises d'optimiser les performances, de stimuler l'efficacité et de tirer parti des opportunités sur un marché en évolution rapide.

Un autre type d'analyse avec une importance significative dans le secteur bancaire et financier est en temps réel . L'analyse en temps réel fait référence au processus d'analyse des données et des modèles statistiques et à la génération d'informations en temps réel ou quasi réel. Cela implique de surveiller et de traiter en continu les flux de données au fur et à mesure qu'ils sont générés, permettant une prise de décision et une action immédiates pour les institutions FinTech.

Avantages des informations basées sur l'IA dans la FinTech

Parmi les soi-disant «technologies de pointe» relevant de celles alimentées par l'IA figurent le traitement du langage naturel (NLP), l'analyse des scripts vocaux, les agents virtuels, la vision par ordinateur, la reconnaissance faciale, la blockchain, la robotique et l'analyse comportementale. Ces capacités avancées jouent un rôle central dans l'amélioration de l'expérience et de la fidélité des clients grâce à divers aspects tels que les canaux d'engagement, les conseils intelligents et un traitement plus rapide. De plus, ils permettent des offres personnalisées avec une souscription précise. Enfin et surtout, ils stimulent l'efficacité opérationnelle tout au long de la chaîne de valeur. Ils englobent le service client, la surveillance, la gestion des enregistrements et bien plus encore.

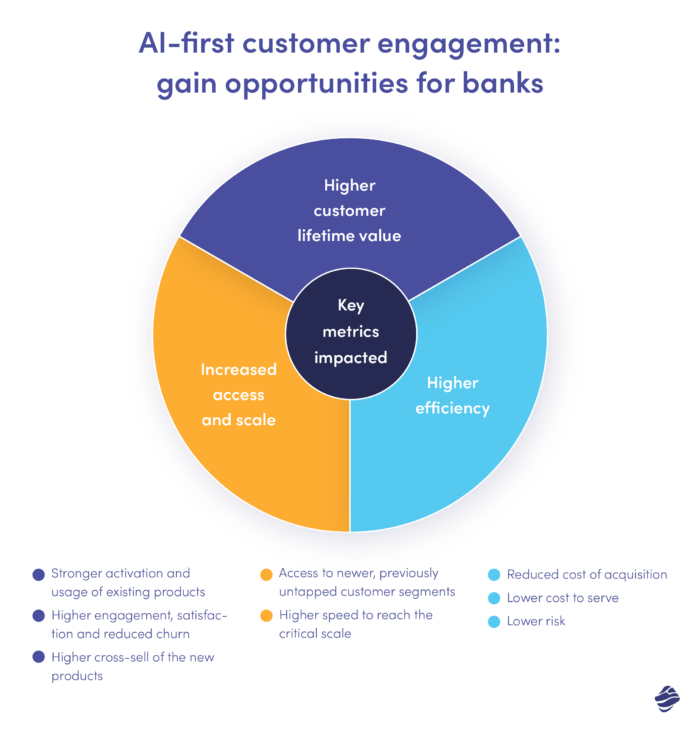

Selon un rapport de McKinsey, en donnant la priorité aux cas d'utilisation de l'IA/ML, les institutions financières peuvent automatiser plus de 20 processus décisionnels à travers divers parcours clients. Notamment, les banques qui se tournent de plus en plus vers l'IA et les capacités d'analyse peuvent améliorer des domaines clés :

- l'achat du client,

- décisions de crédit,

- suivi et recouvrement,

- renforcer la relation client,

- et un entretien intelligent.

Plusieurs avantages de l'intégration de capacités prédictives dans l'intelligence artificielle et l'apprentissage automatique dans le secteur financier comprennent :

- Acquisition de clients améliorée : en utilisant une automatisation de bout en bout et des analyses avancées, les banques peuvent créer des expériences client exceptionnelles et diffuser des messages hautement personnalisés tout au long du parcours d'acquisition de clients. Cette approche leur donne un avantage concurrentiel, conduisant à des taux d'acquisition de clients plus élevés.

- Augmentation de la valeur à vie du client : l'interaction continue et intelligente avec les clients à travers une gamme de produits et de services renforce la relation client, augmentant ainsi leur valeur à vie pour la banque.

- Amélioration de l'efficacité opérationnelle : Adopter largement l'automatisation, en particulier dans les étapes de traitement, d'examen et de prise de décision des documents lors de l'acquisition et de la maintenance, permet aux banques de réduire considérablement leurs coûts d'exploitation.

- Réduction du risque de crédit : les banques peuvent atténuer efficacement les risques de crédit grâce à un filtrage plus sophistiqué des clients potentiels et à une détection précoce des comportements signalant un risque plus élevé de défaut de paiement et de fraude, garantissant ainsi un environnement financier plus stable et plus sûr.

De plus, grâce à la mise en œuvre de modèles AA/ML capables d'analyser des ensembles de données étendus et variés presque en temps réel, les banques peuvent évaluer efficacement les nouveaux clients pour les services de crédit, établir des limites de prêt et une tarification appropriées, et obtenir une meilleure visibilité sur les résultats futurs des entrées de trésorerie . et les sorties avec des fonctionnalités de prévision des flux de trésorerie.

Cas d'utilisation de l'analyse prédictive dans les services financiers

L'analyse prédictive, une facette de l'analyse avancée, exploite les données historiques, la modélisation statistique, l'exploration de données et l'apprentissage automatique pour anticiper les résultats à venir.

Les responsables financiers adoptent largement l'analyse prédictive en finance pour discerner des modèles dans les données, permettant l'identification des risques et opportunités potentiels. Souvent alignées sur le big data et la science des données, les entreprises contemporaines sont aux prises avec un déluge de données allant des fichiers journaux aux images et vidéos dispersées dans divers référentiels au sein de l'organisation. Par conséquent, les scientifiques des données peuvent déployer des algorithmes d'apprentissage en profondeur et d'apprentissage automatique pour extraire ces informations précieuses des réservoirs d'informations, discerner efficacement les modèles et prévoir les événements futurs. Des techniques statistiques de premier plan telles que les modèles de régression logistique et linéaire, les réseaux de neurones et les arbres de décision constituent le fondement de ce processus prédictif, générant des apprentissages prédictifs préliminaires qui alimentent d'autres informations prédictives et décisions financières. Ci-dessous, nous explorerons plusieurs cas d'utilisation de la façon dont l'analyse prédictive peut être utilisée dans les services financiers ci-dessous.

Credit Scoring et évaluation des risques en finance

Les banques utilisent un modèle prédictif et des analyses pour évaluer la solvabilité des emprunteurs potentiels. En analysant les données historiques, les cotes de crédit, le comportement financier et d'autres facteurs pertinents, les modèles prédictifs peuvent évaluer la probabilité de défaut de paiement ou de remboursement, permettant aux banques de prendre des décisions de prêt éclairées.

Comment les banques gèrent-elles la gestion du risque de crédit ?

Les banques emploient plusieurs tactiques pour gérer efficacement le risque de crédit. Ils établissent des critères de prêt précis, qui peuvent inclure l'obligation d'un pointage de crédit minimum pour les emprunteurs. De plus, ils surveillent régulièrement leurs portefeuilles de prêts, évaluent les fluctuations de la solvabilité des emprunteurs et apportent les modifications nécessaires au besoin.

Pour évaluer le coût du risque, les prêteurs utilisent un large éventail de données provenant de l'emprunteur, du prêteur lui-même et d'entités externes telles que les agences de crédit. Les cotes de crédit et les modèles d'analyse du risque de crédit font partie des méthodes employées , permettant aux prêteurs d'estimer la perte anticipée en fonction de facteurs tels que la probabilité de défaut, la perte en cas de défaut et l'exposition en cas de défaut.

L'analyse du risque de crédit basée sur l'IA permet aux prêteurs de prendre des décisions plus éclairées concernant les demandes de prêt, de détecter des modèles subtils et de prévoir les défaillances potentielles avec une plus grande précision, réduisant ainsi les risques et améliorant la qualité globale du portefeuille de prêts.

Comment l'optimisation de la cote de crédit peut-elle augmenter considérablement vos revenus ?

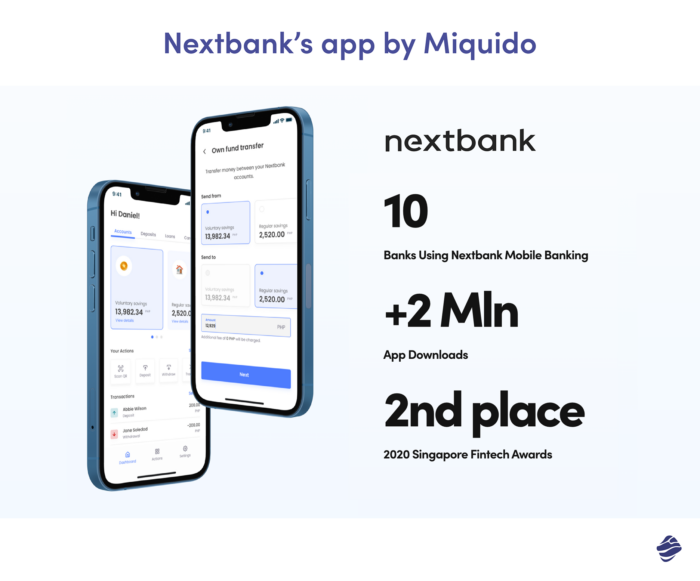

Miquido's a invité le PDG de NextBank pour discuter des applications pratiques de l'IA et des avancées pionnières de la FinTech.

Dans un webinaire gratuit centré sur l'application de l'IA dans le secteur financier et bancaire, nous nous sommes concentrés sur les applications pratiques de l'IA et sur la façon de transformer votre pointage de crédit en une centrale rentable. Le webinaire présente une étude de cas sur les services bancaires mobiles de NextBank.

Détection de fraude à l'aide de l'IA et du ML

Les institutions financières peuvent utiliser l'analyse prédictive pour détecter les activités frauduleuses en temps réel. En analysant en permanence les données transactionnelles et les modèles de comportement des clients, les banques peuvent signaler les transactions suspectes et prévenir les activités frauduleuses, en protégeant à la fois les actifs des clients et la réputation de la banque.

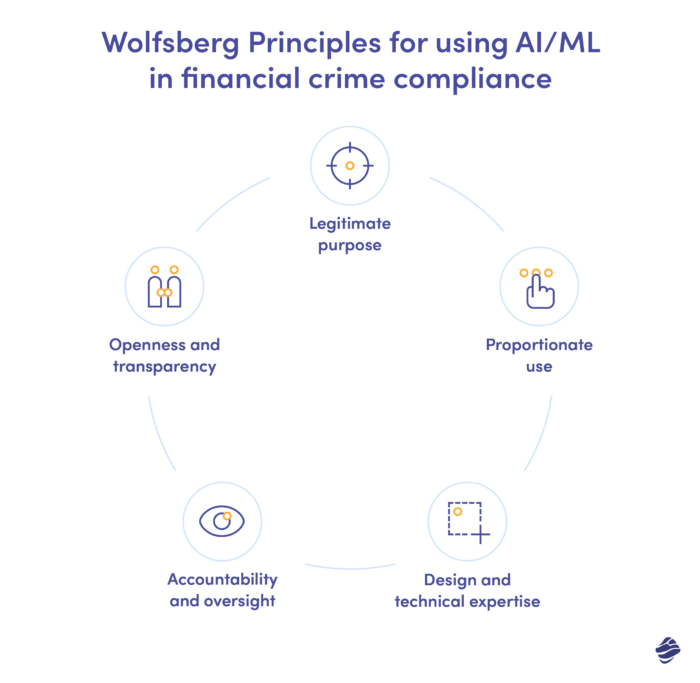

En 2022, le Wolfsberg Group, une association de 13 banques mondiales qui vise à développer des cadres et des conseils pour gérer les risques de criminalité financière, a défini cinq meilleures pratiques pour garantir l'utilisation responsable de l'IA et du ML dans la gestion des risques de criminalité financière.

Ces pratiques incluent la définition claire de la portée des outils d'IA et la mise en œuvre de plans de gouvernance pour atténuer le risque d'utilisation abusive tout en tenant compte du détournement de données et des biais algorithmiques. Il souligne la nécessité d'une utilisation proportionnelle de la puissance de l'IA, avec des évaluations régulières des risques pour équilibrer les avantages tels que la hiérarchisation des alertes en fonction des risques et la détection des fraudes. De plus, une conception et une expertise technique adéquates sont essentielles pour comprendre les fonctions de l'IA, définir les objectifs, contrôler les inconvénients tels que les biais et garantir l'explicabilité pour les enquêteurs.

Le cadre met également l'accent sur la responsabilité et la surveillance tout au long du cycle de vie de l'IA, même lors de l'utilisation de l'IA fournie par le fournisseur, avec des contrôles éthiques et un alignement de la conformité. Il est crucial de trouver un équilibre entre les attentes des régulateurs en matière de transparence et les exigences de confidentialité, et les systèmes d'IA doivent fournir des raisons claires pour les décisions de détection des risques afin de maintenir l'ouverture et d'assurer une piste d'audit solide.

Protéger les clients bancaires des tentatives de fraude potentielles : une étude de cas de NextBank

NextBank, une société bancaire avant-gardiste, a reconnu le potentiel d'une application mobile sécurisée et conviviale. S'engageant à fournir à ses clients une sécurité et une commodité inégalées, NextBank a créé une application mobile qui non seulement répondait à des exigences de sécurité strictes, mais offrait également une expérience bancaire transparente.

NextBank a adopté une approche multicouche qui intègre les derniers protocoles de sécurité et les meilleures pratiques du secteur. En mettant en œuvre un cryptage de bout en bout et des procédures d'authentification strictes, ils ont instillé un sentiment de confiance parmi les utilisateurs, les encourageant à effectuer des transactions financières en toute tranquillité d'esprit.

Pour se conformer aux normes strictes de vérification de la sécurité des applications OWASP, l'équipe de développement de Nextbank a adopté une application bancaire sécurisée et rentable. Cela garantissait les normes de protection et de sécurité des données les plus élevées. L'étude de cas de NextBank démontre leurs efforts supplémentaires pour protéger les clients contre les tentatives de fraude potentielles.

Segmentation et personnalisation de la clientèle basées sur l'IA dans la finance

L'analyse prédictive est utilisée pour segmenter les clients en fonction de leurs préférences, de leurs comportements et de leurs besoins. En comprenant les segments de clientèle, les banques peuvent offrir des produits et services financiers personnalisés, améliorer l'expérience client et fidéliser la clientèle. Cependant, les organisations bancaires et financières ont la responsabilité de concevoir des stratégies qui répondent à de nombreux objectifs de segmentation sans violer les politiques de conformité et les termes juridiques établis.

Les institutions financières peuvent tirer parti des initiatives de segmentation et de personnalisation sur les canaux de vente et de marketing en créant un récit cohérent basé sur les données de plusieurs campagnes et points de contact. Deuxièmement, créer un contenu de blog personnalisé ciblé sur de petits segments de clientèle en fonction de l'utilisation et de l'intérêt du produit. Enfin, segmenter les clients en fonction de leur cycle d'achat et adapter les efforts marketing en fonction de leurs besoins à chaque étape du parcours. Ces approches impliquent des analyses marketing et la création de contenu basé sur les données pour optimiser les expériences client et renforcer les relations.

Les LLM et l'IA auront un impact sur l'expérience utilisateur dans le secteur bancaire de plusieurs manières.

Forbes L'avenir de l'IA dans le secteur bancaire

Les exemples incluent l'analyse des données clients pour offrir un service client personnalisé, des conseils financiers personnalisés et une détection proactive des fraudes. De plus, l'IA peut aider à automatiser les tâches de routine, à augmenter l'efficacité et à réduire les coûts pour les banques tout en offrant un support client plus rapide. Enfin, l'IA peut aider à créer une expérience bancaire conversationnelle. Il est sans égal lorsqu'il s'agit de simplifier les interactions des utilisateurs et de rendre les services bancaires disponibles dans plusieurs langues.

Personnalisation améliorée par l'IA dans l'application SBAB' : une étude de cas de Miquido

L'application mobile SBAB, développée par Miquido, est une plate-forme complète pour l'épargne financière et la gestion des prêts.

En tant qu'exemple type de personnalisation alimentée par l'IA, Miquido a intégré dans l'application des guides de prêt hypothécaire intuitifs pour les acheteurs de maison. L'application SBAB offre aux utilisateurs un accès pratique aux informations fréquemment recherchées sur les prêts hypothécaires, ce qui simplifie le processus de prise de décision de l'acheteur potentiel.

Prédiction de désabonnement et fidélisation des clients

Les modèles prédictifs aident les banques à identifier les clients susceptibles de résilier ou de fermer leurs comptes. L'algorithme de prédiction de l'attrition peut tirer parti d'une variété de facteurs pour l'analyse prédictive en finance. Les facteurs notables comprennent les données démographiques et psychographiques des clients, les transactions, les données de tarification, les facteurs économiques, les éléments de comportement des clients et les parcours des clients.

Les banques peuvent conserver de précieux clients et réduire les taux de désabonnement en intervenant de manière proactive et en proposant des incitations sur mesure ou des offres personnalisées.

Analyse des tendances du marché et opportunités d'investissement

Grâce à l'analyse prédictive, les organisations financières peuvent analyser les tendances du marché et prévoir les changements dans les conditions du marché. Ces informations aident à prendre des décisions d'investissement stratégiques, à ajuster les portefeuilles et à tirer parti des opportunités émergentes.

De plus, l'analyse prédictive permet aux organisations financières d'identifier les opportunités d'investissement en analysant les données historiques, les tendances du marché et le comportement des clients. En comprenant la dynamique de divers instruments financiers et classes d'actifs, les organisations peuvent faire des choix d'investissement basés sur les données. Ils peuvent également capitaliser sur les tendances émergentes et optimiser leurs portefeuilles pour obtenir de meilleurs rendements.

Opportunités de vente croisée et de vente incitative

L'analyse prédictive aide les banques à identifier les opportunités de vente croisée et de vente incitative pour les clients existants. En analysant les données des clients et l'historique des achats, les banques peuvent recommander des produits et services financiers pertinents. Et, par conséquent, augmenter les revenus et l'engagement des clients.

Optimisation de portefeuille

Les modèles prédictifs utilisent l'appétit pour le risque, les données historiques du marché et les objectifs des clients pour recommander des allocations d'actifs optimales pour des portefeuilles d'investissement améliorés. L'optimisation de portefeuille présente des avantages clés pour les investisseurs et les gestionnaires. Il vise à maximiser les rendements tout en gérant efficacement le risque, en réalisant un compromis risque-rendement souhaitable sur la frontière efficiente. Cela satisfait les clients en offrant des rendements élevés par unité de risque.

Deuxièmement, l'optimisation du portefeuille met l'accent sur la diversification, en réduisant les risques non systématiques ou non évalués et en protégeant les investisseurs des inconvénients des actifs sous-performants. Un portefeuille bien diversifié garantit aux investisseurs de rester dans une zone confortable même dans des conditions de marché turbulentes. De plus, la gestion active du portefeuille et l'analyse des données de marché permettent aux gérants d'identifier les opportunités de marché avant les autres. Cela leur permet également de capitaliser sur ces opportunités au profit de leurs investisseurs.

Conformité réglementaire

L'analyse prédictive aide les banques à assurer la conformité réglementaire. Les banques peuvent éviter les pénalités et répondre aux exigences réglementaires en analysant de vastes données. Ils utilisent ces données pour identifier les risques potentiels de conformité et prendre des mesures préventives.

L'émergence de l'IA a permis d'améliorer l'efficacité, la précision et la rentabilité des processus de conformité au sein du secteur des services financiers.

Jon Leitner Président d'Ascent

Les outils alimentés par l'IA peuvent organiser efficacement de gros volumes de données et de documents par catégorisation, balisage et indexation. Cette capacité est particulièrement bénéfique pour la conformité réglementaire . Il permet aux institutions financières d'identifier et de surveiller rapidement des transactions, des clients ou des modèles de comportement spécifiques. De plus, la capacité de l'IA à normaliser la structure des données élimine la subjectivité, assurant la cohérence entre les différents services et facilitant les comparaisons. Par conséquent, le risque d'erreurs ou d'omissions dans les rapports de conformité est considérablement réduit.

Modèles prédictifs dans les prévisions financières

Les modèles prédictifs ont transformé les prévisions financières en une discipline dynamique et axée sur les données, offrant aux entreprises des informations auparavant inaccessibles. Ces modèles sont des outils indispensables pour les entreprises et les professionnels de la finance. Ils aident à la prévision des revenus, à l'évaluation du risque de crédit et à la compréhension des clients dans un paysage financier imprévisible.

Le rôle de l'IA dans les prévisions financières et la prise de décision

La capacité de l'IA à traiter de vastes volumes de données, à découvrir des modèles complexes et à générer des prédictions a attiré l'attention des leaders de l'industrie. Les experts soulignent le potentiel de l'IA pour améliorer les prévisions financières en permettant des informations plus précises et en temps réel. De plus, le rôle de l'IA augmente dans l'augmentation de la prise de décision humaine. Lorsqu'elle est combinée à l'expertise humaine, l'IA peut améliorer considérablement les résultats des décisions dans des scénarios complexes et gourmands en données.

En exploitant l'analyse prédictive basée sur l'IA, les institutions financières acquièrent un avantage concurrentiel. Les prévisions basées sur l'IA fournissent des informations essentielles sur les tendances du marché, le comportement des consommateurs, les chaînes d'approvisionnement et la gestion des risques. Ils permettent également une prise de décision agile et éclairée. Cette combinaison de l'expertise humaine avec les capacités d'analyse de l'IA inaugure une nouvelle ère d'efficacité et d'avantage stratégique. Il propulse également le secteur financier et bancaire vers une croissance et un succès soutenus.

Comment les services financiers peuvent investir dans l'avenir avec l'analyse prédictive

Pour garder une longueur d'avance sur ces développements, les banques et les grandes institutions financières doivent donner la priorité aux investissements dans l'infrastructure technologique appropriée. Cela peut impliquer l'adoption de solutions basées sur le cloud, la promotion d'une expertise interne dans le développement de NLP ou de chatbot et l'établissement de collaborations avec des startups fintech. De plus, l'accent devrait être mis sur la mise en œuvre de mesures strictes de gouvernance et de sécurité des données pour assurer la conformité et se prémunir contre la fraude.