El futuro de FinTech: análisis predictivo e información basada en inteligencia artificial

Publicado: 2023-08-01En el panorama en constante evolución de la tecnología financiera (FinTech), los datos se han convertido en la nueva moneda. Impulsa la innovación y remodela la industria. Con la rápida proliferación de transacciones digitales, banca en línea y pagos móviles, cada segundo se genera una cantidad asombrosa de datos.

Sin embargo, no solo importa el volumen de datos, sino también cómo las empresas e instituciones financieras aprovechan su potencial para obtener información valiosa e impulsar la toma de decisiones informada.

La escala de información que circula por el mundo físico y la economía global es inmensa y diversa. Se origina a partir de varios canales como sensores, imágenes satelitales, actividad web, aplicaciones digitales, videos y transacciones con tarjetas de crédito.

Sin embargo, los datos sin procesar tienen una importancia limitada hasta que se combinan con otros datos y se convierten en información para mejorar la toma de decisiones. Los datos ganan relevancia y revelan información valiosa al contextualizar, por ejemplo, las cifras de ventas dentro de los datos históricos o las tendencias del mercado. De repente, estas cifras pueden indicar crecimiento o declive en comparación con los puntos de referencia o como resultado de estrategias específicas.

A medida que el volumen de datos generados por las transacciones financieras continúa aumentando, se vuelve imperativo que las empresas de tecnología financiera inviertan en análisis de datos y en la integración de análisis predictivos respaldados por IA. Para aprovechar todo el potencial de estos vastos conjuntos de datos y permitir el análisis avanzado de datos, a menudo buscan la experiencia de los servicios de desarrollo de IA . Especialmente aquellos que emplean algoritmos y técnicas de aprendizaje automático para extraer e identificar patrones e impulsar procesos de toma de decisiones informados.

Introducción a la IA en FinTech

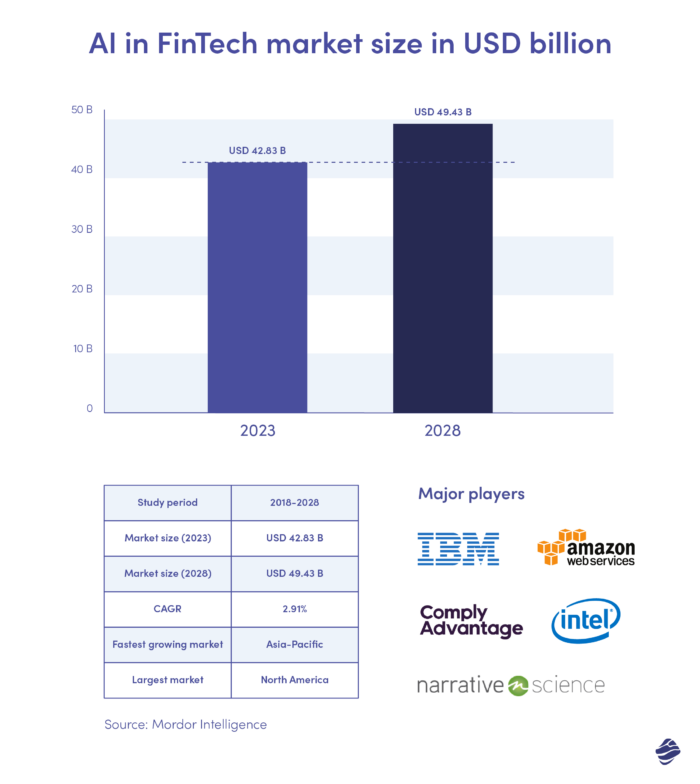

Según el informe de Mordor Intelligence, el tamaño del mercado de IA en Fintech se estima en $ 42,83 mil millones en 2023. Se espera que alcance $ 49,43 mil millones para 2028. Además, se prevé que crezca a una CAGR de 2.91% durante el período de pronóstico (2023 -2028).

Esa es una prueba de que con el análisis predictivo, las instituciones bancarias y financieras pueden obtener información valiosa sobre las tendencias futuras, el comportamiento de los clientes y la dinámica del mercado para tomar decisiones comerciales proactivas, informadas y estratégicas.

Además, el reciente informe de Mckinsey "Autonomía de la IA: permanecer a la vanguardia de la IA en la banca" destaca la importancia de la tecnología, en particular la IA, la cadena de bloques, la computación en la nube y las herramientas de análisis predictivo y de datos , para lograr la eficiencia e impulsar la innovación empresarial en la industria financiera Estas tecnologías permiten a las empresas bancarias atender a una amplia base de clientes, incluidos millones de clientes individuales y clientes comerciales, con una eficiencia notable en su plataforma digital. El bajo costo operativo y de mantenimiento de TI por cuenta se suma aún más a su ventaja para atender a la población masiva.

Aprovechar la computación en la nube y el análisis de datos permite que la industria de servicios financieros desarrolle modelos de riesgo superiores. Conduce a la evaluación rápida de los riesgos financieros y la aprobación de productos crediticios para los clientes, un proceso antes inimaginable.

Además, las empresas financieras pueden crear un modelo comercial comercialmente sostenible y rentable procesando con éxito las solicitudes de crédito y manteniendo un equilibrio entre costos y rendimientos. Los ejemplos destacados mostraron cómo la adopción de soluciones impulsadas por la tecnología puede transformar los procesos financieros y las prácticas bancarias tradicionales, haciendo que los servicios financieros sean más accesibles y eficientes para un público más amplio.

Análisis de datos avanzado para una mejor toma de decisiones

La implementación de conocimientos basados en IA permite a las empresas FinTech establecer una estrategia de datos integral que abarque análisis descriptivos, predictivos y prescriptivos. El aprendizaje automático y la implementación de IA amplían las capacidades y garantizan una mayor confianza en los datos para cada tipo de estos enfoques analíticos.

Hoy en día, las organizaciones financieras hacen lo mismo al automatizar el procesamiento de datos mediante la utilización de herramientas de automatización de análisis y modelos predictivos. Según la perspectiva comercial, la estrategia de datos para el equipo de finanzas puede consistir en lo siguiente:

- Análisis descriptivo, que implica transformar datos sin procesar, como cifras de ventas, conteos y estadísticas de clientes, en información procesable que puede guiar la toma de decisiones. Las empresas FinTech pueden obtener información sobre el rendimiento y las tendencias anteriores mediante el análisis de datos históricos.

- El análisis predictivo aprovecha tecnologías avanzadas como IA, aprendizaje automático y Big Data para pronosticar eventos y resultados futuros. Al identificar patrones y correlaciones dentro de los datos, el análisis predictivo permite a las empresas hacer predicciones informadas sobre tendencias futuras, comportamiento de los clientes y dinámicas del mercado.

- El análisis prescriptivo promueve el análisis proporcionando recomendaciones inteligentes y sugiriendo cursos de acción óptimos para lograr los resultados deseados. Al considerar varias entradas de datos y usar algoritmos, el análisis prescriptivo ayuda a las empresas a abordar los desafíos y tomar decisiones basadas en datos.

El análisis prescriptivo y predictivo ofrece información detallada sobre los problemas del negocio de FinTech. Brindan orientación sobre las estrategias más efectivas para abordarlos. Estas metodologías de análisis permiten a las empresas optimizar el rendimiento, impulsar la eficiencia y capitalizar las oportunidades en un mercado en rápida evolución.

Otro tipo de analítica con una gran importancia en el sector bancario y financiero es la de tiempo real . El análisis en tiempo real se refiere al proceso de analizar datos y modelos estadísticos y generar información en tiempo real o casi en tiempo real. Implica monitorear y procesar continuamente flujos de datos a medida que se generan, lo que permite la toma de decisiones y acciones inmediatas para las instituciones FinTech.

Beneficios de los conocimientos impulsados por IA en FinTech

Entre las llamadas "tecnologías de punta" que pertenecen a las impulsadas por IA se encuentran el procesamiento de lenguaje natural (NLP), el análisis de guiones de voz, los agentes virtuales, la visión por computadora, el reconocimiento facial, la cadena de bloques, la robótica y el análisis de comportamiento. Estas capacidades avanzadas juegan un papel fundamental en la mejora de la experiencia y la lealtad del cliente a través de varios aspectos, como canales de participación, asesoramiento inteligente y procesamiento más rápido. Además, permiten ofertas personalizadas con suscripción precisa. Por último, pero no menos importante, impulsan la eficiencia operativa en toda la cadena de valor. Abarcan el servicio al cliente, el monitoreo, la gestión de registros y más.

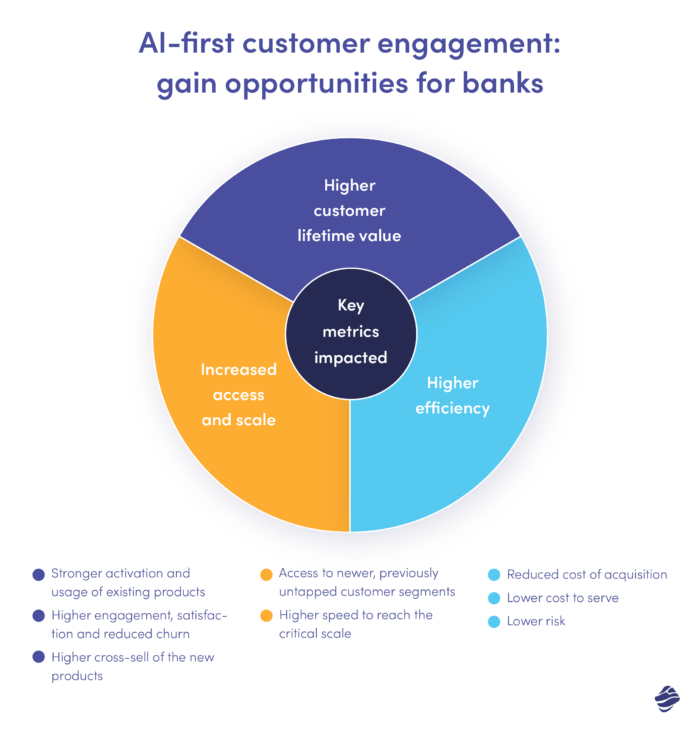

Según un informe de McKinsey, al priorizar los casos de uso de IA/ML, las instituciones financieras pueden lograr la automatización de más de 20 procesos de toma de decisiones en varios recorridos de clientes. En particular, los bancos que recurren cada vez más a la inteligencia artificial y las capacidades analíticas pueden mejorar áreas clave:

- adquisición de clientes,

- decisiones de crédito,

- seguimiento y cobranzas,

- fortalecer las relaciones con los clientes,

- y servicio inteligente.

Varios beneficios de incorporar capacidades predictivas en inteligencia artificial y aprendizaje automático en el sector financiero incluyen:

- Adquisición de clientes mejorada: al emplear automatización integral y análisis avanzados, los bancos pueden crear experiencias de cliente excepcionales y entregar mensajes altamente personalizados a lo largo del proceso de adquisición de clientes. Este enfoque les da una ventaja competitiva, lo que lleva a tasas de adquisición de clientes más fuertes.

- Mayor valor de por vida del cliente: la interacción continua e inteligente con los clientes a través de una gama de productos y servicios fortalece la relación con el cliente y, en última instancia, aumenta su valor de por vida para el banco.

- Eficiencia operativa mejorada: Adoptar ampliamente la automatización, especialmente en las etapas de procesamiento, revisión y toma de decisiones de documentos durante la adquisición y el servicio, permite a los bancos reducir significativamente sus costos operativos.

- Riesgo crediticio reducido: los bancos pueden mitigar de manera efectiva los riesgos crediticios mediante una selección más sofisticada de clientes potenciales y la detección temprana de comportamientos que indiquen un mayor riesgo de incumplimiento y fraude, lo que garantiza un entorno financiero más estable y seguro.

Además, a través de la implementación de modelos AA/ML capaces de analizar extensos y variados conjuntos de datos casi en tiempo real, los bancos pueden evaluar de manera eficiente a los nuevos clientes para los servicios de crédito, establecer límites de préstamos y precios apropiados y obtener una mejor visibilidad de los resultados futuros de las entradas de efectivo . y salidas con características de pronóstico de flujo de efectivo.

Casos de uso de Predictive Analytics en servicios financieros

El análisis predictivo, una faceta del análisis avanzado, aprovecha los datos históricos, el modelado estadístico, la extracción de datos y el aprendizaje automático para anticipar los resultados futuros.

Los líderes financieros adoptan ampliamente el análisis predictivo en finanzas para discernir patrones en los datos, lo que permite la identificación de riesgos y oportunidades potenciales. A menudo alineadas con big data y ciencia de datos, las empresas contemporáneas lidian con una avalancha de datos que van desde archivos de registro hasta imágenes y videos dispersos en diversos repositorios dentro de la organización. Por lo tanto, los científicos de datos pueden implementar algoritmos de aprendizaje profundo y aprendizaje automático para extraer estos valiosos conocimientos de los depósitos de información, discerniendo patrones de manera efectiva y pronosticando eventos futuros. Destacadas técnicas estadísticas como los modelos de regresión logística y lineal, las redes neuronales y los árboles de decisión forman la base de este proceso predictivo, generando aprendizajes predictivos preliminares que alimentan más información predictiva y decisiones financieras. A continuación, exploraremos varios casos de uso de cómo se puede usar el análisis predictivo en los servicios financieros a continuación.

Credit Scoring y evaluación de riesgos en Finanzas

Los bancos utilizan un modelo predictivo y análisis para evaluar la solvencia de los prestatarios potenciales. Mediante el análisis de datos históricos, puntajes crediticios, comportamiento financiero y otros factores relevantes, los modelos predictivos pueden evaluar la probabilidad de incumplimiento o reembolso del préstamo, lo que permite a los bancos tomar decisiones de préstamo informadas.

¿Cómo manejan los bancos la gestión del riesgo de crédito?

Los bancos emplean varias tácticas para administrar el riesgo crediticio de manera efectiva. Establecen criterios de préstamo precisos, que pueden incluir exigir un puntaje de crédito mínimo para los prestatarios. Además, supervisan de forma rutinaria sus carteras de préstamos, evalúan las fluctuaciones en la solvencia de los prestatarios y realizan las modificaciones necesarias según sea necesario.

Para evaluar el costo del riesgo, los prestamistas utilizan una amplia gama de datos del prestatario, el propio prestamista y entidades externas como agencias de crédito. Los puntajes crediticios y los modelos de análisis de riesgo crediticio se encuentran entre los métodos empleados , lo que permite a los prestamistas estimar la pérdida anticipada en función de factores como la probabilidad de incumplimiento, la pérdida dada por incumplimiento y la exposición en caso de incumplimiento.

Aprovechar el análisis de riesgo crediticio impulsado por IA permite a los prestamistas tomar decisiones más informadas sobre las solicitudes de préstamos, detectar patrones sutiles y predecir posibles incumplimientos con mayor precisión, lo que en última instancia reduce los riesgos y mejora la calidad general de la cartera de préstamos.

¿Cómo la optimización de la calificación crediticia puede aumentar sustancialmente sus ingresos?

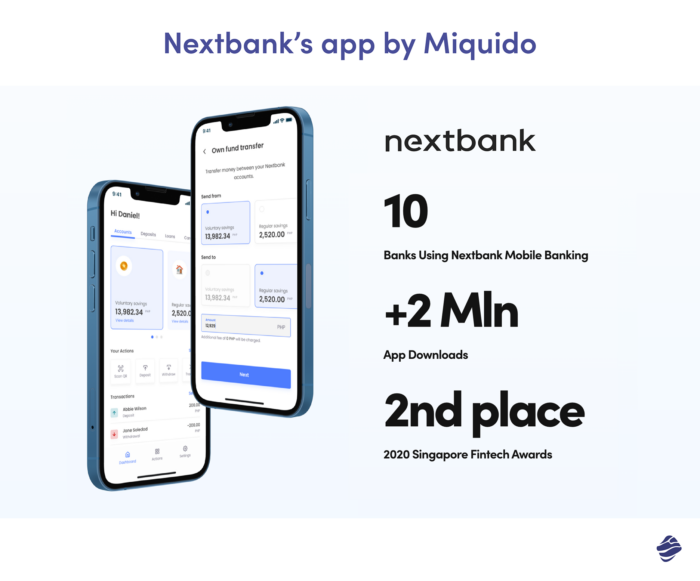

Miquido's invitó al CEO de NextBank para discutir las aplicaciones prácticas de la IA y los avances pioneros en FinTech.

En un seminario web gratuito centrado en la aplicación de la IA en el negocio financiero y bancario, nos enfocamos en las aplicaciones prácticas de la IA y cómo transformar su calificación crediticia en una potencia rentable. El seminario web presenta un estudio de caso de banca móvil de NextBank.

Detección de fraude usando IA y ML

Las instituciones financieras pueden emplear análisis predictivos para detectar actividades fraudulentas en tiempo real. Mediante el análisis continuo de los datos transaccionales y los patrones de comportamiento de los clientes, los bancos pueden señalar transacciones sospechosas y prevenir actividades fraudulentas, salvaguardando tanto los activos de los clientes como la reputación del banco.

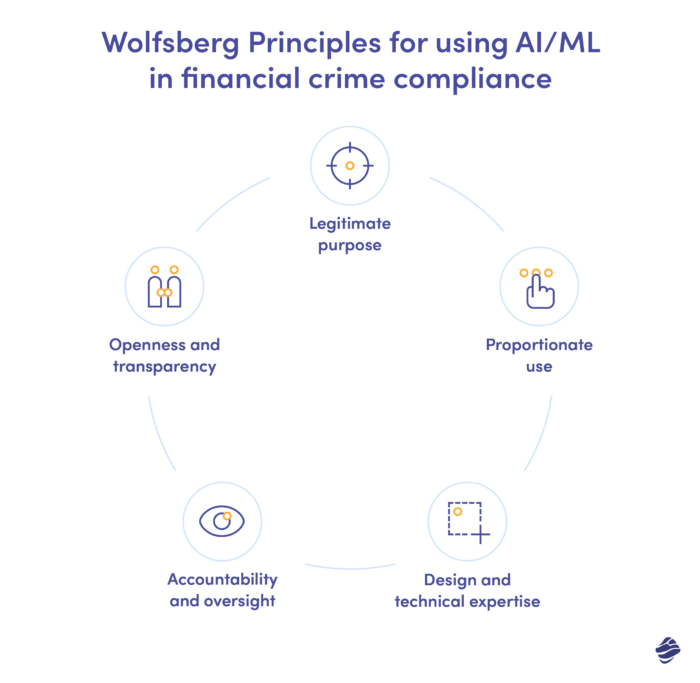

En 2022, Wolfsberg Group, una asociación de 13 bancos globales que tiene como objetivo desarrollar marcos y orientación para gestionar los riesgos de delitos financieros, ha esbozado cinco mejores prácticas para garantizar el uso responsable de la IA y el ML en la gestión del riesgo de delitos financieros.

Estas prácticas incluyen definir claramente el alcance de las herramientas de IA e implementar planes de gobernanza para mitigar el riesgo de uso indebido al tiempo que se considera la apropiación indebida de datos y el sesgo algorítmico. Enfatiza la necesidad de un uso proporcional del poder de la IA, con evaluaciones de riesgo periódicas para equilibrar los beneficios, como la priorización de alertas basadas en el riesgo y la detección de fraudes. Además, el diseño adecuado y la experiencia técnica son esenciales para comprender las funciones de la IA, definir objetivos, controlar los inconvenientes como el sesgo y garantizar la explicación para los investigadores.

El marco también enfatiza la responsabilidad y la supervisión a lo largo del ciclo de vida de la IA, incluso cuando se usa la IA proporcionada por el proveedor, con controles éticos y alineación de cumplimiento. Lograr un equilibrio entre las expectativas de transparencia de los reguladores y los requisitos de confidencialidad es crucial, y los sistemas de IA deben proporcionar razones claras para las decisiones de detección de riesgos para mantener la apertura y garantizar un registro de auditoría sólido.

Proteger a los clientes bancarios de posibles intentos de fraude: un estudio de caso de NextBank

NextBank, una empresa bancaria con visión de futuro, reconoció el potencial de una aplicación móvil segura y fácil de usar. Comprometido a brindar a sus clientes una seguridad y comodidad incomparables, NextBank creó una aplicación móvil que no solo cumplió con los estrictos requisitos de seguridad, sino que también brindó una experiencia bancaria perfecta.

NextBank adoptó un enfoque de varias capas que incorporó los últimos protocolos de seguridad y las mejores prácticas de la industria. Al implementar el cifrado de extremo a extremo y los estrictos procedimientos de autenticación, inculcaron un sentido de confianza entre los usuarios, alentándolos a realizar transacciones financieras con tranquilidad.

Para cumplir con los estrictos estándares de verificación de seguridad de aplicaciones de OWASP, el equipo de desarrollo de Nextbank adoptó una aplicación bancaria segura y rentable. Esto aseguró los más altos estándares de seguridad y protección de datos. El estudio de caso de NextBank demuestra sus esfuerzos adicionales para proteger a los clientes de posibles intentos de fraude.

Personalización y segmentación de clientes impulsada por IA en finanzas

El análisis predictivo se utiliza para segmentar a los clientes en función de sus preferencias, comportamientos y necesidades. Al comprender los segmentos de clientes, los bancos pueden ofrecer productos y servicios financieros personalizados, mejorar las experiencias de los clientes e impulsar la lealtad de los clientes. Sin embargo, las organizaciones bancarias y financieras tienen la responsabilidad de diseñar estrategias que cumplan con numerosos objetivos de segmentación sin violar las políticas de cumplimiento y los términos legales establecidos.

Las instituciones financieras pueden aprovechar las iniciativas de segmentación y personalización en los canales de ventas y marketing mediante la creación de una narrativa cohesiva basada en datos de múltiples campañas y puntos de contacto. En segundo lugar, crear contenido de blog personalizado dirigido a pequeños segmentos de clientes en función del uso y el interés del producto. Finalmente, segmentar a los clientes en función de su ciclo de compra y adaptar los esfuerzos de marketing para satisfacer sus necesidades en cada etapa del viaje. Estos enfoques implican análisis de marketing y creación de contenido basado en datos para optimizar las experiencias de los clientes y fortalecer las relaciones.

Los LLM y la IA afectarán la experiencia del usuario en la industria bancaria de múltiples maneras.

Forbes El futuro de la IA en la banca

Los ejemplos incluyen el análisis de datos de clientes para ofrecer un servicio de atención al cliente personalizado, asesoramiento financiero personalizado y detección proactiva de fraudes. Además, la IA puede ayudar a automatizar las tareas rutinarias, aumentando la eficiencia y reduciendo los costos para los bancos, al mismo tiempo que brinda una atención al cliente más rápida. Por último, la IA puede ayudar a crear una experiencia bancaria conversacional. Es insuperable cuando se trata de simplificar las interacciones de los usuarios y hacer que los servicios bancarios estén disponibles en varios idiomas.

Personalización mejorada por IA en la aplicación SBAB: un estudio de caso de Miquido

La aplicación móvil SBAB, desarrollada por Miquido, es una plataforma integral para la gestión financiera de ahorros y préstamos.

Como un excelente ejemplo de personalización impulsada por IA, Miquido integró guías intuitivas de préstamos hipotecarios para compradores de viviendas dentro de la aplicación. La aplicación SBAB ofrece a los usuarios un acceso conveniente a la información más solicitada sobre préstamos hipotecarios, lo que agiliza el proceso de toma de decisiones del comprador potencial de vivienda.

Predicción de Churn y Retención de Clientes

Los modelos predictivos ayudan a los bancos a identificar a los clientes que probablemente abandonen o cierren sus cuentas. El algoritmo de predicción de rotación puede aprovechar una variedad de factores para el análisis predictivo en finanzas. Los factores notables incluyen datos demográficos y psicográficos del cliente, transacciones, datos de precios, factores económicos, elementos de comportamiento del cliente y recorridos del cliente.

Los bancos pueden retener a clientes valiosos y reducir las tasas de abandono al intervenir de manera proactiva y ofrecer incentivos personalizados u ofertas personalizadas.

Análisis de tendencias de mercado y oportunidades de inversión.

Con la ayuda del análisis predictivo, las organizaciones financieras pueden analizar las tendencias del mercado y pronosticar cambios en las condiciones del mercado. Estos conocimientos ayudan a tomar decisiones de inversión estratégica, ajustar carteras y capitalizar las oportunidades emergentes.

Además, el análisis predictivo permite a las organizaciones financieras identificar oportunidades de inversión mediante el análisis de datos históricos, tendencias del mercado y comportamiento de los clientes. Al comprender la dinámica de varios instrumentos financieros y clases de activos, las organizaciones pueden tomar decisiones de inversión basadas en datos. También pueden capitalizar las tendencias emergentes y optimizar sus carteras para lograr mejores rendimientos.

Oportunidades de venta cruzada y venta adicional

El análisis predictivo ayuda a los bancos a identificar oportunidades de ventas cruzadas y adicionales para los clientes existentes. Al analizar los datos del cliente y el historial de compras, los bancos pueden recomendar productos y servicios financieros relevantes. Y, como resultado, aumentar los ingresos y la participación del cliente.

Optimización de cartera

Los modelos predictivos utilizan el apetito por el riesgo, los datos históricos del mercado y los objetivos de los clientes para recomendar asignaciones óptimas de activos para mejorar las carteras de inversión. La optimización de la cartera tiene ventajas clave para inversores y gestores. Su objetivo es maximizar los rendimientos mientras se administra el riesgo de manera efectiva, logrando una compensación deseable entre riesgo y rendimiento en la frontera eficiente. Esto satisface a los clientes al ofrecer altos rendimientos por unidad de riesgo.

En segundo lugar, la optimización de la cartera hace hincapié en la diversificación, reduciendo los riesgos no sistemáticos o sin precio y protegiendo a los inversores de las desventajas de los activos de bajo rendimiento. Una cartera bien diversificada garantiza que los inversores permanezcan en una zona cómoda incluso en condiciones de mercado turbulentas. Además, la gestión activa de carteras y el análisis de datos de mercado permiten a los gestores identificar oportunidades de mercado antes que los demás. También les permite capitalizar estas oportunidades en beneficio de sus inversores.

Cumplimiento normativo

El análisis predictivo ayuda a los bancos a garantizar el cumplimiento normativo. Los bancos pueden evitar sanciones y cumplir con los requisitos reglamentarios mediante el análisis de una gran cantidad de datos. Utilizan estos datos para identificar posibles riesgos de cumplimiento y tomar medidas preventivas.

El surgimiento de la IA ha llevado a una mayor eficiencia, precisión y rentabilidad en los procesos de cumplimiento dentro del sector de servicios financieros.

Jon Leitner Presidente de Ascent

Las herramientas impulsadas por IA pueden organizar de manera eficiente grandes volúmenes de datos y documentos mediante la categorización, el etiquetado y la indexación. Esta capacidad es particularmente beneficiosa para el cumplimiento normativo . Permite a las instituciones financieras identificar y monitorear rápidamente transacciones, clientes o patrones de comportamiento específicos. Además, la capacidad de la IA para estandarizar la estructura de datos elimina la subjetividad, lo que garantiza la coherencia entre los diferentes departamentos y facilita las comparaciones. Como resultado, el potencial de errores u omisiones en los informes de cumplimiento se reduce significativamente.

Modelos Predictivos en Pronósticos Financieros

Los modelos predictivos han transformado la previsión financiera en una disciplina dinámica y basada en datos, lo que permite a las empresas obtener conocimientos que antes eran inaccesibles. Estos modelos son herramientas indispensables para las empresas y los profesionales de las finanzas. Ayudan con la previsión de ingresos, la evaluación del riesgo crediticio y la comprensión de los clientes en un panorama financiero impredecible.

El papel de la IA en la previsión financiera y la toma de decisiones

La capacidad de la IA para procesar grandes volúmenes de datos, descubrir patrones intrincados y generar predicciones ha llamado la atención de los líderes de la industria. Los expertos enfatizan el potencial de la IA para mejorar la previsión financiera al permitir información más precisa y en tiempo real. Además, el papel de la IA aumenta en el aumento de la toma de decisiones humana. Cuando se combina con la experiencia humana, la IA puede mejorar significativamente los resultados de las decisiones en escenarios complejos y de uso intensivo de datos.

Al aprovechar el análisis predictivo impulsado por IA, las instituciones financieras obtienen una ventaja competitiva. Los pronósticos impulsados por IA brindan información crítica sobre las tendencias del mercado, el comportamiento del consumidor, las cadenas de suministro y la gestión de riesgos. También permiten una toma de decisiones ágil y bien informada. Esta combinación de experiencia humana con las capacidades analíticas de AI marca el comienzo de una nueva era de eficiencia y ventaja estratégica. También impulsa al sector financiero y bancario hacia el éxito y el crecimiento sostenido.

Cómo los servicios financieros pueden invertir en el futuro con análisis predictivos

Para adelantarse a estos desarrollos, los bancos y las principales instituciones financieras deben priorizar las inversiones en infraestructura tecnológica apta. Esto puede implicar la adopción de soluciones basadas en la nube, el fomento de la experiencia interna en NLP o desarrollo de chatbots y el establecimiento de colaboraciones con nuevas empresas de tecnología financiera. Además, se debe hacer hincapié en la implementación de medidas estrictas de seguridad y gobernanza de datos para garantizar el cumplimiento y la protección contra el fraude.