Fintech como servicio: ¿Cambiará los servicios financieros para siempre?

Publicado: 2023-12-06Con un valor asombroso de 260.700 millones de dólares en 2022 , el mercado Fintech como servicio (FaaS) está experimentando cambios sísmicos dentro de la industria de servicios financieros. Aquí hay algo que llama la atención: Global Market Insights pronostica su crecimiento a una espectacular CAGR del 14%. de 2023 a 2032.

En una era en la que la agilidad financiera no sólo se desea sino que se exige, estas cifras no son meras cifras sobre el papel, sino un testimonio que indica una revolución. Está señalando un cambio en el que FaaS toma la delantera, dejando a un lado a las fintech tradicionales. Si desea comprender el impacto de estos cambios, ha llegado al lugar correcto.

En esta exploración, recorreremos:

- Comprensión de Fintech-as-a-Service: redefiniendo el mercado de servicios financieros.

- Servicios de empresas de tecnología financiera como servicio: ofertas de empresas de tecnología financiera que marcan una diferencia de mil millones de dólares.

- Beneficios para las instituciones financieras: eficiencia, escalabilidad y rápida entrada al mercado.

- Ejemplos del mundo real: empresas FaaS y sus asociaciones exitosas.

- Fintech para startups: soluciones innovadoras de tecnología financiera como servicio sin gastar mucho dinero.

- Desafíos y soluciones: Navegando por las aguas oscuras de la seguridad y las regulaciones.

- Uniendo la banca y las expectativas modernas: el nexo transformador para los bancos tradicionales.

- El futuro de Fintech-as-a-Service: trazando el rumbo a seguir.

Descifremos lo que realmente representan estos miles de millones.

PD: si está buscando una solución personalizada que satisfaga las crecientes demandas de la industria fintech, las soluciones digitales avanzadas de Miquido podrían ser la respuesta.

¿Qué es Fintech como servicio (FaaS)?

En sus términos más simples, Fintech as a Service (FaaS) es tecnología financiera que se ofrece como servicio. Al igual que el software como servicio (SaaS), FaaS consiste en ofrecer productos o servicios financieros a través de software.

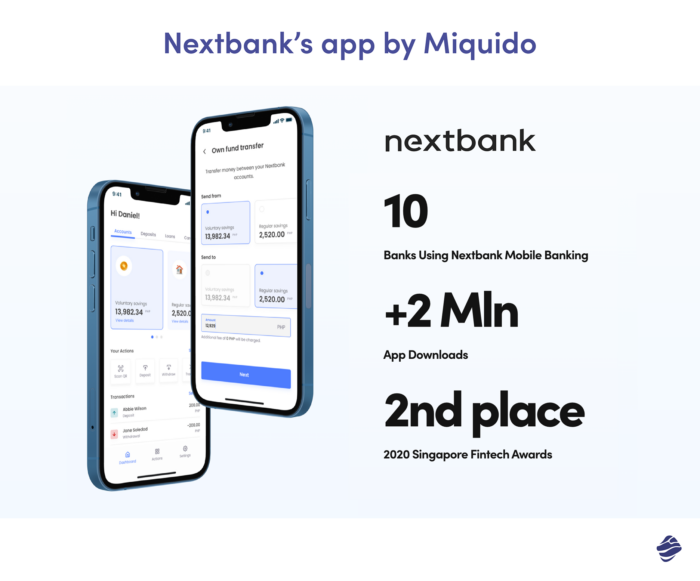

Por ejemplo, nuestro proyecto con NextBank era un motor de calificación crediticia basado en inteligencia artificial, un excelente ejemplo de FaaS en acción, que permite la identificación precisa de préstamos de alto riesgo utilizando tecnología de punta.

Algunos otros ejemplos incluyen:

- Carteras digitales : piense en servicios como Apple Pay o Google Wallet. Almacenan los datos de pago de los usuarios y permiten transacciones rápidas y sin contacto, todo ello gestionado mediante software.

- Plataformas de préstamos peer-to-peer (P2P) : sitios web o aplicaciones que conectan a los prestatarios directamente con los prestamistas, eliminando al intermediario bancario tradicional. Esto agiliza el proceso de aprobación de préstamos y, a menudo, genera mejores tasas.

- Robo-Advisors : Plataformas automatizadas que brindan planificación financiera o asesoramiento de inversión basado en algoritmos. Le hacen una serie de preguntas, calculan números y listo: asesoramiento de inversión sin intervención humana.

- Servicios de procesamiento de pagos : sistemas como Stripe o Square que permiten a las empresas aceptar pagos en línea. Se integran con plataformas de comercio electrónico y manejan transacciones en tiempo real.

- Detección de fraude impulsada por IA : software que analiza patrones de transacciones en tiempo real para detectar y señalar actividades sospechosas. Es como un perro guardián, siempre atento a posibles problemas financieros.

Los modelos fintech tradicionales son como DVD estáticos, mientras que FaaS es el mundo del streaming en evolución, adaptándose a las necesidades de los usuarios. Los viejos métodos a menudo enredan a las empresas en infraestructuras y regulaciones rígidas. Sin embargo, FaaS proporciona un enfoque "plug-and-play", que permite un camino más fluido hacia la innovación y la excelencia en el servicio al cliente.

Por qué las empresas aman la tecnología financiera como servicio

- Ahorro de costos: FaaS unifica todos los servicios de pago, gestión financiera y movimiento de dinero que las empresas modernas requieren en una API mundial única y escalable. Esto puede generar un ahorro de costos del 40% en los gastos iniciales en tecnología al adoptar modelos FaaS en comparación con las soluciones fintech tradicionales.

- Escalabilidad: en el cambiante panorama fintech, la adaptabilidad es vital. FaaS encarna este principio y ofrece una plataforma que permite a las empresas ajustar sus operaciones en línea con las demandas fluctuantes. Ya sea que se trate de una startup que está experimentando un aumento repentino en su crecimiento o que se aventura en territorios inexplorados, Fintech-as-a-Service permite a las empresas crecer.

- Tiempo de comercialización más rápido: según McKinsey, las empresas que adoptan plataformas en la nube pueden llevar nuevas capacidades al mercado más rápidamente, innovar más fácilmente y escalar de manera más eficiente, al tiempo que reducen el riesgo tecnológico. Las empresas de tecnología financiera que han adoptado plataformas en la nube informan que pueden llevar nuevas capacidades al mercado entre un 20 y un 40 por ciento más rápido .

- Caso concreto : un estudio reciente de East & Partners subraya el atractivo de Fintech como servicio, revelando que un notable 46% de las empresas globales están adoptando soluciones Fintech principalmente para reducir los costos operativos. El cambio hacia la eficiencia y el ahorro de costes es evidente, con FaaS a la cabeza.

- Innovación continua: la asociación con proveedores de FaaS garantiza a las instituciones financieras el acceso a los últimos avances en tecnología financiera sin grandes inversiones en I+D, lo que podría ahorrarles hasta un 30 % en costos relacionados con la innovación.

En esencia, los beneficios de los servicios fintech son enormes, ya sean ganancias económicas o de eficiencia, lo que los convierte en una opción estratégica para las instituciones financieras modernas y tradicionales.

¿Quiere una parte del pastel que conlleva la integración de FaaS en su negocio? Miquido es el socio ideal para diseñar e implementar soluciones fintech para empresas con visión de futuro como la suya. Comuníquese hoy.

¿Qué tipo de productos son más comunes en las empresas de tecnología financiera como servicio ?

Profundizando en lo esencial, las empresas de tecnología financiera ofrecen ahora una amplia gama de soluciones FaaS para mejorar la tecnología financiera en su conjunto.

Via de pago

Más que simples facilitadores de transacciones, estos métodos de pago son el eje del floreciente sector del comercio electrónico. Lideran los pagos digitales, garantizando una experiencia sin fricciones, reflejando la facilidad de las tiendas físicas.

Plataformas como Stripe o PayPal han revolucionado la forma en que las empresas gestionan los pagos locales e internacionales , haciendo que las transacciones transfronterizas parezcan locales .

Banca como servicio (BaaS)

La banca como servicio es la banca reinventada. BaaS es la infraestructura de tecnología financiera que permite a las empresas de tecnología financiera implementar servicios bancarios, incluidos depósitos o transferencias, sin transformarse en bancos tradicionales.

Stripe, por ejemplo, ofrece API de BaaS , combinándolas con métodos de pago versátiles y equipando a las empresas de FaaS con productos y servicios para diseñar e implementar funciones financieras integradas integrales.

Soluciones de gestión de riesgos

Aprovechando la destreza de la IA, estas soluciones pronostican amenazas financieras y recomiendan estrategias de mitigación. Gigantes como Mastercard implementan tecnología de detección de fraude basada en inteligencia artificial , fortaleciendo los sistemas de pago y manteniéndose un paso por delante del fraude con tarjetas de crédito y débito.

Gestión patrimonial automatizada

Es como tener un asesor financiero 24 horas al día, 7 días a la semana. Estas plataformas utilizan algoritmos para elaborar planes financieros personalizados, que a menudo superan a los métodos de pago tradicionales en términos de rentabilidad. Betterment y Wealthfront utilizan algoritmos para crear planes financieros individualizados, que con frecuencia superan los métodos tradicionales en términos de rentabilidad.

Plataformas de préstamos

Atrás quedaron los días de esperas interminables para la aprobación de préstamos. Las plataformas de préstamos modernas, complementadas con servicios de movimiento de dinero, actúan como emparejadores digitales, conectando rápidamente a los prestatarios con posibles prestamistas. Los servicios de préstamos entre pares se han vuelto particularmente valiosos para las empresas que buscan un acceso rápido a los fondos.

Ejemplos de empresas que han integrado con éxito FinTech como servicio

La transformación de las instituciones financieras tradicionales, cortesía de las asociaciones fintech, es nada menos que notable. Estas alianzas, que alguna vez se percibieron como disruptivas, ahora son un testimonio del poder de la colaboración.

Los bancos ofrecen a las fintech su vasta infraestructura, conocimiento de la industria y marcos regulatorios. A cambio, FinTech permite a los bancos acceder a nuevos mercados, acelerando su huella digital y mejorando la experiencia del cliente. Esta colaboración marca el comienzo de una mayor eficiencia, una toma de decisiones basada en datos y una mayor accesibilidad a los servicios bancarios.

PD: si está buscando una solución FinTech para transformar la forma en que su empresa maneja las finanzas, contáctenos para una consulta gratuita . Analizaremos qué lo está frenando, cómo mejorar sus procesos y el software financiero exacto necesario para que eso suceda.

1. Comercio basura y HSBC

Tradeshift + HSBC

HSBC, pionero en banca de financiación del comercio, uniendo fuerzas con Tradeshift, la plataforma de comercio empresarial de primer nivel, conduce a un cambio innovador.

Juntos, brindan servicios basados en una plataforma integral que ayuda a las empresas a manejar de manera competente los requisitos de capital de trabajo y las cadenas de suministro globales.

Estas soluciones de terceros no solo alientan a las empresas a automatizar sus procesos para aumentar la eficiencia, sino que también mejoran las estrategias de pago globales y refuerzan la gestión de riesgos.

2. Citi e IntraFi

Citi e IntraFi

La asociación de Citigroup con IntraFi ha introducido Yankee Sweep, un servicio que permite a clientes corporativos e institucionales dirigir sus fondos excedentes a sucursales estadounidenses de bancos extranjeros.

Michael Berkowitz, jefe de gestión de liquidez de Citi para América del Norte, destaca que los clientes que acceden a servicios financieros buscan obtener los mejores rendimientos sin sacrificar la liquidez y están interesados en métodos de pago internacionales fluidos.

Yankee Sweep satisface estas necesidades al permitir que la clientela de Citi acepte pagos globales a través de una cuenta unificada.

Ampliando el horizonte: más allá de los bancos

El auge de FaaS no se limita al ámbito bancario. Con la introducción de los sistemas de procesamiento de pagos FaaS, el ecosistema empresarial y de startups más amplio puede acceder a servicios fintech, lo que les permite optimizar su flujo de pagos y fortalecer sus estrategias financieras.

- Stripe y Shopify : 'Balance' de Shopify, potenciado por Stripe Treasury, trasciende un mero producto financiero. Integrado con plataformas de pago de terceros y un flujo de pago sólido, se erige como una herramienta de empoderamiento de los comerciantes. Diseñado para garantizar pagos locales fluidos, brinda acceso instantáneo a fondos sin tarifas onerosas. Aprovechando la arquitectura de vanguardia y las API de Stripe, Shopify ha solidificado su posición en la esfera del comercio electrónico, marcando el registro de la impresionante cifra de 100.000 pequeñas empresas estadounidenses en solo cuatro meses después del lanzamiento.

- Adyen y Uber : la relación simbiótica de Adyen con Uber no se limita a una asociación estándar; es un testimonio de las capacidades de una empresa de tecnología financiera líder en la remodelación de los sistemas de pago globales . Adyen, que procesa pagos en 80 países, ofrece a Uber un flujo de pagos eficiente y adaptable. Esto permite a Uber priorizar sus principales demandas transaccionales, ofreciendo interacciones fluidas para millones de pasajeros y conductores diariamente, sin las complejidades de hacer malabarismos con múltiples pagos locales.

- Roofstock : en medio de un mar de plataformas inmobiliarias, Roofstock emerge como un faro, principalmente debido a su hábil integración con las herramientas de las empresas de tecnología financiera. Con una plataforma reforzada por algoritmos que predicen adquisiciones rentables, modelos innovadores de propiedad fraccionada y mecanismos avanzados de administración de propiedades, Roofstock ha establecido nuevos estándares en la democratización de las inversiones inmobiliarias. Su valoración en auge subraya su capacidad para aprovechar eficazmente las innovaciones fintech.

- Krea & Klarna : La alianza estratégica de Krea con la rama fintech de Klarna, Klarna Kosma, está revolucionando los préstamos a las PYME en Suecia. Al integrarse con organismos nacionales e internacionales a través de una interfaz digital, han garantizado que las PYME reciban veredictos de préstamo instantáneos, evitando obstáculos burocráticos obsoletos.

- Wish & Klarna : La fuerza colaborativa de Wish y Klarna está rediseñando los límites de la adaptabilidad financiera del comercio electrónico. Al fusionar la solución 'Pago en 4' de Klarna, Wish garantiza a sus clientes de EE. UU. una experiencia de compra como ninguna otra, donde los pagos se distribuyen sin esfuerzo, sin intereses y en cuotas factibles.

El año 2023 marca alianzas importantes como Visa uniendo fuerzas con Fintech District y Santander asociándose con Salesforce . A medida que las nuevas empresas y las empresas de tecnología financiera buscan colaboraciones tan dinámicas, los proveedores de pagos FaaS ofrecen un apoyo fundamental.

Abordar los desafíos que conlleva FaaS

Adoptar las empresas de tecnología financiera como servicio conlleva ciertos desafíos. Las cuestiones relacionadas con la seguridad de los datos, la navegación por el laberinto del cumplimiento normativo y legal y el temor a depender demasiado de un tercero podrían hacer que las instituciones financieras se detuvieran. Sin embargo, con visión de futuro y diligencia, estos obstáculos pueden superarse.

Seguridad de datos

A medida que la gran cantidad de datos financieros se abre camino hacia la esfera digital, garantizar su fortalecimiento se vuelve imprescindible. Asociarse con proveedores de FaaS es un paso encomiable, pero es esencial que no sólo se alineen con los puntos de referencia de seguridad internacionales, incluidas las regulaciones establecidas por la red de aplicación de delitos financieros, sino que también empleen herramientas de cifrado avanzadas. Estas medidas proactivas garantizan que los clientes puedan otorgar acceso con confianza a sus datos, con la seguridad de su estado protegido.

Sugerencias de expertos:

- Auditorías periódicas: audite continuamente los protocolos de seguridad de su proveedor de FaaS para garantizar que estén actualizados y sean rigurosos.

- Autenticación de dos factores (2FA): implemente 2FA siempre que sea posible, agregando una capa adicional de seguridad durante el acceso de los usuarios.

- Cifrado de extremo a extremo: asegúrese de que los datos, mientras están en tránsito o en reposo, estén cifrados, haciéndolos inaccesibles para entidades no autorizadas.

Cumplimiento normativo

La naturaleza cambiante de las fintech significa que los panoramas regulatorios cambian con frecuencia. Las plataformas que ofrecen actualizaciones regulatorias en tiempo real pueden resultar invaluables. No se trata sólo de cumplir con la ley, sino de mantenerse a la vanguardia.

Estudios recientes indican que mantenerse al tanto de los próximos cambios regulatorios y legislativos es la principal prioridad estratégica para un enorme 61% de los equipos de cumplimiento de las empresas .

Sugerencias de expertos:

- Manténgase proactivo: dedique un equipo o utilice herramientas automatizadas para monitorear y responder a los cambios regulatorios.

- Colabore con expertos: contrate consultores regulatorios que puedan brindar información sobre asuntos de cumplimiento globales y regionales.

- Programas de capacitación: actualice periódicamente los conocimientos de su equipo con sesiones de capacitación sobre cumplimiento.

Dependencia de un proveedor

La ansiedad por volverse demasiado dependiente de una determinada empresa de tecnología financiera es legítima. La diversidad es la solución aquí. En lugar de depender únicamente de un proveedor de FaaS, considere integrar ofertas de diversos proveedores u opte por plataformas que den importancia a la interoperabilidad y las conexiones a redes de pago locales.

Sugerencias de expertos:

- Estándares abiertos: opte por plataformas basadas en estándares abiertos, que garantizan una mayor compatibilidad y transiciones más sencillas.

- Cláusulas contractuales: garantice la flexibilidad contractual, lo que le permitirá cambiar de proveedor sin fuertes sanciones ni procesos de salida prolongados.

- Enfoque híbrido: utilice una combinación de soluciones internas y de terceros, asegurándose de no depender demasiado de un solo proveedor.

Desafíos de escalabilidad e infraestructura

A medida que crecen sus operaciones financieras, su plataforma FaaS debe escalar con usted. Priorice las plataformas conocidas por su escalabilidad.

Sugerencias de expertos:

- Integración en la nube: plataformas como AWS y Google Cloud ofrecen servicios de infraestructura que pueden respaldar la escalabilidad de sus herramientas fintech como servicio. Además, aprovechar los servicios en la nube ofrecidos por Miquido puede amplificar la seguridad y la escalabilidad, garantizando que sus soluciones FinTech sigan siendo sólidas.

- Métricas de rendimiento: supervise periódicamente las métricas de rendimiento de su plataforma para detectar y abordar problemas de escalabilidad con prontitud.

- Planificación anticipada: participe en la planificación anticipada de la capacidad, estimando las demandas futuras y garantizando que su plataforma pueda soportar el crecimiento.

Reducir la brecha entre lo tradicional y lo moderno: el papel de la tecnología financiera como servicio

En el panorama financiero en rápida evolución, ha surgido un abismo entre las metodologías de la banca tradicional y las aspiraciones del consumidor moderno. Fintech-as-a-Service (FaaS) se encuentra en esta encrucijada, preparada para cerrar esta brecha.

El cambio en las expectativas de los consumidores:

Los consumidores de hoy, impulsados por la era digital, buscan gratificación instantánea, experiencias personalizadas e interfaces digitales perfectas. Ya no se contentan con largos procesos bancarios en persona ni con productos financieros universales. En cambio, exigen soluciones bancarias digitales intuitivas, transacciones instantáneas, gestión sencilla de cuentas bancarias y asesoramiento financiero personalizado.

El dilema de la banca tradicional:

Si bien los bancos tradicionales mantienen la confianza, la confiabilidad y una base de clientes establecida, a menudo se enfrentan a infraestructuras obsoletas, protocolos operativos rígidos y un ritmo lento de innovación. Esto hace que adaptarse a la vertiginosa transformación digital sea todo un desafío.

Fintech como servicio al rescate:

Así es como FaaS juega un papel fundamental para cerrar la brecha:

- Agilidad y velocidad: las plataformas FaaS ofrecen soluciones "plug-and-play", que permiten a los bancos integrar rápidamente herramientas financieras modernas. Esta agilidad garantiza que los bancos puedan implementar nuevas funciones o servicios en respuesta a las demandas del mercado sin tener que someterse a una revisión completa.

- Personalización a escala: con el futuro de la IA en fintech y las capacidades de aprendizaje automático integradas en muchas ofertas de FaaS, los bancos ahora pueden brindar asesoramiento financiero personalizado, recomendaciones de productos y experiencias de los clientes a una escala que antes era inalcanzable.

- Experiencia de usuario mejorada: las soluciones FaaS priorizan el diseño centrado en el usuario, garantizando que las aplicaciones y plataformas bancarias se alineen con los hábitos de los usuarios digitales contemporáneos, desde una incorporación perfecta hasta una navegación intuitiva en el panel que permite transferencias bancarias rápidas y el seguimiento de tarjetas de crédito y débito. Esto es algo que siempre tenemos en cuenta cuando desarrollamos aplicaciones bancarias para clientes.

- Innovación rentable: en lugar de invertir mucho en I+D interna, los bancos pueden aprovechar FaaS para acceder a las últimas innovaciones fintech a una fracción del costo, asegurando que sigan siendo competitivos sin sobrecargar sus presupuestos.

- Ecosistemas colaborativos: FaaS fomenta un entorno colaborativo, donde los bancos tradicionales pueden asociarse con nuevas empresas de tecnología financiera, gigantes tecnológicos e incluso empresas no financieras para ofrecer una gama integral de servicios, desde integraciones de comercio electrónico hasta pagos digitales basados en IoT.

En esencia, Fintech-as-a-Service actúa como un catalizador que permite a las instituciones bancarias tradicionales cumplir y superar las expectativas de los consumidores modernos. Al adoptar FaaS, los bancos no solo garantizan su relevancia en la era digital, sino que también sientan las bases para un futuro en el que la tecnología financiera sea más accesible, eficiente y centrada en el cliente que nunca.

¿Hacia dónde se dirige la tecnología financiera como servicio en el futuro?

Con un abrumador 82% de Mientras las organizaciones financieras tradicionales se preparan para colaborar con empresas de tecnología financiera en los próximos años, el futuro de Fintech-as-a-Service está brillando. Emprendamos un viaje a través de los avances y transformaciones que promete FaaS:

Innovaciones impulsadas por la IA

El auge de la IA generativa está impulsando una productividad incomparable en la industria de servicios financieros. Más allá de simplificar las operaciones, la IA crea vías para una personalización profunda Soluciones de procesamiento de pagos . Por ejemplo , las interfaces de programación de aplicaciones (API) impulsan los chatbots automatizados en la banca, permitiéndoles ayudar a los clientes incansablemente.

Habiendo estado profundamente arraigado en el panorama fintech durante más de una década, Miquido aprovecha el poder de la IA, integrándola perfectamente en diversas aplicaciones de servicios financieros.

Digitalización Completa

La transición de plataformas nativas de la nube a soluciones digitales completas de marca blanca no solo acelera la digitalización de los servicios financieros sino que también subraya la importancia de la financiación sostenible.

Este último va más allá de un término de moda; se centra en decisiones financieras conscientes del medio ambiente. Además, este enfoque combinado fomenta la inclusión, garantizando que incluso los grupos demográficos desatendidos no se queden atrás en el acceso a servicios fintech para soluciones superiores.

Consejo profesional: Para los pioneros en tecnología financiera, orquestar una transición fluida desde marcos basados en la nube a plataformas completamente digitales es de suma importancia. Con la destreza de Miquido en Transformación Digital , las empresas pueden garantizar la eficiencia digital para tareas como pagos transfronterizos.

Alcance financiero unificado

Estadísticas recientes muestran que las estrategias omnicanal de participación del cliente cuentan con un impresionante Tasa de retención de clientes del 89% . Estas estrategias, complementadas con las ofertas de FaaS, mejoran la visibilidad y el atractivo de una marca financiera.

Ya sea que un cliente acceda a una billetera electrónica u otro servicio financiero, se le presenta un viaje consistente y cautivador. Este enfoque diverso no sólo es esencial para atraer nuevos clientes sino también crucial para retener a los existentes.

Esta experiencia perfecta se enriquece aún más con el concepto de Convergencia Inmersiva. Su objetivo es ofrecer un recorrido financiero integral, garantizando que los usuarios puedan acceder a un amplio espectro de servicios fintech, todos alojados bajo un mismo techo. Esta inclusión eleva la participación y la satisfacción de los usuarios, creando un ecosistema financiero holístico para los clientes.

Seguridad de datos en tránsito

Con el aumento de la movilidad de los datos financieros, garantizar su seguridad durante el tránsito se ha vuelto primordial. Privacy Computing aborda esta preocupación, garantizando la seguridad de los datos incluso mientras están en circulación y cultivando la confianza entre los usuarios. Se emplean técnicas como el cifrado homomórfico para reforzar estas capas protectoras.

Como complemento a este enfoque en la seguridad de los datos, han surgido modelos de gobernanza dinámica del riesgo para fortalecer la seguridad digital dentro de las operaciones financieras. Estos modelos proporcionan evaluaciones de riesgos en tiempo real, lo que permite tomar medidas proactivas contra amenazas potenciales.

De hecho, varias empresas de tecnología financiera están aprovechando el análisis predictivo para medir y contrarrestar los riesgos incluso antes de que se materialicen por completo, ofreciendo una doble capa de seguridad y garantía para los usuarios.

¿Tiene curiosidad sobre FaaS para su empresa? Habla con Miquido.

El uso de la tecnología como servicio, especialmente en fintech, está remodelando el panorama financiero. A medida que profundizamos en Fintech-as-a-Service, es evidente que esta revolución no se trata simplemente de tecnología sino de transformar las experiencias de los usuarios y la agilidad empresarial.

- Conclusiones clave:

- FaaS ofrece soluciones plug-and-play para servicios financieros mejorados.

- Proporciona rentabilidad, escalabilidad y una rápida entrada al mercado para las empresas.

- Colaboraciones como Stripe + Shopify ejemplifican el poder de las asociaciones fintech.

- La seguridad, la escalabilidad y el cumplimiento normativo siguen siendo desafíos clave.

- La IA y la digitalización liderarán las futuras innovaciones en fintech.

A medida que se amplía el horizonte de la tecnología financiera, las empresas necesitan aliados que comprendan sus desafíos únicos y puedan ofrecer soluciones personalizadas. Miquido , con su conjunto de servicios desde Transformación Digital hasta Servicios en la Nube, es un socio confiable para los servicios de desarrollo de aplicaciones Fintech.