Financiamiento del comercio electrónico: una guía

Publicado: 2022-05-11Las perspectivas para la industria del comercio electrónico son muy prometedoras: las ventas en todo el mundo alcanzarán los 4,8 billones de dólares para 2025.

Pero escalar su negocio de comercio electrónico en un entorno tan competitivo y de alto crecimiento puede ser un desafío.

Después de todo, es difícil aprovechar las oportunidades críticas para acelerar el crecimiento sin flujo de caja...

Muchos ahora buscan financiamiento de comercio electrónico para ayudar a superar este desafío común.

Echemos un vistazo más de cerca a qué es la financiación del comercio electrónico (con ejemplos) y cómo puede impulsar el crecimiento .

¿Qué es el comercio electrónico?

eCommerce ( comercio electrónico ) es la compra y venta de bienes y servicios en línea.

Cuando se menciona el comercio electrónico, la venta minorista de empresa a cliente (B2C) suele ser lo primero que le viene a la mente a la mayoría de las personas.

Sin embargo, ofrecer un canal de comercio electrónico se ha convertido en una necesidad para muchas empresas en diferentes industrias y tipos de negocios, incluido el negocio a negocio (B2B) .

Esto significa que la distinción entre sitios web de comercio electrónico especializados (a veces llamados tiendas electrónicas ) y sitios web regulares está disminuyendo.

Para el usuario final, una buena experiencia de comercio electrónico es perfecta y sencilla. Pero en realidad, en realidad se compone de múltiples tecnologías, servicios y cadenas de suministro.

Por ejemplo, un componente esencial es el procesamiento de pagos en línea. Esto a su vez incluye transacciones, descuentos, reembolsos, promociones, cumplimiento y más.

¿Qué es la financiación del comercio electrónico?

La ' financiación del comercio electrónico ' (a menudo utilizada de forma intercambiable con ' financiación del comercio electrónico ') es simplemente una forma abreviada de decir ' financiación para empresas de comercio electrónico '.

Cuando hablamos de financiación de comercio electrónico, nos referimos esencialmente a soluciones de financiación que se adaptan especialmente a las empresas de comercio electrónico .

Esto se debe a que no existe una gama separada de soluciones de financiamiento que sean exclusivas para el comercio electrónico.

En su lugar, las empresas de comercio electrónico utilizan opciones de financiación generales que también están disponibles para la mayoría de las empresas que no son de comercio electrónico.

Sin embargo, estas soluciones se pueden adaptar para satisfacer necesidades específicas de comercio electrónico, con tarifas y servicios complementarios específicos para el comercio electrónico.

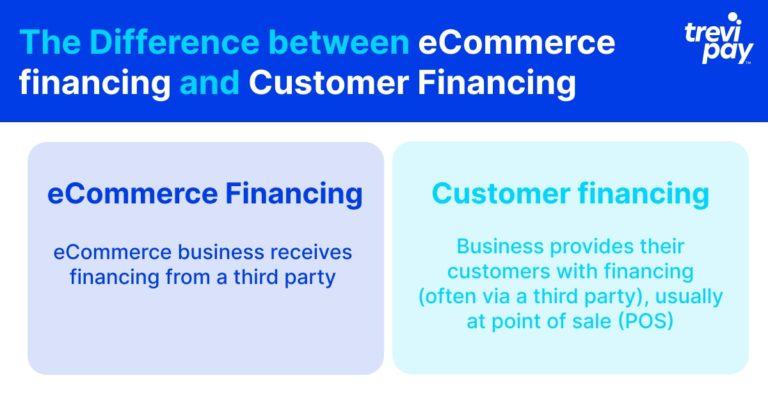

¿Cuál es la diferencia entre la financiación de comercio electrónico y la financiación de clientes?

El financiamiento del cliente es cuando una empresa proporciona (a menudo a través de un tercero) financiamiento a sus clientes, generalmente en el punto de venta (POS).

La financiación de los clientes está desempeñando un papel cada vez más importante en el comercio electrónico. Desde el punto de vista de las empresas, poner una línea de crédito a disposición de los clientes puede ser una herramienta poderosa para aumentar el gasto y la lealtad.

Desde el punto de vista del cliente, les permite pagar compras más grandes en pagos más manejables.

Esto es diferente a la financiación del comercio electrónico , que es cuando una empresa de comercio electrónico recibe financiación de un tercero.

Esto podría implementarse por varias razones, incluida la recuperación del flujo de caja, la inversión en existencias, equipos o la financiación de una campaña específica, etc.

¿Qué modelo de financiación se adaptará a su negocio de comercio electrónico?

Si bien algunos aspectos del comercio electrónico pueden proporcionar un crecimiento constante y predecible para una empresa, otros pueden ser más volátiles.

Antes de pensar en cómo obtener capital, debe decidir dónde y cuándo invertirlo.

Hemos enumerado tres consideraciones importantes a continuación. No cubren todo lo que necesita pensar, pero esperamos que al menos estimulen e informen su proceso de toma de decisiones.

3 consideraciones clave para la toma de decisiones de financiación del comercio electrónico

1. Globalización

Las empresas de comercio electrónico suelen estar a la vanguardia de la globalización .

Esto trae desafíos y oportunidades únicos relacionados con las cadenas de suministro, las tendencias y las condiciones económicas, políticas e incluso culturales. Todos estos pueden afectar significativamente las ventas y los inventarios.

Hay, por supuesto, algunos " eventos de cisne negro " que no se pueden prever directamente. Sin embargo, antes de tomar decisiones financieras con respecto a su negocio de comercio electrónico, al menos se deben considerar las consideraciones actuales del mercado y se deben planificar diferentes escenarios.

Por ejemplo, al comienzo de la pandemia global de Covid y los bloqueos asociados en 2020, las empresas de comercio electrónico experimentaron un fuerte aumento en el crecimiento en todo el mundo.

Esto significó que era un buen momento para que muchas empresas invirtieran en sus acciones, marketing en línea y otros gastos asociados.

Sin embargo, en marzo de 2022, esta rápida tasa de crecimiento mostraba signos de reversión. Aunque esto varió entre industrias y países, muestra cómo las fuerzas impredecibles del mercado pueden dar forma a los resultados.

2. Digitalización

El panorama digital cambia rápidamente. Una gran parte de una estrategia de comercio electrónico exitosa es la digitalización de procesos y sistemas. Este depende de la capacidad de las empresas para ser flexibles y adaptar.

Un aspecto de esto es la integración. Desde los CRM hasta las redes sociales, la capacidad de escalar y compartir datos entre plataformas puede tener un enorme impacto en el crecimiento.

Por ejemplo, el comercio electrónico (comercio conversacional) se está volviendo cada vez más popular en el comercio electrónico. Una reciente encuesta global de Meta encontró que 2 de cada 3 participantes habían enviado mensajes a una empresa directamente antes.

Adaptarse al comercio electrónico requiere una asignación rápida de recursos y la integración con otros CRM de ventas y marketing.

Para un negocio de comercio electrónico con la necesidad o la oportunidad de acelerar la digitalización, las opciones de financiamiento de comercio electrónico pueden ofrecer soluciones eficientes y oportunas.

3. Ciclo de conversión de efectivo (CCC)

El ciclo de conversión de efectivo (CCC) (también conocido simplemente como el ciclo de efectivo o el ciclo operativo neto ) es una métrica que se usa para medir cuánto tiempo toma el proceso (en días) entre la inversión en recursos y el inventario, las ventas y luego la recepción de fondos.

Cuantos más días tarda una CCC, más tiempo se retiene el flujo de caja. Cada industria y negocio específico tendrá sus propios promedios y rangos.

Una de las ventajas de las soluciones de financiación del comercio electrónico es la velocidad relativa para acceder a los fondos.

Esta ventaja debe sopesarse frente a otros factores que son importantes para su negocio, pero para los negocios en línea con CCC altos, la financiación puede proporcionar un impulso crucial.

4 opciones populares disponibles para su negocio de comercio electrónico

La solución de financiación que elige una empresa depende de varios factores, incluida su antigüedad, industria y escala.

También está la cuestión del tiempo. Por ejemplo, las empresas que buscan invertir en proyectos con un retorno de la inversión (ROI) a largo plazo (infraestructura, nueva entrada al mercado, etc.) podrían necesitar considerar soluciones que incluyan renunciar a capital. Las alternativas pueden requerir asumir demasiado riesgo financiero.

No hemos incluido a propósito opciones bien conocidas y establecidas desde hace mucho tiempo, como préstamos comerciales de bancos y sobregiros agregados a su cuenta bancaria comercial aquí.

Esto se debe simplemente a que queremos buscar alternativas más modernas que puedan adaptarse mejor a las empresas de comercio electrónico que buscan nuevas formas de acceder al capital de trabajo.

1. Adelanto en efectivo del comerciante

Un anticipo de efectivo para comerciantes es un tipo de financiamiento generalmente utilizado por pequeñas empresas. Un proveedor de financiación da a la empresa una suma global a cambio de un porcentaje fijo de las ventas futuras durante un período predeterminado.

La ventaja de este sistema radica en la simplicidad y certeza de que los reembolsos seguirán las ganancias futuras.

Los proveedores pueden verificar métricas de pagos simples antes de proporcionar el anticipo y rara vez hay condiciones adjuntas sobre cómo se puede gastar específicamente el anticipo.

Las empresas también pueden estar seguras de que no están endeudadas y no pagarán intereses por el monto recibido.

2. Línea de crédito

Las líneas de crédito (también conocidas como 'líneas de crédito renovables ' o ' sobregiros alternativos ') son líneas de crédito que se ponen a disposición de las empresas sobre una base ad hoc.

Estos no requieren una cantidad específica de crédito para tomar. Esto es particularmente útil para las empresas que buscan soluciones flexibles para prepararse para resultados inciertos.

En el comercio electrónico, nuevos costos o demandas pueden aparecer repentinamente. Tener una línea de crédito (por un valor predeterminado) disponible no solo proporciona una solución financiera práctica, sino también tranquilidad.

3. Deuda de riesgo

La deuda de riesgo (también conocida como 'arrendamiento de riesgo') es un tipo de financiamiento de deuda. La última ronda de capital social de su empresa se utiliza para suscribir un préstamo.

Este tipo de financiamiento es utilizado principalmente por nuevas empresas de alto crecimiento y otras empresas.

Por lo general, se usa para recaudar capital de trabajo para una variedad de necesidades, como la compra de equipos y otros gastos esenciales.

4. Factura de financiación

El financiamiento de facturas es un término general para varios tipos diferentes de métodos de financiamiento relativamente similares, incluido el factoraje de facturas.

En definitiva, la financiación de facturas es cuando las empresas utilizan sus facturas emitidas como garantía para acceder anticipadamente al crédito a través de un tercero.

La mayor parte del valor de la factura lo proporciona un prestamista externo por adelantado, que toma un pequeño porcentaje de los ingresos como pago. El costo exacto del factoraje de facturas depende de varios factores diferentes.

Mientras tanto, el hecho de que un cliente sepa que de hecho ahora está pagando a un tercero varía según los proveedores.

Al liberar capital de trabajo sin depender de un proceso de préstamo de pago tradicional, el financiamiento de facturas ofrece una forma segura para que las empresas asignen tácticamente su capital.

Financiamiento de comercio electrónico para clientes de empresa a empresa (B2B)

Es posible que sea necesario tener en cuenta diferentes consideraciones para la financiación B2B.

Las empresas B2B suelen tener un CCC largo. Confían en sus clientes para obtener primero fondos para pedidos que a menudo son menos frecuentes pero más grandes que las ventas B2C. Por lo tanto, acceder a fondos para almacenar inventario para transacciones B2B puede ser aún más crítico.

Al igual que con la financiación del comercio electrónico en general, las empresas B2B también se están dando cuenta de los proveedores de financiación fuera del sistema bancario tradicional.

Esto se debe principalmente a las opciones de préstamos y reembolsos más flexibles y al acceso más rápido al crédito.

Financiamiento para tus clientes

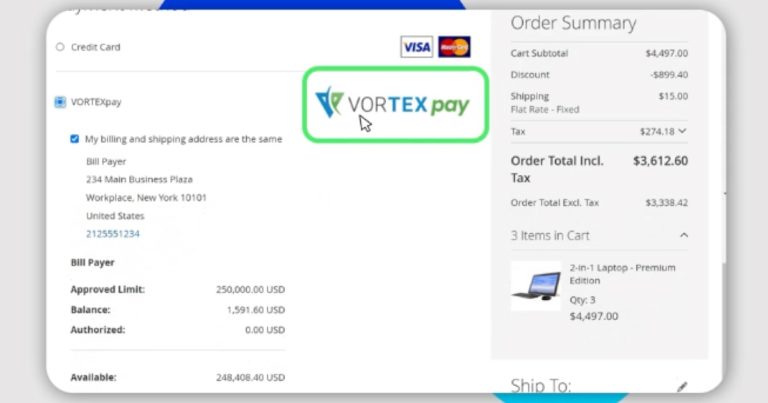

Si bien las empresas de comercio electrónico pueden necesitar opciones de financiamiento para lograr sus objetivos comerciales específicos, es posible que deseen considerar ofrecer opciones de financiamiento a sus propios clientes.

Esto podría permitir a los clientes realizar compras que de otro modo no podrían realizar debido a problemas de flujo de efectivo. Ofrecer una línea de crédito a sus clientes puede significar mayores ventas y una mayor lealtad.

En TreviPay, por ejemplo, la financiación es fácil cuando tardamos solo 30 segundos en aprobar líneas de crédito de hasta US $ 250,000.

Conclusión

El comercio electrónico es un sector dinámico y de rápido crecimiento.

Su principal atractivo es su proceso de venta simple y sin fricciones. Pero para lograr esto, es probable que las empresas de comercio electrónico dependan de procesos comerciales complejos.

Además, para capitalizar las oportunidades, adelantarse a la competencia y crecer, las empresas deben poder acceder a los fondos rápidamente.

Anteriormente, las finanzas comerciales estaban dominadas por los bancos tradicionales, que dependían de la buena calificación crediticia de la empresa y de los largos procesos en papel para tomar decisiones sobre préstamos.

Ahora hay una multitud de nuevos prestamistas alternativos y empresas fintech que ofrecen un acceso más rápido a opciones de financiación más flexibles.

Si bien algunas empresas de comercio electrónico pueden estar buscando financiamiento para su propio uso, ahora es posible que esas empresas brinden opciones de financiamiento para sus propios clientes. Esto puede aumentar las ventas y promover la lealtad del cliente.

Las empresas de comercio electrónico deben evaluar una serie de proveedores de servicios financieros, pero es recomendable mirar más allá de las fuentes tradicionales para garantizar que logren las tarifas más competitivas y una experiencia de usuario óptima.