財政状態計算書とは何ですか? そしてそれがあなたのビジネスにとって重要である理由

公開: 2022-05-07財政状態のステートメントがあなたのビジネスの財政状態を決定するための強力なツールになる理由を知ってください。

忙しい取引、セールスコールの実行、または従業員の管理? 誰が財政のための時間を持っていますか?

中小企業の所有者は複数の責任をやりくりし、喧騒の中で、会計はしばしば後部座席を取ります。 ただし、銀行の残高は問題ないように見えますが、手遅れになるまで表示されない可能性のあるファンダメンタルズが低下している可能性があります。

あなたが事業主、投資家、または経営陣の一部である場合、安心への最短の道はあなたの事業の数を知ることです。 社内の経理担当者を雇う場合でも、経理のニーズを外部委託する場合でも、自分で行う場合でも、財務上の立場を知ることは非常に重要です。

あなたの財政を監視するための最良の方法の1つは、貸借対照表とも呼ばれる財政状態計算書を使用することです。 これは、すべての基本的な財務諸表の中で最も一般的に作成されます。

この記事では、財政状態計算書とは何か、そしてそれがあなたのビジネスの財政状態を決定するための強力なツールである理由を説明します。 また、財務計画および分析テクノロジーを使用して簡単に準備および分析するためのヒントもいくつか提供します。

財政状態計算書とは何ですか?

財政状態計算書は、会社の貸借対照表の別名です。 それはあなたの会社が所有しているもの(資産)、それが負っている金額(負債)、そしてあなたのビジネスが清算された場合に投資家に返される価値(株式)を明らかにします。

財政状態計算書は、会計期間(通常は12か月)の終わりに作成され、特定の時点での会社の全体的な財政状態のスナップショットを提供します。 これは、日常的にどこでお金が使われているのかを示す損益計算書などの他の財務諸表とは対照的です。

誰が財政状態計算書を使用しますか?

財政状態計算書は、事業主、投資家、および経営陣が、事業の財務上の強みと可能性の概要をすばやく把握するために使用されます。 これらの利害関係者は、ステートメントを使用して、将来の財政上の決定を導きます。

事業主および部門長は、財政状態計算書を使用して、以下に関する内部決定を行います。

- 現在の在庫の蓄積に基づいて、より多くの在庫を購入します。 財政状態計算書の流動資産構成要素により、事業主は生産の観点からどれだけ拡大するかについて戦略的な呼びかけをすることができます。

- 未払いの支払いに基づいてクレジットを申請します。 クレジットを申請する前に、事業主は、会社が現在どのように資金調達されているか(株式または負債を介して)を確認し、より多くのクレジットを引き受ける余裕があるかどうかを判断する必要があります。

- さまざまな経常経費の比較分析に基づく経費削減。 事業主は、自社が最も支出している項目を特定し、不要な経費を削減する必要があります。 他の財務諸表(たとえば、損益計算書)の売上高を使用して、経費と収益の相関関係を描くことができます。

株主および投資家は、財政状態計算書を使用して次のことを行います。

- ビジネスで資産がどのように構築されているかを理解します。負債が多すぎると、新しい投資家にとって危険な場合があります。

- ビジネスが良い投資機会を提示するかどうかを決定します。

- ビジネスの現在の財務実績を、過去の実績または同業他社の業績と比較します。

債権者は、財政状態計算書を次の目的で使用することに関心があります。

- 債務を返済する会社の能力を理解します。

- 企業への信用供与に伴うリスクを評価および管理します。

全体として、財政状態計算書は、財務情報のユーザーが短期的にも長期的にもビジネスの収益性を維持するのに役立ちます。 また、目標に向けたペースを評価し、戦略を改善することで、利害関係者のビジョンと使命を再確認するのにも役立ちます。

誰が財政状態計算書(または貸借対照表)を作成しますか?

組織の規模に応じて、GAAP(米国で使用されている会計システム)またはIFRA(100か国以上で採用されている会計システム)標準を使用してステートメントを作成する際に、さまざまな人が関与する場合があります。

従業員が1〜500人の独立した中小企業では、通常、事業主または簿記係が財政状態計算書を作成します。 500人以上の従業員を抱える中堅企業では、通常、社内の会計士が声明を作成し、外部の監査人に相談してそれを確認して承認します。

この財務諸表の作成は、その主要な構成要素と項目を配置するための特定の形式に従います。これについては、次のセクションで説明します。

財政状態計算書の構成要素

企業が事業を運営するためのリソースをどのように獲得するかを描写するために、財政状態計算書は、資産、負債、および資本の3つのセクションを強調しています。 いつでも、資産は負債に所有者の資本を加えたものに等しくなければなりません。

財政状態計算書では、資産は左側に、負債と資本は右側に表されています。 資産と負債は、資産を現金に変換しやすく、負債を決済できるかどうかに応じて、流動資産と非流動資産(または長期資産)にさらに細分化されます。

- 流動資産:今後12か月以内に現金に変換できるリソース。 例としては、現金同等物や売掛金があります。

- 流動負債: 1年以内に返済される義務。 例として、あなたのビジネスが債権者に支払うべきお金(買掛金)があります。

- 固定資産:長期資産または固定資産とも呼ばれるこれらのリソースは、1年以内に現金に変換することはできず、事業の運営に使用されます。 例としては、家具(有形資産)や特許(無形資産)があります。

- 固定負債:返済に1年以上かかる債務または債務(またはそれらの部分)。 例はあなたの従業員の年金です。

- 株主資本:あなたの会社がすべての債務を清算した後に清算された場合に投資家または株主が受け取る金額。

財政状態計算書の種類(視覚的な例を含む)

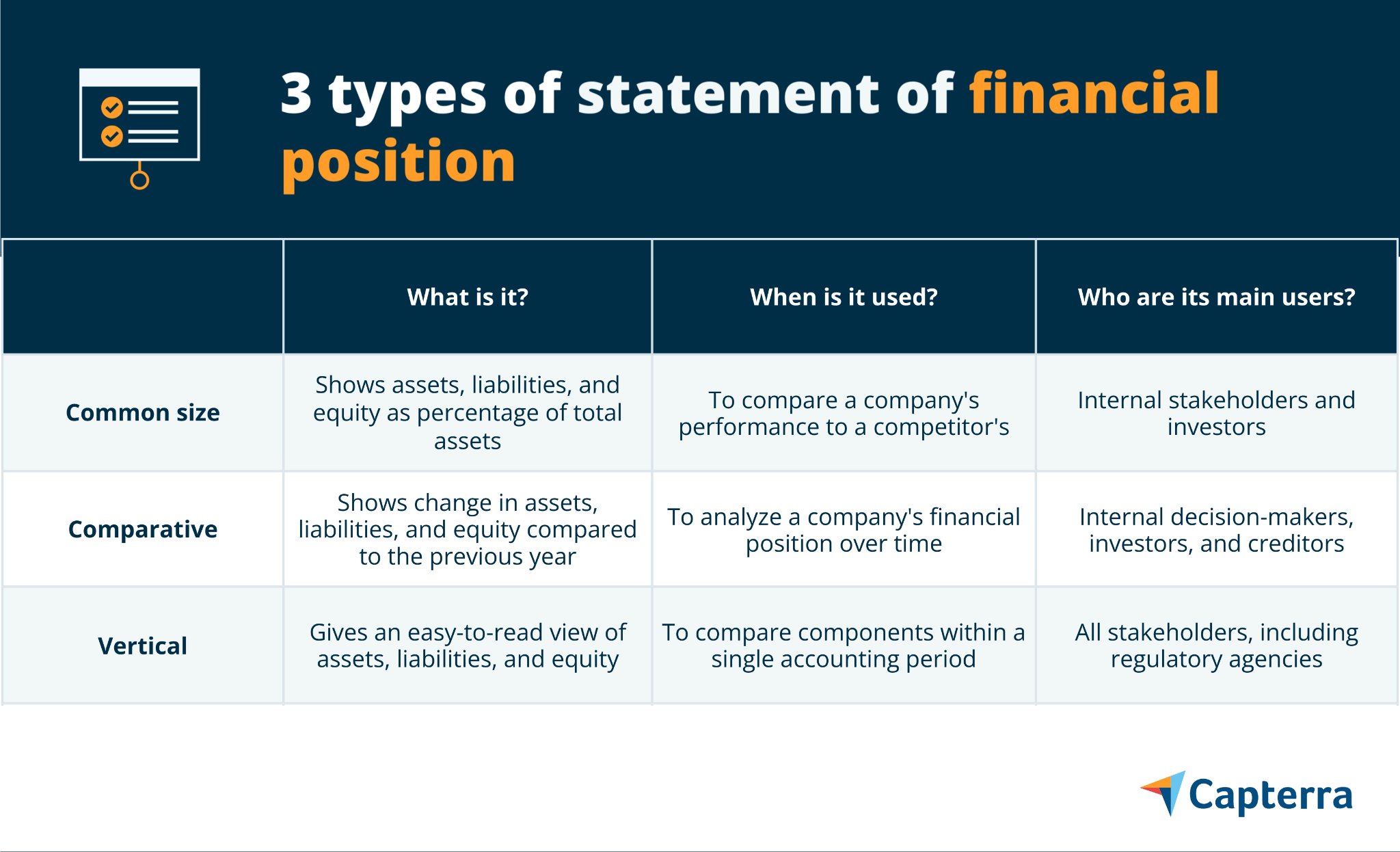

独立した中小企業は、通常、すべてのコンポーネントの下で多くの複雑な分類を持っている大企業と比較して、より単純な財政状態のステートメントを持っている傾向があります。 事業規模に関係なく、会計士は財政状態計算書をフォーマットする3つの方法があります。一般的な規模、比較、および垂直です。

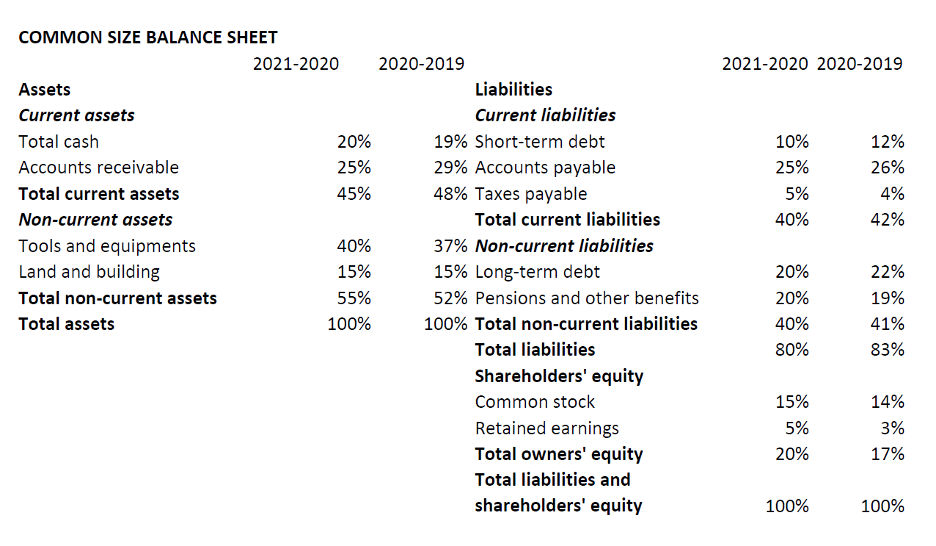

財政状態の一般的なサイズのステートメント

これは、財政状態計算書を作成するための最も一般的な形式です。 他の形式とは異なり、共通サイズの貸借対照表の各列には、総資産のパーセンテージとして情報が記載されています。

左側に資産、右側に負債と株式を含む会計等式の形式で情報を表示します(下図を参照)。 ただし、実際には、表現のために必ずしも方程式の形式に従う必要はありません。 縦長のプレゼンテーションも使用できます。

一般的なサイズステートメントを使用して、次のことを行います。

- 総資産に関して、個々の構成要素(資産、負債、および資本)およびリストされた項目の貢献度を決定します。

- あなたの会社の業績を競合他社の業績と比較してください。

- あなたのビジネスが時間の経過とともにどのように資産を調達してきたかを特定します。

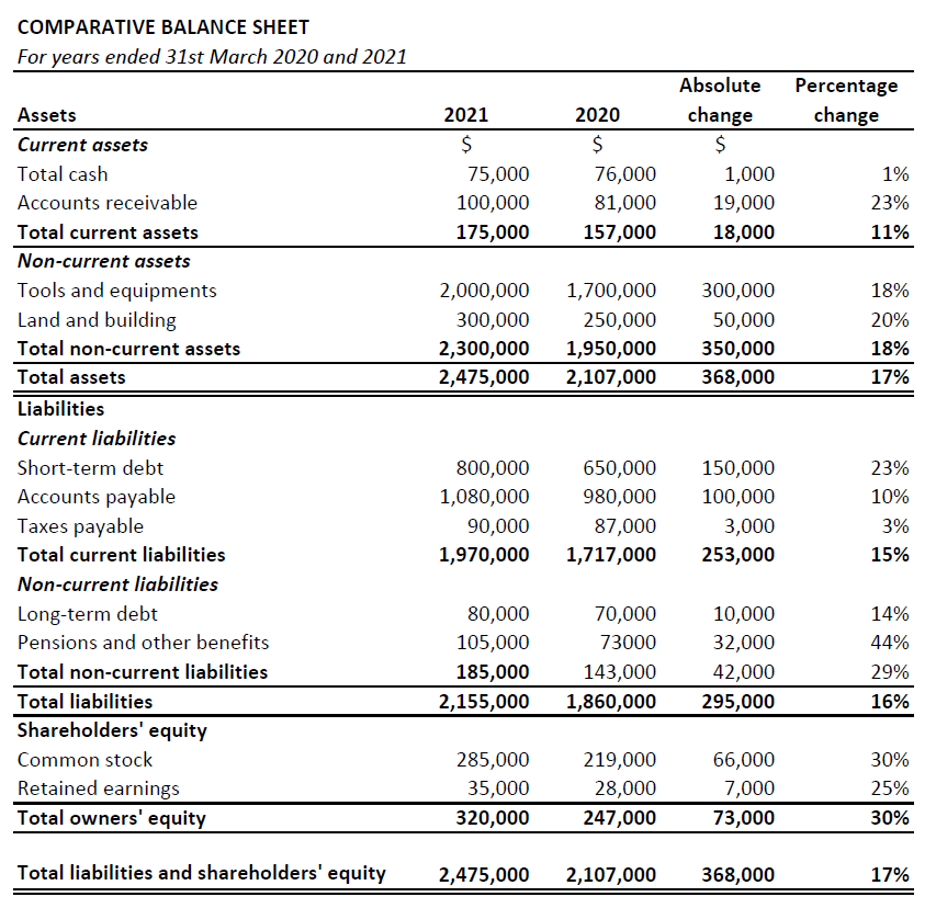

財政状態の比較ステートメント

この形式は、3つのコンポーネントの経時的なパフォーマンスを表します。 最新の数値と変化率とともに過去の数値を表示します。 (貸借対照表のように)左右の除算は、通常、この形式では使用されません。

比較ステートメントを使用して、次のことを行います。

- 時間の経過に伴う会社の進捗状況を追跡および分析します。

- 変化を調査し、年ごとに根本的な傾向を特定します。

- あなたの会社の業績を同業他社の業績と比較検討してください。 たとえば、変化率を比較することで、同じ市況に対する反応を比較できます。

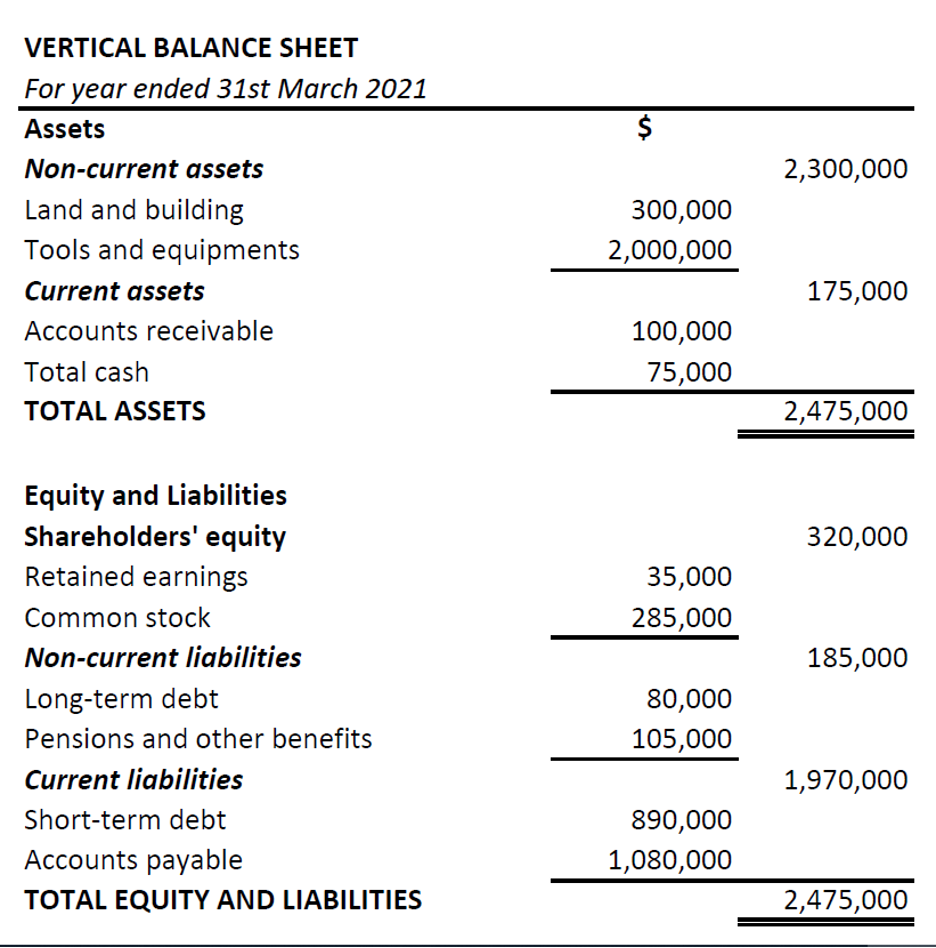

財政状態の垂直ステートメント

垂直形式では、コンポーネントは、資産から始まり、資本と負債の順に1つの列に表示されます。 また、各カテゴリー内では、流動性の高いもの(長期資産や固定資産など)から流動性の高いもの(現金同等物など)の順に、流動性の高い順に並べられています。 流動性とは、資源を簡単に現金に変換できることを指します。

垂直ステートメントを使用して、次のことを行います。

- 同じ会計期間内のコンポーネントを比較します。

- 貸借対照表の異なる項目間の相関関係を理解します。

財政状態計算書の価値の問題に注意してください

財政状態計算書の数値から結論を引き出すときは、判断を下してください。 財務諸表の作成に使用される方法には、留意しなければならない特定の制限があります。 それらのいくつかを次に示します。

- 資産は、取引に関与していない限り、財政状態計算書で評価することはできません。 したがって、企業がWebプラットフォームを開発した場合、その価値はステートメントに記載されません。

- 機械などの資産は、市場の変動による現在価値の変動を考慮していないため、(損耗による)減価償却を考慮しても正しく評価することができません。

- この声明は、年末の企業の財政状態のスナップショットのみを示しています。 そのため、会計期間の最終日に債務を清算したとしても、企業は財務的に健全であることがわかります。 一貫性を探すことができません。

財政状態計算書を作成するときは、財政状態計算書の受動的なユーザーよりも重要です。

ソフトウェアを使用して財政状態計算書を作成する

Excelとスプレッドシートは、財政状態のステートメントを作成したり、バランスをとったりするために一般的に展開されており、人為的なミスが発生しやすいことがよくあります。 最も簡単で正確な方法は、財務報告ソフトウェアを使用することです。 ソフトウェアを使用して、記録からレポート(R2R)まで、会計プロセスをスピードアップおよび改善できるいくつかの方法を次に示します。

- 分析に集中する時間を増やしましょう。 使用する財務報告ソフトウェアと、貸借対照表を作成するための自動ツールに応じて、ビジネスインテリジェンスツールとアドオンにアクセスできます。 これらにより、純利益の予測や費用の予測から収益性の判断まで、より深い財務分析に時間をかけることができます。

- データを抽出して、インタラクティブな財務レポートを作成します。 組織全体からの財務データの収集を自動化し、直感的な財務ダッシュボードを使用して、最も重要なデータをレポートし、ビジネス目標に影響を与えるメトリックを追跡できます。

- バランスシートを簡単に調整します。 貸借対照表の調整とは、資金源に戻り、貸借対照表勘定を資金源と比較することです。 ほとんどの中小企業の場合、出典は銀行取引明細書です。 財務会計ソフトウェアを使用すると、不一致を簡単に追跡および修正し、貸借対照表が正しいことを確認できます。