銀行および信用組合の収益創出戦略

公開: 2019-08-30世界は一夜にしてデジタル化されました。もしあなたが眠ったら、あなたはおそらくあなたの市場がフィンテック企業や多様な製品やサービスモデルを持つ破壊的なスタートアップに誘拐されているのを目撃しているでしょう。

なぜこうなった?

要するに、消費者はかつてと同じではありません。 彼らのニーズは利用可能なテクノロジーとともに進化しており、古い「予約しましょう」という方法をとる時間がありません。 市場での把握を取り戻すために戦うことができる唯一の方法は、利用可能な最高のクラウドテクノロジーを身に付け、ドルやセントで取引するのではなく、より多くのクライアントのニーズを満たすために提供を拡大することです。

読書をスキップして、Vendastaが今日の金融サービスプロバイダーをどのように支援できるかをご覧ください!

目次

銀行が直面する課題

消費者は変化しています

ロボットがやってくる

金融サービスの競争環境

金融スタートアップ

FinTechs

あなたをパンチに打ち負かしている大手銀行と信用組合

アマゾン、フェイスブック、その他の大手ブランド

成長のための戦略:銀行と信用組合

1.クライアントとの関係を活用する

2.多様化:売上高を殺す

3.クラウドに戦いを挑む

新世界

最終的な考え

銀行が直面する課題

金融業界は、ほとんどの場合、安全で一貫性のある業界でした(2008年の1回を除く)。 20年前は、金融業界がリスクにさらされる可能性があるとは想像しがたいものでしたが、その日が到来し、セクター全体が混乱の危機に瀕しています。 それは遅いプロセスでしたが、長年の停滞したビジネスモデルが新しい時代の競争相手を金融業界に追いやってきました。この変化は銀行や信用組合を多くの課題に直面させ始めています。

消費者は変化しています

今日、消費者はより多くのことを期待し、より速くそれを要求し、より良い結果を必要としています。 実際、 The Financial Brandが実施した年次調査によると、世界中の業界の専門家、銀行家、消費者の61%が、今後数年間の最大のトレンドはカスタマージャーニーからの摩擦を取り除くことであることに同意しています。

ロボットがやってくる

アーノルドシュワルツェネッガーでさえ、進行中のロボットの波を止めることはできませんでした。 しかし、ロボットと言っても、T-1000の束を意味するのではありません。つまり、自動化と人工知能が、金融サービスを含むB2Bセクター全体の電力バランスを再定義しているということです。

非常に多くのサービス産業が顧客により良いサービスを提供し、より迅速にサービスを提供するために動いているため、銀行がそれに追随することが期待されています。

金融サービスの競争環境

銀行、信用組合、その他の金融サービスプロバイダーは、進化するビジネス環境において多くの脅威に直面しています。 25年前は、このような安定した業界が新興企業や技術部門から攻撃を受けるとは想像もできませんでしたが、まさにそれが今日起こっていることです。

新しいアクセス可能なビジネスおよびコンシューマーテクノロジーの進化に伴い、デジタルファーストプロバイダーが市場のシェアを拡大しています。

金融スタートアップ

心がいっぱいで恐れが不足しているスタートアップは、より大きな金融機関にジャブを投げ始めました。

怖い部分は? 彼らは着陸しています。

これらの新興企業がクレジット、融資、支払い、給与サービスで銀行を攻撃しているため、彼らは上陸しています。そして、多くの金融機関が自分たちを守り始める前に、彼らは5ショット上陸しています。 これは、非常に多くの銀行が、高速で柔軟な競合他社に比べて動きが遅く、堅固であるために起こっています。 銀行や信用組合は、新しい競合他社に遅れずについていくために、いくつかの主要な組織的調整を行う必要があります。

たとえば、ほとんどの大手銀行が特定のローンを処理するのに約3週間かかる場合、これらの破壊的なスタートアップの多くは、同様のローンの同じプロセスを7分で完了することができます。 彼らは、クライアントが必要なときに必要な支援を提供できるという理由だけで、より高い関心点で逃げているかもしれません。

それらはクラウドコンピューティングによって可能になり、コストのかかるオンプレミステクノロジーに熱心であり、活気に満ちたシリコン文化を通じて若い才能を引き付けるのに簡単な時間があります。もちろん、顧客は、本のアプローチとは対照的に、起業家精神に直面しています。多くの銀行や信用組合の

FinTechs

PwCが実施した調査によると、金融機関の80%以上が、コアビジネスがイノベーターにとってリスクにさらされていると考えています。 FinTechはこれらのイノベーターであり、金融ユーザージャーニーと銀行業界全体を完全に変革する能力を備えています。

FinTechは、テクノロジーを活用して金融サービスの効率を向上させる企業として大まかに定義できます。 混乱はこれらの企業の目標であるため、このセクターのイノベーションはすべて、FinTechs(ビットコインなど)の仕事に結び付けられているか、それに起因しています。 スペクトルの下限には、金融リテラシーやリテールバンキングなどの分野で革新を行っている企業があり、上限には、Funderaのようなローンペアリング会社があります。

FinTechは、歴史的に「銀行」であるという意味の先入観に縛られていないため、従来の銀行や信用組合に脅威をもたらします。 空は本当に限界であり、ビットコインの導入などの混乱は、金融セクターにおける通貨と交換の定義そのものを再形成する能力を持っています。

あなたをパンチに打ち負かしている大手銀行と信用組合

それは銀行業におけるデジタルの進化です。 今がその時であり、あなたが待つ毎分は、競合他社があなたが考えている動きをし、あなたの市場シェアを盗み始めるもう一つの機会です。

Econsultancyの調査によると、金融サービス組織の33%が2019年にデジタルスキルと教育に多額の投資を計画しており、さらに50%がいくらか投資する予定です。 そして報酬は努力を保証します。 マッキンゼーによると、すでにプロセスと残余業務を自動化した銀行と信用組合では、生産性と顧客サービスの効率が50%以上向上しています。

アマゾン、フェイスブック、その他の大手ブランド

マーク・ザッカーバーグやジェフ・ベゾスのような人たちがすべての人にとってすべてのものになることを追求しているように見えるので、これらの大企業は金融セクターに多様化する現実的な可能性があることを認識することが重要です。 大企業のブランドは、銀行の領域に多様化するために必要な力、ツール、およびリソースを備えており、その強力な国際的評判に支えられています。 これは、銀行や信用組合などの金融サービス業界で事業を行っている企業にとって、(沈黙しているとはいえ)大きな脅威となります。

成長のための戦略:銀行と信用組合

あなたはおそらく、この投稿に日光が当たるかどうか疑問に思い始めていたでしょう。 良いニュースです。雲は晴れてきており、予報は太陽の光に満ちています。 いくつかの重要な戦略に従うことで、銀行と信用組合は反撃し、金融セクターでの拠点を維持することができます。さらに、適切な分散戦略で新しいセクターに忍び寄ることさえできます。

1.クライアントとの関係を活用する

銀行や金融サービスプロバイダーは、すでにクライアントと素晴らしい関係を築いています。 貸付関係は、複雑な理解と高い信頼に基づくものです。 この信頼により、多くの顧客は、融資パートナーシップを超えたアドバイスや相談を銀行に求めています。

この関係を活用することで、銀行は、金融商品を超えた商品やサービスを提供することで、顧客により良いサービスを提供できます。 オファリングを即座に成長させる簡単な方法の1つは、ホワイトラベルの製品およびサービスプロバイダーと提携することです。 これらのタイプのパートナーは、銀行が新しい市場に即座に参入したり、他の方法で必要とされるオーバーヘッドや資本なしでウォレットの新しいシェアを競うことを可能にします。

推奨読書:ホワイトラベル製品とソリューションの究極のガイド

2.多様化:売上高を殺す

あなたが専属の金融サービス会社であるが、最も近い競合他社の中には、ビジネスコーチング、クラウドベースのソリューションの再販、および貸出サービスに加えてマーケティングサービスの提供を行っている場合、クライアントは誰と協力することを好むと思いますか。 デジタルは銀行のビジネス方法を変えつつあり、クライアントにさらに多様なサービスを提供することで、いくつかのことを達成できます。

- より多くのクライアントのニーズを満たすことで収益を保護します。

- 貴重な顧客からより多くの財布のシェアを獲得することにより、収益を伸ばしましょう。

- 製品/サービスを調整し、顧客に提供する新しいバンドルを作成することにより、現在の提供を強化します。

- 自分のセクターの他の人よりも独自のソリューションの優位性を自分に与えることで、競争力を維持します。

- クライアントが成功するために必要な追加のソリューションとガイダンスを提供し、すべての卵を1つのバスケットに入れないようにすることで、リスク要因を減らします。

3.クラウドに戦いを挑む

銀行や信用組合は、まだクラウドを駆け落ちしていない場合は駆け落ちする必要があります。そうしないと、結果に直面することになります。 2019年に大成功を収めているすべての企業は、クラウドベースであるか、クラウドを所有する上記のインターネットの巨人の1つです。

セキュリティと信頼性の懸念の結果として、金融サービスプロバイダーはクラウドへの移行が最も遅い業界の1つですが、銀行や信用組合がクラウドの採用を非常に真剣に受け止めなければならない主な理由がいくつかあります。

- コスト削減。 データセンターを閉鎖し、ITに縛られている資本を大幅に削減することで、銀行と信用組合はますます競争力を高めることができます。

- 機敏。 クラウドは、使用されたリソースに対して正確に支払うだけのこの魔法の土地です。 これにより、銀行は、未使用の容量を無駄にすることなく、ストレージ、メモリ、および処理能力を拡張できます。

- 安全。 銀行は絶えず攻撃を受けており、侵害されています。 主要なクラウドサービスプロバイダーは、クライアントとそのデータにトップクラスのセキュリティと安全性を提供するため、これらのプロバイダーには最高の人材とアクセス管理システムのみが採用されています。

- シンプルさ。 標準のパブリッククラウドアーキテクチャは、現在多くの銀行や信用組合のオンプレミスアーキテクチャを策定しているハードウェアとソフトウェアの複雑なマッシュアップよりもはるかに単純化されています。

- リセラーモデル。 銀行はクラウドの領域に参入することで、クラス最高のクラウドソリューションの再販業者になることで、分散戦略の成長を促進できます。

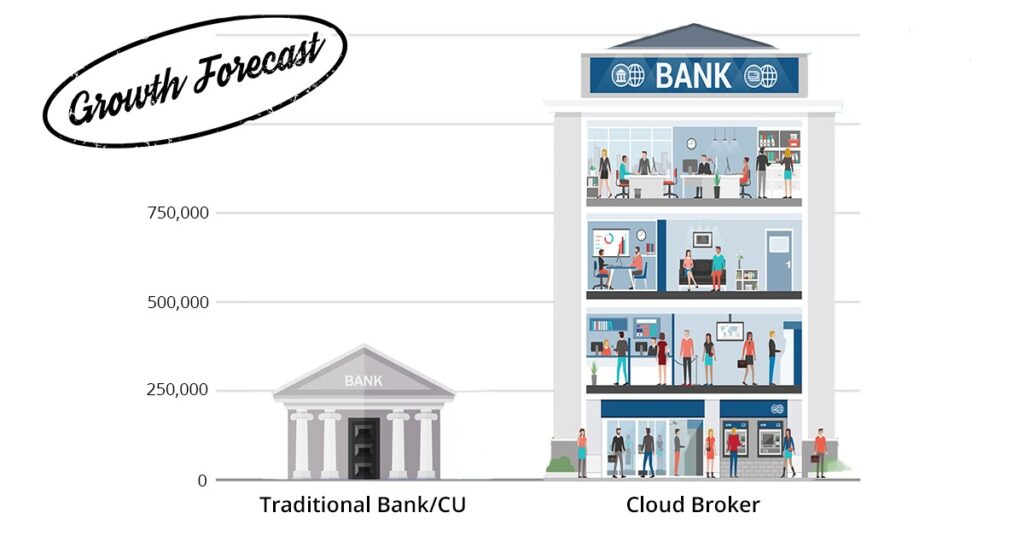

新世界

自動化と消費者の行動の変化により、銀行や貸付サービスの顔が再形成され、競合他社との戦いは金利や証券をめぐって争われることはありません。 代わりに、卓越したユーザーエクスペリエンスと多様な製品およびサービスモデルを通じて、戦いに勝ちます。 金融サービスを新しいクラウドサービスやソリューションとバンドルすることで、銀行や信用組合は、進化する消費者のニーズに対応できるようになります。

あなたは未来の銀行になる準備ができていますか? クラウドブローカーになる準備はできていますか?

しかし、クラウドブローカーとは何ですか?

最終的な考え

手遅れではありません、あなたは実際にちょうど間に合って現れました。 スタートアップやフィンテックなどのベゾスとの戦いに備えて武装することができます。覚えておく必要があるのは次のとおりです。

- クライアントとの関係を活用します。

- 多様化は競争相手のキラーです。

- そして、クラウドと戦ってください。

Vendastaの強力なクラウドブローカープラットフォームとソリューションは、銀行と信用組合がビジネスを行い、顧客との関係を育む方法に革命をもたらします。 Vendastaと提携することにより、金融サービスプロバイダーは、世界で最高のクラウドソリューションの数十の再販業者になる力を即座に獲得します。 Google、Microsoft、MyCorporation、GoDaddyなどのパートナーが含まれます。

Vendastaを使用すると、ベンダーパートナーがベンダーパートナーになり、これらのクラウドジャイアントやその他の数十のソリューションの販売を即座に開始できます。 ソリューションセットを即座に拡張し、従来のメディアから事業運営、マーケティングに至るまでの新しいニーズに対応します。

明日の金融サービスプロバイダーは、フルサービスのクラウドブローカーになります。

あなたの銀行や信用組合が今日クラウドブローカーになる方法を学びましょう。