8 つの最高のモバイル バンキング アプリの機能

公開: 2023-02-21時代は変わりつつあり、銀行も従わざるを得ません。 このダイナミックに進化する経済状況では、新しいニーズが生まれ、優先順位が再編成されます。 多くの通貨が安定性を失っている現在、顧客は資金をより柔軟に管理することを期待しています。 インフレは予算に影響を与えるため、貯蓄をサポートする機能をこれまで以上に重視しています。 その上、環境要因は、金融を含むセクター全体で重要性を増しています。

これらすべての変化は、モバイル バンキング アプリの進化に反映されています。 最も興味深い機能を集めて、バンキング アプリケーション開発の方向性のヒントを提供します。 私たちのリストが貴重な洞察を提供することを願っています!

1.高度なマネートラッキング

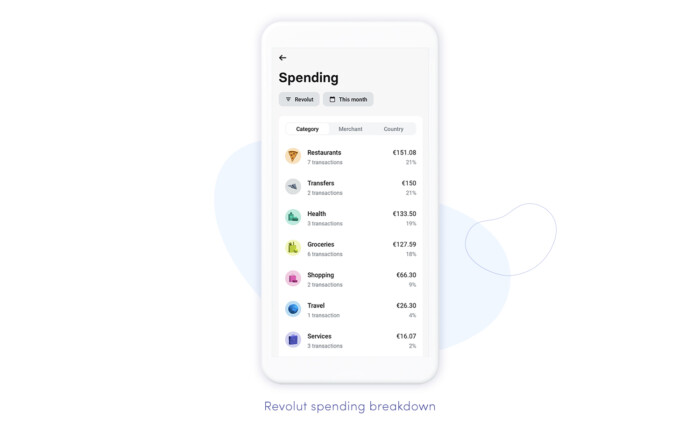

インフレ率の急上昇と景気後退がドアをノックする中、お金の追跡機能がユーザーの優先事項になるのも不思議ではありません。 Revolut や Monzo など、ヨーロッパで最もダウンロード数の多い銀行アプリは、インテリジェントな貯蓄機能の開発に多額の投資を行っており、ユーザーは次のことができるようになっています。

- さまざまな貯蓄目標を設定し、支出制限を多様化する

- 図や比較表を使って直感的に費用を把握できます。

クライアントに金融習慣の概要を提供するだけでなく、一部のアプリはさらに一歩進んで、支出に関する毎週の洞察を、前の週とのパーセンテージで比較して提供します。 Revolutのアプリでは、典型的なセクターの内訳(食料品/娯楽/教育など)が広範なものに置き換えられ、さまざまなタイプの分類(商人、カテゴリー、国など)が可能になります。

特に現在の経済傾向が続く場合、お金の追跡機能への注目は近い将来も続く可能性が高く、アプリは自動化されたファイナンシャルアドバイザーに変わり、ユーザーが貯蓄を増やすのを積極的に支援します. この進化は、最高のモバイルバンキングアプリ機能で高度な分析と自動化を強化する AI がなければ不可能です。 フィンテックにおける AI の詳細については、ブログをご覧ください。

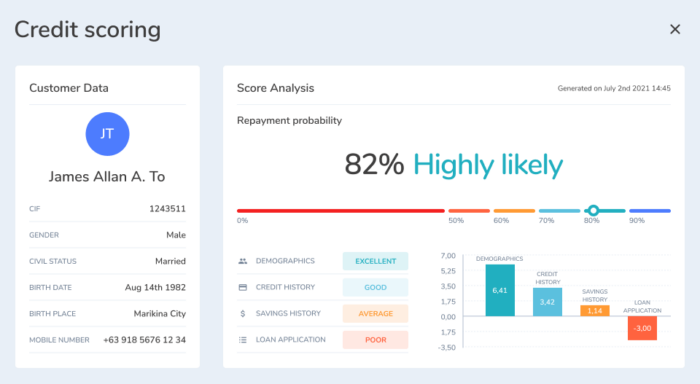

一方、この危機により、銀行は、不確実な時代に自身の金融の安定性を改善するために、ローン検証戦略を再考するようになったことも注目に値します。 つまり、顧客の行動パターンやその他の関連要因の詳細な分析に基づいてリスクの高いローンを特定するのに役立つ、機械学習を利用したスコアリング エンジンにこれまで以上に投資しているということです。 ネクストバンク様のシステム開発をお手伝いさせていただきました。 当社が貢献した AI クレジット スコアリング システムは、2019 年シンガポール フィンテック アワードの決勝に進出し、ネクストバンクが 2020 年に最高のフィンテック スタートアップとして 2 位を獲得する道を開きました。

2.モバイルバンキングアプリの機能を開く

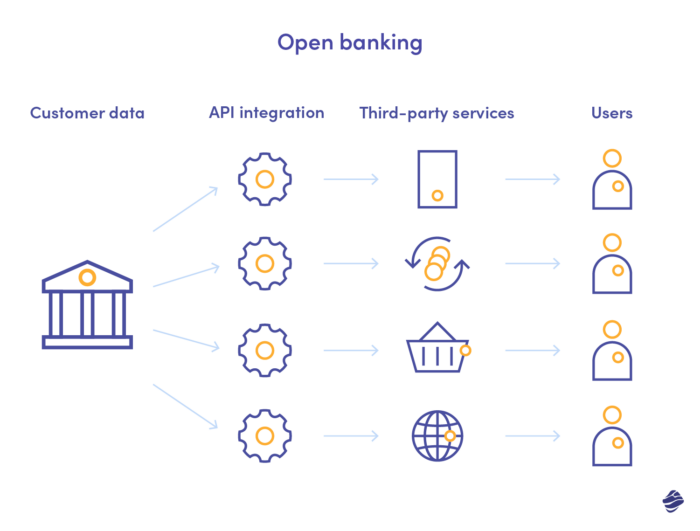

異なる銀行にいくつかの口座を持つことは、今日では珍しいことではありません。 ノマド的なライフスタイルを送っている、または国を越えて人生を共有しているという理由でそれらを使用する人もいれば、特定の銀行が提供するものを最大限に活用したいという人もいます. しかし、実際には大多数は、金融の多様化の欠如が景気後退の時代にもたらす可能性があることを、多くの場合難しい方法で学んだため、それを予防策として扱っています.

ドイツで 90 年代に始まったオープン バンキングの概念は、最近の金融危機の後に発展し、経済の安定にとって競争力の低さがいかに危険であるかを示しました。 英国での導入に成功し、現在では競争を促進し、企業と顧客の両方に力を与える方法として世界中に広がっています。 API 統合により即時かつシームレスであり、銀行は、ユーザー自身が同意するだけで、ユーザー データを簡単に処理および転送できます。

さまざまな口座を持ち、ビジネスをリードする人にとって、オープン バンキング機能は、財務を完全に可視化するための最適な方法です。 金融機関が提携している場合、ユーザーは他のアプリにログインしなくても、すべての口座を 1 か所で確認できます。 その上、オープン バンキング モードでスマート アナリティクスを使用して、支出と習慣についてより深い洞察を得ることができます。 容易に送金できることを忘れないようにしましょう。

3.スマートサブスクリプション管理

統合について言えば、ユーザーが財政を軌道に乗せるのに役立つシンプルだが素晴らしい機能がもう 1 つあります。 映画愛好家、ポッドキャスト愛好家、成長志向の皆さん、ぜひ耳を貸してください!

サブスクリプション ベースのモデルがオンラインで主流になるにつれて、サブスクリプション サービスの平均的なリストは急激に拡大しました。 つまり、この分野の経費を管理することも非常に難しくなっています。 アクセスは自動的に更新され、購読したことを忘れているかもしれませんが、料金は銀行口座から請求されます。 または、確かに覚えていても、アクセス キーを紛失してしまい、解決する時間がありません。

スマート サブスクリプション管理はこの問題の解決策であり、バンキング アプリにこれを含めることがますます一般的になっています。 別の機能のコンテキストで既に言及した Revolut がその例です。 ユーザーにとって便利です。サブスクリプション管理専用のアプリをダウンロードする代わりに、すべての財務が処理されるサブスクリプションを直接管理できます。

4.グループ向けの分割支払いとその他の最高のモバイルバンキングアプリ機能

モバイル バンキング アプリの最高の機能は生活を楽にしてくれます。この機能は、特に頻繁に外出する場合、フラットシェアを利用する場合、または大人数で旅行する場合に特に役立ちます。 請求書分割機能により、誰もが支払うべき金額をすばやく簡単に数えることができます。 最終的な金額を入力するだけで、アプリが計算を行い、選択したユーザーに自動支払いリクエストを送信します。 一部のアプリでは、特定の人があなたに借りている金額を編集したり、実際の支払い額を計算するためにその人にあなたの借金を追加したりできます。

自動化された支払い要求は、時間のかかる計算を排除するだけでなく、請求書の分割が面倒でなくなるという点でも優れています。 直接お金を要求するよりも通知を送信する方が簡単で、この方法ではるかに迅速に返金される可能性があります. 多くの銀行はまた、ユーザー間の即時ピアツーピア支払いを可能にして、プロセス全体を可能な限りシームレスかつ迅速にします。

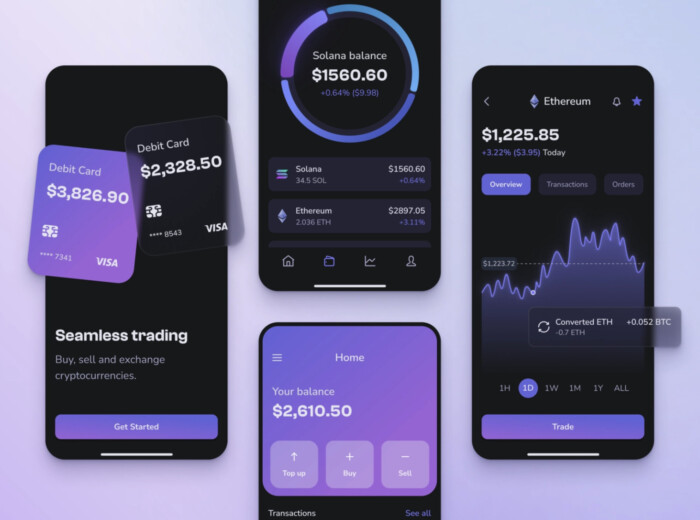

5.暗号交換と支払い

仮想通貨と従来型の銀行取引の道はますます頻繁に交差し始めています。 銀行は、暗号ユーザーの数が年々指数関数的に増加しているため、そのような融合が避けられないことを理解しています. 暗号化アプリは、顧客が法定通貨口座を暗号化ウォレットにリンクできるようにすることを長い間可能にしてきましたが、現在、銀行も主導権を握っています。 顧客により多くの柔軟性を提供するだけでなく、財布を多様化し、インフレ防止予算戦略を実施することも可能にします。

クリプト バンクを使用することもできますが、伝統的な金融機関もクリプトと法定通貨を統合し始めています。 独自のコインを導入するだけでなく、アプリから直接さまざまなコインを購入できます。 例? Chase Bank (JP Morgan) では、ユーザーが Coinbase 取引所を介して仮想通貨を売買することができます。Revolut のアプリを使用すると、ビットコインを手に入れることができます。 他の銀行も間もなくこの傾向に加わるでしょう。

ただし、適切なクリプト バンキング アプリを使用すると、アルゴリズムの計画を設定して特定のコインの FIAT リザーブを自動的に変換し、クリプト ユーザー向けに特別に設計された最高のバンキング アプリ機能にアクセスできるため、柔軟性が向上する可能性があります。

6. 安全なブロックチェーン転送

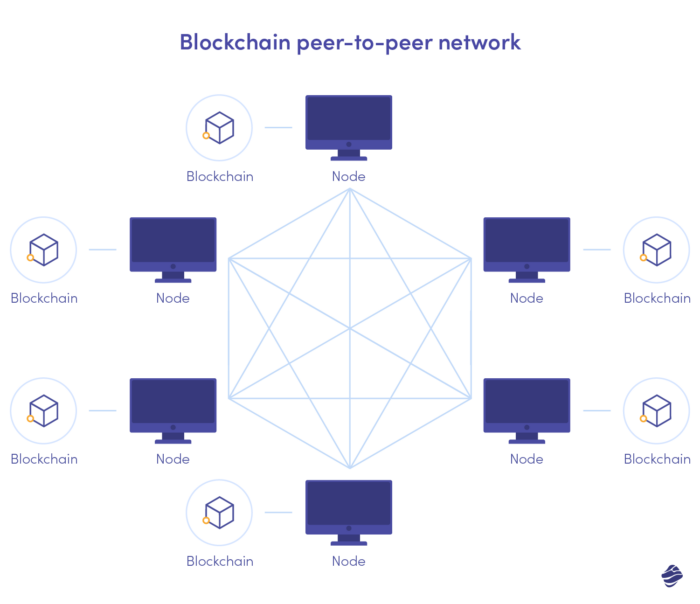

ブロックチェーンと暗号通貨は、理論と実践において絡み合っていますが、フィンテック アプリケーション開発におけるブロックチェーン テクノロジの使用は、それをはるかに超える可能性があります。 ブロックチェーンは、分散型の方法で情報を保存する分散台帳です。 暗号化されたチェーンに接続された不変のブロックに保持されているため、データはセキュリティ侵害やサイバー攻撃に対してはるかに耐性があります. サイバー犯罪者が攻撃するための中央エンティティはありません。代わりに、分散した多数のノードに対処する必要があります。

結果? 元帳をハッキングすることは事実上不可能です。 このようなアーキテクチャは、ブロックに書き込まれると、データを変更または削除できないため、詐欺も防止します。 仲介者としての中央ユニットがないということは、データがアカウント間でより速く移動することも意味します。

ブロックチェーンの実用的なアプリケーションについてあまり知らなくても、銀行や金融機関にとってのメリットについてはすでに考えられるでしょう。 特にサイバー攻撃にさらされ、これらの攻撃が最も深刻な影響を与えるセクターとして、ブロックチェーンは銀行により安全なデータ処理の約束をもたらします。 サイバー攻撃の頻度が大幅に増加した現在、このようなソリューションがこれまで以上に必要とされています。 また、オープン バンキングをより安全にすることもできます。

7. AI を活用した不正行為の検出とセキュリティ

サイバー犯罪者は銀行自体を標的にして、顧客データを乗っ取ったり、サービスを停止したりする可能性がありますが、銀行アプリのユーザーが心に留めておくべきセキュリティ上の懸念がもう 1 つあります。 詐欺師は、フィッシング戦略を使用したり、偽の Wi-Fi ホットスポットやマルウェアを介してクレジット カードの詳細を乗っ取ったりして、直接彼らを狙っていることがよくあります。 攻撃が集中化されている場合、銀行は問題を比較的迅速に検出できますが、個人レベルでははるかに困難です。

幸いなことに、人工知能の高度な利用のおかげで、不正行為を早期に検出できます。 アルゴリズムが通常のパターンの変化を検出すると、自動化された反応がトリガーされ、さらなる被害が防止されます。 機械学習は、ロジックを絶えず書き換える代わりに、詐欺師の変化する戦略 (効果を維持するために進化する必要があります) に適応するため、従来のルールベースのプログラミングよりもはるかに適した不正検出方法です。 これらの戦略がますます高度になるにつれて、多くの銀行がディープ ラーニングに切り替えています。ディープ ラーニングは、広範なデータセット内の隠れたパターンの発見にはるかに優れています。

銀行は、機能の組み合わせによってユーザーを安全に保ちます。 AI を利用した不正行為の検出以外に、安全対策に最適なモバイル バンキング アプリの機能は次のとおりです。

- 多要素認証またはサードパーティ認証

- リアルタイムアラート (プッシュ/SMS/電子メール)

- エンドツーエンドの暗号化。

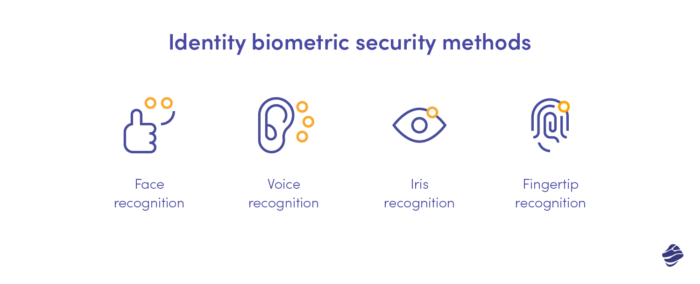

バイオメトリクスに基づく高度な本人確認は、ユーザーとしての安全にも貢献します。 新しいデジタル バンキングのトレンドをまとめたこの記事では、さまざまなタイプ (指先から虹彩認識まで) をコスト、精度、長期的な安定性の観点から比較します。

8.グリーンムーブメントとその最高のバンキングアプリ機能

エコロジーは、主に規制のためだけでなく、顧客の期待により、今日の銀行業務の重要な柱となっています。 銀行がアプリを開発する方法に反映されています。 多くの企業は、顧客がプラスの影響を与えるのを支援し、環境に優しい活動を奨励することで、ESG (環境、社会、およびガバナンス) 目標を目指す方法を拡大しようとしています。

現在、最も人気のあるグリーン バンキング機能は、カーボン フットプリント計算機です。これにより、顧客は、銀行が登録した費用に基づいて CO2 の影響を見積もることができます。 MasterCard は、スペインの BBVA や英国の Ulster Bank と並んで、少し前に導入しました。 より高度なものは、二酸化炭素排出量を表示するだけでなく、それを削減できる消費習慣の変更に関する提案も出します。 これにより、ツールの教育的価値が強化され、銀行は環境に配慮した変革に積極的に貢献できるようになります。

銀行は、顧客が二酸化炭素排出量を制御できるよう支援するだけでなく、電気自動車のローンから太陽エネルギーの資金調達プログラムまで、グリーン バンキングのオファーに手を差し伸べるよう顧客に勧めています。

ご覧のとおり、現在銀行業界では多くのことが起こっており、今年はこのセクターにさらに刺激的な変化がもたらされる可能性があります。 フィンテック部門との強いつながりを持つ企業として、私たちは銀行業務に関して常に最新の情報を把握し、お客様にも最新情報を提供しています。 この分野の専門知識を持つパートナーをお探しの場合は、お問い合わせください。