So richten Sie Shopify-Steuern für Dropshipping ein

Veröffentlicht: 2021-12-24Selbst wenn Sie Dropshipping betreiben, gibt es immer noch Steuern, die Sie erfüllen müssen. Weißt du, was sie sind? Wenn Sie es noch nicht wissen, wird dieser Artikel aufschlüsseln, welche Steuern Sie beim Direktversand zahlen müssen , wie viel Sie jeweils zahlen müssen und wie Sie bezahlen können. Ich weiß, ich weiß, du hasst Steuern. Wir alle tun das, also wäre es überraschend, wenn Sie es nicht tun würden.

Glücklicherweise ist es nicht schwer, als Dropshipping-Unternehmer seinen steuerlichen Verpflichtungen nachzukommen. Ich werde Ihnen zeigen, welche steuerlichen Verpflichtungen Sie haben, wenn Sie Dropshipping mit Aliexpress durchführen, und wie Sie Shopify Taxes for Dropshipping einrichten können, damit bei Verkäufen automatisch Steuern für Sie erhoben werden.

Bevor wir ins Detail gehen, bedenken Sie bitte, dass es sich bei diesem Artikel um reine Ratschläge aus dem Internet handelt, nicht um gut ausgebildete Wirtschaftsprüfer oder Anwälte. Das heißt, Sie sollten sich immer weiter von einem Experten beraten lassen und sich nicht nur auf den Rat verlassen die ich in diesem Artikel geben werde. Kommen wir nun zur ersten Frage.

Welche Steuern müssen Sie zahlen, wenn es um Dropshipping geht?

Beim Dropshipping gibt es zwei Arten von Steuern, die Sie zahlen müssen:

- Einkommenssteuer

- Mehrwertsteuer

Diese beiden Steuern sind obligatorisch, wenn Sie Unternehmer sind. Lassen Sie uns zuerst das Einfache aufschlüsseln: Einkommensteuer.

Was ist Einkommensteuer?

Die Einkommenssteuer ist das Geld, das Sie zahlen müssen, basierend auf dem Gewinn, den Ihr Geschäft in einem Jahr erzielt. Wenn Sie ein Geschäft betreiben, haben Sie Umsatz und Nettogewinn.

Nettogewinn (vor Steuern) = Umsatz - Marketingkosten - Lagerkosten - Gemeinkosten.

Ihre Einkommenssteuer wird auf der Grundlage Ihres Nettogewinns beim Dropshipping vor Steuern berechnet. Dies ist ähnlich wie wenn Sie einen Job haben; Sie müssen Einkommenssteuern auf der Grundlage Ihres Gehalts zahlen. Der Nettogewinn Ihres Geschäfts vor Steuern ist im Grunde das „Gehalt“, auf dessen Grundlage Sie Steuern zahlen müssen.

Und das bedeutet, wenn Ihr Geschäft keinen Nettogewinn erwirtschaftet, müssen Sie keine Einkommenssteuer zahlen. Null Nettogewinn bedeutet nicht, dass Ihr Geschäft null Einnahmen hat. Wenn Sie auf die obige Gleichung zurückblicken, können Sie Einnahmen erzielen, aber Ihr Nettogewinn kann immer noch Null sein, da Ihre Kosten höher sind als Ihre Einnahmen.

Nehmen wir für diesen Artikel an, dass Ihr Dropshipping-Shop einen Nettogewinn erzielt. Wo zahlen Sie also Einkommenssteuern? Die Antwort ist das Land, in dem Sie leben, und Sie zahlen Einkommenssteuern an Ihre lokale Regierung. Wenn Sie beispielsweise in den USA leben, zahlen Sie Ihre Steuern an die US-Regierung. Es spielt keine Rolle, wo Sie Ihre Produkte verkaufen oder wo Ihre Kunden sind. Das heißt, wenn Sie Ihre Produkte nach Europa verkaufen, zahlen Sie trotzdem Steuern an die US-Regierung.

Die Einkommenssteuer ist nicht wirklich ein großes Problem, solange Sie wissen, wie sie funktioniert. Der schwierigere Teil ist die Umsatzsteuer .

Was ist Umsatzsteuer?

Zunächst einmal, während die Einkommenssteuer auf Ihren Nettogewinn erhoben wird, wenn Sie Dropshipping betreiben, wird die Umsatzsteuer auf die Waren/Dienstleistungen erhoben, die Sie verkaufen. Die Einkommensteuer wird von der Bundesregierung erhoben und wird daher landesweit erhoben. Andererseits variiert die Umsatzsteuer je nach Bundesstaat, in dem Sie leben.

Jeder Staat in Amerika hat seine eigenen Umsatzsteuersätze, die von der Regierung dieses Staates festgelegt werden. Beispielsweise beträgt der Umsatzsteuersatz in Louisiane 9,98 % (des Einzelhandelspreises Ihrer Produkte/Dienstleistungen), während er in Alaska nur 1,69 % beträgt. Es gibt einige Staaten, in denen die Umsatzsteuersätze Null sind, wie Delaware, Oregon, New Hampshire und Montana. Diese Staaten gelten oft als „Steueroasen“, da Sie dort keine Steuern zahlen müssen.

Okay, hier wird es mit der Umsatzsteuer knifflig. In der Vergangenheit mussten Sie nur Umsatzsteuer zahlen, wenn Sie in den Staaten, in denen Sie Ihre Produkte verkaufen, physisch präsent sind. Wenn Sie beispielsweise ein etabliertes Dropshipping-Geschäft mit Sitz in NYC haben, haben Sie eine physische Präsenz in NYC. Das bedeutet, wenn ein Kunde ein Kleidungsstück in Ihrem Geschäft kauft, müssen Sie für diese Transaktion Umsatzsteuer erheben und zahlen. Nehmen wir an, dass ein Kleidungsstück im Einzelhandel 20 $ kostet und der Umsatzsteuersatz in New York 5 % beträgt, was bedeutet, dass Sie für diese Bestellung insgesamt (20 $ + 20 $*%5) = 21 $ einziehen müssen.

Wenn der Kunde andererseits aus New Jersey stammt und dieses Kleidungsstück online kauft, müssen Sie für diese Bestellung keine Umsatzsteuer erheben und zahlen, da Sie in New Jersey nicht physisch präsent sind. Sie müssen also nur 20 US-Dollar für die Bestellung sammeln, da keine Umsatzsteuer anfällt.

Dieses alte Gesetz wird jedoch leider abgeschafft und durch eine neue Regel namens South Dakota vs. Wayfair ersetzt, die am 21. Juni verabschiedet wurde. Dieses neue Gesetz besagt, dass große Anbieter Umsatzsteuer erheben und zahlen müssen, unabhängig davon, ob sie in einem Staat physisch präsent sind oder nicht.

Dies führt zu der Frage: Bedeutet dies, dass Sie für jede Bestellung Umsatzsteuer erheben müssen, unabhängig davon, ob Sie in dem Staat, in dem die Bestellung aufgegeben wird, eine physische Präsenz haben oder nicht? Glücklicherweise ist die Antwort nein.

Sie sind nach dem neuen Gesetz verpflichtet, Umsatzsteuer zu erheben und zu zahlen, wenn Sie die folgenden Anforderungen erfüllen.

- Ein Staat muss ein neues Gesetz verabschieden, das das alte Gesetz ersetzt (die meisten Staaten haben bis zu diesem Zeitpunkt noch kein neues Gesetz verabschiedet)

- Sie müssen in die Gruppe der großen Anbieter fallen. Die aktuelle Basis, um ein großer Anbieter in einem Bundesstaat zu sein, liegt bei einem Umsatz von über 100.000 USD oder über 200 Transaktionen im Laufe eines Jahres.

Dies bedeutet, dass selbst etablierte große Geschäfte nur dann Umsatzsteuern erheben und zahlen müssen, wenn ihre jährlichen Verkaufszahlen mehr als 100.000 US-Dollar betragen. Wenn Sie also ein neues Unternehmen sind, müssen Sie sich keine Gedanken über diese Verkaufssteuer machen, bis Sie groß genug geworden sind und anfangen, enorme Einnahmen zu erzielen.

Im Moment müssen Sie nur Einkommenssteuer und Umsatzsteuer für Bestellungen zahlen, die in den Staaten getätigt werden, in denen Sie eine physische Präsenz haben (meistens der Staat, in dem Sie leben). Sie müssen sich auch keine Gedanken über die Einrichtung von Steuern in Ihrer Preisgestaltung machen, da Shopify es zu einem Kinderspiel gemacht hat.

Wie richte ich die Dropshipping-Umsatzsteuer in Shopify ein?

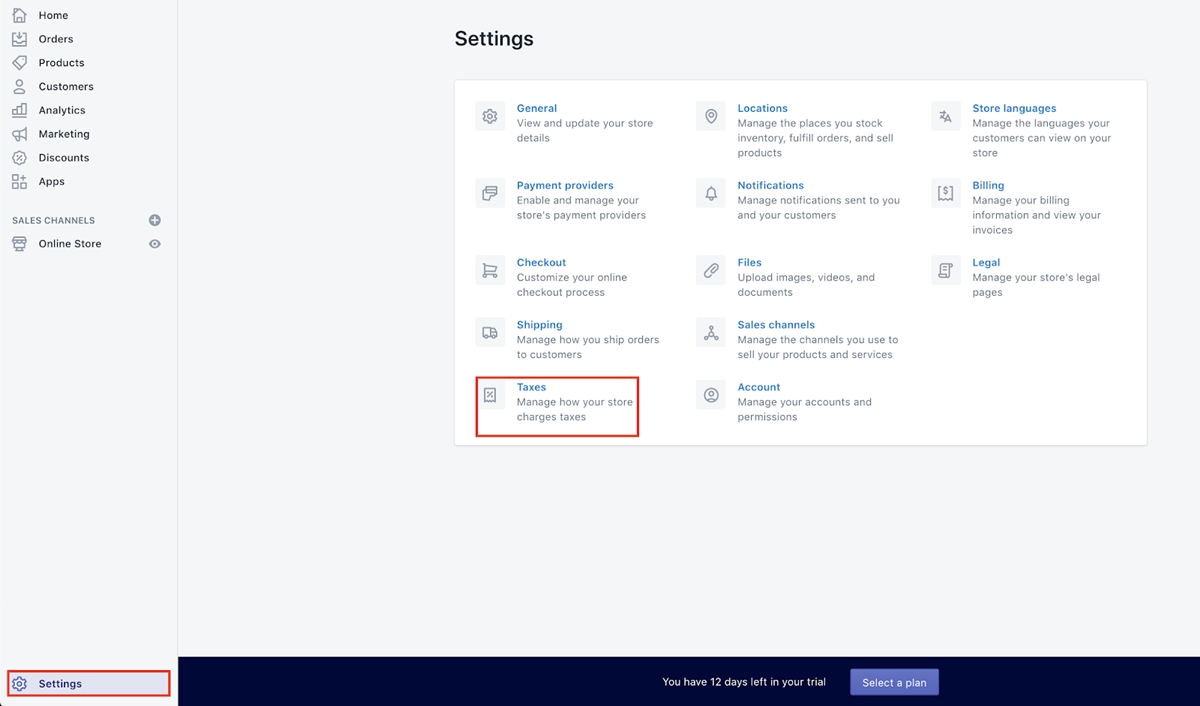

Wenn Sie einen Shopify-Shop betreiben, können Sie alles so einrichten, dass Shopify automatisch die Umsatzsteuer für jede von Ihnen getätigte Bestellung erhebt. Sie können die folgenden Schritte ausführen, um dies einzurichten.

Schritt 1 : Gehen Sie in Ihrem Shopify-Dashboard zu Settings und dann zu Taxes .

Schritt 2 : Klicken Sie im Abschnitt United States auf das Feld Edit .

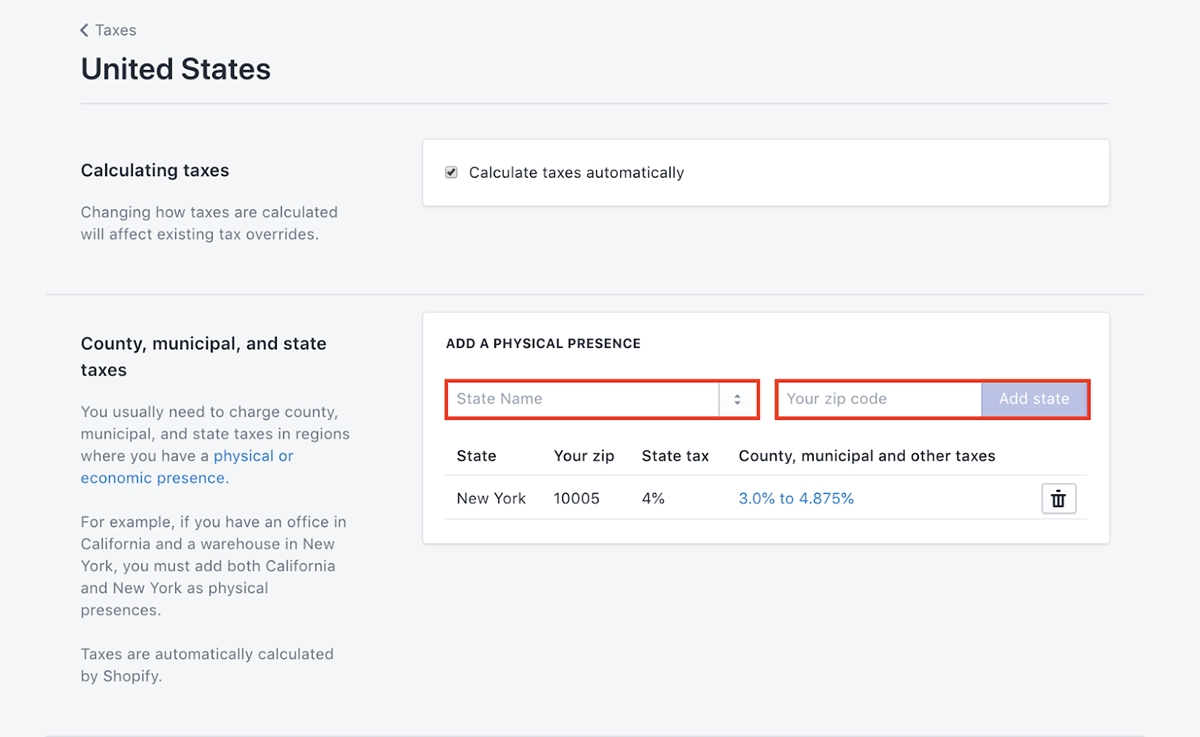

Schritt 3 : Fügen Sie das Bundesland hinzu, in dem Sie physisch präsent sind. Ich habe NYC hinzugefügt, also taucht New York unter den Kästchen auf. Klicken Sie dann auf Save .

Wenn Sie in verschiedenen Bundesstaaten physisch präsent sind, erhebt Shopify automatisch den richtigen Betrag an Umsatzsteuer für eine Bestellung, basierend auf jedem Bundesstaat. Für Bestellungen aus Staaten, in denen Sie keine physische Präsenz haben, wird keine Umsatzsteuer erhoben.

Letzte Worte

Also, hier sind die wichtigsten Erkenntnisse aus diesem Artikel für Sie.

- Sie sind verpflichtet, Einkommenssteuer auf den Nettogewinn zu zahlen, den Ihr Geschäft erwirtschaftet. Diese wird an die Regierung Ihres Wohnsitzes gezahlt, und Sie müssen diese Steuer jährlich entrichten.

- Online-Händler müssen in jedem Staat, in dem sie physisch präsent sind, Umsatzsteuer erheben und zahlen.

Ich hoffe, dieser Artikel hat Ihnen die Kopfschmerzen gelindert, die Ihnen die Steuern verursacht haben, und Ihnen geholfen , Ihre Shopify-Steuern für Dropshipping einfacher einzurichten .

Wenn Sie weitere Fragen haben, hinterlassen Sie bitte unten einen Kommentar. :-)

Zusammenhängende Posts:

- Shopify DropShipping Guide: Wie starte ich ein Dropshipping-Geschäft?

- Shopify Dropshipping-Bewertungen

- Wie funktioniert Dropshipping bei Shopify?

- So automatisieren Sie das Dropshipping in Shopify VOLLSTÄNDIG