Die Zukunft von FinTech: Predictive Analytics und KI-gesteuerte Erkenntnisse

Veröffentlicht: 2023-08-01In der sich ständig weiterentwickelnden Landschaft der Finanztechnologie (FinTech) haben sich Daten zur neuen Währung entwickelt. Es treibt Innovationen voran und gestaltet die Branche neu. Durch die rasante Verbreitung digitaler Transaktionen, Online-Banking und mobiler Zahlungen werden jede Sekunde unglaubliche Datenmengen generiert.

Es kommt jedoch nicht nur auf die Datenmenge an, sondern auch darauf, wie Finanzunternehmen und -institutionen ihr Potenzial nutzen, um wertvolle Erkenntnisse zu gewinnen und fundierte Entscheidungen zu treffen.

Der Umfang der Informationen, die in der physischen Welt und in der Weltwirtschaft zirkulieren, ist immens und vielfältig. Es stammt aus verschiedenen Kanälen wie Sensoren, Satellitenbildern, Webaktivitäten, digitalen Anwendungen, Videos und Kreditkartentransaktionen.

Allerdings haben die unverarbeiteten Daten nur eine begrenzte Bedeutung, bis sie mit anderen Daten kombiniert und in Informationen zur Verbesserung der Entscheidungsfindung umgewandelt werden. Die Daten gewinnen an Relevanz und liefern wertvolle Erkenntnisse, indem beispielsweise Verkaufszahlen innerhalb historischer Daten oder Markttrends kontextualisiert werden. Plötzlich können diese Zahlen auf Wachstum oder Rückgang im Vergleich zu Benchmarks oder als Ergebnis spezifischer Strategien hinweisen.

Da die Menge der durch Finanztransaktionen generierten Daten immer weiter ansteigt, wird es für FinTech-Unternehmen immer wichtiger, in Datenanalysen und die Integration von prädiktiven Analysen mit KI-Unterstützung zu investieren. Um das volle Potenzial dieser riesigen Datensätze auszuschöpfen und eine erweiterte Datenanalyse zu ermöglichen, greifen sie häufig auf das Fachwissen von KI-Entwicklungsdiensten zurück. Insbesondere solche, die Algorithmen und Techniken des maschinellen Lernens einsetzen, um Muster zu extrahieren und zu identifizieren und fundierte Entscheidungsprozesse voranzutreiben.

Einführung in KI im FinTech-Bereich

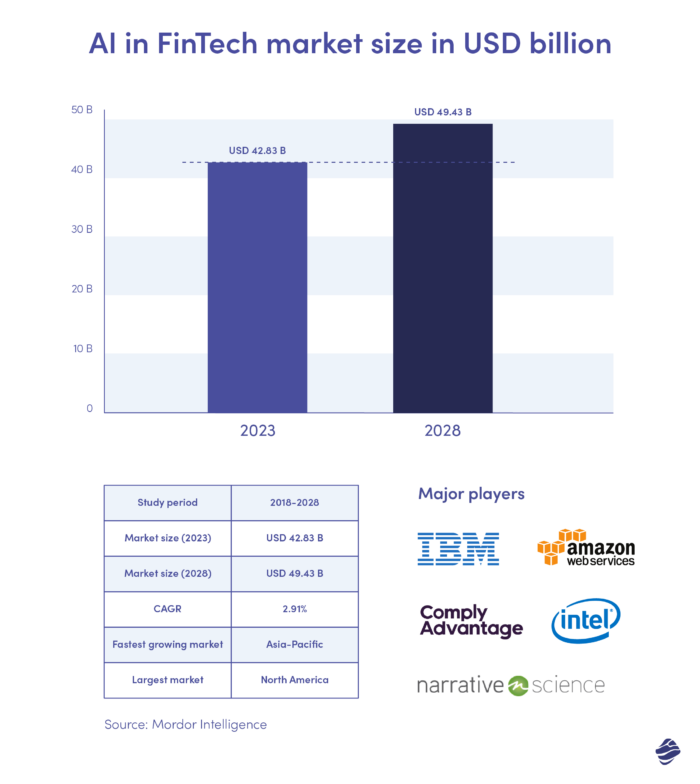

Laut dem Mordor Intelligence-Bericht wird die Größe des KI-Marktes im Fintech-Bereich im Jahr 2023 auf 42,83 Milliarden US-Dollar geschätzt. Bis 2028 soll er 49,43 Milliarden US-Dollar erreichen. Darüber hinaus wird erwartet, dass er im Prognosezeitraum (2023) mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 2,91 % wächst -2028).

Dies ist ein Beweis dafür, dass Bank- und Finanzinstitute mit Predictive Analytics wertvolle Einblicke in zukünftige Trends, Kundenverhalten und Marktdynamik gewinnen können, um proaktive, fundierte und strategische Geschäftsentscheidungen zu treffen.

Darüber hinaus unterstreicht der aktuelle Mckinsey-Bericht „Autonomy of AI: Staying on the forefront of AI in Banking“ die Bedeutung von Technologie, insbesondere KI, Blockchain, Cloud Computing sowie Daten- und Predictive-Analytics-Tools , für die Erzielung von Effizienz und die Förderung von Geschäftsinnovationen der Finanzbranche. Diese Technologien ermöglichen es Bankunternehmen, einen riesigen Kundenstamm, darunter Millionen von Einzelkunden und Geschäftskunden, mit bemerkenswerter Effizienz auf ihrer digitalen Plattform zu bedienen. Die niedrigen IT-Betriebs- und Wartungskosten pro Konto tragen zusätzlich zu ihrem Vorteil bei der Versorgung der breiten Bevölkerung bei.

Der Einsatz von Cloud Computing und Datenanalyse ermöglicht es der Finanzdienstleistungsbranche, überlegene Risikomodelle zu entwickeln. Dies führt zu einer schnellen Beurteilung finanzieller Risiken und der Genehmigung von Kreditprodukten für Kunden, ein bisher unvorstellbarer Prozess.

Darüber hinaus können Finanzunternehmen ein wirtschaftlich nachhaltiges und profitables Geschäftsmodell schaffen, indem sie Kreditanfragen erfolgreich bearbeiten und ein Gleichgewicht zwischen Kosten und Rendite wahren. Die hervorgehobenen Beispiele zeigten, wie der Einsatz technologiegetriebener Lösungen traditionelle Finanzprozesse und Bankpraktiken verändern und Finanzdienstleistungen für ein breiteres Publikum zugänglicher und effizienter machen kann.

Erweiterte Datenanalyse für eine verbesserte Entscheidungsfindung

Durch die Implementierung KI-gesteuerter Erkenntnisse können FinTech-Unternehmen eine umfassende Datenstrategie entwickeln, die deskriptive, prädiktive und präskriptive Analysen umfasst. Maschinelles Lernen und KI-Implementierung erweitern die Möglichkeiten und sorgen für mehr Datensicherheit für jede Art dieser Analyseansätze.

Heutzutage folgen Finanzorganisationen diesem Beispiel und automatisieren die Datenverarbeitung durch den Einsatz von Analyseautomatisierungstools und prädiktiver Modellierung. Abhängig von der Geschäftsperspektive kann die Datenstrategie für das Finanzteam aus Folgendem bestehen:

- Deskriptive Analysen, bei denen Rohdaten wie Verkaufszahlen, Zählungen und Kundenstatistiken in umsetzbare Informationen umgewandelt werden, die als Entscheidungshilfe dienen können. FinTech-Unternehmen können durch die Analyse historischer Daten Einblicke in vergangene Leistungen und Trends gewinnen.

- Predictive Analytics nutzt fortschrittliche Technologien wie KI, maschinelles Lernen und Big Data, um zukünftige Ereignisse und Ergebnisse vorherzusagen. Durch die Identifizierung von Mustern und Korrelationen in Daten ermöglicht Predictive Analytics Unternehmen, fundierte Vorhersagen über zukünftige Trends, Kundenverhalten und Marktdynamik zu treffen.

- Prescriptive Analytics erweitert die Analyse, indem es intelligente Empfehlungen liefert und optimale Vorgehensweisen vorschlägt, um die gewünschten Ergebnisse zu erzielen. Durch die Berücksichtigung verschiedener Dateneingaben und den Einsatz von Algorithmen unterstützt die präskriptive Analyse Unternehmen bei der Bewältigung von Herausforderungen und beim Treffen datengesteuerter Entscheidungen.

Prescriptive und Predictive Analytics bieten umfassende Einblicke in die Probleme des FinTech-Geschäfts. Sie bieten Hinweise zu den wirksamsten Strategien zur Bewältigung dieser Probleme. Diese Analysemethoden ermöglichen es Unternehmen, ihre Leistung zu optimieren, die Effizienz zu steigern und Chancen in einem sich schnell entwickelnden Markt zu nutzen.

Eine weitere Art der Analyse, die im Banken- und Finanzsektor von erheblicher Bedeutung ist, ist die Echtzeitanalyse . Echtzeitanalysen beziehen sich auf den Prozess der Analyse von Daten und statistischen Modellen und der Generierung von Erkenntnissen in Echtzeit oder nahezu in Echtzeit. Dabei geht es um die kontinuierliche Überwachung und Verarbeitung von Datenströmen bei ihrer Entstehung, was den FinTech-Institutionen eine sofortige Entscheidungsfindung und Maßnahmen ermöglicht.

Vorteile von KI-gesteuerten Erkenntnissen im FinTech-Bereich

Zu den sogenannten „Edge-Technologien“, die unter KI-gestützte Technologien fallen, gehören natürliche Sprachverarbeitung (NLP), Sprachskriptanalyse, virtuelle Agenten, Computer Vision, Gesichtserkennung, Blockchain, Robotik und Verhaltensanalyse. Diese fortschrittlichen Funktionen spielen eine entscheidende Rolle bei der Verbesserung des Kundenerlebnisses und der Kundenbindung durch verschiedene Aspekte wie Interaktionskanäle, intelligente Beratung und schnellere Bearbeitung. Darüber hinaus ermöglichen sie personalisierte Angebote mit präzisem Underwriting. Nicht zuletzt steigern sie die betriebliche Effizienz entlang der gesamten Wertschöpfungskette. Sie umfassen Kundendienst, Überwachung, Datensatzverwaltung und mehr.

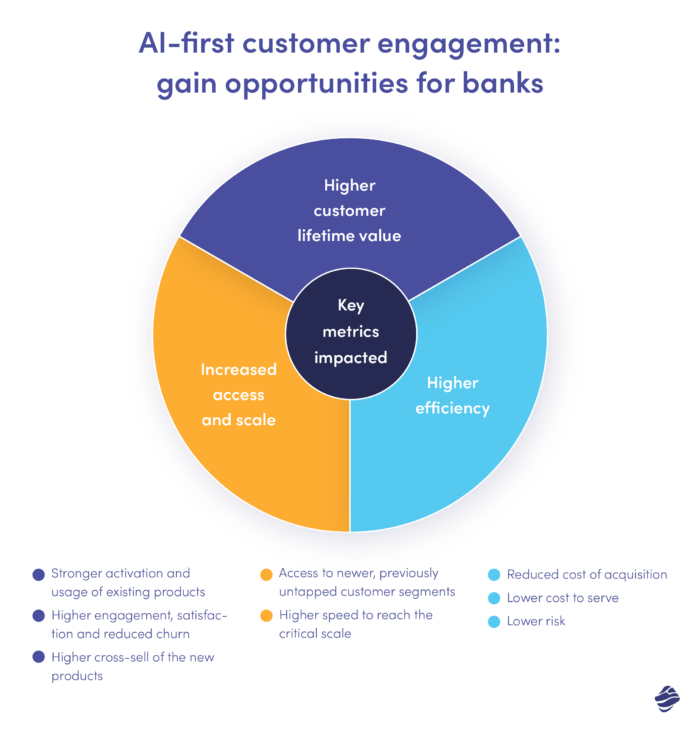

Laut einem McKinsey-Bericht können Finanzinstitute durch die Priorisierung von KI/ML-Anwendungsfällen eine Automatisierung für über 20 Entscheidungsprozesse über verschiedene Customer Journeys hinweg erreichen. Insbesondere Banken, die zunehmend auf KI- und Analysefunktionen zurückgreifen, können wichtige Bereiche verbessern:

- Kundengewinnung,

- Kreditentscheidungen,

- Überwachung und Sammlung,

- Stärkung der Kundenbeziehungen,

- und intelligente Wartung.

Zu den Vorteilen der Integration von Vorhersagefunktionen in künstliche Intelligenz und maschinelles Lernen im Finanzsektor gehören:

- Verbesserte Kundenakquise: Durch den Einsatz von End-to-End-Automatisierung und fortschrittlichen Analysen können Banken außergewöhnliche Kundenerlebnisse schaffen und während der gesamten Kundenakquise hochgradig personalisierte Nachrichten übermitteln. Dieser Ansatz verschafft ihnen einen Wettbewerbsvorteil und führt zu höheren Kundengewinnungsraten.

- Erhöhter Customer Lifetime Value: Die kontinuierliche und intelligente Interaktion mit Kunden über eine Reihe von Produkten und Dienstleistungen hinweg stärkt die Kundenbeziehung und erhöht letztendlich ihren Lifetime Value für die Bank.

- Verbesserte Betriebseffizienz: Durch den umfassenden Einsatz der Automatisierung, insbesondere in der Dokumentenverarbeitung, Überprüfung und Entscheidungsfindung während der Akquise und Bearbeitung, können Banken ihre Betriebskosten erheblich senken.

- Reduziertes Kreditrisiko: Banken können Kreditrisiken wirksam mindern, indem sie potenzielle Kunden genauer prüfen und Verhaltensweisen frühzeitig erkennen, die auf ein höheres Ausfall- und Betrugsrisiko hinweisen, und so ein stabileres und sichereres Finanzumfeld gewährleisten.

Darüber hinaus können Banken durch die Implementierung von AA/ML-Modellen, die in der Lage sind, umfangreiche und vielfältige Datensätze nahezu in Echtzeit zu analysieren, Neukunden für Kreditdienstleistungen effizient bewerten, angemessene Kreditlimits und Preise festlegen und einen besseren Einblick in zukünftige Ergebnisse von Geldzuflüssen erhalten und Abflüsse mit Cashflow-Prognosefunktionen.

Anwendungsfälle von Predictive Analytics in Finanzdienstleistungen

Predictive Analytics, eine Facette der Advanced Analytics, nutzt historische Daten, statistische Modellierung, Data Mining und maschinelles Lernen, um bevorstehende Ergebnisse vorherzusagen.

Finanzverantwortliche nutzen prädiktive Analysen im Finanzbereich weitgehend, um Muster in Daten zu erkennen und so potenzielle Risiken und Chancen zu identifizieren. Heutige Unternehmen, die oft mit Big Data und Datenwissenschaft in Verbindung gebracht werden, kämpfen mit einer Flut von Daten, die von Protokolldateien bis hin zu Bildern und Videos reichen und über verschiedene Repositorys innerhalb des Unternehmens verstreut sind. Daher können Datenwissenschaftler Deep-Learning- und Machine-Learning-Algorithmen einsetzen, um diese wertvollen Erkenntnisse aus Informationsreservoirs zu extrahieren, Muster effektiv zu erkennen und zukünftige Ereignisse vorherzusagen. Prominente statistische Techniken wie logistische und lineare Regressionsmodelle, neuronale Netze und Entscheidungsbäume bilden die Grundlage dieses Vorhersageprozesses und generieren vorläufige Vorhersageerkenntnisse, die als Grundlage für weitere Vorhersageeinsichten und Finanzentscheidungen dienen. Im Folgenden werden wir mehrere Anwendungsfälle untersuchen, wie Predictive Analytics in Finanzdienstleistungen eingesetzt werden kann.

Kreditbewertung und Risikobewertung im Finanzwesen

Banken nutzen ein Vorhersagemodell und Analysen, um die Kreditwürdigkeit potenzieller Kreditnehmer zu bewerten. Durch die Analyse historischer Daten, Kredit-Scores, Finanzverhalten und anderer relevanter Faktoren können Vorhersagemodelle die Wahrscheinlichkeit eines Kreditausfalls oder einer Kreditrückzahlung beurteilen und es Banken ermöglichen, fundierte Kreditentscheidungen zu treffen.

Wie handhaben Banken das Kreditrisikomanagement?

Banken wenden verschiedene Taktiken an, um das Kreditrisiko effektiv zu verwalten. Sie legen genaue Kreditvergabekriterien fest, zu denen auch die Vorgabe einer Mindestkreditwürdigkeit für Kreditnehmer gehören kann. Darüber hinaus überwachen sie regelmäßig ihre Kreditportfolios, bewerten Schwankungen in der Kreditwürdigkeit der Kreditnehmer und nehmen bei Bedarf notwendige Anpassungen vor.

Zur Bewertung der Risikokosten nutzen Kreditgeber eine Vielzahl von Daten des Kreditnehmers, des Kreditgebers selbst und externer Stellen wie Kreditagenturen. Zu den eingesetzten Methoden gehören Kredit-Scores und Kreditrisikoanalysemodelle , die es Kreditgebern ermöglichen, den erwarteten Verlust auf der Grundlage von Faktoren wie der Ausfallwahrscheinlichkeit, der Verlustquote bei Ausfall und dem Risiko bei Ausfall abzuschätzen.

Der Einsatz einer KI-gestützten Kreditrisikoanalyse ermöglicht es Kreditgebern, fundiertere Entscheidungen über Kreditanträge zu treffen, subtile Muster zu erkennen und potenzielle Ausfälle präziser vorherzusagen, was letztendlich Risiken reduziert und die Gesamtqualität des Kreditportfolios verbessert.

Wie kann die Optimierung der Kreditwürdigkeit Ihren Umsatz erheblich steigern?

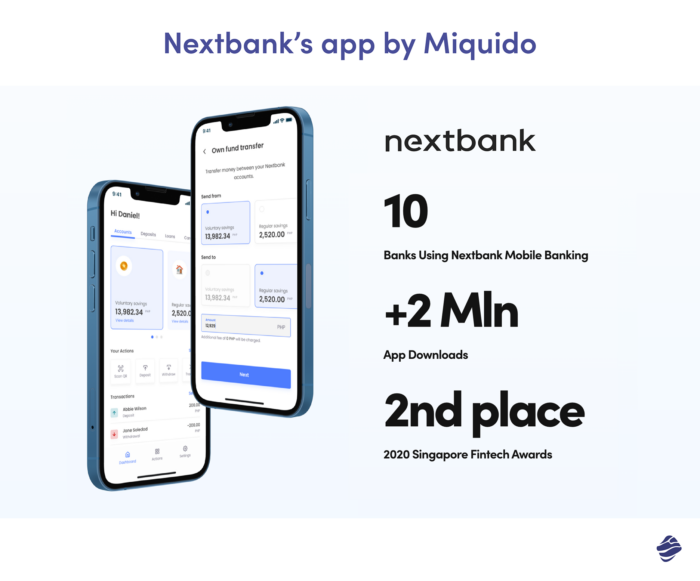

Miquido's lud den CEO von NextBank ein, um die praktischen Anwendungen von KI und bahnbrechende Fortschritte im FinTech-Bereich zu diskutieren.

In einem kostenlosen Webinar rund um die Anwendung von KI im Finanz- und Bankgeschäft konzentrierten wir uns auf praktische Anwendungen von KI und darauf, wie Sie Ihre Kreditwürdigkeitsprüfung in ein profitables Kraftpaket verwandeln können. Das Webinar präsentiert eine Mobile-Banking-Fallstudie von NextBank.

Betrugserkennung mithilfe von KI und ML

Finanzinstitute können prädiktive Analysen einsetzen, um betrügerische Aktivitäten in Echtzeit zu erkennen. Durch die kontinuierliche Analyse von Transaktionsdaten und Kundenverhaltensmustern können Banken verdächtige Transaktionen erkennen und betrügerische Aktivitäten verhindern und so sowohl das Vermögen der Kunden als auch den Ruf der Bank schützen.

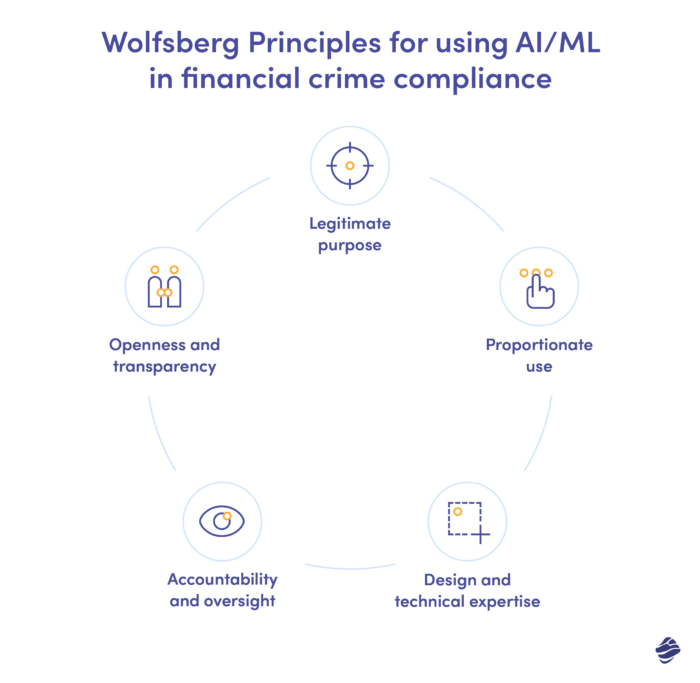

Im Jahr 2022 hat die Wolfsberg Group, ein Zusammenschluss von 13 globalen Banken, der sich die Entwicklung von Rahmenwerken und Leitlinien für den Umgang mit Finanzkriminalitätsrisiken zum Ziel gesetzt hat, fünf Best Practices skizziert, um den verantwortungsvollen Einsatz von KI und ML beim Umgang mit Finanzkriminalitätsrisiken sicherzustellen.

Zu diesen Praktiken gehört die klare Definition des Umfangs von KI-Tools und die Umsetzung von Governance-Plänen, um das Risiko eines Missbrauchs zu mindern und gleichzeitig Datenveruntreuung und algorithmische Voreingenommenheit zu berücksichtigen. Es betont die Notwendigkeit einer verhältnismäßigen Nutzung der KI-Leistung mit regelmäßigen Risikobewertungen, um Vorteile wie risikobasierte Alarmpriorisierung und Betrugserkennung auszugleichen. Darüber hinaus sind angemessenes Design und technisches Fachwissen unerlässlich, um die Funktionen der KI zu verstehen, Ziele zu definieren, Nachteile wie Voreingenommenheit zu kontrollieren und die Erklärbarkeit für Ermittler sicherzustellen.

Das Rahmenwerk legt außerdem Wert auf Verantwortlichkeit und Aufsicht über den gesamten Lebenszyklus der KI, selbst wenn vom Anbieter bereitgestellte KI verwendet wird, mit ethischen Prüfungen und Compliance-Anpassung. Es ist von entscheidender Bedeutung, ein Gleichgewicht zwischen den Transparenzerwartungen der Regulierungsbehörden und den Vertraulichkeitsanforderungen zu finden, und KI-Systeme sollten klare Gründe für Risikoerkennungsentscheidungen liefern, um Offenheit zu wahren und einen robusten Prüfpfad zu gewährleisten.

Bankkunden vor potenziellen Betrugsversuchen schützen: eine Fallstudie von NextBank

NextBank, ein zukunftsorientiertes Bankunternehmen, erkannte das Potenzial einer sicheren und benutzerfreundlichen mobilen App. Mit dem Ziel, seinen Kunden beispiellose Sicherheit und Komfort zu bieten, hat NextBank eine mobile App entwickelt, die nicht nur strenge Sicherheitsanforderungen erfüllt, sondern auch ein nahtloses Bankerlebnis bietet.

NextBank verfolgte einen mehrschichtigen Ansatz, der die neuesten Sicherheitsprotokolle und Best Practices der Branche berücksichtigte. Durch die Implementierung einer Ende-zu-Ende-Verschlüsselung und strenger Authentifizierungsverfahren schafften sie bei den Benutzern ein Gefühl des Vertrauens und ermutigten sie, Finanztransaktionen beruhigt durchzuführen.

Um die strengen OWASP-Standards zur Anwendungssicherheitsüberprüfung einzuhalten, hat das Entwicklungsteam von Nextbank eine kostengünstige, sichere Banking-App eingeführt. Dadurch sind höchste Datenschutz- und Sicherheitsstandards gewährleistet. Die Fallstudie von NextBank zeigt ihre besonderen Bemühungen, Kunden vor potenziellen Betrugsversuchen zu schützen.

KI-gestützte Kundensegmentierung und Personalisierung im Finanzwesen

Predictive Analytics wird verwendet, um Kunden anhand ihrer Vorlieben, Verhaltensweisen und Bedürfnisse zu segmentieren. Durch das Verständnis der Kundensegmente können Banken personalisierte Finanzprodukte und -dienstleistungen anbieten, das Kundenerlebnis verbessern und die Kundenbindung stärken. Allerdings tragen Bank- und Finanzorganisationen die Verantwortung, Strategien zu entwickeln, die zahlreiche Segmentierungsziele erfüllen, ohne gegen Compliance-Richtlinien und etablierte rechtliche Bestimmungen zu verstoßen.

Finanzinstitute können Segmentierungs- und Personalisierungsinitiativen über Vertriebs- und Marketingkanäle hinweg nutzen, indem sie eine zusammenhängende Erzählung basierend auf Daten aus mehreren Kampagnen und Touchpoints erstellen. Zweitens die Erstellung personalisierter Blog-Inhalte, die auf der Grundlage der Produktnutzung und des Interesses an kleine Kundensegmente gerichtet sind. Schließlich segmentieren wir die Kunden anhand ihres Kaufzyklus und passen die Marketingbemühungen an ihre Bedürfnisse in jeder Phase der Reise an. Diese Ansätze umfassen Marketinganalysen und datengesteuerte Inhaltserstellung, um das Kundenerlebnis zu optimieren und Beziehungen zu stärken.

LLMs und KI werden das Benutzererlebnis in der Bankenbranche auf vielfältige Weise beeinflussen.

Forbes: Die Zukunft der KI im Bankwesen

Beispiele hierfür sind die Analyse von Kundendaten, um personalisierten Kundenservice, individuelle Finanzberatung und proaktive Betrugserkennung anzubieten. Darüber hinaus kann KI dazu beitragen, Routineaufgaben zu automatisieren, die Effizienz zu steigern, die Kosten für Banken zu senken und gleichzeitig einen schnelleren Kundensupport zu ermöglichen. Schließlich kann KI dabei helfen, ein gesprächiges Banking-Erlebnis zu schaffen. Es ist unübertroffen, wenn es darum geht, Benutzerinteraktionen zu vereinfachen und Bankdienstleistungen in mehreren Sprachen verfügbar zu machen.

KI-gestützte Personalisierung in der SBAB-App: eine Fallstudie von Miquido

Die von Miquido entwickelte mobile SBAB-App ist eine umfassende Plattform für Finanzsparen und Kreditmanagement.

Als Paradebeispiel für KI-gestützte Personalisierung hat Miquido intuitive Hypothekendarlehensleitfäden für Hauskäufer in die App integriert. Die SBAB-App bietet Nutzern bequemen Zugriff auf häufig gesuchte Informationen zu Hypothekendarlehen und vereinfacht so den Entscheidungsprozess potenzieller Hauskäufer.

Abwanderungsvorhersage und Kundenbindung

Vorhersagemodelle helfen Banken dabei, Kunden zu identifizieren, bei denen die Wahrscheinlichkeit besteht, dass sie ihre Konten abwandern oder schließen. Der Abwanderungsvorhersagealgorithmus kann eine Vielzahl von Faktoren für prädiktive Analysen im Finanzwesen nutzen. Zu den bemerkenswerten Faktoren gehören demografische und psychografische Daten des Kunden, Transaktionen, Preisdaten, wirtschaftliche Faktoren, Elemente des Kundenverhaltens und Kundenreisen.

Banken können wertvolle Kunden binden und die Abwanderungsraten senken, indem sie proaktiv eingreifen und maßgeschneiderte Anreize oder personalisierte Angebote anbieten.

Markttrendanalyse und Investitionsmöglichkeiten

Mit Hilfe von Predictive Analytics können Finanzorganisationen Markttrends analysieren und Veränderungen der Marktbedingungen vorhersagen. Diese Erkenntnisse helfen dabei, strategische Investitionsentscheidungen zu treffen, Portfolios anzupassen und sich bietende Chancen zu nutzen.

Darüber hinaus können Finanzorganisationen mit Predictive Analytics Investitionsmöglichkeiten identifizieren, indem sie historische Daten, Markttrends und Kundenverhalten analysieren. Durch das Verständnis der Dynamik verschiedener Finanzinstrumente und Anlageklassen können Unternehmen datengesteuerte Investitionsentscheidungen treffen. Sie können auch von aufkommenden Trends profitieren und ihre Portfolios optimieren, um bessere Renditen zu erzielen.

Cross-Selling- und Upsell-Möglichkeiten

Prädiktive Analysen helfen Banken dabei, Cross-Selling- und Upselling-Möglichkeiten für bestehende Kunden zu identifizieren. Durch die Analyse von Kundendaten und Kaufhistorien können Banken relevante Finanzprodukte und -dienstleistungen empfehlen. Und dadurch den Umsatz und die Kundenbindung steigern.

Portfoliooptimierung

Vorhersagemodelle nutzen Risikobereitschaft, historische Marktdaten und Kundenziele, um optimale Vermögensallokationen für verbesserte Anlageportfolios zu empfehlen. Die Portfoliooptimierung bietet entscheidende Vorteile für Anleger und Manager. Ziel ist es, die Rendite zu maximieren und gleichzeitig das Risiko effektiv zu managen, um einen wünschenswerten Risiko-Rendite-Kompromiss an der Effizienzgrenze zu erreichen. Dies stellt die Kunden zufrieden, indem es hohe Renditen pro Risikoeinheit liefert.

Zweitens legt die Portfoliooptimierung Wert auf Diversifizierung, die Reduzierung unsystematischer oder nicht bewerteter Risiken und den Schutz der Anleger vor den Nachteilen leistungsschwacher Vermögenswerte. Ein gut diversifiziertes Portfolio stellt sicher, dass Anleger auch unter turbulenten Marktbedingungen in einer komfortablen Zone bleiben. Darüber hinaus ermöglichen ein aktives Portfoliomanagement und die Analyse von Marktdaten den Managern, Marktchancen vor anderen zu erkennen. Es ermöglicht ihnen auch, diese Chancen zum Nutzen ihrer Anleger zu nutzen.

Einhaltung gesetzlicher Vorschriften

Predictive Analytics unterstützt Banken dabei, die Einhaltung gesetzlicher Vorschriften sicherzustellen. Durch die Analyse umfangreicher Daten können Banken Strafen vermeiden und regulatorische Anforderungen erfüllen. Sie nutzen diese Daten, um potenzielle Compliance-Risiken zu erkennen und vorbeugende Maßnahmen zu ergreifen.

Das Aufkommen von KI hat zu einer höheren Effizienz, Genauigkeit und Kosteneffizienz bei Compliance-Prozessen im Finanzdienstleistungssektor geführt.

Jon Leitner Präsident bei Ascent

KI-gestützte Tools können große Mengen an Daten und Dokumenten durch Kategorisierung, Tagging und Indexierung effizient organisieren. Diese Fähigkeit ist besonders vorteilhaft für die Einhaltung gesetzlicher Vorschriften . Es ermöglicht Finanzinstituten, bestimmte Transaktionen, Kunden oder Verhaltensmuster schnell zu identifizieren und zu überwachen. Darüber hinaus beseitigt die Fähigkeit der KI, die Datenstruktur zu standardisieren, Subjektivität, sorgt für Konsistenz über verschiedene Abteilungen hinweg und erleichtert einfache Vergleiche. Dadurch wird das Potenzial für Fehler oder Auslassungen in Compliance-Berichten deutlich reduziert.

Vorhersagemodelle in der Finanzprognose

Vorhersagemodelle haben die Finanzprognose zu einer dynamischen und datengesteuerten Disziplin gemacht und Unternehmen Einblicke verschafft, die zuvor nicht zugänglich waren. Diese Modelle sind unverzichtbare Werkzeuge für Unternehmen und Finanzfachleute. Sie helfen bei der Umsatzprognose, der Kreditrisikobewertung und dem Verständnis der Kunden in einer unvorhersehbaren Finanzlandschaft.

Die Rolle von KI bei Finanzprognosen und Entscheidungsfindung

Die Fähigkeit von KI, riesige Datenmengen zu verarbeiten, komplizierte Muster aufzudecken und Vorhersagen zu generieren, hat die Aufmerksamkeit von Branchenführern auf sich gezogen. Experten betonen das Potenzial von KI, Finanzprognosen zu verbessern, indem sie präzisere Erkenntnisse in Echtzeit ermöglicht. Darüber hinaus nimmt die Rolle der KI bei der Verbesserung der menschlichen Entscheidungsfindung zu. In Kombination mit menschlichem Fachwissen kann KI die Entscheidungsergebnisse in komplexen und datenintensiven Szenarien erheblich verbessern.

Durch die Nutzung KI-gestützter prädiktiver Analysen verschaffen sich Finanzinstitute einen Wettbewerbsvorteil. KI-gesteuerte Prognosen liefern wichtige Einblicke in Markttrends, Verbraucherverhalten, Lieferketten und Risikomanagement. Sie ermöglichen außerdem eine agile und fundierte Entscheidungsfindung. Diese Kombination aus menschlichem Fachwissen und den analytischen Fähigkeiten der KI läutet eine neue Ära der Effizienz und des strategischen Vorteils ein. Es treibt auch den Finanz- und Bankensektor zu nachhaltigem Wachstum und Erfolg an.

Wie Finanzdienstleister mit Predictive Analytics in die Zukunft investieren können

Um diesen Entwicklungen einen Schritt voraus zu sein, müssen Banken und große Finanzinstitute Investitionen in eine geeignete Technologieinfrastruktur priorisieren. Dies kann die Einführung cloudbasierter Lösungen, die Förderung interner Fachkenntnisse in NLP oder Chatbot-Entwicklung und den Aufbau von Kooperationen mit Fintech-Startups umfassen. Darüber hinaus sollte der Schwerpunkt auf die Umsetzung strenger Datenverwaltungs- und Sicherheitsmaßnahmen gelegt werden, um die Einhaltung der Vorschriften zu gewährleisten und Betrug vorzubeugen.