Wie viel kostet Rechnungs-Factoring?

Veröffentlicht: 2022-02-05Rechnungs-Factoring kann den Cashflow verbessern und Zeit und Ressourcen freisetzen .

Viele verschiedene Arten von Unternehmen nutzen es. Aber weil sie unterschiedlich sind, sind es auch ihre Factoring-Gebühren.

Um festzustellen, ob Rechnungs-Factoring die richtige Lösung für Ihr Unternehmen ist und wie viel es kosten wird, sollten Sie es im Kontext Ihrer Branche und spezifischen Geschäftssituation betrachten.

Ein erster Schritt dazu ist zu verstehen, wie die Kosten für das Factoring von Rechnungen berechnet werden. Dieser Artikel wird Ihnen dabei helfen.

Doch zunächst ein kurzer Blick auf einige Hintergrundinformationen.

So funktionieren Factoring-Unternehmen

Rechnungs-Factoring-Unternehmen sind darauf spezialisiert, Rechnungen im Auftrag anderer Unternehmen zu verarbeiten. Sie können eigenständige Unternehmen oder Tochtergesellschaften anderer Unternehmen der Finanzbranche sein.

Rechnungs-Factoring ist nicht mit einer anderen Art der Rechnungsfinanzierung zu verwechseln: dem Rechnungsrabatt . Letzteres ist der Fall, wenn ein Unternehmen seine bestehenden Rechnungen als Sicherheit für fast einen Bankkredit stellt.

Der Hauptunterschied zwischen den beiden besteht darin, dass erstere andere Unternehmensdienstleistungen als nur die Kapitalvergabe umfasst. Dies bedeutet, dass das Rechnungs-Factoring in der Regel eine teurere – aber umfassendere – Dienstleistung ist als die Rechnungsdiskontierung.

Es ist eine von mehreren Finanzierungsmöglichkeiten, die Unternehmen zur Verfügung stehen.

Benachrichtigungs- vs. Benachrichtigungs-Factoring

Käufer (dh diejenigen, die die Rechnung bezahlen) können erkennen oder nicht erkennen, dass sie es mit einem externen Rechnungs-Factoring-Unternehmen zu tun haben.

Dies hängt davon ab, ob ihr Anbieter ein Benachrichtigungs- (wenn Käufer wissen, dass ein Dritter die Rechnung bearbeitet) oder eine Nicht-Benachrichtigungs-Factoring- Einrichtung verwendet (wenn sie es nicht wissen).

Die meisten Factoring-Unternehmen bieten Benachrichtigungs-Factoring an. Die Einrichtung von Factoring ohne Anzeige erfordert mehr Arbeit, aber die Qualifizierung erfordert in der Regel strengere Kriterien, was wiederum die Kosten senken kann.

Echtes vs. echtes Factoring

Die meisten Factoring-Unternehmen bieten einen unechten Factoring -Service an. Das heißt, wenn der Käufer die Rechnung ganz oder teilweise nicht bezahlt, muss der Anbieter (nicht das Factoring-Unternehmen) für die Kosten aufkommen.

Beim echten Factoring übernimmt das Factoring- Unternehmen die Haftung für jede Rechnung. Aufgrund des offensichtlichen Risikos ist diese Art des Factorings teurer und erfordert eine bessere Bonität, um sich dafür zu qualifizieren.

Ist Rechnungs-Factoring das Richtige für Ihr Unternehmen?

Es gibt verschiedene Arten der Rechnungsfinanzierung. Ob insbesondere Rechnungs - Factoring für Sie kosteneffektiv ist, hängt in der Regel davon ab, ob Sie die Liquidität verbessern müssen, um den Umsatz zu halten oder zu steigern.

Sie können eine Factoring-Funktion für Rechnungen nur mit einigen höherwertigen Konten oder für einen kurzen Zeitraum nutzen. Vielleicht hat zum Beispiel ein plötzliches Wachstum Ihre Buchhaltung, die auf die Verarbeitung eines geringeren Rechnungsvolumens ausgelegt war, vorübergehend überfordert.

Die Kosten für das Factoring von Rechnungen wären verschwendete Ausgaben, wenn Sie Ihre Rechnungen nicht sofort bezahlen müssen – schließlich verringern sie den Gesamtbetrag des Rechnungsbetrags, den Sie erhalten.

Die Grundbestandteile der Factoring-Kosten

Es gibt zwei grundlegende Teile, um Factoring-Gebühren in Rechnung zu stellen:

- Die Rabattgebühr + die Servicegebühr

Für beide gibt es im Rechnungs-Factoring im Allgemeinen durchschnittliche Basissatz-Kostenspannen. Diese Bandbreite allein ist jedoch nicht sehr aufschlussreich, da die Gebühren normalerweise von mehreren Faktoren abhängen (siehe unten).

Sehen wir uns diese beiden Hauptbestandteile typischer Gebühren genauer an.

Diskontgebühr

Die Diskontgebühr (manchmal auch als Diskontsatz oder Faktorsatz bezeichnet ) ist die Gebühr, die das Factoring-Unternehmen für das Factoring einer Rechnung erhebt.

Sie wird prozentual vom Rechnungswert berechnet und liegt in der Regel zwischen 1,5 – 5 % . Der Diskontsatz gilt nur für die vorgestreckten Mittel. Sie wird oft als Jahresrate berechnet und dann wöchentlich oder monatlich abgerechnet.

Wenn es sich beispielsweise um 5 % Ihres Gesamtrechnungswerts handelt und Sie Rechnungs-Factoring für eine einzelne Rechnung über 100.000 $ mit einer Laufzeit von 30 Tagen pro Jahr verwenden, zahlen Sie 410,95 $ ((5.000 ÷ 365) x 30).

Es kann sich grundsätzlich um einen Zinssatz auf den vom Rechnungs-Factoring-Unternehmen gewährten Vorschuss handeln.

Servicegebühr

Eine Servicegebühr ist im Wesentlichen eine Verwaltungsgebühr, die Factoring-Anbieter für eine Reihe von Dienstleistungen rund um die Bearbeitung und Verwaltung von Rechnungen erheben.

Sie liegt in der Regel im Bereich von 0,5 – 2,5 % des Factoring-Rechnungswerts. Wie bei der oben genannten Diskontgebühr hängt ihre genaue Zahl von mehreren Faktoren ab.

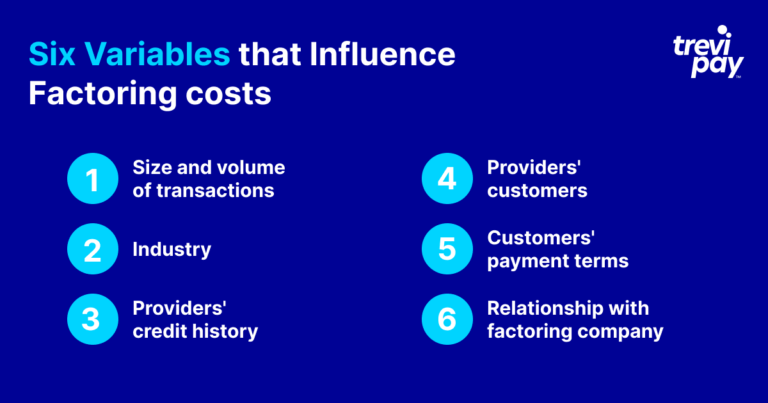

Sechs Variablen, die die Factoring-Kosten beeinflussen

Die konkrete Höhe der Factoring- und Servicegebühren hängt von mehreren Variablen ab. Viele – aber nicht alle – davon liegen außerhalb Ihrer direkten Kontrolle und einige können je nach Factoring-Anbieter variieren.

Nachfolgend finden Sie eine Liste mit einigen der wichtigsten zu berücksichtigenden Variablen.

1. Größe und Volumen der Transaktionen

Die Größe jeder Rechnung und ihr Volumen beeinflussen Ihre Factoring-Gebühr erheblich.

Wenn Sie in der Lage sind, ein hohes Rechnungsvolumen zu garantieren, bietet ein Factoring-Unternehmen wahrscheinlich niedrigere Factoring-Gebühren an.

Umgekehrt ist es in Ihrem Interesse, Ihre Rechnungen seltener Factoring-fähig zu machen, da dies die Factoring-Kosten senkt. Das heißt, die Bearbeitung einer 20.000-Euro-Rechnung kostet weniger als die Bearbeitung von zwei 10.000-Euro-Rechnungen, was weniger kostet als die Bearbeitung von vier 5.000-Euro-Rechnungen usw.

Kurz gesagt, um die Kosten niedrig zu halten, ist es in Ihrem Interesse, größere Rechnungen seltener zu berücksichtigen.

2. Industrie

Bestimmte Branchen haben einen höheren Risikofaktor als andere. Es gibt mehrere Möglichkeiten, Risiken zu messen, aber im Allgemeinen besteht Einigkeit darüber, welche Branchen das höchste Risiko aufweisen.

Als relativ risikoreich gelten beispielsweise Branchen wie der Einzelhandel, die Landwirtschaft und sogar das Rechnungswesen. Glücksspiel und Alkohol noch mehr. Während andere, wie wissenschaftliche Forschung, Laborgroßhändler und sogar Flugschulen, als risikoarm angesehen werden.

Die Factoring-Kosten spiegeln jede Branche wider. Eine Möglichkeit, diesen Faktor potenziell zu reduzieren, besteht darin, nach Rechnungs-Factoring-Unternehmen zu suchen, die auf Ihre Branche spezialisiert sind.

3. Kredithistorie des Anbieters

Einer der Schlüsselfaktoren für ein Factoring-Unternehmen, das über die Tarife (oder sogar die Gebührenstruktur) entscheidet, ist der Stand Ihres bestehenden Kreditmanagements.

Das Factoring-Unternehmen kann frühzeitig Bonitätsprüfungen (siehe unten) durchführen, um Ihre finanzielle Gesundheit festzustellen. Forderungsausfälle und schlechte Kreditwürdigkeit über einen langen Zeitraum erhöhen das Risiko für sie. Die Factoring-Gebühr, die sie anbieten, wird dies widerspiegeln.

4. Kunden der Anbieter

Die Zahlungs- und Pünktlichkeitsbilanz Ihrer Kunden beeinflusst auch die Gebühren für das Rechnungs-Factoring.

Wenn Sie einen Rückstand an ausstehenden Rechnungen von Kunden haben, wird ein Rechnungs-Factoring-Unternehmen ein hohes Maß an Risiko bei der Zusammenarbeit mit Ihnen spüren. Dies könnte dazu führen, dass sie höhere Zinssätze anbieten (um ihren Kreditschutz abzudecken) oder sogar die Zusammenarbeit mit Ihnen ablehnen.

Die Diskontgebühr, die das Factoring-Unternehmen angeben kann, spiegelt seine Wahrnehmung des Risikos einer verspäteten Zahlung oder eines Ausfalls Ihrer Kunden wider.

5. Zahlungsbedingungen der Kunden

Die meisten Rechnungen haben eine Zahlungsfrist von 30 Tagen. Wenn Ihr Unternehmen zuvor einem längeren Zeitraum (z. B. 60 oder sogar 90 Tage) zugestimmt hat, sind die Factoring-Gebühren häufig höher.

Das Factoring-Unternehmen kann über diesen Zeitraum einfach den gleichen Diskontsatz berechnen. Denn je länger es dauert, bis sie die Zahlung erhalten, desto mehr Risiken sind sie ausgesetzt.

6. Beziehung zum Factoring-Unternehmen

Wie bei Unternehmen überall sind Beziehungen in der Rechnungsfinanzierungsbranche wichtig. Denn Vertrauen ist ein besonders wichtiger Faktor in den Prozessen.

Im Laufe der Zeit kann Ihr Unternehmen eine Beziehung zu einem Factoring-Anbieter aufbauen, die auch zu einem besseren finanziellen Verständnis führen kann, was zu einem niedrigeren Basissatz für die Dienstleistung oder einem niedrigeren Diskontsatz führt.

Dies kann auf Ihrer allgemeinen Zuverlässigkeit, Ihrem Geschäftswachstumspotenzial oder positiven Marktentwicklungen basieren.

4 weitere mögliche Factoring-Gebühren

Nachfolgend finden Sie eine Auflistung möglicher Zusatzkosten, die beim Factoring entstehen können.

1. Anmeldegebühren

Einige Factoring-Anbieter erheben möglicherweise eine Art Anmeldegebühr (manchmal auch als Einrichtungsgebühr, Einrichtungsgebühr oder Antragsgebühr bezeichnet).

Dies ist nicht Teil der Gebührenstruktur jedes Unternehmens, aber es lohnt sich, bei der Suche nach einem Anbieter daran zu denken. In einigen Fällen, insbesondere wenn Ihr Unternehmen über eine hervorragende Bonität und hohe Umsätze verfügt, kann darauf verzichtet werden.

2. Gebühren für die Bonitätsprüfung

Bonitätsprüfungen sind ein notwendiger Bestandteil des Prozesses für Factoring-Unternehmen.

Die Freigabe von Barmitteln für unbezahlte Rechnungen (insbesondere Rechnungen mit hohem Wert) könnte den eigenen Cashflow eines Factoring-Unternehmens stören – ein wesentlicher Teil seines Geschäfts.

Ein Factoring-Anbieter berechnet anhand Ihrer Finanzkennzahlen wie Umsatz und Rentabilität, welche Zinssätze er anbietet.

3. Gebühren für verspätete Zahlung

Die Wahrscheinlichkeit einer verspäteten Rechnungszahlung ist für jedes Unternehmen je nach Branche und Kunden unterschiedlich. Verspätete Zahlungen stören den Factoring-Prozess und können für Sie mit Kosten verbunden sein (es sei denn, Sie verwenden einen Factoring-Anbieter ohne Rückgriff).

4. Vertragsauflösungsgebühren

Einige Factoring-Unternehmen können eine Kündigungsgebührklausel in ihren Vertrag aufnehmen.

Um diese Gebühren zu vermeiden, sollten Sie sich vor Vertragsabschluss genau überlegen, wie lange Sie Factoring benötigen.

Sie sollten überlegen, ob Ihr Liquiditätsproblem andauernd oder vorübergehend ist und ob das Factoring-Volumen die Factoring-Kosten rechtfertigt.

Fazit

Rechnungs-Factoring ist eine effiziente und beliebte Art der Rechnungsfinanzierung. Es eignet sich gut für Unternehmen, die den Cashflow schnell verbessern müssen.

Die Kosten für das Factoring von Rechnungen sind wahrscheinlich günstiger als ein Bankdarlehen und werden mit einem nützlichen Rechnungsbearbeitungsservice geliefert.

Die Grundgebührenstruktur ist bei den Anbietern meist ähnlich. Die konkreten Factoring-Gebühren hängen jedoch davon ab, welche Art des Rechnungs-Factorings ( Mitteilung oder Nichtmitteilung , Regress oder Nichtregress ) genutzt wird. Im Allgemeinen bringen hohe Rechnungen und ein größerer Umsatz niedrigere Gebühren.

Während Factoring-Gebühren stark variieren können, sollten Sie jetzt in der Lage sein, vorherzusehen, wie Ihr Unternehmen von Dienstleistern bewertet wird.