Wie funktioniert eine Rückbuchung? Ein einfacher Leitfaden für Händler

Veröffentlicht: 2021-12-24Jeder Verkäufer erlebt regelmäßig eine Rückbuchung. Es ist keine angenehme Erfahrung, aber es gehört zum Führen eines Unternehmens, sowohl online als auch offline. Kreditkartenrückbuchungen und Lastschriftrückbuchungen gibt es schon lange, aber E-Commerce eröffnet mehr Möglichkeiten für Streitigkeiten.

Eine Rückbuchung ist die Handlung eines Kunden, der die Rückzahlung seines Geldes direkt bei der Bank beantragt. Wenn ein Käufer etwas kauft, zahlt er den berechneten Geldbetrag für den Kauf. Der Kunde wird das Geld jedoch aus bestimmten Gründen wie Betrug und kommerziellen Meinungsverschiedenheiten vom Verkäufer zurückfordern.

Lesen Sie den Artikel Wie funktioniert eine Rückbuchung? um mehr über Rückbuchungen zu erfahren und wie man sie vermeidet.

Was ist eine Rückbuchung?

Es ist schwierig und schmerzhaft, den Chargeback-Prozess für jeden Händler zu steuern.

Wenn ein Kunde eine Bestellung anfechtet und eine Rückbuchung einreicht, hat der Verkäufer die Möglichkeit, diese Anfechtung anzufechten. Wenn ein Verkäufer die Rückbuchung anfechten und schließlich gewinnen kann, wird er gebeten, sich einer Liste vorgegebener Schritte anzuschließen, die von den Kartenverbänden mit den ausstellenden und erwerbenden Banken erstellt wurden, die scheinbar Vermittler zwischen dem Käufer und dem Verkäufer sind.

Wenn der Verbraucherschutz den Käufer unterstützt, sehen sich Verkäufer oft in einem harten Kampf um die Rückbuchung. Um einfach an der Anfechtung der Rückbuchung teilzunehmen, müssen Verkäufer jeden Schritt des Prozesses in engeren Zeitrahmen mit Beschleunigung durchlaufen.

Wie funktioniert eine Rückbuchung?

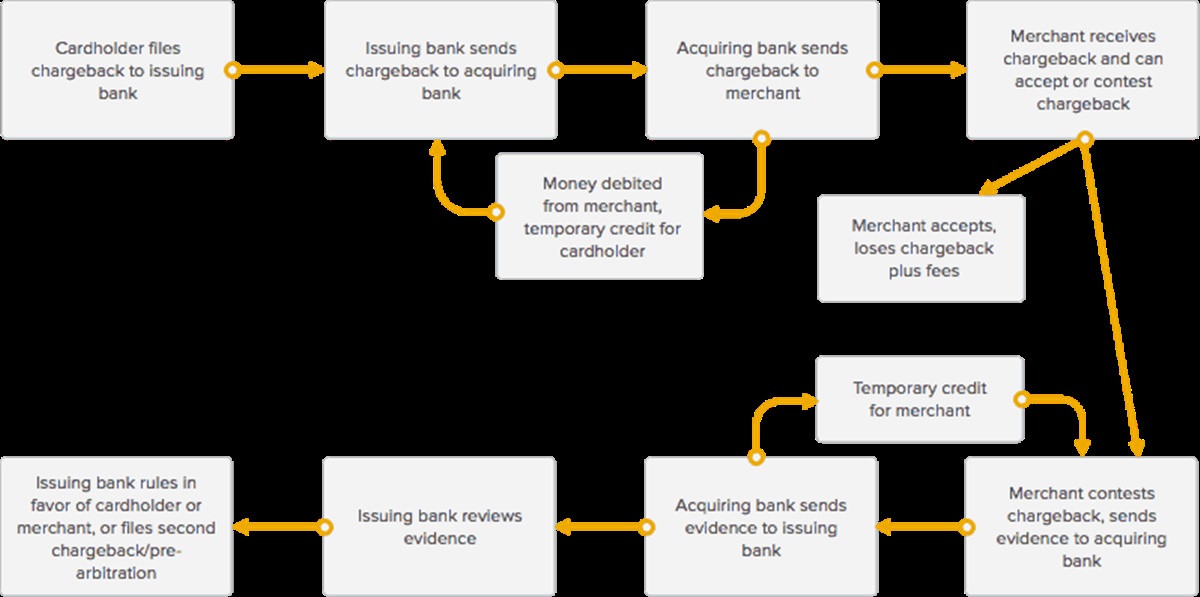

Erste Rückbuchung: Der anfängliche Rückbuchungsstreit und das Vorverfahren

Grundlegender Ablauf einer Rückbuchung

Jeder Rückbuchungsstreit beginnt damit, dass ein Karteninhaber einen Streit über eine Transaktion bei seiner ausstellenden Bank einreicht. Ein Karteninhaber hat laut Kartenverband durchschnittlich 45 bis 180 Tage Zeit, um eine Belastung anzufechten. Er oder sie kann manchmal eine Anklage vor 356 Tagen anfechten, wenn besondere Situationen wie Naturkatastrophen oder Notfälle in der Familie berücksichtigt werden. Dann prüft die ausstellende Bank den Anspruch und entscheidet über seine Gültigkeit, was zwischen 2 und 6 Wochen dauert. Visa gewährt ausstellenden Banken nicht mehr als 30 Tage zur Überprüfung. Wenn gültig, senden sie es an die erwerbende Bank oder den Zahlungsabwickler des Verkäufers, der den Verkäufer informiert.

Gleichzeitig wird der Verkäufer darüber informiert, dass es einen Kundenstreit gibt, und die Acquiring-Bank hat Gelder vom Konto des Verkäufers abgebucht, um dem Karteninhaber die Transaktion zu erstatten und die Gebühren für die Chargeback-Untersuchung zu zahlen. (Die Rückerstattung dient als vorübergehende Gutschrift für den Käufer und kann an den Verkäufer zurückgenommen werden, wenn er den Rückbuchungsstreit gewinnt.

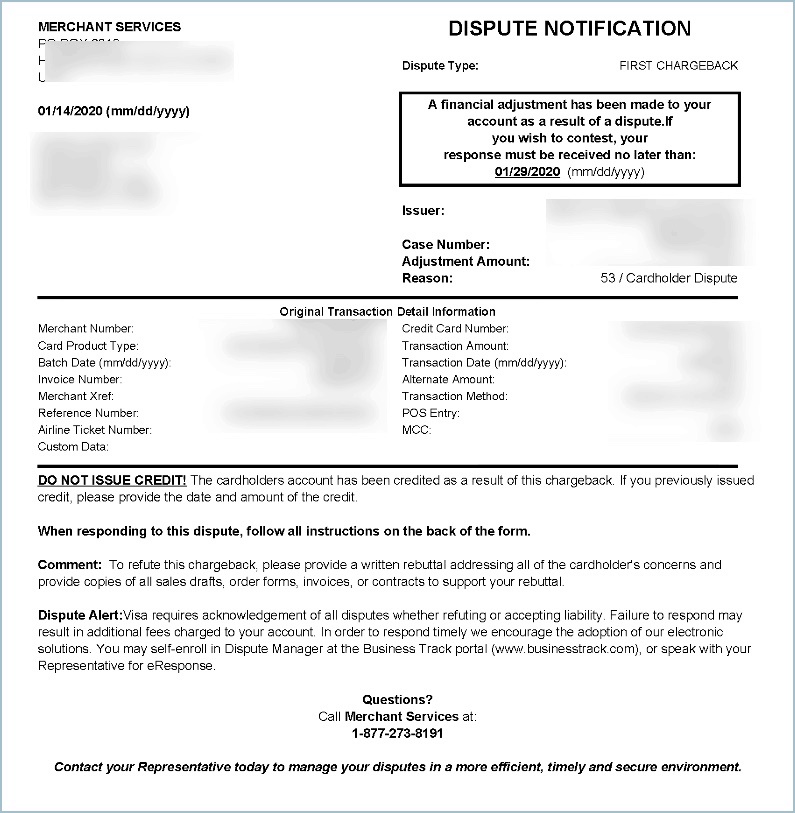

Beispiel für eine Rückbuchungsbenachrichtigung

Wenn die erwerbende Bank oder der Zahlungsabwickler den Verkäufer über den Rückbuchungsstreit informiert, stellen sie dem Verkäufer auch Formulare zum Ausfüllen und Zurücksenden zur Verfügung, um ihre Seite des Streits zu veranschaulichen. Verkäufern wird oft eine sehr knappe Frist eingeräumt, um auf die Anfrage zu antworten, durchschnittlich etwa 7-10 Tage.

Der Verkäufer wird in der Regel auch aufgefordert, dem Käufer spezifische Preisnachweise dafür zu erbringen, dass er die Bestellung wie beschrieben abgewickelt hat, einschließlich Unterlagen wie:

- Liefernachweis (häufig in Form einer Sendungsverfolgungsnummer, Lieferschein, etc.)

- Alle Gespräche mit dem Käufer oder andere Beweise dafür, dass der Verkäufer die Transaktion durchgeführt hat

- Versandnachweis (häufig in Form einer Versandquittung eines Versanddienstleisters, einer Bestätigungs-E-Mail usw.)

- Verkaufs- oder Transaktionsbeleg

- Positive AVS-Antwort

- Abgleich von Rechnungs- und Lieferadressen.

Die Acquiring-Bank erhält die Formulare, die sie vom Verkäufer erhält, und bringt sie zur Issuing-Bank des Karteninhabers. Wenn die erwerbende Bank der ausstellenden Bank den Nachweis erbringt, sendet die erwerbende Bank eine vorübergehende Gutschrift auf das Verkäuferkonto für die Rückbuchung. Jetzt gibt es zwei temporäre Gutschriften – eine an den Karteninhaber und eine an den Verkäufer. Wenn der Rückbuchungsstreit beendet ist, wird eine dieser Gutschriften dauerhaft und eine wird in eine Lastschrift umgewandelt.

Als nächstes prüft die ausstellende Bank die vom Verkäufer gesendeten Nachweise, um zu bestimmen, ob der Verkäufer die Transaktion wie beschrieben durchgeführt hat, die 4-6 Wochen dauert, wobei Visa der ausstellenden Bank 30 Tage Zeit gibt, um die Nachweise zu prüfen. Es ist wichtig zu beachten, dass Verkäufer mit Visa nur eine Chance haben (1 Runde vor dem Schiedsverfahren), um ihre Beweise zu sammeln und an die ausstellende Bank zu senden, bevor sich die ausstellende Bank entscheidet, sich auf die Seite des Verkäufers zu stellen oder ein Schiedsverfahren einzuleiten. Einer von drei Umständen wird eintreten:

- Wenn die ausstellende Bank behauptet, dass der Verkäufer keine überzeugenden Beweise vorgelegt hat, wird sie den Karteninhaber unterstützen und die Rückbuchung aufrecht erhalten. Das Provisionsguthaben des Karteninhabers wird dauerhaft und das temporäre Guthaben des Verkäufers umgewandelt. Die ausstellende Bank kann in diesem Schritt ein Schiedsverfahren anregen, wenn sie dies wünscht.

- Wenn die Emissionsbank behauptet, dass die vom Verkäufer vorgelegten Nachweise die Rückbuchung gewonnen haben, wird sie den Verkäufer unterstützen, und die Provisionsgutschrift an den Verkäufer wird dauerhaft. Der Karteninhaber wird eine Gebühr für die ursprüngliche Transaktion finden, die erneut auf seinem Konto erscheint.

Die ausstellende Bank behauptet, der Verkäufer kann die Rückbuchung erfolgreich widerlegen, entscheidet sich jedoch aufgrund der neuen Daten des Karteninhabers oder aufgrund einer Änderung des Rückbuchungscodes für eine zweite Rückbuchung oder ein Vorab-Schlichtungsverfahren.

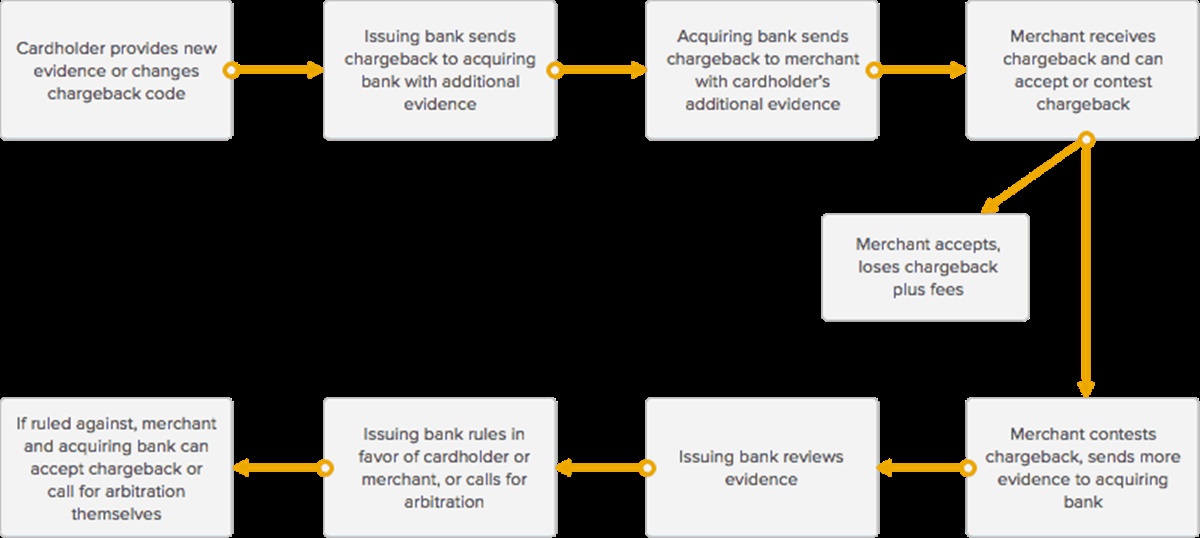

Zweite Rückbuchung (Pre-Arbitration): Kampf um eine weitere Runde (gilt nicht für Visa)

Grundlegender Ablauf der zweiten Rückbuchung (oder Vorabentscheidung)

American Express, Masterclass und Discover akzeptieren eine zweite Runde des Vorschiedsverfahrens, während Visa nur eine Runde zulässt. Eine zweite Rückbuchung, auch bekannt als Vorab-Schlichtung, findet statt, nachdem ein Verkäufer die erste Rückbuchung angefochten hat und die ausstellende Bank aus den folgenden Gründen eine weitere Rückbuchung für dieselbe umstrittene Transaktion erstellt:

- Es liegen neue Daten des Karteninhabers vor

- Es gibt eine Änderung der Chargeback-Saison

- Die vom Verkäufer angebotenen Unterlagen sind nicht ausreichend, ungültig oder nicht überzeugend

Wenn die ausstellende Bank die erwerbende Bank über die zweite Rückbuchung informiert und diese Informationen an den Verkäufer übermittelt werden, erhält der Verkäufer die Möglichkeit, ein weiteres Mal zuzustimmen oder zu widersprechen.

Wenn ein Verkäufer festlegt, die Rückbuchung weiterhin anzufechten, fordert die erwerbende Bank den Verkäufer auf, dem Karteninhaber der ausstellenden Bank überzeugendere Beweise vom Verkäufer vorzulegen, dass er die Bestellung ausgeführt hat, um den Streit zu gewinnen.

(Wie üblich wird der Verkäufer gebeten, Informationen anzubieten, die er nicht im ursprünglichen Chargeback-Zyklus übermittelt hat, wie z. B. AVS-Antwort, übereinstimmende Rechnungs- und Lieferadressen, alle Gespräche mit dem Käufer und so weiter.)

Wenn der Verkäufer der erwerbenden Bank weitere Informationen anbietet und diese an die ausstellende Bank weitergeleitet werden, prüft die ausstellende Bank die Beweise und entscheidet, ob:

- Der Verkäufer hat überzeugende Beweise angeboten.

- Der Verkäufer hat keine zwingenden Beweise vorgelegt.

Wenn der Verkäufer überzeugende Beweise vorlegt, wird die Rückbuchung von der ausstellenden Bank geschlossen, die vorübergehende Gutschrift des Transaktionsbetrags an den Verkäufer wird dauerhaft und der Karteninhaber sieht, dass die Transaktion erneut auf sein Konto hochgeladen wird.

Wenn die ausstellende Bank entscheidet, dass der Verkäufer keinen zwingenden Nachweis erbracht hat, wird die vorübergehende Gutschrift des Transaktionsbetrags an den Karteninhaber dauerhaft und der Verkäufer verliert den Rückbuchungsbetrag sowie die Gebühren.

Wenn die Verkäufer- und Acquiring-Bank die Schlussfolgerung der ausstellenden Bank nicht billigt oder die ausstellende Bank dies verlangt, kann jede Partei ein Schiedsverfahren durch die Kartenvereinigung beantragen, um zu einer endgültigen Entscheidung zu gelangen.

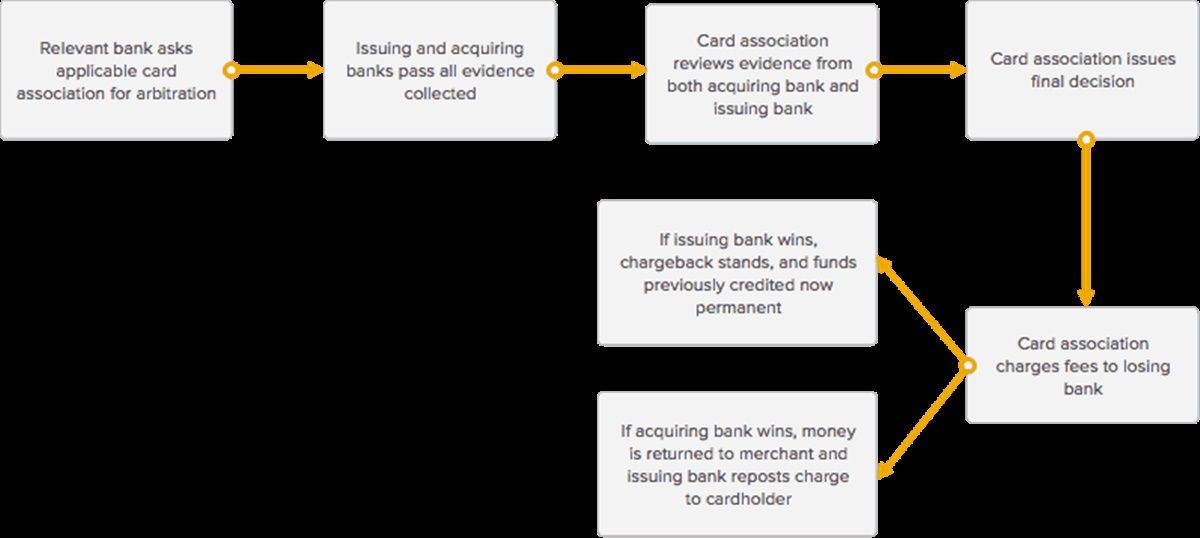

Schiedsverfahren: Der letzte Stand

Grundlegender Ablauf des Schiedsverfahrens

Die letzte Stufe, der sich ein Verkäufer im Chargeback-Prozess stellen kann, wird als Schiedsverfahren bezeichnet. Ein Schiedsverfahren besteht darin, dass sich der zuständige Kartenverband einschaltet, um bei der Beilegung des Streits zwischen der Acquiring- und Issuing-Bank und damit auch dem Verkäufer und dem Karteninhaber zu helfen.

In diesem Stadium können die erwerbende Bank und der Verkäufer festlegen, ob sie an einem Schiedsverfahren teilnehmen oder sich diesem anschließen möchten. Erwerbende Banken und Verkäufer entscheiden sich aufgrund der hohen Gebühren, des erforderlichen Aufwands und der erforderlichen Zeit häufig dafür, die Teilnahme an einem Schiedsverfahren zu vermeiden. Die Gebühren betragen normalerweise durchschnittlich etwa 500 bis 900 US-Dollar, und der gesamte Schlichtungsprozess verlängert den gesamten Rückbuchungsprozess im Durchschnitt um 10 bis 45 Tage. Verkäufer können sich entscheiden, sich einem Schiedsverfahren für Transaktionen unter einem bestimmten Betrag zu entziehen, sehen es aber bei Transaktionen im Wert von Tausenden von Dollar als lohnend an.

Wenn die erwerbende Bank und der Verkäufer entscheiden, sich einem Schiedsverfahren anzuschließen, wird die betreffende Bank (die den Antrag auf ein Schiedsverfahren gestellt hat) den zuständigen Kartenverband (American Express, Visa oder MasterCard) verbinden und an deren Schiedsverfahren teilnehmen, die für jedes Kartennetzwerk unterschiedlich sind . Jede Bank, die Teil des Netzwerks einer Kartenvereinigung ist, stimmt den Geschäftsbedingungen der Verwendung ihrer Marken zu und muss alle Vorschriften und damit verbundenen Gebühren für Dinge wie Schiedsverfahren einhalten.

Der Kartenmitarbeiter überprüft alle von der Acquiring- und Issuing-Bank vorgelegten Beweise und trifft eine endgültige Entscheidung darüber, welche Partei den Chargeback-Streit gewinnen wird.

Sobald die Kartenvereinigung ihre Entscheidung getroffen hat, schließt sie den Rückbuchungsstreit und bittet die unterlegene Bank, die Schlichtungsgebühren zu zahlen.

- Wenn die Kartengesellschaft den Karteninhaber unterstützt, wird das vorläufige Guthaben auf seinem Konto dauerhaft, und die erwerbende Bank löscht das vorläufige Guthaben vom Konto des Verkäufers, um die ausstellende Bank zu entschädigen. Der Verkäufer hat mit enormen Gebühren der Kartenvereinigung zu kämpfen.

- Wenn der Kartenverband den Verkäufer unterstützt, wird das vorläufige Guthaben auf dem Verkäuferkonto dauerhaft und die ausstellende Bank bucht die Transaktion auf das Konto des Karteninhabers zurück. Die ausstellende Bank übernimmt die Gebühren im Zusammenhang mit dem Schiedsverfahren. Beachten Sie, dass der Umstand, dass eine Kartenvereinigung einen Verkäufer während eines Schiedsverfahrens unterstützt, sehr selten ist.)

Wie lassen sich Rückbuchungen für Händler und Unternehmen vermeiden?

In der Erkenntnis, dass Rückbuchungen den stabilen Geldfluss für Ihr Unternehmen von Tag zu Tag erhöhen können, finden Sie hier einige Empfehlungen, die Sie verwenden können, um mehr über Rückbuchungen zu erfahren und sie zu verhindern.

Auch wenn Rückbuchungen nicht zu 100 % entfernt werden können, gibt es einige Schritte, die Verkäufer unternehmen können, um das Auftreten von Rückbuchungen erheblich zu verringern. Je mehr ein Verkäufer die Verarbeitungsverfahren versteht, desto unwahrscheinlicher ist es, dass ein Verkäufer etwas unternimmt oder unterlässt, um eine Rückbuchung zu veranlassen.

Verfahren für alle Unternehmen

Stellen Sie zunächst sicher, dass der Firmenname, den Sie Ihrem Verarbeiter anbieten, ein Name ist, den Ihre Kunden erkennen werden. Dies ist der Name, der auf ihrer Erklärung erscheint.

Reagieren Sie auf Abrufanforderungen. Kunden und kartenausgebende Banken können Kopien von Verkaufs- und Kreditentwürfen anfordern. Wenn eine Anfrage gestellt wird, muss ein Verkäufer innerhalb von 12 Werktagen antworten. Stellen Sie sicher, dass Ihr Unternehmen so eingerichtet ist, dass diese Dokumentation schnell und einfach eingereicht werden kann. Host Merchant Services schlägt vor, dass Verkaufsentwürfe 180 Tage lang nach der ersten Rückbuchungsbenachrichtigung für autorisiertes Personal erreichbar sein sollten, danach sollten sie langfristig an einem sicheren Ort gespeichert werden.

Verfahren für Einzelhandelsunternehmen

Einzelhändler sollten sicherstellen, dass sie die Transaktionsanforderungen, die jedes Jahr von MasterCard, Discover und Visa Network herausgegeben werden, vollständig befolgen.

Beweisen Sie, dass die Karte vorhanden war, indem Sie sicherstellen, dass Sie Karten durch Ihr Terminal ziehen und sicherstellen, dass Sie eine Unterschrift des Karteninhabers haben und diese Unterschrift mit der Rückseite der Karte vergleichen. Überprüfen Sie gegebenenfalls die zusätzliche Identifizierung. Wenn die Karte nicht unterschrieben ist, verlangen Sie einen Lichtbildausweis mit Unterschrift und bitten Sie den Karteninhaber, die Karte zu unterschreiben. Andernfalls wird die Karte nicht akzeptiert.

Haben Sie jederzeit einen Abdruck, wenn eine Karte manuell in ein Terminal eingegeben werden muss. Stellen Sie sicher, dass alle Transaktionsinformationen auf der bedruckten Kopie erscheinen, einschließlich des Betrags, der Geschäftsadresse, des Firmennamens und der Unterschrift des Karteninhabers.

Wenn eine durch das Terminal gezogene Karte nicht akzeptiert wird, versuchen Sie nicht weiter, eine Autorisierung zu erhalten. Fragen Sie stattdessen nach einer neuen Zahlungsmethode beim Karteninhaber. Stellen Sie außerdem fest, dass die Nummer auf dem Bildschirm der geprägten Nummer auf der Karte entspricht.

Es ist wichtig, auf Teilautorisierung zu achten. Dies liegt daran, dass dies zu Fällen führen kann, in denen eine Zahlung in kleinere Beträge aufgeteilt wird.

Verfahren für Internet- und Versand-/Telefonbestellgeschäfte

Verwenden Sie das Address Verification System (AVS), um sicherzustellen, dass Ihr Kunde die genaue Rechnungsadresse anbietet. AVS ist bei jeder Transaktion ohne Karte von Discover Network erforderlich.

Bieten Sie Ihrem Prozessor eine lokale oder 800-Nummer an, die er Ihrer Abrechnung hinzufügen kann. Wenn Sie Ihrem Kunden diese Nummer mitteilen, können Sie eine Rückbuchung vermeiden. Ihr Kunde kann sich mit Fragen an Sie wenden und Sie haben die Möglichkeit, Missverständnisse schnell und effektiv zu erklären.

Wenn Sie Waren an einen Kunden senden, sollten Sie einen Versanddienst nutzen, der einen Liefernachweis an die vollständige Rechnungsadresse vorlegen kann. Fordern Sie bei extrem teuren Artikeln eine Unterschrift für die Ware an, die dem Käufer ausgehändigt wird.

Im Falle einer Rückbuchung hilft Host Merchant Services dem Verkäufer, das Rückbuchungsverfahren zu durchlaufen, während er tapfer für ihn kämpft. HMS versucht, die Chargeback-Raten für alle seine Kunden zu reduzieren und spielt dabei eine proaktive Rolle.

Fazit

Der obige Beitrag zur Funktionsweise einer Rückbuchung kann Ihnen zweifellos helfen, mehr über Rückbuchungen zu verstehen, und kann die Anzahl der Streitigkeiten verringern, mit denen Sie konfrontiert sind. Wenn Sie etwas Unklares zu diesem Thema haben, hinterlassen Sie Ihre Fragen im Kommentarfeld. Wir helfen Ihnen gerne weiter.

Vielen Dank fürs Lesen!