8 Strategien zur Nutzung von Funnel Analytics für ein Versicherungsunternehmen, um die Benutzereinbindung zu verbessern

Veröffentlicht: 2023-08-28Von der Suche nach Leads bis hin zu Conversions ist der Verkauf von Versicherungspolicen alles andere als ein Kinderspiel.

Den meisten Versicherungsunternehmen fällt es schwer, das Vertrauen ihrer Kunden zu gewinnen, und es kommt zu geringeren Conversions bei Kampagnen. Ein Grund dafür ist einerseits der zunehmende Wettbewerb, andererseits aber auch die Komplexität der von ihnen angebotenen Produkte und Dienstleistungen oder deren Preisgestaltung – dies führt häufig zu einer höheren Anzahl von Abbrüchen im gesamten Trichter.

Hier können Versicherungsunternehmen beginnen, Funnel Analytics zu nutzen, um Einblicke in die verschiedenen Kundensegmente zu gewinnen und Journeys zu erstellen, die zu Conversions führen.

Was sind Funnel Analytics?

Unter Funnel Analytics versteht man die Analyse einer zeitlichen Abfolge von Aktionen potenzieller Kunden bis zur Conversion. Im Kontext der Versicherungsbranche stellt ein Trichter den Schritt-für-Schritt-Prozess dar, den potenzielle Kunden von ihrer ersten Kenntnis eines Versicherungsprodukts bis zur endgültigen Umstellung auf den Abschluss einer Police durchlaufen.

Die Aktionen können über verschiedene Berührungspunkte wie die Website, in der App, E-Mail oder anderen digitalen Online-Kanälen erfolgen. Durch die Verfolgung von Benutzeraktionen an jedem Berührungspunkt können Versicherer wertvolle Einblicke in das Verhalten, die Vorlieben, die Schwachstellen und das Engagement der Kunden gewinnen. Darüber hinaus hilft es auch herauszufinden, ob die Funnel-Strategie funktioniert oder nicht, welche Aspekte Conversions vorantreiben oder blockieren.

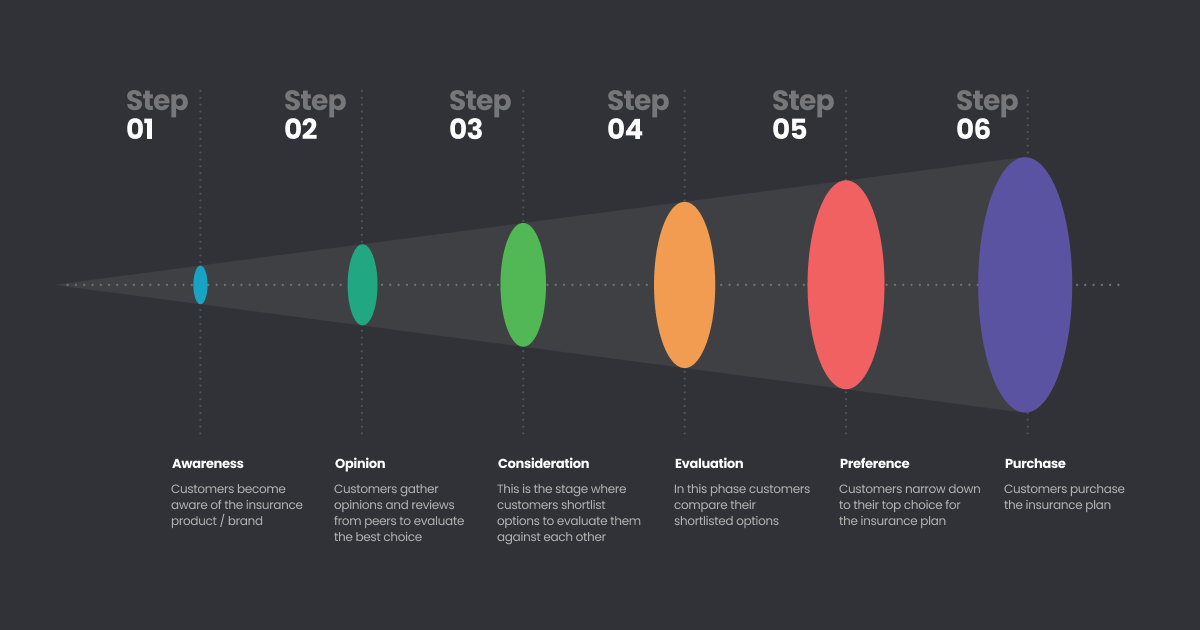

Typischerweise untersucht die Trichteranalyse die folgenden Phasen:

- Marken-/ Produktbekanntheit schaffen

- Interesse an der Marke/dem Produkt wecken

- Den Wunsch des Verbrauchers wecken, das Produkt zu kaufen

- Ermutigung des Verbrauchers, Maßnahmen zu ergreifen (einen Kauf zu tätigen)

Allerdings folgt der Versicherungsverkaufstrichter dieser Reihenfolge nicht so wie sie ist. Es gibt ein paar Unterschiede. Es umfasst zusätzlich zu den oben genannten vier weitere Etappen.

| Bühne | Was Kunden tun | Was Versicherungen tun |

|---|---|---|

| Bewusstsein | Kunden werden auf das Versicherungsprodukt/die Marke aufmerksam | Content-Marketing, E-Mail-Ansprache, Werbung usw. |

| Meinung | Kunden sammeln Meinungen und Bewertungen von Kollegen, um die beste Wahl zu treffen | Präsentieren Sie ihre Produkte als die beste Lösung. |

| Rücksichtnahme | Dies ist die Phase, in der Kunden Optionen in die engere Wahl ziehen, um sie miteinander zu bewerten. | Zeigen Sie Kunden Anleitungen, Erfahrungsberichte, Rezensionen usw. |

| Auswertung | In dieser Phase vergleichen Kunden ihre ausgewählten Optionen. | Vergleichsanalyse mit anderen Produkten usw. anzeigen. |

| Präferenz | Kunden grenzen sich auf ihre Top-Wahl für den Versicherungsplan ein. | Bieten Sie Anreize und alle möglichen Gründe, damit Kunden Ihr Produkt in den Warenkorb legen. |

| Kaufen | Kunden erwerben den Versicherungsplan | Fordern Sie Kunden zum Kauf auf. |

Hier ist ein Diagramm, um den Ablauf des Verkaufstrichters besser zu verstehen:

Der ideale User Journey Funnel eines Online-Versicherungsunternehmens besteht darin, potenzielle Kunden durch eine Reihe von Schritten zu führen. Dies beginnt bei der Bekanntheit der Versicherungsprodukte/-dienstleistungen und reicht bis hin zur Entwicklung eines treuen und zufriedenen Kunden. Der typische User Journey Funnel für ein Online-Versicherungsunternehmen ähnelt:

- Bekanntheitsphase – Die Reise beginnt mit der Schaffung von Bekanntheitsgrad des Versicherungsunternehmens über verschiedene Marketingkanäle wie Online-Werbung, soziale Medien, Content-Marketing, Suchmaschinenoptimierung (SEO), Direktmailing, Verzeichniseinträge und mehr. Hier müssen Unternehmen Bildungsinhalte bereitstellen.

- Interessenphase – An diesem Punkt beginnt der Interessent, die von den Versicherungsunternehmen angebotenen Produkte/Dienstleistungen aktiv zu bewerten, wobei er Vergleichstools und Bewertungen als Leitfaden verwendet. Für Unternehmen ist es wichtig, die Anlaufstelle für Informationen zu diesem Thema zu werden.

- Überlegungsphase – In dieser Trichterphase können potenzielle Kunden personalisierte Angebote oder Kostenvoranschläge für bestimmte Versicherungspläne und Produkte anfordern, die auf ihren Bedürfnissen und Vorlieben basieren. Hier müssen Unternehmen Echtzeit- oder proaktive Entscheidungshilfen leisten.

- Entscheidungsphase – Vereinfachen Sie den Bewerbungsprozess mit einer benutzerfreundlichen Oberfläche und einer Schritt-für-Schritt-Anleitung für diejenigen, die den Kauf tätigen möchten. Präsentieren Sie klare Preisdetails, einschließlich Prämien, Selbstbehalte und Deckungsgrenzen.

- Aktionsphase – In dieser Trichterphase kauft der Interessent die ausgewählte Versicherungspolice direkt über die Website oder den bereitgestellten Checkout-Link.

Die Realität ist, dass Kunden in jeder Phase des Versicherungsverkaufstrichters abspringen können. Dafür gibt es viele Gründe – sie haben auf einer anderen Website ein besseres Versicherungsprodukt gefunden, bessere Preise, wurden aufgrund von Marketing-Tricks zu einem anderen Produkt gelockt, keine Unterstützung durch die Versicherungsgesellschaft usw.

Und deshalb müssen Sie Ihren Versicherungsverkaufstrichter in jeder Phase analysieren, Daten sammeln und optimieren, um potenzielle Kunden zur nächsten Stufe im Verkaufstrichter zu führen.

Wie machst du das? Lasst uns gleich eintauchen.

Möglichkeiten, Ihre Trichteranalysen zu analysieren, um Erkenntnisse über das Engagement zu gewinnen

Obwohl es mehrere Möglichkeiten gibt, die von Funnel Analytics bereitgestellten Daten und Erkenntnisse auszuwerten, empfehlen wir den folgenden Ansatz:

1. Analysieren Sie basierend auf Ereignissen

Verbraucher können an vielen Veranstaltungen auf Ihrer Website, App oder anderen Plattformen teilnehmen. Zum Beispiel,

- Entdecken Sie Ihre Versicherungsmöglichkeiten

- Gehen Sie dann tiefer auf eine Versicherungsart ein (Beispiel: Autoversicherung).

- Darüber hinaus prüfen sie möglicherweise, was die Police abdeckt

- Dann klicken sie möglicherweise auf die Schaltfläche „Kontakt“.

- Füllen Sie ein Formular auf der Website aus

- Laden Sie eine Versicherungsbroschüre herunter

Das alles sind Ereignisse. Wenn Sie Daten zu verschiedenen Ereignissen sammeln, können Sie diese analysieren, um das Verbraucherverhalten zu verstehen.

Darüber hinaus können Sie diese Daten detaillierter analysieren. Beispielsweise haben möglicherweise viele Zuschauer auf Produkt X geklickt, aber nur wenige auf die Schaltfläche „Kontakt“. Das bedeutet, dass es an der Zeit ist, die Produkt-X-Seite zu optimieren, um die Klickrate zu erhöhen.

Dies nennt man gerade Attribute. Mithilfe von Ereignisattributen können Sie Ihr Benutzerverhalten auf detaillierter Ebene basierend auf einem bestimmten Ereignis analysieren.

Ein Ereignis könnte beispielsweise lauten: „Auf die Schaltfläche „Angebot einholen“ geklickt“ und die zugehörigen Ereignisattribute könnten den spezifischen Richtlinientyp umfassen, an dem der Benutzer interessiert war, die Uhrzeit und das Datum des Klicks, den geografischen Standort des Benutzers oder Ähnliches andere wichtige Informationen.

Durch die Erfassung und Analyse dieser Ereignisattribute können Unternehmen ihre Marketingstrategien anpassen, die Benutzererfahrung verbessern und den Konvertierungsprozess optimieren, um die spezifischen Bedürfnisse und Erwartungen der Kunden zu erfüllen.

Dies sind zum Beispiel einige Besonderheiten, die Sie analysieren könnten:

- Name der Versicherungspolice

- Versicherungskategorie

- Versicherungskosten

- Richtlinien-ID

- Richtlinienbewertung

- Standort

- Zeit

- Land

- Stadt

- Plattform

- Gerät

2. Analysieren Sie basierend auf der Zeit zwischen den Engagements

Ein weiterer Faktor bei der Analyse Ihres Versicherungsverkaufstrichters ist die Zeit zwischen den Kundeninteraktionen auf Ihren Plattformen. Angenommen, ein Besucher sieht auf Ihrer Website eine Seite mit Krankenversicherungsplänen. Dann kehren sie nach einem Monat zu dieser Seite zurück und kommen einen Schritt weiter, indem sie ein Formular ausfüllen.

Unterschiedliche Kunden können unterschiedliche Interaktionsintervalle haben. Wenn Sie Daten sammeln, können Sie daher das durchschnittliche Interaktionsintervall berechnen. Wie helfen diese Daten?

- Es kann Ihnen helfen zu verstehen, wie lange es dauern kann, bis Kunden mit verschiedenen Kampagnen interagieren

- Auf dieser Grundlage können Sie entscheiden, wie konsequent Sie eine bestimmte Kampagne bewerben müssen

- Wenn Sie beispielsweise eine neue Versicherungspolice abschließen, wissen Sie genau, wie lange Sie die Kampagnen durchführen müssen, um Bekanntheit, Leads und Conversions zu generieren

3. Analysieren Sie basierend auf der Zeit bis zur Konvertierung

Betrachten wir diesen Fall: Ein potenzieller Kunde wählt einen Versicherungsplan aus und legt ihn in seinen Warenkorb. Aber dann verlässt er, wie die meisten Online-Käufer, Ihre Website. Sie warten ein paar Tage und binden sie dann erneut über E-Mail-Kampagnen ein. Und schließlich schließt der Interessent den Kauf nach ein paar Wochen ab. In diesem Fall betrug die Umstellungszeit einige Wochen.

Sie können viele Aspekte und Komponenten ansprechen, indem Sie eine Analyse durchführen, die auf der Zeit basiert, die potenzielle Kunden zur Konvertierung benötigen, wie zum Beispiel:

- Messen Sie die durchschnittliche Zeit bis zur Konvertierung, um ein Gefühl dafür zu bekommen, wie viel Zeit Ihnen zur Verfügung steht, und planen Sie Kampagnen entsprechend

- Erstellen Sie Re-Engagement- und Conversion-Kampagnen, um Kunden zurückzugewinnen

- Erstellen Sie Kampagnen, um Kunden zum Kauf zu verleiten

- Planen Sie Ihre Vertriebs- und Marketingkalender basierend auf der Ihnen zur Verfügung stehenden Zeit. Berechnen Sie beispielsweise Provisionen für Versicherungsvertreter usw.

4. Analysieren Sie kanalbezogene Kampagnen

Multichannel-Marketing umfasst mehrere Kanäle wie E-Mail, soziale Medien, SMS, Anzeigen usw.

Es hilft in allen Phasen – von der Markenbekanntheit über die Generierung von Interesse durch konsistente Kommunikation bis hin zum Engagement und der Bereitstellung eines guten Kundenerlebnisses vom Anfang bis zur Phase nach dem Kauf.

Daher ist es wichtig, dass Sie die Analyse Ihrer Marketingkanäle nicht außer Acht lassen. So kann es Ihrem Versicherungsgeschäft helfen.

- Kunden können Ihre Versicherungsprodukte über jeden Kanal erkunden. Stellen Sie daher sicher, dass alle Ihre Kanäle reibungslos funktionieren und ständig aktualisiert werden

- Finden Sie heraus, welche Kanäle die beste Leistung erbringen, damit Sie diesen Kanal nutzen können, um Ihr Geschäft anzukurbeln

- Finden Sie heraus, welche Kanäle nicht gut funktionieren und warum, damit Sie sie optimieren können. Umgekehrt streichen Sie sie aus Ihrem Plan, wenn sie überhaupt keine Leistung erbringen

- Sie können erkennen, über welchen Kanal Ihre besten Kunden kommen

- Einige der Kanäle, die Sie berücksichtigen müssen, sind unter anderem: bezahlte Anzeigen, soziale Medien, E-Mail, organische Suche und Empfehlungen.

5. Führen Sie eine Analyse durch, um potenzielle Kunden zu segmentieren

In Ihrem Versicherungsverkaufstrichter haben Sie verschiedene Arten potenzieller Kunden. Einige sind möglicherweise interessierter und aktiver, andere möglicherweise nicht. Daher wird ein einheitlicher Ansatz für Marketingkampagnen nicht funktionieren.

Deshalb müssen Sie Ihre Interessenten analysieren, damit Sie sie in verschiedene Kategorien einteilen können – basierend auf ihrem Interesse, Verhalten, Produktauswahl, Standort oder anderen Merkmalen.

Segmentierte Kampagnen haben 14,31 % höhere Öffnungsraten und 101 % mehr Klicks als nicht segmentierte Kampagnen.

Schauen wir uns einige Anwendungsfälle der Interessentensegmentierung an:

- Segmentieren Sie potenzielle Kunden nach der Art der Versicherung, an der sie interessiert sind, zum Beispiel Krankenversicherung, Autoversicherung, Gewerbeversicherung usw.

- Darüber hinaus segmentieren Sie potenzielle Kunden nach dem Versicherungsprodukt, an dem sie interessiert sind. Hier hilft Ihnen die ereignisbasierte Analyse, detaillierte Daten zu generieren

- Kategorisieren Sie potenzielle Kunden anhand ihres Engagementniveaus. Beispielsweise sollten aktive und inaktive Interessenten über unterschiedliche Nachrichten angesprochen werden

- Um das Interesse inaktiver Interessenten wiederzuwecken, senden Sie ihnen E-Mail- oder SMS-Kampagnen mit Links zu Ihrer Versicherungs-Website

- Erstellen Sie für aktive Interessenten hyperpersonalisierte Marketingkampagnen, um die Conversions zu steigern

6. Analysieren Sie die Reise Ihrer potenziellen Kunden

Wenn Sie Versicherungsprodukte online verkaufen, können selbst kleinste Details dazu beitragen, die Kunden besser zu verstehen. Die Wahrheit ist jedoch, dass Kunden, wenn es um Versicherungen geht, an jedem Punkt ihrer Reise aussteigen.

Daher ist es wichtig, Daten über die Reise Ihrer potenziellen Kunden zu erfassen und zu analysieren.

Das Verständnis dieser Details versetzt Unternehmen in die Lage, ihre Marketingbemühungen zu optimieren, Strategien zur Kundenbindung zu verbessern und Schwachstellen in der Customer Journey anzugehen, was letztlich die Konversionsraten und das Kundenerlebnis insgesamt verbessert.

Sobald Sie die Gründe kennen, können Sie Kampagnen durchführen, um die Kunden zurückzuholen und sie dazu zu bewegen, den nächsten Schritt auf ihrem Weg zur Conversion zu gehen.

Schauen wir uns zum Beispiel ein Beispiel dafür an, wie die Erfassung von Daten in verschiedenen Phasen der Reise potenzieller Kunden Ihrer Marketingstrategie zugute kommen kann.

Angenommen, Ihre Kunden landen möglicherweise aus verschiedenen Quellen auf Ihrer Website – beispielsweise über Social-Media-Beiträge, Anzeigen, E-Mails oder durch das direkte Öffnen Ihrer Website. Indem Sie Informationen darüber sammeln, woher sie kommen, können Sie erkennen, welche Kanäle Ihnen mehr Leads bringen.

Wenn Sie feststellen, dass sie zu einem bestimmten Zeitpunkt auf einem bestimmten Kanal aussteigen, können Sie diesen Weg ebenfalls besser optimieren.

7. Analysieren Sie basierend auf Kundensegmenten

Eine andere Möglichkeit, Ihre Funnel-Einblicke zu betrachten, besteht darin, die verschiedenen Kundensegmente und den Wert, den sie für Ihr Unternehmen bringen, zu analysieren.

Der Customer Lifetime Value (CLTV) ist ein Maß für den Gesamtumsatz, den ein Unternehmen mit einem Kunden erzielen kann, solange dieser der Marke treu bleibt. Aber in diesem Fall meinen wir die Analyse auf der Grundlage von Gruppen statt von Einzelpersonen.

Beispielsweise kann die Berechnung des CLTV für verschiedene Kundensegmente Ihrer Versicherungsgesellschaft dabei helfen, das langfristige Umsatzpotenzial von Policenkäufern zu ermitteln, um sich auf die Kundenbindung zu konzentrieren und deren Engagement für Ihr Angebot zu maximieren.

An dieser Stelle können Sie die Erkenntnisse auch nutzen, um den durchschnittlichen Umsatz zu berechnen, der pro Kunde in verschiedenen Phasen des Trichters generiert wird. Dies hilft dabei, Käufer weiter nach Umsatzbeitrag, Versicherungstyp, demografischen Merkmalen und anderen Parametern zu segmentieren.

Versicherungsunternehmen können diese Informationen dann nutzen, um Kampagnen zu erstellen, die sich auf Policenverlängerungen, Zusatzkäufe und Cross-Selling konzentrieren, um den CLTV zu verbessern und die langfristigen Umsatzziele positiv zu beeinflussen.

8. Analysieren Sie, um qualifizierte Leads zu identifizieren

Qualität ist besser als Quantität. Aber wie bei jedem anderen Unternehmen machen Sie sich möglicherweise auch Sorgen über die Menge der eingehenden Leads. Die Wahrheit ist jedoch, dass die Qualität der Leads über das Wachstum Ihres Versicherungsunternehmens entscheiden kann.

Ein Lead mit hoher Kaufabsicht ist beispielsweise viel besser als zehn Leads, die Ihre Produkte erkunden, ohne eine Kaufabsicht zu haben.

Darüber hinaus gibt es möglicherweise auch Leads, deren Konvertierung Monate dauert. Das bedeutet, dass Sie einen Großteil Ihres Marketingbudgets, Ihrer Zeit und Ihrer Mühe darauf verwenden würden, Leads mit geringem Conversion-Potenzial zu konvertieren.

Andererseits würde ein Lead mit hoher Kaufabsicht oder ein Lead mit hohem Wert bedeuten, dass Sie weniger Marketingbudgets, Zeit und Aufwand dafür aufwenden.

Durch die Analyse der Leads können Sie herausfinden, welche es wert sind, gründlich verfolgt zu werden und welche nicht. Außerdem können Sie besser verstehen, welches Produkt sich bei Ihrer Zielgruppe besser verkauft. Auf diese Weise können Sie entsprechende Angebote unterbreiten.

Benötigen Sie eine Analyse des Verkaufstrichters für Versicherungen?

Während Sie lesen, verbergen sich in Ihrem Versicherungsverkaufstrichter viele verborgene Erkenntnisse. Und wenn Sie die verschiedenen Aspekte nicht analysieren, werden Sie sie nicht aufdecken können.

Nur wenn Sie die Funnel-Engpässe und Pluspunkte analysieren, können Sie Ihren Versicherungsverkaufstrichter optimieren.

Um Sie bei der Trichteranalyse zu unterstützen und herauszufinden, wie Sie Conversions steigern können, benötigen Sie eine Lösung, mit der Sie Kampagnen einfach überwachen können.

Die Marketing-Automatisierungstools von WebEngage unterstützen Ihr Versicherungsunternehmen bei der Trichteranalyse. Von der Möglichkeit, zu lesen, wie sich jede Kampagne auf die verschiedenen Phasen des Trichters auswirkt, bis hin zur Reise, die jeder potenzielle Kunde erlebt, liefern Ihnen unsere Erkenntnisse die umsetzbaren Informationen, die Sie benötigen, um Ihr Wachstum voranzutreiben.

Entdecken Sie noch heute WebEngage für Ihren Online-Shop!