كيفية توفير خيارات تمويل التجارة الإلكترونية للعملاء

نشرت: 2022-06-01في البيع بالتجزئة ، تعتبر راحة العملاء أمرًا بالغ الأهمية.

كانت التجارة الإلكترونية قفزة عملاقة في هذا الاتجاه. لم يعد العملاء يضطرون حتى إلى مغادرة المنزل للقيام بالتسوق.

أدى هذا المزيج من التكنولوجيا الجديدة وراحة العملاء غير المسبوقة إلى تحقيق نمو ثابت لهذه الصناعة منذ ذلك الحين. من المقرر أن تصل مبيعات التجارة الإلكترونية في جميع أنحاء العالم إلى 4.8 تريليون دولار أمريكي بحلول عام 2025.

مع تغير سلوك المستهلك إلى الأبد ، يتطلع تجار التجارة الإلكترونية إلى النمو والاستحواذ على شريحة أكبر من السوق عبر الإنترنت.

بينما يقترض العديد من التجار الأموال لتمويل احتياجات الإنفاق الخاصة بهم ، يتطلع البعض إلى تقديم التمويل حتى يتمكن عملاؤهم من إنفاق المزيد معهم.

خيارات تمويل التجارة الإلكترونية للعملاء ، أو كما يُعرف أيضًا ، تمويل عملاء التجارة الإلكترونية هو اتجاه متزايد.

ولكن ما هو ، وكيف يمكن لأعمال التجارة الإلكترونية الخاصة بك أن توفرها للعملاء بشكل فعال؟

ما هي التجارة الإلكترونية؟

التجارة الإلكترونية هي مصطلح شامل يشير إلى شراء وبيع السلع والخدمات عبر الإنترنت.

تعتبر المدفوعات عبر الإنترنت من العوامل الأساسية التي تمكّن التجارة الإلكترونية. تعد القدرة على إجراء عمليات شراء بسرعة وأمان وإعطاء المبالغ المستردة والخصومات وما إلى ذلك عبر الإنترنت أمرًا أساسيًا لنجاح تجار التجارة الإلكترونية.

تشير كلمة "التجارة الإلكترونية" بشكل عام إلى البيع بالتجزئة من شركة إلى عميل (B2C) ، ولكنها تنطبق أيضًا على الأعمال التجارية بين الشركات (B2B) .

منصات مثل Shopify تجعل عملية البيع سهلة ، خاصة لتجار التجزئة الصغار. كما تتيح معالجات الدفع المتطورة وخيارات تمويل التجارة الإلكترونية الوصول إلى الشركات من جميع الأحجام والصناعات.

ما هو تمويل عملاء التجارة الإلكترونية؟

تمويل عملاء التجارة الإلكترونية هو مصطلح يغطي خيارات الدفع المختلفة للعملاء. يتم توفيرها عادةً في نقطة البيع (POS) ، لذلك تُعرف أيضًا باسم تمويل نقاط البيع .

الشراء الآن وادفع لاحقًا (BNPL) هو على الأرجح النوع الأكثر شهرة لتمويل عملاء التجارة الإلكترونية. تمكن العملاء من الدفع مقابل المشتريات بفائدة منخفضة أو بأقساط بدون فوائد. عادة ما تكون شروط الدفع BNPL قصيرة الأجل - بشكل عام على مدى أسابيع أو أشهر.

معظم أشكال تمويل العملاء هي اختلافات في هذا. تكمن أكبر الاختلافات في شروط الدفع التي يقدمونها ، بما في ذلك أسعار الفائدة (يقدم البعض حلولاً بدون فوائد).

يتم تمويل بعض عملاء التجارة الإلكترونية على مدار فترات ترويجية. بالنسبة للآخرين ، هناك ببساطة عرض متاح على مدار العام ، والذي يتم تقديمه في مراحل مختلفة من رحلة العملاء عبر الإنترنت.

هل يقوم عميل التجارة الإلكترونية بتمويل بطاقة الائتمان الجديدة؟

بمعنى ما ، تمويل العملاء هو التطور الطبيعي للمدفوعات بعد السحب على المكشوف وبطاقات الائتمان. هذا لأنه يزيل حاجزًا آخر بين المنتج والعميل - ويفعل ذلك بطريقة أكثر تفصيلاً ومباشرة.

يجب على العميل امتلاك منتجه في وقت أقرب دون الحاجة إلى الرجوع إلى جهة إقراض خارجية أو الاعتماد عليها أو استخدام رصيد بطاقته الائتمانية. وتكون الشروط محددة - وبالتالي أكثر جاذبية - لعملية الشراء المعينة هذه.

يعد وضوح شروط الدفع نقطة بيع قوية للمستخدمين من جيل الألفية على وجه الخصوص ، الذين يحجمون عن الحصول على الائتمان أكثر من المستهلكين الأكبر سناً ، وبالتالي قد يشعرون بالاطمئنان من خلال خطط سداد بسيطة ومحددة بوضوح.

هل تمويل عملاء التجارة الإلكترونية مناسب لعملك؟

للإجابة على هذا السؤال ، يجب عليك أولاً التفكير في إيجابيات وسلبيات تقديم التمويل بشكل عام ، والتي قمنا بإدراجها أدناه.

بمجرد القيام بذلك ، فإن الموازنة بين التفاصيل المتعلقة بعملك ستشمل المزيد من البحث والمناقشات مع موفري تمويل العملاء المحتملين.

مزايا تمويل عملاء التجارة الإلكترونية

إلى جانب الراحة التي يوفرها لعملائك ، هناك العديد من الفوائد لتوفير خيارات التمويل لأعمال التجارة الإلكترونية الخاصة بك. فيما يلي أربعة من أبرزها.

1. زيادة التحويلات وتكرار الشراء

في النهاية ، تتمثل الميزة الرئيسية لتمويل العملاء في زيادة مبيعات التجارة الإلكترونية.

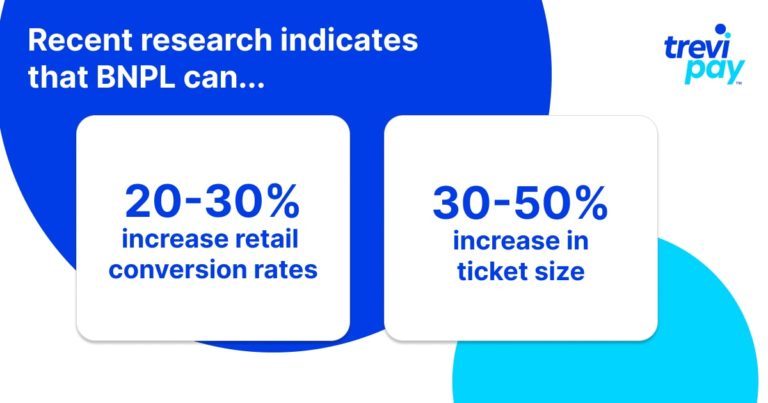

قد تختلف متوسطات الصناعة ، لكن بعض الأبحاث الحديثة تشير إلى أن BNPL يمكنه زيادة معدلات تحويل التجزئة بشكل عام بنسبة 20-30٪ ، وزيادة حجم التذكرة بنسبة تتراوح بين 30-50٪.

2. جذب جمهور أوسع

تجعل خيارات التمويل منتجات التجارة الإلكترونية الخاصة بك في متناول جمهور أوسع. وهذا بدوره يمكن أن يفتح طرقًا جديدة لاستكشافها مع المبيعات والتسويق والمخزون.

3. تحسين ولاء العملاء

يمكن أن يكون تمويل العملاء محركًا قويًا لولاء العملاء على المدى الطويل. من خلال كونك أكثر مرونة لعملائك وتقديم مصدر ائتمان مخصص ، فإنك تمنحهم المزيد من الأسباب للالتزام بعلامتك التجارية الإلكترونية.

قد يكون تقديم التمويل مصدرًا قويًا للميزة التنافسية لعملك ، اعتمادًا على ما إذا كان منافسوك يقدمون خيارات مدفوعات تمويل مماثلة.

عيوب تمويل عملاء التجارة الإلكترونية

1. التكلفة

سواء كنت تقدم تمويلًا داخليًا أو تستعين بمصادر خارجية لطرف ثالث ، فلا يزال يتعين عليك بالطبع تغطية بعض التكاليف الأساسية حتى تتمكن من تقديم هذه الخدمة.

تحديد ما إذا كان هذا يستحق عائد الاستثمار أمر بالغ الأهمية للتحليل المسبق - على الرغم من أنه من الواضح أنه من الصعب القيام بذلك بدقة كاملة بدون بيانات. يمكن أن يكون الاستعانة بمصادر خارجية لتمويل العملاء نموذجًا أكثر فعالية من حيث التكلفة.

2. عدم السيطرة على الشروط

هذا ينطبق على استخدام مزودي الطرف الثالث. على الرغم من إمكانية التسوق بحثًا عن الموردين والتفاوض ، إلا أن الشركة التي تقدم التمويل ستظل مسؤولة في النهاية عن الشروط والتحصيلات أيضًا.

3. المخاطر

تريد أن تجعل الاشتراك في حل التمويل الخاص بك أمرًا سهلاً ، ولكن ليس بهذه السهولة.

هناك دائمًا احتمال أن يتخلف العملاء عن سداد مدفوعاتهم ، مما قد يؤدي إلى قيام الجهة المموِّلة الخارجية بإنهاء خدماتك.

من الواضح أن هذا سيكون ضارًا بسمعة شركتك وإحباط العملاء الذين اعتادوا على الخدمة.

تمويل عملاء التجارة الإلكترونية B2B

يختلف مجال B2B اختلافًا كبيرًا عن حقل B2C. إن المجموعة المحتملة من العملاء أصغر بكثير ومتوسط أحجام الطلبات وقيمة الطلب أكبر ولكن أقل تكرارًا.

نتيجة لذلك ، فإن خيارات التمويل مثل تقديم خطوط ائتمان وتمويل حسابات القبض وغيرها تحظى بشعبية كبيرة لقدرتها على تحسين التدفق النقدي.

على الرغم من هذه الاختلافات ، يتوقع مشترو B2B بشكل متزايد مستويات B2C من العمليات غير الاحتكاكية والراحة.

يعد تزويد العملاء بخيارات التمويل المضمنة في العمليات التجارية الخطوة المنطقية التالية لموردي B2B الذين يتطلعون إلى زيادة مبيعات سلعهم أو خدماتهم.

كيفية تقديم التمويل لعملاء التجارة الإلكترونية

سيختلف طريقك إلى تنفيذ تمويل العملاء لأعمال التجارة الإلكترونية اعتمادًا على مزود الخدمة الخاص بك. ومع ذلك ، فيما يلي بعض النقاط المفيدة لمساعدتك على فهم تلك الرحلة.

1. موفر داخلي أو بطاقة بيضاء أو جهة خارجية

إذا قررت تقديم خيار تمويل ، فيجب أن يكون القرار الأول المهم هو تقديمه داخليًا أو عن طريق طرف ثالث.

قد يكون مصطلح "داخليًا" مضللاً لأنه أحيانًا يتم الخلط بينه وبين الملصق الأبيض . لكي يكون الحل داخليًا حقًا ، سيتطلب ما يلي:

- التدقيق المطلوب

- تقييمات المخاطر (بما في ذلك إجراء فحوصات الائتمان)

- تحديد خطط السداد ومعدلات الفائدة المثلى

- عمليات التحصيل

قد يستغرق تنفيذ التمويل الذي يفي بهذه المعايير وقتًا طويلاً للغاية ، ويتطلب فرقًا إضافية لإدارة العمليات ، ومساحة مكتبية إضافية ، والمزيد. لذلك ، فإن الخيار الداخلي غير قابل للتطبيق على الإطلاق لشركات التجارة الإلكترونية الصغيرة.

الطريقة الأبسط والأكثر فاعلية لتوفير خيارات التمويل هي عبر طرف ثالث. يمكن لمقدمي الخدمات في هذا المجال التخصص في مجالات مختلفة.

لا ينبغي أن يكون العثور على ذوي الخبرة في التجارة الإلكترونية أمرًا صعبًا. غالبًا ما يكونون قادرين على دفع التكلفة الإجمالية لشراء التجارة الإلكترونية (مطروحًا منها رسومهم) مقدمًا.

يقدم العديد أيضًا خدمة التسمية البيضاء . بالنسبة لك ولعملائك ، ستكون عملية التقدم للحصول على تمويلهم واستخدامها سلسة.

الخيار الشائع هو العمل مع مزود تابع لجهة خارجية ، مثل Affirm أو Klarna. هذا الأخير لديه بالفعل ما يقرب من 400000 شريك تجزئة وهو اسم مألوف موثوق به في العديد من الأسواق.

2. ادمج عروض التمويل مع تجربة المستخدم الخاصة بموقع التجارة الإلكترونية

غالبًا ما يتم استخدام UX (تجربة المستخدم) بالتبادل مع CX (تجربة العميل) . قد تكون هناك اختلافات طفيفة بين الاثنين ، ولكنها ليست ذات صلة دائمًا بالتجارة الإلكترونية بسبب طبيعتها عبر الإنترنت.

أين ومتى وكيف تقدم خيارات التمويل من خلال موقع التجارة الإلكترونية الخاص بك هو فن وعلم.

من الواضح أنه يجب تقديم التمويل في نقطة البيع . ومع ذلك ، قد لا يصل العديد من المستخدمين (وخاصة المستخدمين الجدد) إلى هذه النقطة إذا كانوا لا يعرفون أنها ستكون متاحة.

لذلك ، فإن تقديم خيارات في نقاط متعددة ومناسبة على موقع التجارة الإلكترونية الخاص بك يعد أمرًا ضروريًا للوصول إلى إمكاناته الكاملة. عادة ما تأخذ هذه العروض شكل خيار في الأشرطة الجانبية أو الأزرار أو النوافذ المنبثقة على صفحات المنتج.

من المهم أن يحققوا توازنًا جيدًا بين أن يكونوا مرئيين وغير باضعين. يجب ألا يعطلوا رحلة المستخدم الحالية. ويجب أن تلهم اللغة المستخدمة لهم الثقة مع تحديد شروط الدفع بوضوح.

3. التكامل مع نقطة البيع (POS)

يعد الدمج السلس لخيارات تمويل التجارة الإلكترونية مع نقاط البيع الخاصة بك أمرًا ضروريًا.

يجب أن تكون نقاط البيع الخاصة بك قادرة على اتخاذ قرارات ائتمانية سريعة ودقيقة بناءً على مدخلات العملاء. هذا بدوره يجب أن يغذي البيانات من خلال CRM الخاص بك والبرامج الأخرى.

يجب إيلاء اعتبار إضافي إذا كان لديك أيضًا متجرًا فعليًا من الطوب وقذائف الهاون جنبًا إلى جنب مع متجر التجارة الإلكترونية الخاص بك بحيث يظل تتبع الائتمان الاستهلاكي والعروض الترويجية متسقًا.

استنتاج

يعتمد تحديد ما إذا كان توفير تمويل عملاء التجارة الإلكترونية لعملائك مناسبًا لعملك على العديد من العوامل.

لكن أحد العوامل الحاسمة التي لا يمكنك التحكم فيها هو ما يفعله منافسوك. يتوقع عملاء التجارة الإلكترونية بشكل متزايد خيارات دفع للتمويل ، في كل من B2C و B2B.

يمكن أن يحقق تمويل العملاء فوائد كبيرة عندما يكون ناجحًا ، بما في ذلك زيادة التحويلات وولاء العملاء والتواصل مع أنواع جديدة من العملاء. بالطبع ، هناك تكاليف ومخاطر متضمنة ولكن يمكن التخفيف من كليهما.

من أجل تقديم مثل هذه الخدمة ، من الضروري العثور على موفري التمويل من ذوي الخبرة والتجربة في التجارة الإلكترونية. يجب أن يساعدوك في أساسيات التنفيذ: تكامل نقاط البيع ومعالجة الدفع والتحصيل .

إلى جانب ذلك ، يجب عليك أيضًا العمل على دمج عروض التمويل مع تجربة المستخدم لموقع التجارة الإلكترونية الخاص بك. بدون القيام بذلك بشكل جيد ، لن يرى المستخدمون عرض الائتمان الخاص بك في النقطة الصحيحة أو يثقون به عندما يفعلون ذلك.