التكنولوجيا المالية كخدمة: هل ستغير الخدمات المالية إلى الأبد؟

نشرت: 2023-12-06بقيمة مذهلة تبلغ 260.7 مليار دولار أمريكي في عام 2022 ، يشهد سوق التكنولوجيا المالية كخدمة (FaaS) تحولات جذرية في صناعة الخدمات المالية. إليك ما يلفت الأنظار: تتوقع شركة Global Market Insights نموها بمعدل نمو سنوي مركب يبلغ 14% من 2023 إلى 2032.

وفي عصر لم تعد فيه المرونة المالية مرغوبة فحسب، بل مطلوبة أيضًا، فإن هذه الأرقام ليست مجرد أرقام على الورق، ولكنها شهادة تشير إلى حدوث ثورة. إنه يشير إلى تغيير حيث تأخذ FaaS زمام المبادرة، مما يدفع التكنولوجيا المالية التقليدية إلى الهامش. إذا كنت حريصًا على فهم تأثير هذه التغييرات، فقد وصلت إلى المكان المناسب.

في هذا الاستكشاف سنتنقل عبر:

- فهم التكنولوجيا المالية كخدمة: إعادة تعريف سوق الخدمات المالية.

- خدمات شركات التكنولوجيا المالية كخدمة: عروض شركات التكنولوجيا المالية التي تُحدث فرقًا بقيمة مليار دولار.

- الفوائد التي تعود على المؤسسات المالية: الكفاءة وقابلية التوسع والدخول السريع إلى السوق.

- أمثلة من العالم الحقيقي: شركات FaaS وشراكاتها الناجحة.

- التكنولوجيا المالية للشركات الناشئة: ابتكار حلول التكنولوجيا المالية كخدمة دون كسر البنك.

- التحديات والحلول: الإبحار في المياه المظلمة للأمن واللوائح.

- سد الفجوة بين الخدمات المصرفية والتوقعات الحديثة: العلاقة التحويلية للبنوك التقليدية.

- مستقبل التكنولوجيا المالية كخدمة: رسم المسار المستقبلي.

دعونا نحلل ما تمثله هذه المليارات حقًا.

ملحوظة: إذا كنت تبحث عن حل مخصص يلبي المتطلبات المتزايدة لصناعة التكنولوجيا المالية، فقد تكون الحلول الرقمية المتقدمة من Mquido هي الحل.

ما هي التكنولوجيا المالية كخدمة (FaaS)؟

في أبسط مصطلحاتها، التكنولوجيا المالية كخدمة (FaaS) هي تكنولوجيا مالية مقدمة كخدمة. مثلما هو الحال مع البرامج كخدمة (SaaS)، فإن FaaS تدور حول تقديم المنتجات أو الخدمات المالية من خلال البرامج.

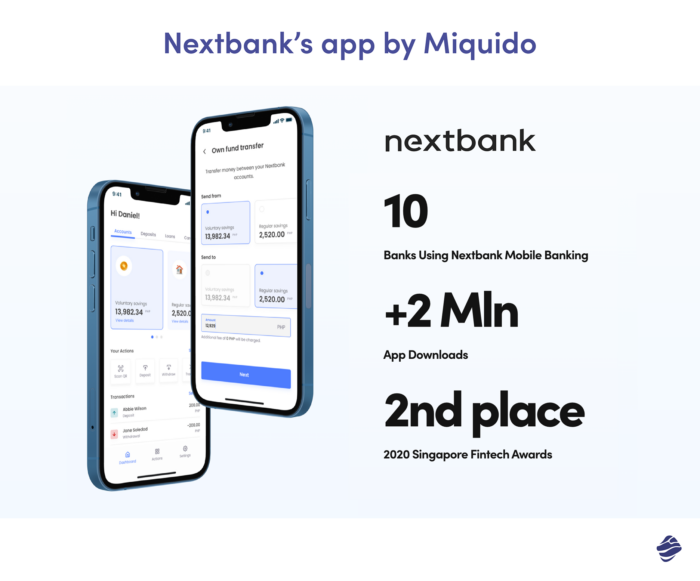

على سبيل المثال، كان مشروعنا مع NextBank عبارة عن محرك تسجيل ائتماني قائم على الذكاء الاصطناعي - وهو مثال رئيسي على FaaS أثناء العمل، مما يتيح التحديد الدقيق للقروض عالية المخاطر باستخدام التكنولوجيا المتطورة.

بعض الأمثلة الأخرى تشمل:

- المحافظ الرقمية : فكر في خدمات مثل Apple Pay أو Google Wallet. يقومون بتخزين تفاصيل الدفع الخاصة بالمستخدمين وتمكين المعاملات السريعة بدون تلامس، وكلها تتم إدارتها عبر البرنامج.

- منصات الإقراض من نظير إلى نظير (P2P) : مواقع الويب أو التطبيقات التي تربط المقترضين مباشرة بالمقرضين، مما يقضي على الوسيط المصرفي التقليدي. يؤدي هذا إلى تبسيط عملية الموافقة على القرض وغالباً ما يؤدي إلى أسعار أفضل.

- المستشارون الآليون : منصات آلية توفر التخطيط المالي أو المشورة الاستثمارية بناءً على الخوارزميات. يسألونك سلسلة من الأسئلة، ويحللون الأرقام، وفويلا - نصائح استثمارية دون تدخل بشري.

- خدمات معالجة الدفع : أنظمة مثل Stripe أو Square التي تسمح للشركات بقبول المدفوعات عبر الإنترنت. إنها تتكامل مع منصات التجارة الإلكترونية وتتعامل مع المعاملات في الوقت الفعلي.

- كشف الاحتيال القائم على الذكاء الاصطناعي : برنامج يحلل أنماط المعاملات في الوقت الفعلي لاكتشاف الأنشطة المشبوهة والإبلاغ عنها. إنها مثل كلب رقيب، تبحث دائمًا عن الأذى المالي.

تشبه نماذج التكنولوجيا المالية التقليدية أقراص DVD الثابتة، في حين أن FaaS هو عالم البث المتطور الذي يتكيف مع احتياجات المستخدم. الأساليب القديمة غالبا ما تعرقل الشركات في البنى التحتية والأنظمة الصارمة. ومع ذلك، توفر FaaS نهج "التوصيل والتشغيل"، مما يتيح مسارًا أكثر سلاسة للابتكار والتميز في خدمة العملاء.

لماذا تحب الشركات التكنولوجيا المالية كخدمة؟

- توفير التكاليف: تقوم FaaS بتوحيد جميع خدمات الدفع والإدارة المالية ونقل الأموال التي تحتاجها المؤسسات الحديثة في واجهة برمجة تطبيقات عالمية واحدة وقابلة للتطوير. يمكن أن يؤدي ذلك إلى توفير تكاليف بنسبة 40% في النفقات التقنية الأولية عند اعتماد نماذج FaaS بدلاً من حلول التكنولوجيا المالية التقليدية.

- قابلية التوسع: في مشهد التكنولوجيا المالية المتطور، تعد القدرة على التكيف أمرًا حيويًا. تجسد FaaS هذا المبدأ، حيث تقدم منصة تسمح للشركات بتعديل عملياتها بما يتماشى مع المتطلبات المتقلبة. سواء أكانت شركة ناشئة تشهد طفرة في النمو أو مغامرة في مناطق مجهولة، فإن التكنولوجيا المالية كخدمة تمكن الشركات من الارتفاع.

- وقت وصول أسرع إلى السوق: وفقًا لشركة ماكينزي، يمكن للشركات التي تتبنى المنصات السحابية جلب إمكانات جديدة إلى السوق بسرعة أكبر، والابتكار بسهولة أكبر، والتوسع بشكل أكثر كفاءة، مع تقليل مخاطر التكنولوجيا أيضًا. وتشير شركات التكنولوجيا المالية التي اعتمدت منصات سحابية إلى أنها تستطيع جلب قدرات جديدة إلى السوق بسرعة أكبر بنحو 20 إلى 40 في المائة .

- مثال على ذلك : تؤكد دراسة حديثة أجرتها شركة East & Partners على جاذبية التكنولوجيا المالية كخدمة، وكشفت أن 46% من الشركات العالمية تتبنى حلول التكنولوجيا المالية بشكل أساسي لخفض التكاليف التشغيلية. أصبح التحول نحو الكفاءة وتوفير التكاليف واضحًا، مع وجود FaaS في المقدمة.

- الابتكار المستمر: تضمن الشراكة مع مزودي خدمة FaaS وصول المؤسسات المالية إلى أحدث التطورات في مجال التكنولوجيا المالية دون الحاجة إلى استثمارات ضخمة في البحث والتطوير، مما يحتمل أن يوفر لهم ما يصل إلى 30% من التكاليف المتعلقة بالابتكار.

في جوهرها، فإن فوائد خدمات التكنولوجيا المالية هائلة، سواء كانت مكاسب اقتصادية أو مكاسب في الكفاءة، مما يجعلها خيارًا استراتيجيًا للمؤسسات المالية الحديثة والتقليدية.

هل تريد الحصول على قطعة من الكعكة التي تأتي مع دمج FaaS في عملك؟ Miquido هو الشريك المفضل لتصميم وتنفيذ حلول التكنولوجيا المالية للشركات ذات التفكير المستقبلي مثل شركتك. تواصل معنا اليوم.

ما هي أنواع المنتجات الأكثر شيوعًا في مجال التكنولوجيا المالية كشركات خدمات ؟

من خلال التعمق في الأساسيات، تقدم شركات التكنولوجيا المالية الآن مجموعة واسعة من حلول FaaS لتعزيز التكنولوجيا المالية ككل.

بوابات الدفع

تعد طرق الدفع هذه أكثر من مجرد تسهيلات للمعاملات، فهي تمثل الركائز الأساسية لقطاع التجارة الإلكترونية المزدهر. إنهم يقودون عمليات الدفع الرقمية، مما يضمن تجربة خالية من الاحتكاك، مما يعكس سهولة المتاجر الفعلية.

لقد أحدثت منصات مثل Stripe أو PayPal ثورة في كيفية إدارة الشركات للمدفوعات الدولية والمحلية ، مما يجعل المعاملات عبر الحدود تبدو محلية .

الخدمات المصرفية كخدمة (BaaS)

يتم إعادة تصور الخدمات المصرفية كخدمة . BaaS هي البنية التحتية للتكنولوجيا المالية التي تمكن شركات التكنولوجيا المالية من طرح الخدمات المصرفية بما في ذلك الودائع أو التحويلات، دون التحول إلى بنوك تقليدية.

تقدم Stripe، على سبيل المثال، واجهات برمجة تطبيقات BaaS ، وتمزجها مع طرق دفع متعددة الاستخدامات، وتزود شركات FaaS بمنتجات وخدمات لتصميم ونشر ميزات مالية شاملة ومضمنة.

حلول إدارة المخاطر

ومن خلال احتضان براعة الذكاء الاصطناعي، تتنبأ هذه الحلول بالتهديدات المالية وتوصي باستراتيجيات التخفيف. ينشر عمالقة مثل Mastercard تقنية الكشف عن الاحتيال المدعومة بالذكاء الاصطناعي ، مما يؤدي إلى تحصين أنظمة الدفع والبقاء في صدارة عمليات الاحتيال على بطاقات الائتمان والخصم.

إدارة الثروات الآلية

إنه مثل وجود مستشار مالي 24/7. تستخدم هذه المنصات الخوارزميات لصياغة خطط مالية مخصصة، وغالبًا ما تتفوق على طرق الدفع التقليدية من حيث العوائد. تستخدم شركتي Betterment و Wealthfront خوارزميات لإنشاء خطط مالية فردية، والتي غالبًا ما تتجاوز الأساليب التقليدية من حيث العوائد.

منصات الإقراض

لقد ولت أيام الانتظار التي لا نهاية لها للحصول على الموافقات على القروض. تعمل منصات الإقراض الحديثة، التي تكملها خدمات تحويل الأموال، كوسطاء رقميين، حيث تربط المقترضين بالمقرضين المحتملين بسرعة. أصبحت خدمات الإقراض من نظير إلى نظير لا تقدر بثمن بشكل خاص بالنسبة للشركات التي تسعى إلى الوصول السريع إلى الأموال.

أمثلة للشركات التي نجحت في دمج التكنولوجيا المالية كخدمة

إن التحول الذي شهدته المؤسسات المالية التقليدية، بفضل شراكات التكنولوجيا المالية، ليس أقل من رائع. وهذه التحالفات، التي كان يُنظر إليها ذات يوم على أنها تخريبية، أصبحت الآن بمثابة شهادة على قوة التعاون.

تقدم البنوك للتكنولوجيا المالية البنية التحتية الواسعة والمعرفة الصناعية والأطر التنظيمية. وفي المقابل، تتيح التكنولوجيا المالية للبنوك الدخول إلى أسواق جديدة، مما يؤدي إلى تسريع بصمتها الرقمية وتعزيز تجربة العملاء. ويؤدي هذا التعاون إلى تعزيز الكفاءات، واتخاذ القرارات القائمة على البيانات، وتوسيع إمكانية الوصول إلى الخدمات المصرفية.

ملحوظة: إذا كنت تبحث عن حل FinTech لتغيير كيفية تعامل عملك مع الشؤون المالية، فاتصل بنا للحصول على استشارة مجانية . سنناقش ما يعيقك، وكيفية تحسين عملياتك، والبرامج المالية الدقيقة اللازمة لتحقيق ذلك.

1. التجارة وبنك HSBC

تريدشيفت+إتش إس بي سي

إن تعاون بنك HSBC، الرائد في مجال الخدمات المصرفية لتمويل التجارة، مع Tradeshift، منصة التجارة التجارية رفيعة المستوى، يؤدي إلى تحول رائد.

إنهم يقدمون معًا الخدمات بناءً على منصة شاملة تساعد الشركات في التعامل مع متطلبات رأس المال العامل وسلاسل التوريد العالمية بكفاءة.

لا تشجع حلول الطرف الثالث هذه الشركات على أتمتة عملياتها لزيادة الكفاءة فحسب، بل تعمل أيضًا على تعزيز استراتيجيات الدفع العالمية وتعزيز إدارة المخاطر.

2. سيتي وIntraFi

سيتي وIntraFi

وقد أدت شراكة سيتي جروب مع IntraFi إلى تقديم خدمة Yankee Sweep، وهي خدمة تسمح للعملاء من الشركات والمؤسسات بتوجيه أموالهم الفائضة إلى الفروع الأمريكية للبنوك الخارجية.

يسلط مايكل بيركويتز، رئيس إدارة السيولة في أمريكا الشمالية في سيتي، الضوء على أن العملاء الذين يحصلون على الخدمات المالية يهدفون إلى الحصول على أفضل العوائد دون التضحية بالسيولة ويحرصون على طرق الدفع الدولية السلسة.

تلبي Yankee Sweep هذه الاحتياجات من خلال تمكين عملاء Citi من قبول المدفوعات العالمية من خلال حساب موحد.

توسيع الأفق: ما وراء البنوك

لا يقتصر صعود FaaS على المجال المصرفي. مع إدخال أنظمة معالجة الدفع FaaS، يمكن للنظام البيئي للشركات الناشئة والأعمال الأوسع الوصول إلى خدمات التكنولوجيا المالية، وتمكينهم من تحسين تدفق المدفوعات وتعزيز استراتيجياتهم المالية.

- Stripe & Shopify : "رصيد" Shopify، المدعوم من Stripe الخزانة، يتجاوز مجرد منتج مالي. متكاملة مع منصات الدفع التابعة لجهات خارجية وتدفق دفع قوي، فهي بمثابة أداة لتمكين التجار. تم تصميمه لضمان سلاسة المدفوعات المحلية، فهو يوفر إمكانية الوصول الفوري إلى الأموال دون رسوم مرهقة. من خلال الاستفادة من البنية المتطورة لـ Stripe وواجهات برمجة التطبيقات (APIs)، عززت Shopify موطئ قدمها في مجال التجارة الإلكترونية، مسجلة تسجيل 100000 شركة صغيرة أمريكية مثيرة للإعجاب في أربعة أشهر فقط بعد الإطلاق.

- Adyen & Uber : لا تقتصر علاقة Adyen التكافلية مع Uber على الشراكة القياسية؛ إنها شهادة على قدرات شركة رائدة في مجال التكنولوجيا المالية في إعادة تشكيل أنظمة الدفع العالمية . تقوم Adyen بمعالجة المدفوعات في 80 دولة، وتوفر لأوبر تدفق دفع فعال وقابل للتكيف. يتيح ذلك لشركة Uber تحديد أولويات متطلبات المعاملات الأساسية الخاصة بها، مما يوفر تفاعلات سلسة لملايين الركاب والسائقين يوميًا، دون تعقيدات التوفيق بين المدفوعات المحلية المتعددة.

- رووفستوك : وسط بحر من المنصات العقارية، تبرز رووفستوك كمنارة، ويرجع ذلك في المقام الأول إلى تكاملها الماهر مع أدوات شركة التكنولوجيا المالية. ومن خلال منصة معززة بخوارزميات تتنبأ بعمليات الاستحواذ المربحة، ونماذج الملكية الجزئية المبتكرة، وآليات إدارة الممتلكات المتقدمة، وضعت Roofstock معايير جديدة في إضفاء الطابع الديمقراطي على الاستثمارات العقارية. ويؤكد تقييمها المزدهر قدرتها على تسخير ابتكارات التكنولوجيا المالية بشكل فعال.

- Krea & Klarna : يُحدث التحالف الاستراتيجي بين Krea وفرع التكنولوجيا المالية التابع لشركة Klarna، Klarna Kosma، ثورة في قروض الشركات الصغيرة والمتوسطة في السويد. ومن خلال التكامل مع الهيئات الوطنية والدولية من خلال واجهة رقمية، فقد ضمنوا حصول الشركات الصغيرة والمتوسطة على أحكام القروض الفورية، متجاوزين حواجز الطرق البيروقراطية التي عفا عليها الزمن.

- Wish & Klarna : تعمل القوة التعاونية بين Wish وKlarna على إعادة رسم حدود القدرة على التكيف المالي للتجارة الإلكترونية. ومن خلال دمج حل "الدفع في 4" من Klarna، تضمن Wish لعملائها في الولايات المتحدة تجربة تسوق لا مثيل لها، حيث يتم توزيع المدفوعات بسهولة، وبدون فوائد، وعلى أقساط ممكنة.

يشهد عام 2023 تحالفات مهمة مثل انضمام Visa إلى Fintech District وتعاون Santander مع Salesforce . وبينما تسعى الشركات الناشئة وشركات التكنولوجيا المالية إلى تحقيق مثل هذا التعاون الديناميكي، يقدم مقدمو خدمات الدفع FaaS دعمًا بالغ الأهمية.

معالجة التحديات التي تأتي مع FaaS

إن تبني التكنولوجيا المالية كشركات خدمات يأتي مع بعض التحديات. إن القضايا المتعلقة بأمن البيانات، والتنقل في متاهة الامتثال التنظيمي والقانوني، والمخاوف من الاعتماد المفرط على طرف ثالث قد تجعل المؤسسات المالية تتوقف. ومع ذلك، من خلال التفكير التقدمي والمجتهد، يمكن التغلب على هذه العقبات.

أمن البيانات

مع وصول النطاق الهائل من البيانات المالية إلى المجال الرقمي، أصبح ضمان تحصينها أمرًا لا بد منه. تعد الشراكة مع موفري خدمة FaaS خطوة جديرة بالثناء، ولكن من الضروري ألا يتوافقوا فقط مع معايير الأمان الدولية، بما في ذلك اللوائح التي وضعتها شبكة إنفاذ الجرائم المالية ولكن أيضًا استخدام أدوات التشفير المتقدمة. وتضمن مثل هذه التدابير الاستباقية إمكانية منح العملاء حق الوصول إلى بياناتهم بثقة، مع التأكد من وضعها المحمي.

اقتراحات الخبراء:

- عمليات التدقيق المنتظمة: قم بمراجعة بروتوكولات الأمان الخاصة بمزود FaaS الخاص بك بشكل مستمر للتأكد من أنها محدثة وصارمة.

- المصادقة الثنائية (2FA): قم بتنفيذ المصادقة الثنائية حيثما أمكن ذلك، مما يضيف طبقة إضافية من الأمان أثناء وصول المستخدم.

- التشفير من طرف إلى طرف: تأكد من تشفير البيانات أثناء نقلها أو بقاءها، مما يجعلها غير قابلة للوصول إلى كيانات غير مصرح بها.

التدقيق المطلوب

إن الطبيعة المتطورة للتكنولوجيا المالية تعني أن المشهد التنظيمي يتغير بشكل متكرر. يمكن أن تكون المنصات التي تقدم تحديثات تنظيمية في الوقت الفعلي ذات قيمة لا تقدر بثمن. لا يتعلق الأمر بالامتثال القانوني فحسب، بل يتعلق بالبقاء في الطليعة.

تشير الدراسات الحديثة إلى أن مواكبة التغييرات التنظيمية والتشريعية القادمة هي الأولوية الإستراتيجية القصوى لنسبة هائلة تبلغ 61% من فرق الامتثال في الشركات .

اقتراحات الخبراء:

- كن استباقيًا: خصص فريقًا أو استخدم الأدوات الآلية لمراقبة التحولات التنظيمية والاستجابة لها.

- التعاون مع الخبراء: إشراك المستشارين التنظيميين الذين يمكنهم تقديم رؤى حول مسائل الامتثال العالمية والإقليمية.

- برامج التدريب: قم بتحديث معارف فريقك بانتظام من خلال جلسات التدريب على الامتثال.

قبضة الباعة في

إن القلق بشأن الاعتماد بشكل مفرط على شركة واحدة في مجال التكنولوجيا المالية هو أمر مشروع. التنوع هو الحل هنا. بدلاً من الاعتماد فقط على مزود خدمة FaaS واحد، فكر في دمج العروض المقدمة من بائعين متنوعين، أو اختر الأنظمة الأساسية التي تعطي الأولوية لقابلية التشغيل البيني والاتصال بشبكات الدفع المحلية.

اقتراحات الخبراء:

- المعايير المفتوحة: اختر الأنظمة الأساسية القائمة على المعايير المفتوحة، والتي تضمن توافقًا أعلى وانتقالات أسهل.

- بنود العقد: ضمان المرونة التعاقدية، مما يسمح لك بتبديل مقدمي الخدمة دون فرض عقوبات باهظة أو عمليات خروج طويلة.

- النهج المختلط: استخدم مجموعة من الحلول الداخلية وحلول الجهات الخارجية، مما يضمن عدم اعتمادك بشكل مفرط على بائع واحد.

قابلية التوسع وتحديات البنية التحتية

مع نمو عملياتك المالية، يجب أن يتطور نظام FaaS الخاص بك معك. إعطاء الأولوية للمنصات المعروفة بقابليتها للتوسع.

اقتراحات الخبراء:

- التكامل السحابي: توفر منصات مثل AWS و Google Cloud خدمات البنية التحتية التي يمكن أن تدعم قابلية التوسع في أدوات التكنولوجيا المالية كخدمة. علاوة على ذلك، فإن الاستفادة من الخدمات السحابية التي تقدمها Miquido يمكن أن تزيد من الأمان وقابلية التوسع، مما يضمن بقاء حلول FinTech الخاصة بك قوية.

- مقاييس الأداء: قم بمراقبة مقاييس أداء النظام الأساسي الخاص بك بانتظام لاكتشاف مشكلات قابلية التوسع ومعالجتها على الفور.

- التخطيط المستقبلي: شارك في التخطيط المستقبلي للسعة، وتقدير المتطلبات المستقبلية والتأكد من قدرة النظام الأساسي الخاص بك على التعامل مع النمو.

سد الفجوة بين التقليدي والحديث: دور التكنولوجيا المالية كخدمة

في المشهد المالي سريع التطور، ظهرت هوة بين منهجيات الخدمات المصرفية التقليدية وتطلعات المستهلك الحديث. تقف التكنولوجيا المالية كخدمة (FaaS) عند مفترق الطرق هذا، وهي على استعداد لسد هذه الفجوة.

التحول في توقعات المستهلك:

يسعى المستهلكون اليوم، مدفوعين بالعصر الرقمي، إلى الإشباع الفوري والتجارب الشخصية والواجهات الرقمية السلسة. لم يعودوا راضين عن العمليات المصرفية الشخصية المطولة أو المنتجات المالية ذات المقاس الواحد الذي يناسب الجميع. وبدلاً من ذلك، فإنهم يطالبون بحلول مصرفية رقمية بديهية، ومعاملات فورية، وإدارة بسيطة للحسابات المصرفية، ومشورة مالية مخصصة.

معضلة الخدمات المصرفية التقليدية:

في حين تتمتع البنوك التقليدية بالثقة والموثوقية وقاعدة العملاء الراسخة، فإنها غالبا ما تتصارع مع البنى التحتية القديمة، وبروتوكولات التشغيل الصارمة، وبطء وتيرة الابتكار. وهذا يجعل التكيف مع التحول الرقمي سريع الخطى أمرًا صعبًا للغاية.

التكنولوجيا المالية كخدمة للإنقاذ:

وإليك كيف تلعب FaaS دورًا محوريًا في سد الفجوة:

- المرونة والسرعة: توفر منصات FaaS حلول "التوصيل والتشغيل"، مما يمكّن البنوك من دمج الأدوات المالية الحديثة بسرعة. وتضمن هذه المرونة قدرة البنوك على طرح ميزات أو خدمات جديدة استجابة لمتطلبات السوق دون الخضوع لإصلاح شامل.

- التخصيص على نطاق واسع: مع مستقبل الذكاء الاصطناعي في مجال التكنولوجيا المالية وقدرات التعلم الآلي المضمنة في العديد من عروض FaaS، يمكن للبنوك الآن تقديم المشورة المالية الشخصية وتوصيات المنتجات وتجارب العملاء على نطاق لم يكن من الممكن تحقيقه من قبل.

- تجربة مستخدم محسنة: تعطي حلول FaaS الأولوية للتصميم الذي يركز على المستخدم، مما يضمن توافق التطبيقات والمنصات المصرفية مع عادات المستخدم الرقمية المعاصرة، بدءًا من الإعداد السلس وحتى التنقل البديهي في لوحة المعلومات مما يسمح بإجراء تحويلات مصرفية سريعة وتتبع بطاقات الائتمان والخصم. وهذا شيء نضعه في الاعتبار دائمًا عندما نقوم بتطوير التطبيقات المصرفية للعملاء.

- الابتكار الفعال من حيث التكلفة: بدلاً من الاستثمار بكثافة في البحث والتطوير الداخلي، يمكن للبنوك الاستفادة من FaaS للوصول إلى أحدث ابتكارات التكنولوجيا المالية بجزء بسيط من التكلفة، مما يضمن الحفاظ على قدرتها التنافسية دون إجهاد ميزانياتها.

- الأنظمة البيئية التعاونية: تعمل FaaS على تعزيز بيئة تعاونية، حيث يمكن للبنوك التقليدية الشراكة مع الشركات الناشئة في مجال التكنولوجيا المالية، وعمالقة التكنولوجيا، وحتى المؤسسات غير المالية لتقديم مجموعة شاملة من الخدمات، بدءًا من تكاملات التجارة الإلكترونية وحتى المدفوعات الرقمية القائمة على إنترنت الأشياء.

في جوهرها، تعمل التكنولوجيا المالية كخدمة كمحفز، مما يمكّن المؤسسات المصرفية التقليدية من تلبية توقعات المستهلكين المعاصرين وتجاوزها. من خلال تبني FaaS، لا تضمن البنوك أهميتها في العصر الرقمي فحسب، بل تضع أيضًا الأساس لمستقبل تكون فيه التكنولوجيا المالية أكثر سهولة وكفاءة وتركز على العملاء من أي وقت مضى.

إلى أين تتجه التكنولوجيا المالية كخدمة في المستقبل؟

وبنسبة ساحقة 82% ل المنظمات المالية التقليدية التي تستعد للتعاون مع شركات التكنولوجيا المالية خلال السنوات القليلة المقبلة، فإن مستقبل التكنولوجيا المالية كخدمة مشرق. دعونا نبدأ رحلة عبر التطورات والتحولات التي تعد بها FaaS:

الابتكارات المعتمدة على الذكاء الاصطناعي

يؤدي صعود الذكاء الاصطناعي التوليدي إلى زيادة إنتاجية لا مثيل لها في صناعة الخدمات المالية. إلى جانب تبسيط العمليات، يخلق الذكاء الاصطناعي سبلًا للتخصيص العميق حلول معالجة الدفع . على سبيل المثال ، تعمل واجهات برمجة التطبيقات (APIs) على تشغيل روبوتات الدردشة الآلية في الخدمات المصرفية، مما يمكنها من مساعدة العملاء بلا كلل.

بعد أن كانت شركة Mquido متجذرة بعمق في مشهد التكنولوجيا المالية لأكثر من عقد من الزمن، فإنها تسخر قوة الذكاء الاصطناعي، وتدمجها بسلاسة في تطبيقات الخدمات المالية المختلفة.

الرقمنة الكاملة

إن الانتقال من المنصات السحابية الأصلية إلى الحلول الرقمية الكاملة ذات العلامة البيضاء لا يؤدي إلى تسريع رقمنة الخدمات المالية فحسب، بل يؤكد أيضًا على أهمية التمويل المستدام.

هذا الأخير يمتد إلى ما هو أبعد من مجرد مصطلح عصري؛ فهو يركز على الاختيارات الواعية بيئيًا في مجال التمويل. علاوة على ذلك، فإن هذا النهج المشترك يعزز الشمولية، مما يضمن عدم تخلف حتى الفئات السكانية المحرومة عن الوصول إلى خدمات التكنولوجيا المالية للحصول على حلول متفوقة.

نصيحة احترافية: بالنسبة للرواد في مجال التكنولوجيا المالية، يعد تنظيم الانتقال السلس من الأطر المستندة إلى السحابة إلى المنصات الرقمية بالكامل أمرًا في غاية الأهمية. بفضل براعة Miquido في التحول الرقمي ، يمكن للشركات ضمان الكفاءة الرقمية لمهام مثل المدفوعات عبر الحدود.

التوعية المالية الموحدة

تظهر الإحصائيات الحديثة أن استراتيجيات مشاركة العملاء متعددة القنوات تفتخر بإعجابها نسبة الاحتفاظ بالعملاء 89% . تعمل هذه الاستراتيجيات، مدعومة بعروض FaaS، على تعزيز رؤية العلامة التجارية المالية وجاذبيتها.

سواء كان العميل يستخدم المحفظة الإلكترونية أو أي خدمة مالية أخرى، فسيتم تقديم رحلة متسقة وآسرة له. وهذا النهج المتنوع ليس ضروريًا لجذب العملاء الجدد فحسب، بل إنه ضروري أيضًا للاحتفاظ بالعملاء الحاليين.

يتم إثراء هذه التجربة السلسة بمفهوم التقارب الشامل. ويهدف إلى تقديم رحلة مالية شاملة، مما يضمن قدرة المستخدمين على الاستفادة من مجموعة واسعة من خدمات التكنولوجيا المالية الموجودة جميعها تحت سقف واحد. تعمل هذه الشمولية على زيادة مشاركة المستخدمين ورضاهم، مما يؤدي إلى إنشاء نظام بيئي مالي شامل للعملاء.

سلامة البيانات أثناء النقل

مع الطفرة في حركة البيانات المالية، أصبح ضمان سلامتها أثناء النقل أمرًا بالغ الأهمية. تعالج حوسبة الخصوصية هذا القلق، مما يضمن أمان البيانات حتى أثناء تداولها، ويزرع الثقة بين المستخدمين. يتم استخدام تقنيات مثل التشفير المتماثل لتعزيز هذه الطبقات الواقية.

واستكمالاً لهذا التركيز على سلامة البيانات، ظهرت نماذج إدارة المخاطر الديناميكية لتعزيز الأمن الرقمي في العمليات المالية. توفر هذه النماذج تقييمات للمخاطر في الوقت الفعلي، مما يسمح باتخاذ تدابير استباقية ضد التهديدات المحتملة.

في الواقع، تستفيد العديد من شركات التكنولوجيا المالية الآن من التحليلات التنبؤية لقياس المخاطر ومواجهتها حتى قبل أن تتحقق بالكامل، مما يوفر طبقة مزدوجة من الأمان والضمان للمستخدمين.

هل لديك فضول بشأن FaaS لعملك؟ تحدث إلى ميكيدو.

إن استخدام التكنولوجيا كخدمة، وخاصة في مجال التكنولوجيا المالية، يعيد تشكيل المشهد المالي. نظرًا لأننا تعمقنا في التكنولوجيا المالية كخدمة، فمن الواضح أن هذه الثورة لا تتعلق بالتكنولوجيا فحسب، بل تتعلق بتحويل تجارب المستخدم ومرونة الأعمال.

- الماخذ الرئيسية:

- تقدم FaaS حلول التوصيل والتشغيل للخدمات المالية المحسنة.

- فهو يوفر كفاءة التكلفة وقابلية التوسع والدخول السريع إلى السوق للشركات.

- تجسد عمليات التعاون مثل Stripe + Shopify قوة شراكات التكنولوجيا المالية.

- يظل الأمان وقابلية التوسع والامتثال التنظيمي من التحديات الرئيسية.

- سيقود الذكاء الاصطناعي والتحول الرقمي الابتكارات المستقبلية في مجال التكنولوجيا المالية.

مع اتساع أفق التكنولوجيا المالية، تحتاج الشركات إلى حلفاء يفهمون التحديات الفريدة التي تواجهها ويمكنهم تقديم حلول مخصصة. تُعد Miquido ، مع مجموعة خدماتها بدءًا من التحول الرقمي إلى الخدمات السحابية، شريكًا موثوقًا به لخدمات تطوير تطبيقات Fintech.