تطوير برمجيات الخدمات المالية – دليل كامل للرؤساء التنفيذيين/CTOs

نشرت: 2023-11-28في استطلاع أجرته شركة Deloitte، يتوقع 92% من المشاركين في شركات FSI (صناعة الخدمات المالية) أن يؤدي التحول الرقمي إلى تعطيل الصناعة المالية. لكن الأمر المثير للاهتمام هو أن 46% فقط من شركات الخدمات المالية تستعد بالفعل لذلك.

وهذا يعني أنه إذا كان بإمكانك التصرف بسرعة وطلب التوجيه الصحيح، فلا يزال بإمكانك أن تكون جزءًا من المتحركين الأوائل وتكتسب ميزة تنافسية. يمكن أن تترجم هذه الميزة إلى ارتفاع صافي الهوامش والإيرادات.

إذا كنت مستعدًا لهذه الخطوة الجريئة، فإن البرمجيات هي قاسم أساسي يجب ملاحظته. إنه الأساس الذي ستبني عليه خدماتك الرقمية. يمكن أن تكون هذه حلولًا جديدة تواجه العملاء مثل تطبيقات الهاتف المحمول أو الحلول الرقمية الخلفية مثل أدوات تحليل البيانات المالية.

مع أخذ ذلك في الاعتبار، ستغطي مقالة اليوم كل ما تحتاجه لفهم تطوير برامج الخدمات المالية وكيفية دمجها في استراتيجية التحول الرقمي الخاصة بك.

التحديات المشتركة في تطوير برمجيات الخدمات المالية

قبل الشروع في تطوير البرامج المالية، إليك بعض العوائق المحتملة التي يجب عليك الاستعداد لها:

1. خروقات البيانات والأمن من الثغرات التقنية

المسؤولية الأولى لأي مؤسسة مالية هي حماية أصول العملاء وبياناتهم. ولسوء الحظ، يستمر مجرمو الإنترنت في ابتكار طرق جديدة لضمان عدم قيام شركات التكنولوجيا المالية بهذا الواجب. إنهم يستخدمون استراتيجيات ضارة مثل التصيد الاحتيالي وتهريب البرامج الضارة للعثور على نقاط الضعف لاستغلالها في برنامجك.

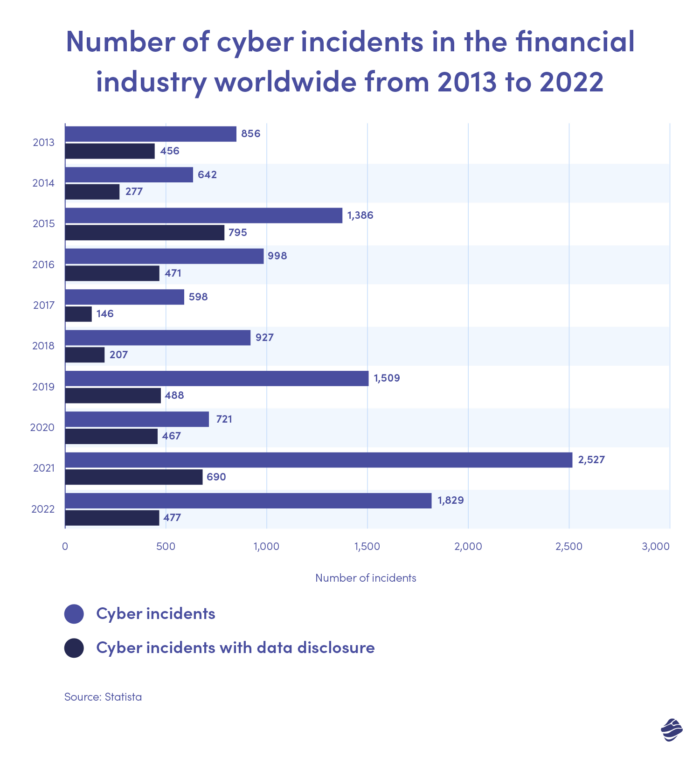

وفي عام 2022 وحده، نجحت هذه التكتيكات 1829 مرة.

وهذا رقم مثير للقلق، على الرغم من الانخفاض مقارنة بالعام السابق. تؤدي مثل هذه الانتهاكات إلى خسائر مالية وعقوبات تنظيمية وأضرار بالسمعة.

2. هجمات منطق الأعمال

في بعض الأحيان، لا تستغل الجهات الفاعلة السيئة نقاط الضعف التقنية ولكنها تستهدف المنطق الأساسي وسير العمل لبرنامجك المالي. في الأساس، يتلاعبون بالوظيفة المشروعة لتحقيق نواياهم الخبيثة.

ومن الأمثلة الشائعة على ذلك عملية الاستيلاء على الحساب (ATO)، حيث يستغل المهاجمون نقاط الضعف في إجراءات إعادة تعيين كلمة المرور. ومن خلال الإجابة على أسئلة الأمان أو تقديم معلومات شخصية مسروقة، يمكنهم الوصول بشكل غير مصرح به إلى الحسابات المالية للمستخدمين

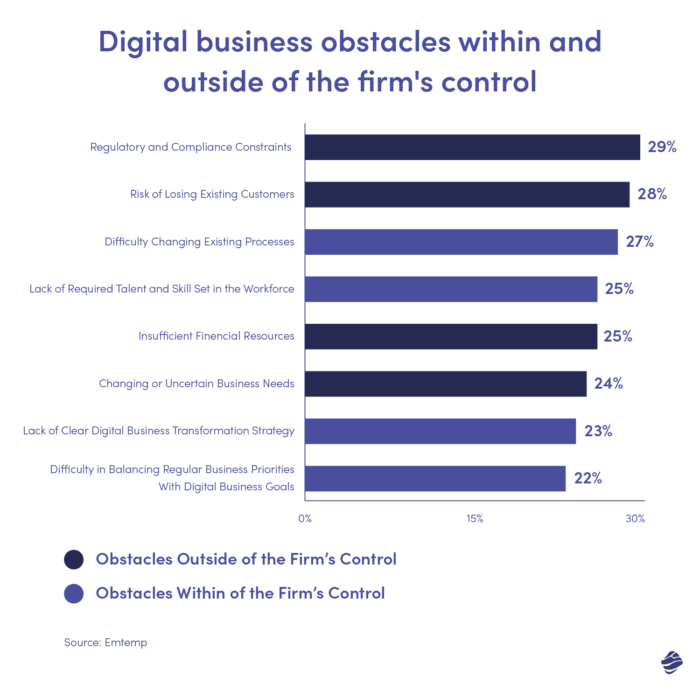

3. الامتثال التنظيمي

يمكن أن يكون الإطار التنظيمي لشركات التكنولوجيا المالية معقدًا للغاية. تستمر قواعد حماية البيانات الجديدة في الظهور باستمرار، وتزداد صرامة. وهذا يجعل من الصعب البقاء على اطلاع دائم أثناء وبعد تطوير البرامج المالية. في الواقع، هذه هي أكبر عقبة تواجهها الشركات المالية غالبًا.

يمكن أن تكون العقوبات المحتملة لعدم الامتثال شديدة أيضًا. على سبيل المثال، قد يؤدي عدم الامتثال للائحة العامة لحماية البيانات (GDPR) إلى فرض غرامات تصل إلى 20 مليون يورو أو 4% من الإيرادات السنوية.

4. تصميم تجربة المستخدم

تشتمل البرامج المالية على العديد من الميزات المعقدة التي تلبي احتياجات المستخدمين المتنوعة. غالبًا ما يمثل تحقيق التوازن الصحيح بين هذا المستوى من التعقيد وسهولة الاستخدام تحديًا في عملية تطوير التطبيقات المصرفية.

قد تصبح المشكلة أكثر وضوحًا عند إنشاء إصدارات للهواتف المحمولة، حيث تكون المساحة محدودة، ومع ذلك يجب عليك تقديم ميزات شاملة.

5. إدارة المخاطر

تتضمن عملية تطوير برمجيات الخدمات المالية مراحل مختلفة، تتراوح من التصميم إلى الاختبار. وتتطلب كل مرحلة من هذه المراحل خبرة إدارية محددة.

ونظراً لعدد الأشخاص المشاركين، ولكل منهم أدوار مختلفة، لا يمكن تجنب بعض المخاطر. والمثال النموذجي هو المخاطر المالية، التي قد تؤدي إلى تجاوز الميزانية.

يمكن أن تصبح هذه المخاطر تحديات خطيرة إذا لم يتم التعامل معها بشكل صحيح.

لحسن الحظ، هناك حلول لهذه التحديات – أنت بحاجة إلى فريق تطوير قوي بجانبك.

كيف يمكن لشريك تطوير البرمجيات الموثوق به أن يساعدك

غالبًا ما يضم فريق خدمة تطوير البرمجيات المالية الممتاز خبراء يتمتعون بخبرة واسعة في مواجهة التحديات المذكورة سابقًا.

بالنسبة للمبتدئين، يواكب شريك التطوير اللوائح المالية المختلفة، مما يضمن امتثال برنامجك للمتطلبات الحالية والناشئة. يمكنهم أيضًا أتمتة عمليات التحقق من الامتثال لتقليل مخاطر عدم الامتثال في المستقبل.

خذ Nextbank، وهي خدمة مصرفية سحابية، على سبيل المثال. لقد احتاجوا إلى برامج مصرفية متعددة المنصات وغنية بالميزات تلبي معايير التحقق الصارمة من أمان تطبيقات OWASP. لقد عقدنا شراكة مع المؤسسة لإنشاء التطبيق مع ضمان أعلى معايير حماية البيانات والخصوصية والأمان.

نفس الفكرة تنطبق على الأمن. تضم فرق تطوير برمجيات الخدمات المالية خبراء في مجال الأمن السيبراني من ذوي الخبرة في التعامل مع التحديات الأمنية المختلفة. لذا فهم يعرفون كيفية التعامل بشكل أفضل مع الانتهاكات وتجنبها.

بالنسبة لـ NextBank، قدمنا خدمات أمنية شاملة، بما في ذلك:

- اختبار شامل للقلم،

- تدقيق الأمن السيبراني،

- مصادقة متعددة العوامل،

- تشفير البيانات المتطورة.

يمكنك قراءة دراسة الحالة هذه لمعرفة المزيد من الحلول المبتكرة التي قدمناها لـ Nextbank.

تصبح إدارة المخاطر أيضًا أكثر وضوحًا مع شريك البرنامج. لا يوجد خطر جديد في أي عملية تطوير؛ من المحتمل أن يكون فريق تطوير البرمجيات قد واجه مثل هذه المخاطر أو ما شابه ذلك في الماضي. لذلك، يمكنك الاستفادة من تجاربهم السابقة للتحضير للمخاطر وتخفيفها لضمان سير مشروعك بسلاسة.

مع معالجة هذه التحديات بخبرة، يصبح نمو شركتك في سوق البرامج المالية وتطبيقات الخدمات المصرفية عبر الهاتف المحمول رحلة أكثر سلاسة.

كيفية اختيار شريك تطوير برمجيات الخدمات المالية

عند اختيار شريك لتطوير برامج الخدمات المالية الخاصة بك، من المهم إيجاد توازن بين هذه العوامل الرئيسية الثلاثة:

- ابتكار

- خبرة الامتثال

- حماية

مع الابتكار، ابحث عن شريك يقدم أفكارًا جديدة وحلًا إبداعيًا للمشكلات. تريد فريقًا يمكنه تحدي الوضع الراهن وتقديم منظور فريد لتمييز برنامجك عن السوق.

لذلك، اطلب دائمًا دراسات الحالة لتقييم قدرتهم على تجاوز الحدود. كما أنه ليس من المناسب التواصل مع عملائهم السابقين لتأكيد أنواع الابتكارات التي يقدمونها.

ثانيًا، تأكد من أن الشريك لديه معرفة عميقة بمتطلبات الامتثال التنظيمي للتكنولوجيا المالية. يمكنك، على سبيل المثال، أن تطلب الاطلاع على وثائق الامتثال وعملية إعداد التقارير.

وأخيرا، إعطاء الأولوية للأمن. يجب أن يكون شريكك المثالي في تطوير برامج الخدمات المالية قادرًا على تقديم شهادات الأمان ذات الصلة مثل CISSP أو CISM لإظهار التزامه بأفضل الممارسات الأمنية.

يمكنك أيضًا طلب تفاصيل حول بروتوكولات الأمان الخاصة بهم، بما في ذلك طرق التشفير وعناصر التحكم في الوصول وتقييمات الضعف واستراتيجيات الاستجابة للحوادث. لن تمانع وكالة تطوير جديرة بالثقة في إرشادك خلال إستراتيجيتها الأمنية.

الاتجاهات في تطوير البرمجيات المالية

للحفاظ على تحديث برامجك المالية بأحدث التقنيات، إليك بعض اتجاهات الصناعة المالية التي يمكنك التفكير في تنفيذها:

1. سلسلة الكتل

كانت تقنية Blockchain موجودة منذ فترة. يتوقع ReportLinker أن يصل سوق blockchain للتكنولوجيا المالية إلى 21.6 مليار دولار بحلول عام 2028، بمعدل نمو سنوي مركب قدره 41٪. يمثل ذلك فرصة كبيرة لا تريد التغاضي عنها.

تعتبر تقنية Blockchain ذات قيمة خاصة في تطوير تطبيقات التكنولوجيا المالية لأنها تعالج مشكلات طويلة الأمد مثل المركزية، والمعاملات البطيئة عبر الحدود، وانعدام الثقة.

تستخدم هذه التقنية خوارزميات الإجماع لجعل المعاملات عبر الحدود أسرع وأكثر فعالية من حيث التكلفة.

أيضًا، تستخدم blockchain نظام دفتر الأستاذ الموزع المقاوم للتلاعب حيث تكون كل معاملة مرئية ويمكن التحقق منها من قبل أي شخص. هذه الشفافية تغرس الثقة في المعاملات المالية.

2. الذكاء الاصطناعي والتعلم الآلي

يبدو مستقبل الذكاء الاصطناعي في صناعة التكنولوجيا المالية واعدًا للغاية.

أفاد GitNux أن 54% من الشركات المالية الكبرى تستخدم بالفعل الذكاء الاصطناعي لكل من الحلول التي تواجه العملاء والحلول الخلفية.

بالنسبة للحلول التي تواجه العملاء، يمكن للذكاء الاصطناعي أن يغطي مجموعة واسعة من التطبيقات، بدءًا من تسجيل الائتمان وحتى توفير تنبؤات مخصصة للتدفق النقدي.

على الواجهة الخلفية، تستخدم المؤسسات المالية أيضًا الذكاء الاصطناعي للكشف عن الاحتيال. تتفوق نماذج التعلم الآلي في تحديد الأنماط غير العادية في سلوك المستخدم ومعاملاته. تجعل هذه الميزة اكتشاف الأنشطة الاحتيالية والرد عليها أسهل من الأنظمة التقليدية القائمة على القواعد.

3. الحوسبة السحابية

أنت تتعامل مع كميات هائلة من بيانات العملاء كخدمة مالية رقمية. إن إدارة هذه البيانات بكفاءة يكاد يكون مستحيلاً من خلال الوسائل التقليدية.

يعد نقل بياناتك إلى خادم سحابي أمرًا منطقيًا، حيث يمكنه التعامل مع بياناتك بشكل أكثر فعالية. ولهذا السبب فإن 98% من الشركات المالية تتبع هذا الاتجاه.

علاوة على ذلك، فإن البرامج المالية المستندة إلى السحابة قابلة للتطوير بدرجة كبيرة. يمكنك دائمًا التوسع أو التخفيض بناءً على احتياجاتك الحالية. تضمن هذه المرونة أنك لا تدفع مقابل المساحة أو الخدمات غير المستخدمة.

4. التمويل المضمن

يتمتع مستهلكو الخدمات المالية بشهية متزايدة للتجارب الرقمية السلسة. لا عجب أن التمويل المدمج يمثل اتجاهًا متناميًا اليوم ومن المتوقع أن ينمو بمعدل نمو سنوي مركب يبلغ 32.2% من عام 2023 إلى عام 2030.

يتضمن التمويل المضمن دمج برامجك المالية في التطبيقات أو مواقع الويب غير المالية. وهذا يعني أنه يمكن للمستخدمين الوصول إلى خدماتك المالية دون مغادرة النظام الأساسي الذي يستخدمونه حاليًا.

على سبيل المثال، قام كبار تجار التجزئة مثل Amazon وShopify بدمج خدمات الشراء الآن والدفع لاحقًا (BNPL) مثل Affirm وKlarna. يمكن للعملاء اختيار هذه الخيارات والحصول على التمويل أثناء الخروج دون مغادرة المنصة.

5. RegTech (التكنولوجيا التنظيمية)

تستخدم RegTech حلولاً برمجية متقدمة لمساعدة المؤسسات على أتمتة الامتثال التنظيمي وإدارته بكفاءة. ولكن إلى جانب أتمتة الامتثال، يعد هذا الاتجاه حاسما في مكافحة غسل الأموال وتمويل الإرهاب. ويحقق ذلك بطريقتين.

أولاً، من خلال أتمتة عمليات التحقق من الامتثال، فإنه يضمن التزام المؤسسات المالية بلوائح مكافحة غسل الأموال (AML) ومكافحة تمويل الإرهاب (CTF). بالإضافة إلى ذلك، يقوم بمراقبة المعاملات للكشف عن الأنشطة أو الأنماط المشبوهة حتى تتمكن من معالجة السلوك المحفوف بالمخاطر على الفور.

كيف نجحت شركات التكنولوجيا المالية في برامجها؟

الآن، دعونا نلقي نظرة على خمس شركات ناجحة في مجال التكنولوجيا المالية لاستخلاص بعض الإلهام عندما تقترب من رحلة تطوير البرمجيات المالية الخاصة بك.

1. البنك التالي

Nextbank هي شركة مالية ذات تفكير تقدمي تقدم خدمات مصرفية قائمة على السحابة للبنوك في جنوب شرق آسيا. لقد مكن حل العلامة البيضاء الخاص بهم أكثر من 35 مؤسسة مالية آسيوية من إنشاء تطبيقات مخصصة للخدمات المصرفية للأفراد والشركات.

تعتمد قصة نجاح Nextbank بشكل كبير على التزامها بتجربة العملاء. إنها توفر للمؤسسات المالية القدرة على دمج ميزات مثل المدفوعات عبر الإنترنت وتحويلات الأموال والقروض ولوحات معلومات الأعمال بسلاسة في سير العمل.

كما تولي الشركة أقصى قدر من الاهتمام للامتثال من خلال النظر في معايير التحقق من أمان تطبيقات OWASP في عملياتها. مع هذا الاهتمام بالأمن، من الطبيعي أن تعهد الشركات إلى Nextbank ببياناتها.

2. سباب

SBAB هو بنك سويدي متخصص في الرهن العقاري وتمويل المنازل. حققت الشركة النجاح من خلال تبسيط عملية تقديم طلبات الرهن العقاري من خلال البرامج. لقد قدموا منصة بديهية عبر الإنترنت تتيح للعملاء مقارنة الأسعار وتقديم الطلبات وتلقي النصائح بشأن قروض الرهن العقاري المختلفة.

يعمل برنامج SBAB على تبسيط عملية الرهن العقاري المعقدة تقليديًا، مما يقلل من الأعمال الورقية ويسرع الموافقات. وقد لاقت هذه الخطوة استحسان العملاء الباحثين عن الشفافية والراحة في تمويل المنازل.

3. بي إن بي باريبا

BNP Paribas هو بنك عالمي آخر تبنى التحول الرقمي ليظل قادرًا على المنافسة. على سبيل المثال، يمكّن تطبيق GOMobile العملاء من الوصول إلى ميزات تطبيق الخدمات المصرفية عبر الهاتف المحمول مثل سجل المعاملات والرسوم البيانية والخدمات المالية المتنوعة بسلاسة داخل التطبيق.

كما يدمج التطبيق ميزات GOTravel، مما يسمح للمستخدمين بشراء تأمين السفر بسهولة. بشكل أساسي، جعلتهم ابتكاراتهم البرمجية مكانتهم كشركة رائدة في الصناعة المصرفية سريعة التطور.

4. عدن

Adyen هو مزود خدمات مالية هولندي حقق نجاحًا هائلاً من خلال تبسيط المدفوعات عبر الحدود للشركات.

تتكامل برامجهم مع منصات التجارة الإلكترونية، مما يمكّن التجار من قبول مدفوعات العملاء في جميع أنحاء العالم. كما أنها توفر تحويل العملات في الوقت الفعلي، ومنع الاحتيال، ورؤى مفصلة للمعاملات.

5. الرنين

أحدث بنك Chime، وهو بنك جديد مقره الولايات المتحدة، ثورة في مجال الخدمات المصرفية التقليدية من خلال تجربته المصرفية المجانية عبر الهاتف المحمول. تتيح برامجهم للمستخدمين فتح حسابات في دقائق، وتلقي الودائع المباشرة المبكرة، والادخار من خلال ميزات شاملة.

يوفر منتج برنامج Chime أيضًا أدوات إعداد الميزانية وتنبيهات المعاملات في الوقت الفعلي لتعزيز المسؤولية المالية. يلقى هذا النهج صدى لدى الجمهور الأصغر سنًا والمهتم بالتكنولوجيا، مما يساهم في نمو Chime السريع.

الازدهار من خلال التحول الرقمي

إن التحول الرقمي هو أكثر من مجرد كلمة طنانة؛ تسجل العديد من الشركات المالية إيرادات وهوامش أعلى من هذه الخطوة الجريئة.

علاوة على ذلك، يجب عليك مواكبة الاتجاهات في الخدمات المصرفية عبر الهاتف المحمول وتطوير البرامج المالية لتلبية احتياجات العملاء المتغيرة.

لكن الشراكة مع شركة تطوير برمجيات مالية ذات سمعة طيبة أمر ضروري في هذه الرحلة. إنها تجعل التنقل بين التحديات مثل الأمان وخصوصية البيانات والهجمات المنطقية وإدارة المخاطر والامتثال وتصميم تجربة المستخدم أسهل.

إذا كنت مستعدًا للقفزة الرقمية، فتعاون معنا لتطوير برامج مالية متميزة. معًا، سوف نتغلب على التعقيدات ونضمن قدرتك التنافسية.