أفضل 8 ميزات لتطبيق الخدمات المصرفية عبر الهاتف المحمول

نشرت: 2023-02-21إن الزمن يتغير ، وليس أمام البنوك خيار سوى أن تتبعها. في هذا المشهد الاقتصادي المتطور ديناميكيًا ، تظهر احتياجات جديدة وإعادة ترتيب الأولويات. الآن بعد أن فقدت العديد من العملات استقرارها ، يتوقع العملاء مزيدًا من المرونة في إدارة أموالهم. يؤثر التضخم على ميزانياتهم ، لذا فهم يركزون أكثر من أي وقت مضى على الميزات التي تدعم الادخار. علاوة على ذلك ، يكتسب العامل البيئي أهمية عبر القطاعات ، بما في ذلك التمويل.

تنعكس كل هذه التغييرات في تطور تطبيقات الخدمات المصرفية عبر الهاتف المحمول. لقد جمعنا أكثر الميزات إثارة للاهتمام لنمنحك تلميحًا عن الاتجاه الذي قد يتخذه تطوير التطبيقات المصرفية. نأمل أن توفر لك قائمتنا رؤى قيمة!

1. تتبع الأموال المتقدم

مع ارتفاع معدلات التضخم والركود على الأبواب ، فلا عجب أن تصبح وظائف تتبع الأموال أولوية للمستخدمين. تستثمر التطبيقات المصرفية الأكثر تنزيلًا في أوروبا ، مثل Revolut أو Monzo ، بشكل كبير في تطوير وظائف الادخار الذكية ، مما يتيح للمستخدمين:

- ضع أهداف ادخار مختلفة ونوّع حدود إنفاقها

- فهم نفقاتهم بطريقة بديهية من خلال الرسوم البيانية والرسوم البيانية المقارنة.

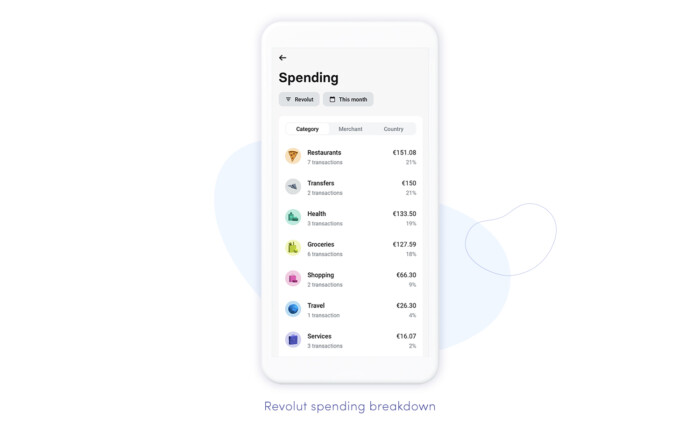

بصرف النظر عن تزويد العملاء بنظرة عامة على عاداتهم المالية ، تتخذ بعض التطبيقات خطوة إلى الأمام ، حيث تقدم رؤى أسبوعية حول الإنفاق مع مقارنة النسبة المئوية بالأسابيع السابقة. في تطبيق Revolut ، يتم استبدال التقسيم النموذجي للقطاع (البقالة / التسلية / التعليم ، وما إلى ذلك) بأخرى شاملة ، مما يتيح أنواعًا مختلفة من التصنيف (حسب التجار ، والفئات ، والبلدان ، والمزيد).

من المرجح أن يستمر التركيز على ميزات تتبع الأموال في المستقبل القريب ، لا سيما إذا استمر الاتجاه الاقتصادي الحالي ، مما يحول التطبيقات إلى مستشارين ماليين آليين يساعدون المستخدمين بشكل استباقي في تنمية مدخراتهم. لن يكون هذا التطور ممكنًا لولا الذكاء الاصطناعي ، الذي يدعم التحليلات المتقدمة والأتمتة في أفضل ميزات تطبيقات الخدمات المصرفية عبر الهاتف المحمول. يمكنك قراءة المزيد عن الذكاء الاصطناعي في التكنولوجيا المالية على مدونتنا.

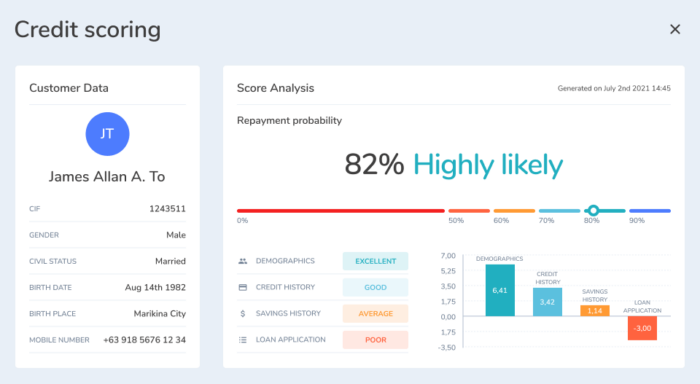

وفي الوقت نفسه ، تجدر الإشارة إلى أن الأزمة دفعت البنوك أيضًا إلى إعادة التفكير في استراتيجيات التحقق من القروض من أجل تحسين استقرارها المالي في أوقات عدم اليقين. وهذا يعني أنهم يستثمرون أكثر من أي وقت مضى في محركات تسجيل النتائج التي تعمل بالتعلم الآلي والتي تساعدهم على تحديد القروض عالية المخاطر بناءً على تحليل متعمق لأنماط سلوك العملاء والعوامل الأخرى ذات الصلة. لقد ساعدنا في تطوير مثل هذا النظام لـ Nextbank. ساهم نظام التقييم الائتماني للذكاء الاصطناعي الذي ساهمنا به في الوصول إلى نهائيات جوائز سنغافورة للتكنولوجيا المالية لعام 2019 ، مما مهد الطريق لـ Nextbank للفوز بالمركز الثاني لأفضل شركة ناشئة في مجال التكنولوجيا المالية في عام 2020.

2. فتح ميزات تطبيق الخدمات المصرفية عبر الهاتف المحمول

إن امتلاك عدد قليل من الحسابات عبر البنوك المختلفة ليس بالأمر غير المعتاد في الوقت الحاضر. يستخدمها بعض الناس لأنهم يعيشون أسلوب حياة بدوي أو يشاركون حياتهم بين البلدان ، بينما يريد البعض الآخر تحقيق أقصى استفادة مما تقدمه بنوك معينة. ومع ذلك ، فإن الغالبية تعامله في الواقع كإجراء وقائي ، بعد أن تعلموا ، بالطريقة الصعبة في كثير من الأحيان ، ما قد يؤدي إليه الافتقار إلى التنويع المالي في أوقات الركود.

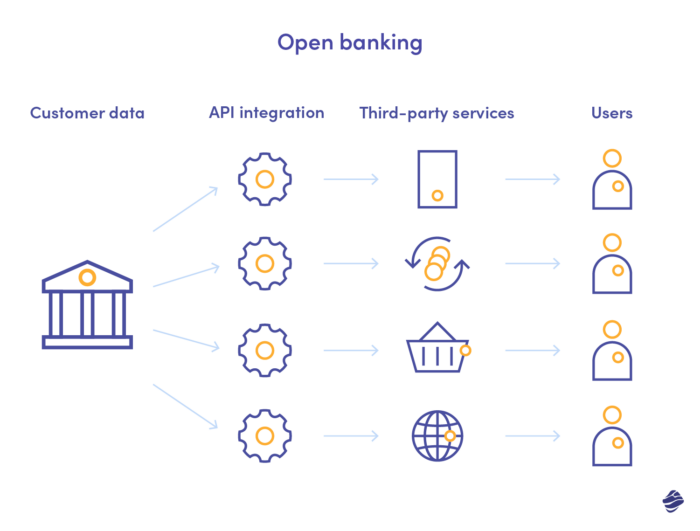

تطور مفهوم الخدمات المصرفية المفتوحة ، الذي نشأ في ألمانيا في التسعينيات ، بعد الأزمة المالية الأخيرة ، والتي أظهرت لنا مدى خطورة القدرة التنافسية المنخفضة على الاستقرار الاقتصادي. تم تنفيذه بنجاح في المملكة المتحدة ، وهو الآن ينتشر عالميًا كوسيلة لتعزيز المنافسة وتمكين الشركات والعملاء على حدٍ سواء. إنه فوري وسلس بسبب تكامل واجهة برمجة التطبيقات ، فهو يمكّن البنوك من معالجة بيانات المستخدم ونقلها بسهولة إذا وافق المستخدمون أنفسهم فقط.

بالنسبة لأولئك الذين لديهم حسابات مختلفة ويقودون الأعمال ، تعد الميزات المصرفية المفتوحة طريقة مثالية لاكتساب رؤية كاملة لأمورهم المالية. إذا كانت المؤسسات المالية تابعة ، فيمكن للمستخدمين رؤية جميع حساباتهم في مكان واحد دون تسجيل الدخول إلى تطبيقات أخرى. علاوة على ذلك ، يمكنك استخدام التحليلات الذكية في وضع مصرفي مفتوح للحصول على رؤى أعمق حول نفقاتك وعاداتك. دعونا لا ننسى التحويلات الميسرة - مع الخدمات المصرفية المفتوحة ، يكون مسارها أقصر بكثير.

3. إدارة الاشتراكات الذكية

عند الحديث عن التكامل ، هناك ميزة أخرى بسيطة ولكنها رائعة يمكن أن تساعد المستخدمين على العودة إلى المسار الصحيح مع مواردهم المالية. كل محبي الأفلام وعشاق البودكاست والباحثين عن النمو - أعطنا أذنيك!

نظرًا لأن النموذج القائم على الاشتراك أصبح مهيمنًا عبر الإنترنت ، فقد امتد متوسط قائمة الخدمات المشتركة بشكل جذري. هذا يعني أيضًا أنه أصبح من الصعب جدًا التحكم في النفقات في هذا المجال. يتم تجديد الوصول تلقائيًا ، ويتم فرض الرسوم من حسابك المصرفي ، بينما قد تكون نسيت أنك اشتركت فيه. أو تتذكر ، لكنك فقدت مفاتيح الوصول ولا يتوفر لديك الوقت لحلها.

تعد إدارة الاشتراك الذكي حلاً لهذه المشكلة ، وأصبح من الشائع بشكل متزايد أن تقوم التطبيقات المصرفية بتضمينها. يمكن أن يكون Revolut ، الذي ذكرناه بالفعل في سياق ميزة أخرى ، مثالاً على ذلك. إنه ملائم للمستخدمين - بدلاً من تنزيل تطبيق يخدم خصيصًا لإدارة الاشتراك ، يمكنهم إدارة الاشتراكات مباشرةً حيث يتم التعامل مع جميع مواردهم المالية.

4. تقسيم المدفوعات وغيرها من أفضل ميزات التطبيقات المصرفية عبر الهاتف المحمول للمجموعات

تجعل أفضل ميزات تطبيق الخدمات المصرفية عبر الهاتف المحمول حياتك أسهل ، وهذا التطبيق يؤدي المهمة بشكل جيد ، خاصة إذا كنت تخرج كثيرًا ، أو تسافر في مجموعات أكبر. تجعل وظيفة تقسيم الفواتير من السهل والسريع حساب المبلغ الذي يجب على كل شخص دفعه. ما عليك سوى إدخال المبلغ النهائي ، ويقوم التطبيق بالحسابات نيابةً عنك ، ويرسل طلب دفع تلقائي إلى مستخدمين محددين. تسمح لك بعض التطبيقات بتعديل المبالغ التي يدين بها لك أشخاص معينون أو إضافة ديونك إليهم في الأعلى لحساب المبلغ الفعلي الذي يجب دفعه.

طلبات الدفع الآلية رائعة ليس فقط لأنها تستبعد العمليات الحسابية التي تستغرق وقتًا طويلاً ، ولكن أيضًا لأنها تجعل تقسيم الفواتير أقل صعوبة. من الأسهل إرسال إشعار بدلاً من طلب المال مباشرةً ، ومن المحتمل أن تسترده بشكل أسرع بهذه الطريقة. تتيح العديد من البنوك أيضًا الدفع الفوري من نظير إلى نظير بين المستخدمين لجعل العملية برمتها سلسة وسريعة قدر الإمكان.

5. صرف العملات المشفرة والدفع

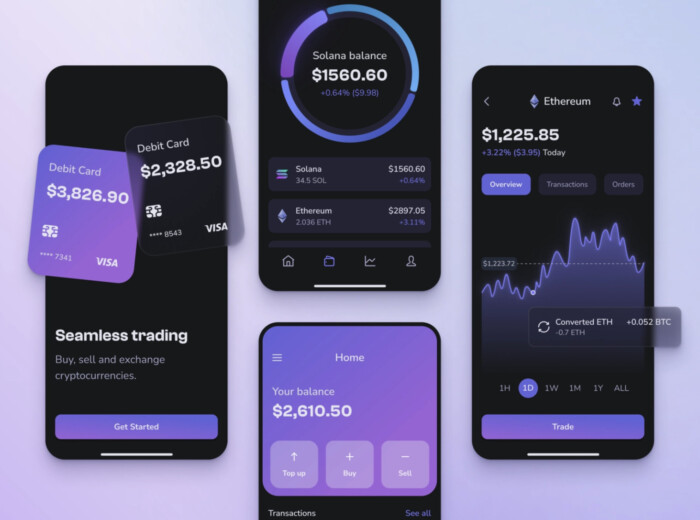

بدأت مسارات العملات المشفرة والخدمات المصرفية التقليدية في العبور بشكل متزايد. لقد أدركت البنوك أن هذا الاندماج أمر لا مفر منه ، حيث يتزايد عدد مستخدمي التشفير بشكل كبير عامًا بعد عام. تعمل تطبيقات Crypto على تمكين العملاء من ربط حسابات FIAT الخاصة بهم بمحفظة العملة المشفرة لفترة طويلة ، ولكن الآن تتخذ البنوك زمام المبادرة أيضًا. فهي لا توفر لعملائها مزيدًا من المرونة فحسب ، بل إنها تمكنهم أيضًا من تنويع محافظهم وتنفيذ استراتيجيات الميزانية لمكافحة التضخم.

يمكنك استخدام البنوك المشفرة ، لكن المؤسسات المالية التقليدية في جوهرها بدأت أيضًا في دمج التشفير و FIAT. بصرف النظر عن تقديم عملاتهم المعدنية ، فهي تمكنك من شراء عملات مختلفة مباشرة من خلال التطبيق الخاص بهم . مثال؟ يسمح Chase Bank (JP Morgan) للمستخدمين بشراء وبيع العملات المشفرة عبر منصة Coinbase ، ومع تطبيق Revolut ، يمكنك الحصول على بعض عملات البيتكوين. من المحتمل أن تنضم البنوك الأخرى إلى هذا الاتجاه قريبًا.

من خلال تطبيقات الخدمات المصرفية المشفرة المناسبة ، من المحتمل أن تحصل على مزيد من المرونة ، على الرغم من ذلك ، حيث يمكنك إعداد خطط للخوارزمية لتحويل احتياطيات FIAT تلقائيًا لعملات معينة والوصول إلى أفضل ميزات التطبيقات المصرفية المصممة خصيصًا لمستخدمي التشفير.

6. تأمين تحويلات blockchain

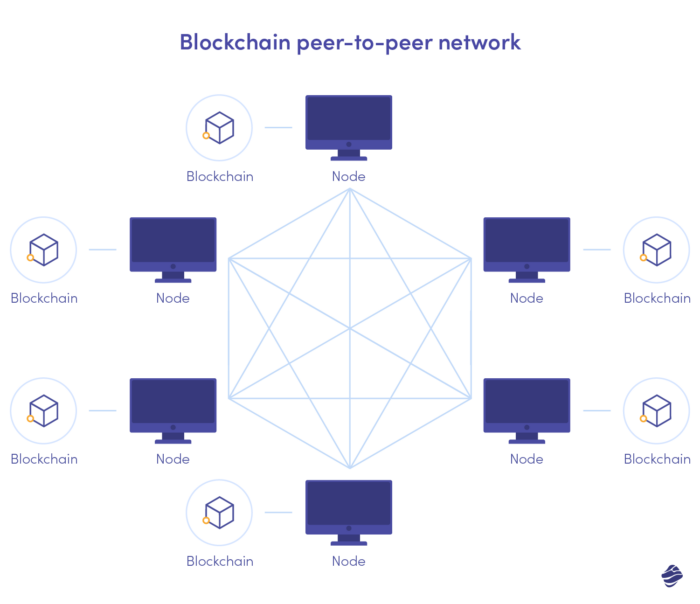

تتشابك Blockchain والعملات المشفرة في النظرية والتطبيق ، ولكن استخدام تقنية blockchain في تطوير تطبيقات fintech يمكن أن يتجاوز ذلك بكثير. Blockchain هو دفتر أستاذ موزع يقوم بتخزين المعلومات بطريقة لامركزية. تكون البيانات ، المحتجزة في كتل غير قابلة للتغيير متصلة بسلاسل مشفرة ، أكثر حصانة من الانتهاكات الأمنية والهجمات الإلكترونية. لا يوجد كيان مركزي لمجرمي الإنترنت لمهاجمته - بدلاً من ذلك ، يتعين عليهم التعامل مع مجموعة من العقد الموزعة.

نتيجة؟ من المستحيل عمليا اختراق دفتر الأستاذ. تمنع هذه البنية أيضًا الاحتيال ، فبمجرد كتابتها على الكتلة ، لا يمكن تغيير البيانات أو إزالتها . لا توجد وحدات مركزية كوسطاء تعني أيضًا أن البيانات تنتقل بشكل أسرع بين الحسابات.

حتى بدون معرفة الكثير عن التطبيقات العملية لـ blockchain ، ربما يمكنك بالفعل التفكير في فوائدها للبنوك والمؤسسات المالية. كقطاع معرض بشكل خاص للهجمات الإلكترونية والذي تتسبب فيه هذه الهجمات بأخطر الآثار ، فإن blockchain يقدم للبنوك وعدًا بمعالجة البيانات بشكل أكثر أمانًا. الآن بعد أن زاد تواتر الهجمات الإلكترونية بشكل كبير ، أصبحت هناك حاجة إلى مثل هذا الحل أكثر من أي وقت مضى. ويمكنه أيضًا أن يجعل الخدمات المصرفية المفتوحة أكثر أمانًا.

7. كشف الغش وأمانه باستخدام الذكاء الاصطناعي

قد يستهدف مجرمو الإنترنت البنك نفسه ، أو يستولون على بيانات العملاء أو يوقفون الخدمات ، ولكن هناك مخاوف أمنية أخرى يجب على مستخدمي التطبيق المصرفي وضعها في الاعتبار. غالبًا ما يستهدفهم المحتالون بشكل مباشر ، باستخدام استراتيجيات التصيد الاحتيالي أو الاستيلاء على تفاصيل بطاقة الائتمان الخاصة بهم من خلال نقاط اتصال Wi-Fi المزيفة أو البرامج الضارة. عندما يكون الهجوم مركزيًا ، يمكن للبنك اكتشاف المشكلة بسرعة نسبيًا ، لكن الأمر أصعب بكثير على المستوى الفردي.

لحسن الحظ ، بفضل الاستخدام المتقدم للذكاء الاصطناعي ، يمكن اكتشاف النشاط الاحتيالي في مرحلة مبكرة. إذا اكتشفت الخوارزمية تغييرًا في الأنماط المعتادة ، فإنها تؤدي إلى رد فعل آلي ، مما يمنع المزيد من الضرر. يعد التعلم الآلي طريقة أكثر ملاءمة للكشف عن الاحتيال من البرمجة التقليدية القائمة على القواعد ، حيث يتكيف مع الاستراتيجيات المتغيرة للمحتالين (التي تحتاج إلى التطور لتبقى فعالة) بدلاً من إعادة كتابة منطقها باستمرار. نظرًا لأن هذه الاستراتيجيات أصبحت معقدة بشكل متزايد ، فإن العديد من البنوك تتحول إلى التعلم العميق ، الذي يتعامل بشكل أفضل مع العثور على الأنماط المخفية في مجموعات البيانات الشاملة.

تحافظ البنوك على أمان المستخدمين من خلال مجموعة الوظائف. بصرف النظر عن اكتشاف الاحتيال المدعوم بالذكاء الاصطناعي ، فإن أفضل ميزات تطبيق الخدمات المصرفية عبر الهاتف المحمول لتدابير السلامة تشمل:

- مصادقة متعددة العوامل أو جهة خارجية

- تنبيهات في الوقت الحقيقي (دفع / رسالة قصيرة / بريد إلكتروني)

- التشفير من طرف إلى طرف.

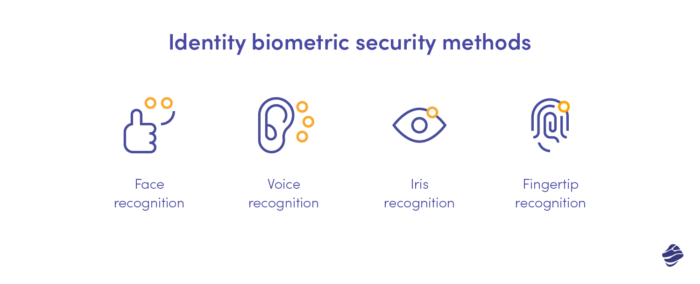

يساهم التحقق المتقدم من الهوية المستند إلى المقاييس الحيوية في سلامتك كمستخدم أيضًا. في هذه المقالة التي تلخص الاتجاهات المصرفية الرقمية الجديدة ، نقارن أنواعها المختلفة (من أطراف الأصابع إلى التعرف على قزحية العين) من حيث التكلفة والدقة والاستقرار على المدى الطويل.

8. الحركة الخضراء وأفضل ميزات التطبيق المصرفي

تعتبر البيئة ركيزة مهمة في الأعمال المصرفية اليوم ، ويرجع ذلك أساسًا إلى اللوائح ، ولكن أيضًا بسبب توقعات العملاء. تجد انعكاسًا في طريقة تطوير البنوك لتطبيقاتها. يحاول الكثيرون توسيع الطريقة التي يستهدفون بها أهداف ESG (البيئية والاجتماعية والحوكمة) من خلال مساعدة عملائهم على إحداث تأثير إيجابي وتحفيز الأنشطة الصديقة للبيئة.

في الوقت الحالي ، تعتبر أداة حساب البصمة الكربونية ، أكثر ميزات الخدمات المصرفية الخضراء شيوعًا ، والتي تتيح للعملاء تقدير تأثير ثاني أكسيد الكربون بناءً على نفقاتهم المسجلة من قبل البنك. قدمتها MasterCard منذ بعض الوقت ، جنبًا إلى جنب مع BBVA الأسباني أو بنك Ulster في المملكة المتحدة. لا تعرض الشركات الأكثر تقدمًا البصمة الكربونية فحسب ، بل تقدم أيضًا اقتراحات للتغييرات في عادات الاستهلاك التي يمكن أن تقللها. وهذا يعزز القيمة التعليمية للأداة ، مما يجعل البنوك مساهمًا نشطًا في التحول الأخضر.

بصرف النظر عن مساعدة العملاء على التحكم في انبعاثات الكربون ، تشجعهم البنوك أيضًا على الوصول إلى العروض المصرفية الخضراء ، مثل قروض السيارات الكهربائية إلى برامج تمويل الطاقة الشمسية.

كما ترون ، هناك الكثير مما يحدث في الخدمات المصرفية في الوقت الحالي ، ومن المرجح أن يجلب هذا العام المزيد من التغييرات المثيرة في هذا القطاع! كشركة لها ارتباط قوي بقطاع التكنولوجيا المالية ، فإننا نبقى على رأس الأمور عندما يتعلق الأمر بالخدمات المصرفية ونبقي عملائنا على اطلاع دائم. إذا كنت تبحث عن شريك ذو خبرة في هذا المجال ، فاتصل بنا على الخط!