ACH مقابل التحويل البنكي: ما الطريقة التي يجب أن تستخدمها لتحويل الأموال؟

نشرت: 2021-12-24إذا أجريت بحثًا على الأقل حول تحويل الأموال من مؤسسة مالية إلى أخرى ، فلا بد أنك سمعت عن ACH و Wire ، وهما عملاقان في السوق. يتم استخدامها لعناصر التذاكر الكبيرة مثل معدات التصنيع أو المخزون أو حتى كشوف المرتبات ، والتي لا يمكن تطبيقها للحصول على بطاقة ائتمان أو حتى بطاقة مثل العناصر الصغيرة واللوازم المكتبية.

عند البحث في الميزات والخدمات التفصيلية لهذين الحلين ، نجد أن لكل منصة مزاياها وعيوبها. كونك مناسبًا مع ACH لا يعني أنك مناسب أيضًا لـ Wire. وهي تختلف من حيث الرسوم وسرعة المعاملات والأمان والقدرات الدولية. إذا نظرت إلى المدفوعات الدولية ، دعنا ننتقل إلى Wire. إذا كنت تبحث عن مدفوعات أرخص ولكن أكثر أمانًا ، فماذا عن استخدام ACH؟

بمعرفة طلبك لتحديد الدفع الذي يتوافق مع عملك ، لدينا ACH مقابل التحويل البنكي: ما الطريقة التي يجب عليك استخدامها لتحويل الأموال؟ والتي ستجري مقارنة نهائية بين الاثنين وتناقش كيف يمكن للأعمال التجارية دفع الأموال للبائعين أو الموردين.

دعنا نتعمق!

ما هو تحويل ACH؟

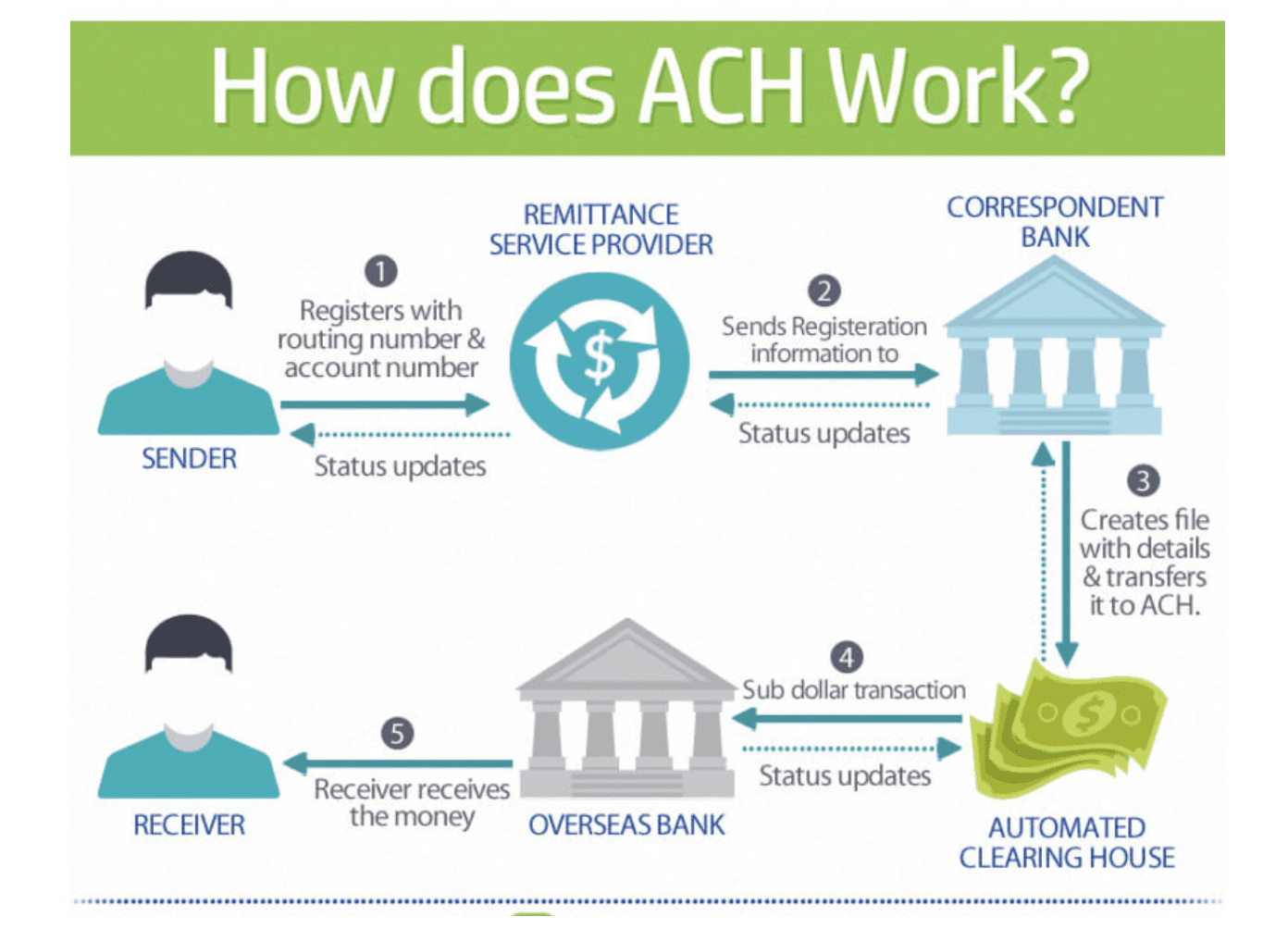

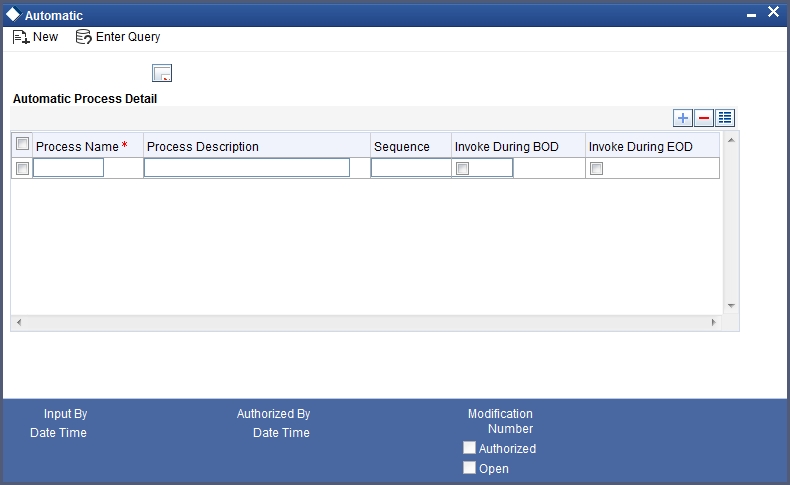

كيف تعمل تحويلات ACH؟

بعد فهم كيفية قيام البنوك بتحويل الأموال من حساب إلى آخر ، يجب أن يكون من السهل معرفة ما هو تحويل ACH وكذلك آليته.

تحويل ACH ، والذي يُعرف أيضًا باسم الإيداع المباشر ، يرمز إلى Automated Clearing House . هو اسم الشبكة التي تستخدمها الطريقة لإرسال الأموال من بنك إلى آخر. بكل سهولة ، تتم عملية ACH عندما يتم إرسال طلب من الحساب المصرفي للشخص الذي يدفع. بعد ذلك ، سيتم إرسال الأموال عبر شبكة ACH إلى بنك المستلم.

شبكة Automated Clearing House هي شبكة من المؤسسات المالية التي تشمل البنوك والاتحادات الائتمانية. من المحتمل أن تقوم هذه العناصر بدفع المعاملات فيما بينها باستخدام نوع معين من التعليمات البرمجية. تم إنشاء الكود وتوجيهه من قبل منظمة تُدعى Nacha والتي اعتادت أن تكون NACHA مكانًا لرابطة المقاصة الآلية الوطنية. هذه شبكة مقرها الولايات المتحدة وليست متاحة للمدفوعين الموجودين خارج الولايات المتحدة. لتكون أكثر تحديدًا:

عندما يتم نقل الأموال المحلية في الولايات المتحدة: من المحتمل أن يتم تحويل الرمز عبر شبكة محوسبة يكون الاحتياطي الفيدرالي هو البنك المركزي لها.

عندما يتم تحويل الأموال دوليًا خارج الولايات المتحدة ، يميل الرمز إلى الإرسال عبر شبكة SWIFT إلى بنك آخر خارج الولايات المتحدة يقبل رموز ACH. شبكة SWIFT هي شبكة كمبيوتر تُستخدم غالبًا في عمليات تحويل الأموال الدولية.

يقال إن مدفوعات ACH لها دور كل من الإيداع المباشر والدفع المباشر عبر ACH. بشكل عام ، على الرغم من أن تكلفة معاملات ACH أقل بكثير من منافستها ، التحويلات البنكية ، فإن خدمتها ليست أسوأ حيث قد يستغرق الأمر وقتًا أطول للبقاء في الحساب المصرفي للمدفوع لأمره ، والذي من المحتمل أن يتأخر عندما تتأكد من أن الدفع كان أرسلت. عادة ، يمكن إجراء عمليات نقل ACH إما في مجموعات أو على دفعات.

أنواع تحويلات ACH

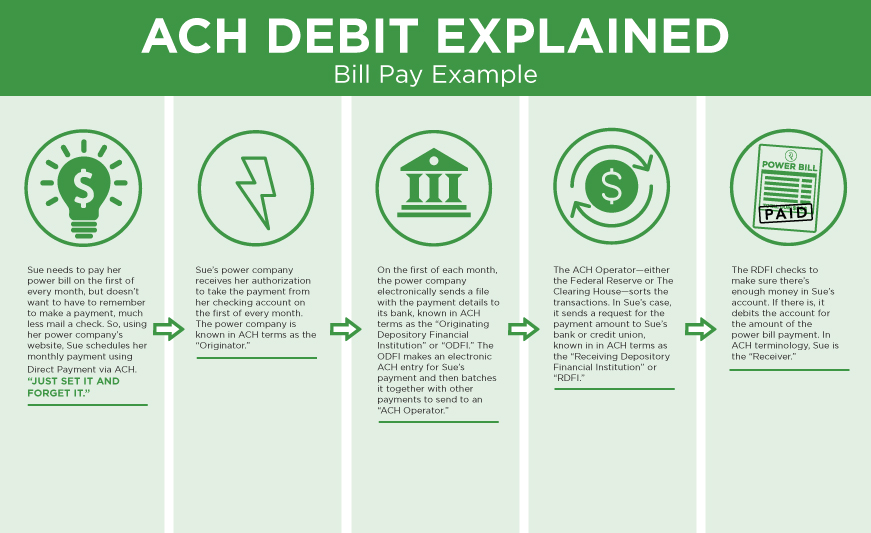

هناك نوعان ثانويان من مدفوعات ACH ، وهما مدفوعات ACH الائتمانية ومدفوعات ACH المدينة

- مدفوعات ACH الائتمانية : هي مدفوعات لمرة واحدة تسمح لمرسلي الأموال بتفويض كل دفعة قبل إرسال الأموال. لتلقي الأموال ، يقوم مستلم مدفوعات ائتمان ACH في البداية بتزويد المرسل ببياناته المصرفية بما في ذلك رقم الحساب المصرفي ورقم التوجيه المصرفي. ثم يرسل المرسل بيانات البنك مع محاولة دفع مبلغ معين. غالبًا ما يتم إرفاق هذه البيانات بتعليمات للبنك الخاص بها.

بعد ذلك ، يتم تجميع المعلومات المتعلقة بالدفع وإرسالها باستمرار إلى البنك المركزي للتسوية بناءً على جدول يومي. عند السماح بتسوية تحويلك ، سيتم عرض الأموال في حساب المستلم. تذكر أن تتأكد من أن نوع الدفع مناسب لكشوف المرتبات أو مدفوعات الفواتير العرضية التي يمكنك من خلالها التحكم في المكان لإرسال الأموال إليه بالإضافة إلى مبلغ معين من المال لدفعه.

- مدفوعات ACH المدين : هي مدفوعات متكررة تسمح بنقل الأموال من العديد من الحسابات المختلفة من حساب إلى جدول محدد. نظرًا لكونها مناسبة للفواتير المتكررة مثل مدفوعات المرافق ، فإن مدفوعات غرفة المقاصة الآلية للمدين تمكّن المستفيد من إرسال المعلومات المصرفية إلى الكيان الذي يكون السداد فيه مستحقًا. يمكن للمدفوع له تقديم معلومات مثل رقم الحساب ورقم التوجيه وتفويض الدفع. بالنسبة لأولئك الذين لا يعرفون ، يوم محدد من كل شهر ، سيرسل متلقي الدفعة طلب دفع إلى مصرفه.

بعد ذلك ، يتم تجميع المعلومات وتقديمها عبر البنك المركزي إلى بنك الدافع. بعد التحقق من التفويض السابق والأموال الكافية في الحساب ، سيخبر بنك الدافع البنك المركزي بعد ذلك بالإفراج عن الأموال إذا كانت هناك أموال كافية.

ما هو Global ACH؟

Global ACH هي نسخة من ACH الأمريكية تُستخدم لإجراء مدفوعات عبر الحدود عبر التحويلات الدولية. من المثير للدهشة أن ACH العالمي لا يحتوي على معايير مثل أنظمة ACH الأمريكية الأخرى التي تقدمها Nacha للمؤسسات المالية الشبكية في الولايات المتحدة. من ناحية أخرى ، تؤثر ACH الدولية على قدرات ACH الحالية لبنوك بلد ما خارج ذلك البلد لتنفيذ المدفوعات عبر الحدود بشكل فعال وبتكلفة معقولة.

اقرأ أكثر:

- ما هو الشيك الإلكتروني؟

- PayPal Personal مقابل PayPal Business

- أفضل 15+ من أفضل بدائل PayPal

- مراجعة دفع Stripe

ما هو التحويل البنكي؟

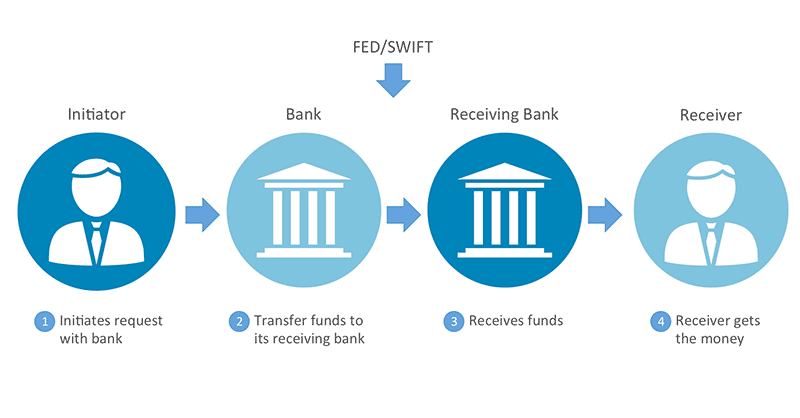

كيف يعمل التحويل البنكي؟

التحويل البنكي هو حل تقليدي تقوم فيه البنوك بتحويل الأموال باستخدام الطريقة المذكورة سابقًا. هو دفع إلكتروني بين البنوك يستخدم لتحويل الأموال مباشرة من حساب مصرفي لكيان إلى حساب آخر. فيما يلي بعض الملاحظات حول الحوالات المصرفية:

- التحويلات البنكية محددة وتحويلات لمرة واحدة.

- تعليماته هي رقم الحساب المصرفي ورقم التوجيه المصرفي ABA ، والذي يمكن استخدامه للأشخاص الذين يتلقون الأموال.

- عند استخدام المدفوعات البنكية ، ستكون الأموال متاحة على الفور في غضون يوم واحد عند وصولها إلى الحساب المصرفي للمدفوع لأمره.

- تتحول عملية استدعاء المعاملات الخاطئة إلى تحدي عندما يتم تحويل الأموال على الفور.

- إذا قمت بإرسال أموال بأحجام كبيرة عبر التحويل الإلكتروني ، فكن على دراية برسوم المعاملات لأنها قد تكون أعلى مما تتوقع.

- إذا كنت تقوم باستمرار بتغيير المدفوعات الدولية التي يقوم بها أطراف في المعاملة إلى حسابات بنكية تقع في مناطق مختلفة من العالم ، فلا شيء أكثر ملاءمة من التحويلات البنكية.

- يتم إرسال رسائل التحويل البنكي المحلية في الولايات المتحدة عبر شبكة Fedwire أو شبكة CHIPS بدلاً من خطوط التلغراف مثل الأيام الخوالي.

- غالبًا ما يتم إرسال رسائل التحويل الإلكتروني عبر الحدود عبر شبكة SWIFT.

- سيرسل البنك الأموال بدون تجميع.

- تعتمد كيفية قيام البنوك المرسلة والبنوك المستقبلة بتحويل الأموال على علاقة العمل بينهما. الطريقتان الأكثر شيوعًا هما تغيير دفاتر حساباتهم واستخدام بنك مركزي.

- إذا كنت تجري تحويلات برقية دولية ، فمن المناسب تغيير دفاتر الأستاذ الخاصة بحسابك أو استخدام بنك مركزي.

- إذا كنت تجري تحويلاً بنكيًا محليًا في الولايات المتحدة ، فسيعمل الاحتياطي الفيدرالي كبنك مركزي. بمجرد فتح البنك المرسل والبنك المستلم والبنك المركزي للعمل ، من المحتمل أن يتم طلب التحويلات البنكية.

دليل لإجراء تحويل بنكي

لإجراء تحويل إلكتروني ، إليك ما يجب ملاحظته:

- احصل على بيانات الحساب ورقم التوجيه لأجهزة الاستقبال.

- اتصل بالمصرف الذي تتعامل معه وأرسل طلبًا لجعله يقوم بالتحويل. لاحظ أنه يمكنك فقط إظهار تاريخ التحويل ، وليس شبكة الكمبيوتر التي يستخدمها البنك لإرسال أمر التحويل.

على عكس تحويلات ACH المجدولة للدفعات المتكررة ، لن يكون هناك حد نقدي للتحويل البنكي ؛ الحوالات البنكية هي تحويلات لمرة واحدة ، مما يعني أنه لا رجوع فيها عند إجراء التحويل. ونتيجة لذلك ، فإن التحويل الإلكتروني ليس هو الخيار الصحيح للمدفوعات المنتظمة ، مثل كشوف المرتبات أو فواتير الخدمات العامة. من ناحية أخرى ، ضع في اعتبارك فقط عندما تريد الدفع مقابل شراء المعدات لمرة واحدة أو المخزون الكبير.

هل يجب على التجار المعرضين لمخاطر عالية استخدام التحويلات البرقية؟

حسنًا ، لا توجد أسباب تثبت أن التجار المعرضين لمخاطر عالية لا ينبغي لهم استخدام التحويل الإلكتروني في إرسال المدفوعات أو تلقيها. ومع ذلك ، من المهم ملاحظة أن رسوم التحويل البنكي باهظة الثمن وغير ميسورة التكلفة في بعض الحالات. إذا كانت مشتريات التاجر بمبالغ صغيرة ، فمن المحتمل ألا يكسبوا الكثير منها.

كن حذرًا أيضًا ، حيث يمكنك بسهولة أن تخطئ في التحويل البنكي من بنك إلى آخر بإرسال الأموال عبر Western Union أو خدمات التحويل من شخص إلى آخر مثل Venmo. خدمات تحويل الأموال هذه ليست تحويلات برقية ولكنها تستخدم نموذج عمل ونظام رسائل مختلفين.

كيف تقوم البنوك بتحويل الأموال بين الحسابات؟

الآن يجب أن تكون قد فهمت تمامًا عن ACH و Wire ، أليس كذلك؟ ومع ذلك ، قبل الوصول إلى المقارنة النهائية بين عملاقين ، من الضروري معرفة كيفية تحويل البنوك للأموال بين حسابين. سنقدم لك الأسباب التي تجعلهم بحاجة إلى القيام بذلك وخمس طرق لتحويل الأموال. ومع ذلك ، ضع في اعتبارك أن جميع هذه الأساليب مستخدمة منذ القرن السابع عشر ، وبعضها غير مناسب للمواقف الحالية.

لذلك ، في العقود القليلة الماضية ، تمت إضافة ميزة الأتمتة إلى العملية ، مما يتيح نقل المعلومات من وإلى شبكات الكمبيوتر الآمنة والمحفوظة بشكل خاص. لذا ، دعنا ننتقل إلى الطريقة الأولى!

التحويل بين حسابين داخل نفس البنك

الطريقة الأولى وأبسط شكل من أشكال تحويل الأموال هي تمرير الأموال بين حسابين مصرفيين موجودين في نفس البنك.

لنلق نظرة على المثال التالي. بنك A و B في نفس البنك. بعد ذلك ، ينوي A تحويل 100 دولار إلى ب. بعد ذلك ، فإن مهمة البنك الوحيدة هي الوصول إلى الحسابين وإظهار أن 100 دولار قد تم تحويلها من أ إلى ب.

في حالة عدم وجود الحسابات المصرفية الخاصة بـ A و B في نفس البنك. ثم دعنا ننتقل إلى الطريقة الثانية لمعرفة طريقتين لتحويل الأموال.

التحويل بين حسابين من بنوك مختلفة

تشير الطريقة الأولى إلى بنكين لهما حسابات بنكية مع بعضهما البعض. ومع ذلك ، ماذا عن التحويل بين حسابين من بنوك مختلفة؟ المثال سوف يصبح أكثر تعقيدا.

A هو الشخص الذي يعيش في نيويورك والبنوك مع Super Bank. يقع هذا البنك في نفس الولاية. B هو شخص يعيش في كاليفورنيا ، وتقع البنوك مع Mega Bank أيضًا في كاليفورنيا. بعد ذلك ، ينوي "أ" منح 100 دولار إلى "ب" كقرض شخصي. على الرغم من أنهما ليسا نفس البنك ، فإن لدى Super Bank و Mega Bank حسابات بنكية مع بعضهما البعض. لذلك ، سيتيح Super Bank الوصول إلى دفتر الأستاذ لأخذ 100 دولار من الحساب المصرفي الخاص بـ A وإضافته إلى حساب Mega Bank الموجود في Super Bank. الآن Mega Bank لديه إضافة 100 دولار في نظامه.

بعد ذلك ، عندما يكون في Mega Bank في نيويورك ، سيقوم Mega Bank أيضًا بإدخال دفتر حساب ويعطي 100 دولار إلى B. لذلك ، لم يعد لدى Mega Bank مبلغ إضافي قدره 100 دولار بعد الآن. تتم عملية النقل هذه دون أي حركة جسدية. يُسمح لـ A بدفع 100 دولار إلى B ، ولا يوجد صندوق نقود يتم تحويله من مدينة نيويورك إلى كاليفورنيا.

التأثير العملي هو أن Joe قد دفع لستيف 10 دولارات على الرغم من عدم نقل كيس نقود من لوس أنجلوس إلى نيويورك.

التحويل عن طريق بنك مركزي

في حال لم يكن لدى Super Bank و Mega Bank حسابات بنكية مع بعضهما البعض ، فلا يزال الأمر جيدًا لأنه سيكون هناك طرف ثالث ، والذي يُعرف أيضًا باسم البنك المركزي. سيكون البنك المركزي هو الشخص الذي لديه حسابات بنكية مع كلا البنكين المسجلين.

بعد ذلك ، ستكون عملية نقل الأموال مثل:

- يريد "أ" دفع 100 دولار إلى "ب" كقرض

- سيطلب Super Bank من البنك المركزي تحويل 100 دولار من حساب Super Bank في البنك المركزي إلى حساب البنك في البنك المركزي

- سيتم إرسال إشعار إلى Mega Bank يفيد بوجود إضافة 100 دولار في حسابه في البنك المركزي

- سيدفع Mega Bank 100 دولار إلى B

مثل الطريقة الثانية ، لا توجد حقيبة نقود يتم نقلها فعليًا من وإلى أي بنك ، ولكن لا يزال يتم دفع الأموال إلى B فقط من خلال إدخال دفتر الأستاذ الذي تم إجراؤه في البنك المركزي.

الدفعة من أجل الكفاءة

لقد أخذنا مثالاً عن نقل 100 دولار من A إلى B. ولكن ماذا لو أراد A فقط دفع 5 دولارات أو 10 دولارات إلى ب. فلنتخيل أنه سيكون هناك ملايين المرات في اليوم عندما يتم نقل العديد من المبالغ الصغيرة ذهابًا وإيابًا بين الأشخاص الذين يتعاملون مع البنوك في Super Bank و Mega Bank ، خاصة في التجارة الإلكترونية الحديثة. من غير المحتمل أن يقوم البنك المركزي بنقل مثل هذا المبلغ الضئيل من الأموال إلى حسابات البنوك ذهابًا وإيابًا طوال اليوم ، في كل مرة يتم فيها إصدار أمر تحويل. من ناحية أخرى ، ستحتفظ البنوك بجميع أوامر التحويل حتى نهاية اليوم.

بعد ذلك ، سيجمعون التحويل الإجمالي ويتعاملون مع تحويل واحد فقط على صافي التغيير. لطالما استخدمت هذه العملية المعروفة باسم Batching كطريقة تقليدية. بمجرد حدوث عملية التجميع في نهاية كل يوم عمل كما هو الحال دائمًا ، لن تكون هناك فرص عندما يتعذر حدوث ذلك عدة مرات في اليوم أو حتى مرة كل عدة أيام.

البنك المركزي

البنك المركزي موجود ، ولكل دولة في العالم بنكها المركزي. يختلف الأسلوب والقواعد والإصدار المحدد للبنك المركزي لكل بلد. على سبيل المثال ، البنك المركزي الأمريكي هو الاحتياطي الفيدرالي ؛ عندما يتم نقل معظم الأموال المحلية الأمريكية بين البنوك ، غالبًا ما تمر عبر الاحتياطي الفيدرالي.

عندما يتعلق الأمر بالتحويل الدولي ، تحتاج البنوك إلى امتلاك حسابات مباشرة مع بعضها البعض. طريقة أخرى هي العثور على بنك وجعله يعمل كبنك مركزي.

الفروق بين تحويل ACH والتحويل البنكي؟

حماية

من حيث الأمان داخل ACH والمدفوعات البرقية ، هناك العديد من المشكلات الواضحة. على سبيل المثال ، يمكن سرقة رسائل تحويل الأموال أثناء العملية ، أو يمكن للمجرمين بدء رسائل التحويل الاحتيالية.

تدعي التحويلات البنكية أنها آمنة إذا كانت المعاملات مشروعة وليست ناتجة عن احتيال. ومع ذلك ، يتم استخدام الأسلاك في عمليات الاحتيال في معظم الأحيان.

عادةً ما يستخدم المحتالون الذين يحاولون البدء في أي عملية احتيال خدعة بسيطة تتمثل في نشر مخططات التصيد التي تشجع المستخدمين على النقر فوق ارتباط بريد إلكتروني يؤدي إلى موقع ويب احتيالي مصمم ليبدو مثل المواقع الأصلية. يمكنهم أيضًا إرسال بريد إلكتروني يشبه البريد الإلكتروني لشركة الضمان إلى وكيل عقارات يطلب نقل الأموال إلى الحساب المصرفي للمخادع بدلاً من الحساب المصرفي للبائع في معاملة عقارية.

في عام 2016 ، أصدر CFPB قواعد الحكومة الأمريكية للتحويلات التي عرضت أكثر من 15 دولارًا لحماية المستهلكين في الولايات المتحدة. هم أولئك الذين يقومون بإجراء مدفوعات إلكترونية عبر الحدود إلى بلدان أخرى خارج الولايات المتحدة باستخدام التحويل الإلكتروني أو معاملات غرفة المقاصة الآلية أو المعاملات التي تتم من خلال "أجهزة تحويل الأموال" بالتجزئة.

تتضمن قواعد CFPB ما يلي:

- إفصاحات مسبقة عن جميع الرسوم والضرائب وسعر الصرف ، بما في ذلك تلك التي يفرضها الوكلاء في الخارج والوسطاء.

- ستكون الإفصاحات المسبقة حول الوقت متاحة في الوجهة.

- إفصاحات مسبقة عن استلام إيصال أو مبالغ تفصيلية معادلة لإيصال في الإفصاح والحق في إلغاء التحويل في غضون فترة زمنية قصيرة لا تقل عن 30 دقيقة

- إفصاحات صريحة حول ما يجب فعله في حالة حدوث خطأ

- إفصاحات مسبقة حول دليل تقديم الشكاوى

بالإضافة إلى ذلك ، تناقش قواعد CFPB أيضًا وسائل الحماية الأخرى ، مثل الإلغاء في الوقت المحدد لاسترداد الأموال أو ما يجب أن تفعله شركات تحويل المدفوعات. يحتاجون إلى التحقيق في الأخطاء عندما يقوم المستهلك بإبلاغهم بمشكلة ومنح المستهلكين استردادًا أو إعادة إرسال التحويل مرة أخرى مجانًا إذا لم تصل الأموال.

فيما يتعلق بتحويلات غرفة المقاصة الآلية ، يتم الاحتفاظ بالتحويلات الإلكترونية بأمان كتحويلات بين العديد من البنوك المختلفة. ومع ذلك ، لا يزال من الممكن أن يعاني المستخدمون من وجود فاتورة بائع أو مورد احتيالي في نظام المدفوعات. لحسن الحظ ، توفر ACH تطبيقًا برمجيًا للدفعات المؤتمتة والمدفوعات الجماعية العالمية وضوابط شاملة لمنع الاحتيال لتجنب هذه المخاطر.

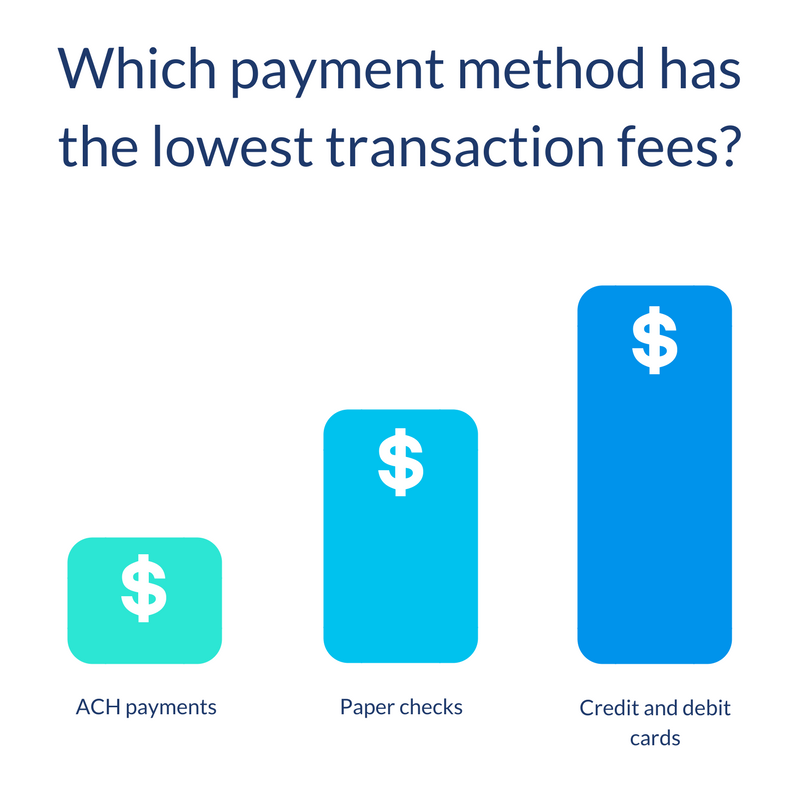

التكلفة والرسوم

بشكل عام ، تكلف التحويلات البنكية أكثر بكثير من تحويلات ACH في معظم الحالات. تتراوح رسوم التحويل الإلكتروني للمعاملات المحلية من 20 دولارًا أمريكيًا إلى 100 دولار أمريكي للمستخدمين لإرسال أو استلام أو العمل كوسيط في معاملة التحويل الإلكتروني. لعمل تحويل داخلي بالولايات المتحدة ، يتطلب الأمر ما بين 10 إلى 35 دولارًا لإرسال تحويل. في بعض الأحيان ، يكون الحصول على واحدة مجانيًا.

بالإضافة إلى ذلك ، لاحظ أن التحويلات البرقية الدولية أكثر تكلفة. يتم التحقق من رسوم التحويل الإلكتروني المحددة والتكاليف الإضافية بناءً على كل بنك. وعادة ما تشمل رسوم الخدمة ، والتحقيق في الرسوم ، وتكاليف إعادة إرسال الأسلاك لأولئك الذين ليسوا محميين بقواعد CFPB.

نظرًا لكونه مكلفًا ، فإن الحوالة المصرفية تقدم خدمات تستحق إنفاق الأموال عليها. أولاً وقبل كل شيء ، لست بحاجة إلى الاهتمام بأي وفورات من الكفاءة نظرًا لأن هذه التحويلات البرقية تتم بشكل فردي وعلى الفور دون تجميع. ثانيًا ، تشتهر ACH بكونها ميسورة التكلفة وهناك العديد من الشبكات الأخرى التي تكلف أكثر من شبكة ACH. على سبيل المثال ، Fedwire و CHIPS وخاصة شبكة SWIFT. علاوة على ذلك ، نظرًا لأن العملية داخل التحويلات البرقية ليست آلية ولكنها تنطوي على جهود بشرية. على سبيل المثال ، يحتاجون إلى موظفي البنك الذين سيبدأون ويؤكدون التحويل.

لذلك ، من السهل فهم سبب ارتفاع تكلفة المعاملات البنكية إلى هذا الحد.

فيما يتعلق بمدفوعات ACH ، فهي أرخص بكثير مقارنة برسوم التحويل البنكي والشبكات الأخرى. لكي نكون أكثر تحديدًا ، بالإضافة إلى مدفوعات ACH ، تعالج معالجات الدفع التي تحتوي على IMS (Intuit Merchant Services) أيضًا بطاقات الخصم وبطاقات الائتمان. بعد ذلك ، يحتاج IMS إلى أخذ أموال من رسوم معاملات ACH للمدفوعات. علاوة على ذلك ، عندما يتعلق الأمر بمعاملات ACH المرفوضة ، فإن IMS تتقاضى رسوم رفض ACH (تُعرف أيضًا باسم رسوم رفض البنك الإلكتروني) بقيمة 25 دولارًا لكل منها. يفترض عدد كبير من عملاء البنوك أن الحصول على مدفوعات ACH مجاني على الرغم من أن البنك يمكن أن يفرض رسومًا مقابل ذلك.

كما تعلم ، فيما يتعلق بالتحويلات الأمريكية ، يتم نقل رمز ACH بواسطة شبكة ACH. نظرًا لكونها مملوكة للعديد من البنوك الكبيرة المختلفة ، فمن السهل أن تفهم سبب فرضها جميعًا رسومًا مقابل إرسال الرسائل عبر تلك الشبكة. تتراوح الرسوم بين 0.20 دولارًا و 1.50 دولارًا لكل معاملة أو 0.5٪ -1.5٪ من إجمالي تكلفة المعاملة. في بعض الحالات ، تكون الرسوم صغيرة جدًا بحيث لا تحتاج البنوك الأمريكية إلى فرض رسوم على عملائها لإجراء تحويل ACH.

عندما يتعلق الأمر بالتحويلات الدولية التي يبدو أنها تكلف أكثر ، عادةً ما يتم إرسال رمز ACH عبر شبكة كمبيوتر SWIFT. لذلك ، على الرغم من أن ACH معروفة بسعرها الرخيص ، إلا أن شبكة SWIFT هي التي تقرر هذه الرسوم بدلاً من ذلك. ونعم ، يتقاضى أكثر. في هذه الحالة ، من الضروري الحصول على المشورة من معالج الدفع الخاص بك أو البنك الذي تتعامل معه ، والذي سيقدم لك معلومات لمساعدتك على فهم الرسوم المتضمنة واتخاذ قرار أفضل.

سرعة المعاملة

تتمتع الحوالات المصرفية بسرعة معاملات سريعة عندما يتم إجراء كل مرحلة في غضون 24 ساعة. بمجرد إرسال العميل لأمر تحويل مصرفي من نفس الموعد النهائي ليوم العمل الخاص بالمؤسسة المالية الأمريكية ، سيتم تحويل كل هذه الأموال بواسطة البنك واستلامها في الحساب المصرفي للمدفوع لأمره في الولايات المتحدة.

يتم اتخاذ كل هذه الخطوات في نفس اليوم ويتم حلها في غضون 24 ساعة. تتم عملية إرسال الحوالات المصرفية من قبل البنك الأصلي في وقت متأخر قليلاً في غضون يوم العمل التالي. علاوة على ذلك ، قد تستغرق التحويلات البرقية الدولية وقتًا أطول حتى تكتمل مقارنة بالأسلاك المحلية.

من ناحية أخرى ، تستغرق معاملات مدفوعات ACH ما يصل إلى ثلاثة أيام لتلقيها. تميل هذه السرعة إلى أن تكون أطول من سرعة التحويلات البرقية.

ومع ذلك ، في المستقبل القصير ، تتمتع مدفوعات ACH بفرصة لتصبح أكثر تنافسية. بفضل توفر الأموال بشكل أسرع الذي قدمته Nacha في سبتمبر 2019 ، من المحتمل أن يتم استلام معاملات وأرصدة ACH في نفس اليوم أو في اليوم التالي. في مارس 2021 ، ستضيف Nacha ساعتين عبر نافذة زمنية معالجة ثالثة إلى الموعد النهائي لتقديم يوم العمل لخصم ACH ، مما يساعد على ربط سرعة معاملات ACH.

وفقًا لتعديل Nacha في 20 سبتمبر 2019 ، تحدد قاعدة Nacha معايير إضافية لتوافر الأموال لاعتمادات ACH. فيما يلي بعض التفاصيل حول هذا الموضوع:

- الأموال من أرصدة غرفة المقاصة الآلية في نفس اليوم التي تمت معالجتها في القائمة التي ستتم فيها إتاحة نافذة المعالجة الأولى بحلول الساعة 1:30 مساءً بالتوقيت المحلي لـ RDFI

- ستتوفر الأموال من أرصدة غرفة المقاصة الآلية في غير نفس اليوم بحلول الساعة 9:00 صباحًا

- في حالة عدم معرفتك ، فإن RDFI تعني تلقي مؤسسة مالية للإيداع. بكل سهولة ، إنه البنك المتلقي لتحويل الأموال.

عندما يتعلق الأمر بتغيير القاعدة في آذار (مارس) 2021 ، فمن المرجح أن يتم إنشاء نافذة معالجة ثالثة لـ Same Day ACH تعمل على توسيع نطاق توفر غرفة المقاصة الآلية في نفس اليوم بمقدار ساعتين. فيما يلي بعض التفاصيل حول هذا الموضوع:

- آخر وقت يمكن فيه لـ ODFI إرسال ملفات معاملات ACH في نفس اليوم إلى عامل ACH هو 2:45 مساءً بالتوقيت الشرقي (11:45 صباحًا بتوقيت المحيط الهادئ).

- ستتيح النافذة الجديدة تقديم ملفات غرفة المقاصة الآلية في نفس اليوم حتى الساعة 4:45 مساءً بالتوقيت الشرقي (1:45 مساءً بتوقيت المحيط الهادئ) ، مما يتيح الفرصة لجميع مؤسسات ODFI وعملائها للوصول بسهولة.

- من خلال تقليل التأثيرات على عمليات نهاية اليوم للمؤسسات المالية وإعادة فتح اليوم المصرفي التالي ، فإن توقيت نافذة المعالجة الجديدة هذه على وشك تعديل الرغبة في توسيع الوصول إلى ACH في نفس اليوم من خلال ساعات طويلة.

أيضًا ، يرمز ODFI إلى المؤسسة المالية للإيداع المنشئ (المعروف أيضًا باسم البنك الأصلي) ، والذي سيكون البنك المرسل لتحويلات ACH. علاوة على ذلك ، في أغسطس 2019 ، أصدر Nacha بيانًا دفع خطة مجلس الاحتياطي الفيدرالي للانتقال إلى نظام الدفع والتسوية في الوقت الفعلي ACH.

من السهل أن نرى ، في الوقت الحالي ، أن التحويلات المصرفية تأخذ زمام المبادرة عندما يتعلق الأمر بسرعة المعاملة ولكن من المرجح أن تقوم ACH بتحسين خدمتها للفوز بالجولة.

القيود الجغرافية

عندما يتعلق الأمر بالقيود الجغرافية ، كان لحل ACH قيود الدفع عبر الطلبات ، بينما لا يوفر التحويل الإلكتروني.

من ناحية أخرى ، فإن التحويل الإلكتروني قادر على إرسال الأموال إلى بنك خارج الولايات المتحدة ، في حين أن ACH المحلي لا يمكنه ذلك. هذا يعني أنه محدود داخل الولايات المتحدة على الرغم من أنه يمكن إجراء المدفوعات الدولية عبر البنوك الأخرى إلى شبكة البنوك في أداة ذكرناها سابقًا ، Global ACH.

لذلك ، يجب أن يكون التعادل في هذه الجولة عندما يكون لكل منصة قيودها الخاصة. في الوقت نفسه ، يفسح كل من التحويل الإلكتروني و ACH العالمي المجال للمدفوعات عبر الحدود.

مدفوعات B2B

فيما يتعلق بمدفوعات B2B (Business to Business) ، تعد التحويلات البرقية حلاً جيدًا للشركات التي ترتفع فيها قيمة الدولار أو تلك التي تستخدم مدفوعات تجارية مثل المعاملات العقارية التجارية أو مدفوعات معاملات الاندماج والاستحواذ. لحسن الحظ ، لا يتم إضافة رسوم التحويل الإلكتروني عند النظر في مبلغ المعاملة والتوافر السريع للأموال في تلك الحالات.

فيما يتعلق بـ ACH ، تميل الشركات التي تطبق مدفوعات B2B إلى الاعتماد على واجهة برمجة تطبيقات ACH أو واجهة برمجة تطبيقات بنكية لإجراء هذه المدفوعات. علاوة على ذلك ، يعتبر برنامج أتمتة المدفوعات ذات فعالية عالية لموردي معالجة الدفعات أو الموردين أو المدفوعات الأخرى. يبدو أن رسوم ACH الصغيرة تجتذب حجمًا أكبر من المبررات من مدفوعات التحويل الإلكتروني. قد يكون ذلك بسبب حقيقة أن الشركات تسدد الكثير من مدفوعات الفواتير يوميًا.

باختصار ، ACH هو الفائز في هذه الجولة نظرًا لأنه كان لديه معاملات ACH لمدفوعات الأعمال العادية إلى الأعمال التجارية.

المدفوعات الشخصية

هذه هي مدفوعات B2B. إذن ، ماذا عن المدفوعات الشخصية؟

الحوالات المصرفية مناسبة لعمليات شراء العقارات السكنية الشخصية الكبيرة ، والتي تشمل أيضًا الدفعات المقدمة. لهذا السبب يميل العديد من المستخدمين إلى استخدام التحويلات البنكية في المدفوعات العالمية عبر الحدود لأغراضهم الفردية إما بشكل مباشر أو غير مباشر.

في هذه الحالة ، سيكون لدى العملاء فرصة للدفع مقابل تحويل دولي للأموال ، والذي يتم إجراؤه عبر نظام خدمات تحويل الأموال Western Union جنبًا إلى جنب مع التحويل البنكي باستخدام حسابهم المصرفي. تسمي Western Union طريقة الدفع هذه كخيار دفع عبر التحويل الإلكتروني.

وفي الوقت نفسه ، تمكّن البنوك كل مستخدم من استخدام ACH لدفع الفواتير باستخدام حساباتهم المصرفية عبر الإنترنت.

لذلك ، فيما يتعلق بالمدفوعات الفردية ، تأخذ التحويلات الإلكترونية زمام المبادرة عندما تكون مناسبة بشكل خاص للمعاملات الكبيرة لمرة واحدة.

لمن هو تحويل ACH والتحويل البنكي؟

كما ذكرت ، يختلف كل من ACH و Wire عن بعضهما البعض من حيث العديد من المعايير. بشكل عام ، لكل تحويل استخداماته وعيوبه. دعنا نتعرف على ما إذا كنت مناسبًا لتحويل ACH أو التحويل الإلكتروني.

لمن هو تحويل ACH؟

يجب النظر في نقل ACH في الحالات التالية:

- إذا كنت ترغب في إرسال واستلام مدفوعات صغيرة يمكن التخطيط لها ودفعها تلقائيًا.

- إذا كنت تتوقع حلاً ميسور التكلفة. يحتوي ACH على جزء كبير وهو عملية آلية لا تتطلب أي تدخل بشري.

- إذا كنت ترغب في الحصول على تحويل يساعدك في إجراء مدفوعات من شركة إلى شركة (B2B). تتيح مدفوعات ACH معالجة الدُفعات لتحقيق الكفاءة وجعل مبالغ الدفع أصغر بكثير.

- إذا كنت تبحث عن دفعة تتيح لك سداد فواتير شخصية عبر الإنترنت في الولايات المتحدة دون إنفاق الكثير من المال على الرسوم. تقدم العديد من البنوك والمؤسسات المالية الأخرى دفع الفواتير مجانًا عبر ACH.

لمن هو التحويل البنكي؟

يجب مراعاة التحويل البنكي في الحالات التالية:

- إذا كان لديك تحويلات أكبر ولمرة واحدة ، فإن ACH ليست مناسبة لأنها قد تضر عملية النقل الحساسة للوقت. ضمن مبالغ المعاملات المحلية هذه ، تكون رسوم التحويل البنكي الأعلى صغيرة جدًا وتحتاج إلى توفير أموال على مدار 24 ساعة إذا استوفيت النافذة الزمنية للتقديم في نفس اليوم.

- إذا كنت ترغب في الحصول على تحويل يتعلق بالبشر لإرسال المبلغ واستلامه.

- إذا كنت تتوقع حلاً مع مدفوعات معاملات كبيرة بين الشركات مثل العقارات التجارية ومدفوعات معاملات الاندماج والاستحواذ.

- إذا كنت ترغب في تسديد دفعات شخصية كبيرة تشمل دفعات مقدمة للعقار والدفع المتبقي المستحق على سعر بيع العقار بالإضافة إلى تكاليف الإغلاق.

- إذا كنت ترغب في إجراء مدفوعات شخصية لمرة واحدة تبرر دفع رسوم التحويل.

في الواقع ، من المستحيل أن تنمو الأعمال التجارية مثل الزهور البرية إذا كانت تعتمد فقط على الدفع أو تلقي مدفوعات ACH أو التحويل الإلكتروني. على سبيل المثال ، عند إجراء مدفوعات دولية ، من الضروري استخدام كل من المقاصة الآلية العالمية والتحويل البنكي.

إذا كنت تدير شركة تعمل فقط مع شركات أخرى ، فيمكنك اختيار أحد الحلين لاستخدامهما تمامًا.

ولكن إذا لم تقم بذلك ، فسيكون من الصعب على العملاء الاختيار بين الدفع باستخدام ACH أو الدفع باستخدام التحويل الإلكتروني وقد تفقد فرصًا من ذلك. ذلك لأن كل خيار من خيارات الدفع هذه يمكن أن يساهم في خيارات معالجة بطاقة الدفع العادية.

سيكون من السهل فهم مجرد إضافة ACH والتحويل الإلكتروني كخيار دفع.

المنشورات ذات الصلة:

- ما هي المدفوعات المتكررة؟

- أفضل بوابات الدفع لـ Shopify دروبشيبينغ

- Venmo لمراجعة الأعمال

- سكوير مقابل باي بال: مقارنة صادقة

استنتاج

في الختام ، كل منصة لها مزاياها وعيوبها.

النقطة الإضافية للتحويلات المصرفية هي نقل الأموال بسرعة بين الحسابات في حالات بنكية مختلفة أو حالات مؤسسات مالية أخرى. علاوة على ذلك ، لم تعد المدفوعات عبر الحدود مع القواعد المتغيرة باستمرار عقبة أمام المستخدمين بفضل التحويل الإلكتروني. إذا كنت تركز على الموثوقية والسرعة أو تستخدم معاملات كبيرة لمرة واحدة ، فإن التحويلات البنكية مثالية لك.

فيما يتعلق بتحويل ACH ، تميل هذه الطريقة إلى أن تكون طريقة دفع مهيمنة في المستقبل ، خاصة للمدفوعات الجماعية. يرجع ذلك إلى انخفاض تكلفته وتقليل المخاطر تقريبًا ، مما يجعله يجتذب المزيد والمزيد من المستخدمين. في حالة إجراء معاملات حيث يكون المبلغ أصغر ، أو يكون التكرار أكثر انتظامًا ، فلنأخذ في الاعتبار تحويلات ACH. بالإضافة إلى ذلك ، بفضل خطة مجلس الاحتياطي الفيدرالي قيد الدراسة للانتقال إلى مدفوعات وتسويات ACH في الوقت الفعلي ، فإن مدفوعات ACH أكثر إثارة للإعجاب.

نأمل أن يساعدك هذا المنشور في منحك مراجعة نهائية لمدفوعات ACH والتحويلات المصرفية ، والتي تتضمن مقارنة كاملة لجميع الجبهات. إذا كان لديك أي أسئلة ، فلا تتردد في ترك تعليق لنا في القسم أدناه. شارك المقال إذا وجدته ممتعًا وقم بزيارة موقعنا للمزيد.